BTC/HKD+0.01%

BTC/HKD+0.01% ETH/HKD+0.46%

ETH/HKD+0.46% LTC/HKD+1.28%

LTC/HKD+1.28% ADA/HKD+1.43%

ADA/HKD+1.43% SOL/HKD+1.49%

SOL/HKD+1.49% XRP/HKD+0.25%

XRP/HKD+0.25%來源:哈希派

作者:LucyCheng

摘要??從2019年開始,去中心化金融市場以驚人的速度快速增長,近一年時間里DeFi鎖倉量飆漲六倍,當前該數據已接近$70億,相關代幣總市值超110億美元。去中心化金融發展勢如破竹,整個行業的參與者皆蠢蠢欲動;但撇開二級市場不看,真正使用DeFi項目的人少之又少。為了打破新用戶與去中心化金融之間的隔閡,哈希派近期將推出系列報告,詳細介紹潛力項目的相關工作方式及收益機制。

一、Synthetix:讓萬物可上鏈的資產合成平臺

Synthetix前身是Havven,該項目在2018年上半年通過1C0籌集到約三千萬美元的資金,是致力于構建分布式網絡的穩定幣種。同年年末該團隊正式宣布轉型,從穩定幣項目Havven升級成為合成資產的協議平臺Synthetix。

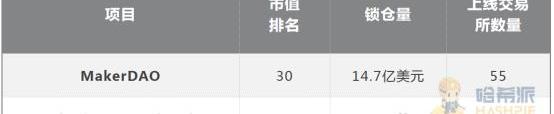

更名為Synthetix之后,項目快速在去中心化金融市場站穩陣腳;2020年年初成功擠掉Dharma,超越Compound,躍升為領域內鎖倉量排名第二的DeFi項目。現階段雖然跌至第四,但Synthetix的ETH鎖倉量與年初相比已實現逾27倍增長。相關代幣SNX當前于37個交易平臺上線交易,市值水平達5.71億美元,在整個加密貨幣市場內排名33,稍低于排名30的MakerDAO。

MakerDAO與SynthetixNetworkToken的相關信息對比

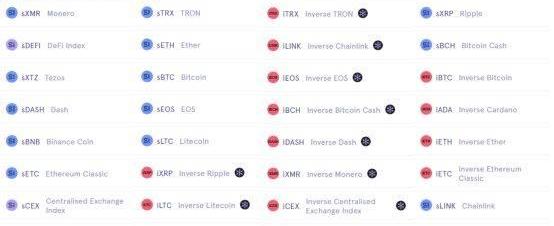

與MakerDAO相似,Synthetix同樣是通過超額抵押某種具有波動性的代幣,生成另一種代幣或資產;但不同的是,MakerDAO生成的是錨定美元的穩定幣DAI,而Synthetix除了合成穩定幣之外,還能借助預言機與市場標定合成包括法定貨幣、大宗商品、加密貨幣以及反向加密貨幣等等類型的資產。據SynthetixExchange官網顯示,該平臺當前共支持42種合成資產,上線124個相應的交易對。

Velo實驗室副董事Beam:解讀Velo收購Interstellar背后布局:金色財經報道,3月17日下午16:00,金色財經與歐易OKEx聯合舉辦“金色財經對話Beam:解讀Velo收購Interstellar背后布局“,邀請Velo 實驗室副董事長 Tridbodi Arunanondchai(Beam)作為嘉賓講述背后故事。

在直播中,Beam表示,Velo的目標是建立一個賦能傳統銀行商業并將其與最新的中心化和去中心化商業相鏈接的橋梁。

在談及本次收購的原因時,Beam解釋道,Velo與Stellar有著共同的目標和愿景,并且雙方在能力上互相補充互相賦能。Interstellar團隊在提供更快、更低廉以及更穩定的給予Stellar網絡的跨境支付方案中有著極深厚的經驗。因此彼此的融合是一個非常自然的選擇。這次合并將使其成為行業里更強、更有影響力的團隊。[2021/3/18 18:56:33]

Synthetix平臺支持的資產合成

從某種意義上,我們可以把Synthetix理解為轉換器,一種在跨鏈技術尚未成熟之前使用的代幣流通轉化池。在SNX債務池內,參與者可構建、交易和銷毀合成資產,即對標資產的鏡像模擬代幣,如錨定法定貨幣的sUSD、sEUR,對標加密貨幣的sBTC、sETH以及表征大宗商品的sXAU等等。

Gate.io芝麻開門創始人韓林跨海連線頂尖量化團隊,深度解讀頂級資金安全解決方案:11月7日,Gate.io芝麻開門聯合TokenInsight舉辦的“揚帆三亞,量化未來”為主題的首屆海島穿越賽,順利閉幕。據官方消息,Gate.io芝麻開門創始人韓林跨海連線,與現場二十余家頂尖量化團隊分享了資金安全的頂級解決方案,并深入解讀Gate.io在產品規劃、技術優勢及品牌理念上的獨到之處。[2020/11/7 11:56:09]

二、如何獲取合成資產

要注意的是,Synthetix平臺并不能讓用戶直接構建全部的合成資產類型,參與者需鎖定充當質押品的平臺原生代幣SNX,才能鑄造出入場SynthetixExchange衍生品交易所的籌碼sUSD。

持有SNX

目前可購買SNX的途徑主要是幣安、OKEx、Uniswap、KuCoin、CoinEx以及MXC,其交易量大多集中在最近剛上線相關交易對的幣安以及OKEx之上,兩者分別占據了SNX交易市場約13%和11%的份額。

SNX相關交易對在各交易所的交易情況

持有SNX后,打開Synthetix的鑄造網站Mintr,使用imToken的WalletConnect功能,連接存有SNX的錢包,通過授權后便能登入平臺進行下一步抵押合成的操作。

截圖源自:Mintr,imtoken.fans

鑄造sUSD

在Mintr頁面,用戶可通過超額抵押SNX鑄造相應數量的穩定幣sUSD。由于SNX在網絡內充當的更多是抵押品的作用,沒有較強的價值共識,為此需要設置高額抵押率以降低質押物價值不足的風險;而當前官網顯示標準抵押率為600%。也就是說,抵押價值為6美元的SNX,僅能鑄造1美元的sUSD。

動態 | 紐交所為Bakkt測試舉行啟動儀式 外媒解讀此舉表明監管機構已為Bakkt開綠燈:據Trustnodes消息,比特幣結算期貨平臺Bakkt將于7月22日開始測試。7月18日,紐約證交所(NYSE)董事會已舉行比特幣結算期貨啟動儀式。區塊鏈投資基金Pantera Capital首席執行官Dan Morehead表示在Bakkt數字資產峰會(Bakkt Institutional Digital Asset Summit)上表示:“我們坐在紐約證交所的董事會會議室里——這是比特幣的第一次。”Trustnodes評論稱,到目前為止,峰會沒有取得什么成果,也不清楚是否有媒體受邀,但此次活動的舉辦表明,經過數月的漫長過程,Bakkt目前正在推進比特幣期貨的測試工作。Bakkt已經通過自我認證獲得了美國商品期貨交易委員會(CFTC)的批準,經過長時間的談判,舊的規章制度得到了政策上的調整。[2019/7/20]

截圖源自:Mintr

值得一提的是,有別于穩定幣項目中常用的靜態債務機制,Synthetix采用了動態的債務計算方式。以MakerDAO為例,如果以ETH作為擔保物進行抵押,創建10美元價值的穩定幣DAI,那么在不爆倉的情況下,用戶隨時償還10美元的DAI即可贖回對應的擔保物。但在Synthetix網絡內不存在清算以及懲罰流程,用戶的債務水平會隨著合成資產價值的增長而不斷提高。

簡單來說,在SNX代幣價格下跌或者合成資產價格上漲的情況下,平臺抵押率會下降至不足600%的水平,為了激勵用戶鑄造sUSD以調整抵押率,用戶所承擔的債務隨之增加。這時參與者必須額外抵押更多的SNX才可贖回先前抵押的代幣,否則Synthetix平臺會將SNX代幣鎖定在智能合約內,直至抵押率滿足600%的要求才可取出。

交易合成資產

動態 | 律師解讀《區塊鏈信息服務管理規定》:部分要求在現階段實施條件尚不成熟:2月14日,微信公眾號“京都律師”刊文指出,《區塊鏈信息服務管理規定》的部分條款偏向于原則性規定,且部分要求在現階段實施條件尚不成熟,可操作性值得商榷,有以下幾點可供探討和完善: 1.區塊鏈信息服務提供者的概念并未完全明確; 2.區塊鏈信息服務提供者的技術標準并不明晰; 3.區塊鏈信息服務提供者的安全評估流程并未說明; 4.行業自律條件尚不成熟。[2019/2/15]

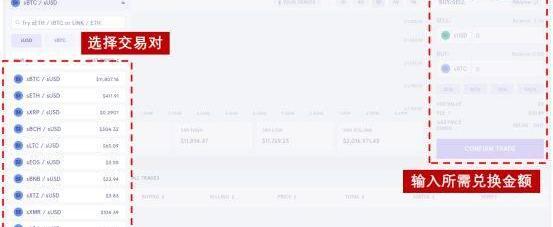

拿到籌碼sUSD,接下來就可以在SynthetixExchange上交易,兌換成項目支持的任意合成資產。從某種意義上來說,使用sUSD在SynthetixExchange交易亦可以理解為鑄造所購合成資產的過程,因為平臺會在創建對應合成資產的同時銷毀sUSD。

截圖源自:SynthetixExchange

除了錨定加密貨幣、大宗商品、法定貨幣等等價格的合成資產之外,入場用戶也可以購買反向追蹤加密貨幣價格的合成資產,如iBTC、iETH,從而達到做空相關幣種的效果。而隨著六月份其二元期權測試版產品的推出,用戶還能夠在期權到期的特定日期就某一資產的價值進行多頭或空頭對賭。

三、如何在Synthetix獲利

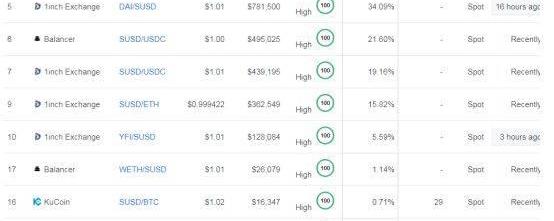

實際上參與Synthetix合成資產的投資交易有兩種方法,一種是上面提到的通過抵押SNX代幣鑄造入場籌碼sUSD;另一種則是在Synthetix網絡之外,不借助任何形式的抵押,直接在交易所內兌換sUSD,例如共同占據著sUSD二級市場交易超半數份額的1inchExchange和Balancer。

金色財經獨家解讀:韓國區塊鏈協會自律控制案不具備法律效力,但協會可與商業銀行合作關閉不參加宣言的交易所的法幣兌換通道:今天韓國區塊鏈協會發布數字貨幣交易所自律控制案,金色財經第一時間對此方案進行了解析。其中對交易所最重要的一點便是,韓國區塊鏈協會自律控制案不具備法律效力,但介于協會與政府及商業銀行的友好關系,協會可以通過與商業銀行的協議關閉法幣-代幣轉換通道。而這便直接導致了大部分韓國大型交易所一致支持宣言,其中包括bithumb,korbit,coinone等。但upbit或因其主要業務為新幣種交易,拒絕接受宣言。在場的小型交易所也因為此方案對廣告限制的范圍過于廣義,而沒有同意宣言。

一家小型交易所對金色財經表態,他們認為這樣的宣言內容會對中小型交易所造成不利的競爭環境,希望協會能夠重新斟酌此方案。[2017/12/15]

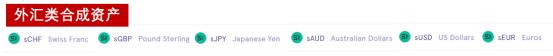

已上線sUSD相關交易對的平臺

既然有更直接獲取sUSD的方式,那為什么還有人會去抵押SNX?因為抵押SNX可以幫用戶獲得額外獎勵。

抵押者鎖倉獲利

Synthetix的代幣模型有三個特點,使用通脹模型鼓勵SNX持有者鎖倉坐莊,通過獲取收益和取回質押物托底SNX價格,以及借助流動池獎勵促進合成資產與真實數字代幣的錨定。為此SNX增發的代幣和合成資產每筆交易收取的0.3%手續費會按比例定期分發給質押者。

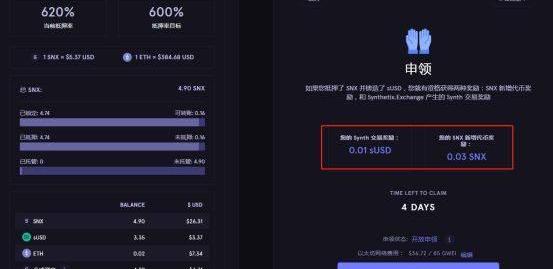

以哈希派的實踐為例,在目標抵押率為600%的情況下,質押4.9枚SNX在Synthetix網絡一天,可獲得0.01sUSD以及0.03SNX的交易獎勵和新增代幣獎勵。

截圖源自:Mintr

Synthetix智能合約顯示,五年內,SNX總供應量將從100,000,000增長2.45倍至245,312,500;在此期間新增的SNX會按比例獎勵給質押率超過目標值的用戶。按照Stakingrewards的數據,目前抵押獎勵年化率約為43.80%。這意味著,質押100SNX代幣在Synthetix網絡,每年可賺取43.8SNX,平均下來每月將獲得3.65SNX的獎勵。從幣本位來看,收益還是可觀的,而當前已有超74%的SNX代幣質押在網絡內。

Synthetix的相關信息

而根據SynthetixDashboard的數據顯示,自該平臺2018年12月上線以來,單單是分發給質押者的交易手續費已經達到937.89萬美元,其中大頭是來自做多比特幣和以太坊的sBTC以及sETH。

不僅僅是以上兩種獎勵方式,該平臺內還有名為LP流動性的獎勵。根據官網的解釋,為了讓質押物和合成資產的深度不斷提升,加強1:1錨定,他們分別針對Uniswap以及Curve的LP池子給予獎勵,以激勵用戶做市sUSD、sBTC和sETH。也就是說,凡是生成sETH并為Uniswap上sETH/ETH資金池提供流動性的質押者,都可獲得額外獎勵。

交易者入場博弈

但要警惕的是,質押SNX不等于坐享其成,獎勵并不是免費的。在Synthetix網絡內,沒有交易對手沒有訂單簿,更沒有爆倉之說;用戶無需擔心流動性問題,但整個債務池的價值變動由所有參與者共同承擔。這意味著,即使你只持有對標美元的穩定幣sUSD,在平臺內所有合成資產的總價值發生變化的情況下,依然有虧損的可能。

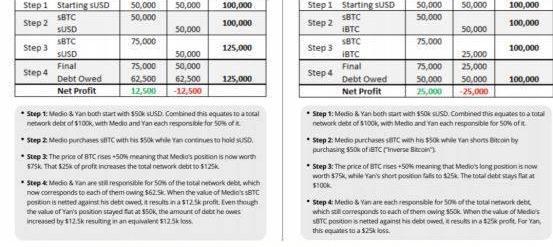

※在確定整個系統的債務余額時,Synthetix采用了“全網負債表”的方式,在極簡版白皮書中被簡化成了上方的信息表

用項目極簡版白皮書的例子來解釋就是,A和B分別質押獲得價值5萬美元的sUSD,這時全網負債為10萬美元,兩者各負擔50%。如果A用這價值5萬美元的sUSD購買了sBTC且比特幣的價格上漲50%,那么債務池的價值將增加至12.5萬美元,A和B兩人各自負債情況也會從5萬美元提升至6.25萬美元。其中持有sBTC的A在償還負債后還能獲得1.25萬美元的收益,而從始至終只持有sUSD的B則增加了1.25萬美元的負債。

對于所有債務持有者而言,Synthetix交易市場就像是一場零和博弈的游戲,只有自身的債務倉跑贏市場,用戶才能從中獲利,否則就得為自己的落后表現買單。而能夠提高債務倉價值的方法,除了質押SNX之外,就是參與SynthetixExchange平臺內各合成資產的交易。

而就像上文提到的,Synthetix不僅涉及類似于現貨買賣的幣幣交易市場,還能進行做多或者做空的衍生品交易。比如看多比特幣就可以買入sBTC,看空則買入iBTC;當比特幣價格下跌的時候,iBTC的價格就會上漲,sBTC的價格亦隨之下跌。屆時直接在SynthetixExchange交易所市場將iBTC賣出,便能獲利。

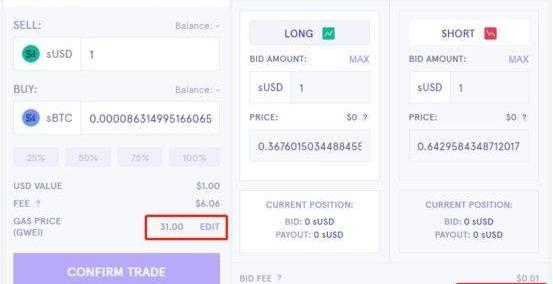

sUSD鑄造及銷毀頁面

SynthetixExchange交易所合成資產及二元期權交易頁面

和普通的加密貨幣中心化交易所一樣,Synthetix能讓參與者以更小的摩擦進行交易;但不同的是,Synthetix提供的資產類型更多,且質押SNX代幣有獲取獎勵的可能。簡單來說,用戶抵押的SNX越多,債務水平越高,每周按比例獲得的SNX和sUSD分紅越多;同時交易所得的合成資產價值越高,債務倉價值越大,獲利也隨之上漲。

但不可忽略的是,以上所有的操作都需要支付相應的Gas費用,按照當前的網絡顯示,進行合成資產的相關交易、鑄造和銷毀sUSD至少需要10到50美元不等的交易手續費。所以小額交易者在操作過程中,還得考慮獲利能夠抵消交易手續費的問題。

新產品二元期權測試版

為了進一步將Synthetix打造成為DeFi中的BitMEX,項目方整合了抵押ETH借出sETH的借貸功能以及二元期權交易。

其中于六月末剛上線的二元期權是一種奇異期權合約,用戶可在期權到期的特定日期就某一資產的機制進行多頭或空頭對賭。預測正確的中標方將獲得正收益;相反輸標方則損失出價保證金,相關競價按比例分成給中標方。

Synthetix當前已上線的二元期權產品

對于價格基數較大波動性弱的投資資產來說,這種對賭方式的獲利機會更大。假設同時買入7月9日SNX以及XAU二元期權的多頭。前者7月1日開始競價,行權價為2美元,多空雙方出價比例約為77.6%-22.4%,最后多頭出價獲勝,7月9日太平洋標準時間上午7點合約到期后獲得約28.9%的回報;但若是在同一時間段直接買入SNX,則能在7月9日該代幣價格漲至2.96美元時獲得超51%的回報。

另一方面XAU二元期權則從7月7日開始競價,行權價為1800美元。在多空出價比例約為78.7%-21.3%的情況下,7月7日下午兩點多頭競價獲勝,到期后獲得27.1%的回報。如果在此時間段投資者買入的是XAU,僅能獲得不到0.4%的收益,因為黃金價格在期權到期時只小幅增長至1802美元。

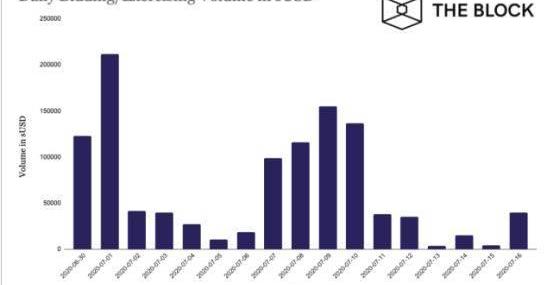

六月末上線以來,Synthetix二元期權的認領及行使期權的交易量情況

雖然上面的計算沒有考慮到平臺和交易費用,但也能大概說明相關二元期權產品的潛在收益情況。不過從SynthetixDashboard公布的數據來看,當前該產品的入場資金還很小,剛達到20萬美元左右的水平,且交易集中在SNX期權市場。

四、總結

哈希派認為,Synthetix為DeFi領域提供了一個較為完整的合成資產鑄造、交易及頭寸管理的衍生品平臺。相對于其他去中心化金融產品來說,Synthetix的玩法更為直觀,在市場價格波動不明顯的現如今,給予用戶更多的獲利機會。

雖然其代幣模型及動態債務計算機制稍顯復雜,但就普通入場者而言,無須太在意交易背后的細節,只需要根據判斷積極參與交易,盡量讓自己所持合成資產的總價值跑贏其他質押者便可獲利。除此之外,在項目剛運行一兩年、其代幣增發率較高的現階段,質押SNX所獲得的獎勵亦是一筆較為可觀的收益。不過基于以太坊的DeFi項目都逃不開高額的交易手續費,在當前Gas費居高不下之際,入場用戶還得考慮入場資金規模收益情況能否抵消相關交易手續費的問題。

YAMv1的拯救行動 8月12日UTC時間下午6點,YAM團隊發現了其rebase合約中的一個bug。這個錯誤會導致生成比預定更多的YAM,從而讓儲備庫獲得大量的多余YAM.

1900/1/1 0:00:00來源:橙皮書 當網上開始出現MEME這樣的惡搞項目時,很難不讓人聯想到2013年牛市發生的另一個小故事.

1900/1/1 0:00:00這一輪DeFi大潮來得很突然也來得很意外。它的引爆點是6月17日COMP治理代幣的上線,COMP上線后暴漲迅速帶起了整個DeFi圈內項目的發幣潮,而這些項目又引來投資人的熱捧.

1900/1/1 0:00:00去中心化金融的使用正在大幅增長,它吸引了越來越多的投資者以及包括華爾街在內的加密貨幣社區廣泛關注,并且這波加密貨幣的牛市也是它引領的.

1900/1/1 0:00:00本文來源:Odaily星球日報,原題《從尋找下一個幣安,到尋找下一個Uniswap》 作者:王也 從銷毀平臺幣到跟風IEO,過去幾年,“長尾”交易所們一直在復刻頭部交易所的展業路線.

1900/1/1 0:00:00作者:Mark 再高級的資金盤也會有崩塌的那一天。2020牛市來了,各種山寨幣漲幅驚人,AMPL也瘋狂了兩個月,復利更是達到恐怖的80倍。不過之后便陷入死亡螺旋,一路下跌,跌破1美元.

1900/1/1 0:00:00