BTC/HKD+1.18%

BTC/HKD+1.18% ETH/HKD+1.45%

ETH/HKD+1.45% LTC/HKD+0.24%

LTC/HKD+0.24% ADA/HKD+1.35%

ADA/HKD+1.35% SOL/HKD+4.95%

SOL/HKD+4.95% XRP/HKD+1.1%

XRP/HKD+1.1%去年12月以來,比特幣成交量井噴。你知道嗎?這些交易大多數是發生在衍生品市場中。目前,衍生品交易引領著比特幣交易。

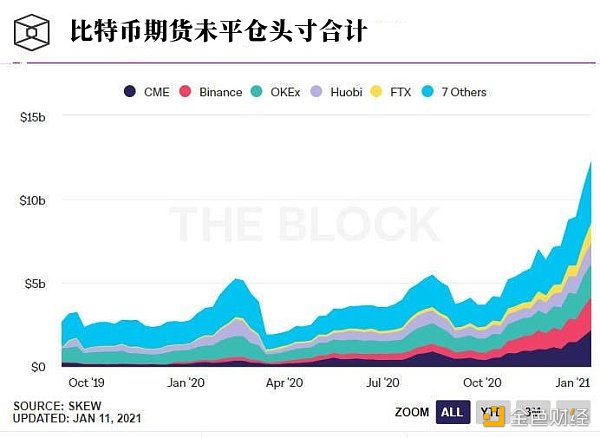

最大的加密衍生品交易所是Binance、Huobi、OKEx、BitMEX,以未平倉量和成交量計算,它們總共占據著71%的市場份額。BTCUSD Perpetual Swap是目前最受歡迎的比特幣衍生品合約,其杠桿系數最高可達125倍。

衍生品交易一個顯著特性是高杠桿,大多數比特幣期貨使用高杠桿進行交易,這放大了價格波動。

通過了解衍生品交易如何控制比特幣市場,可以分析近期比特幣價格的下跌。從1月10日到11日,比特幣在短短幾小時內下跌了24%。不禁讓人疑問,為什么比特幣價格會下跌得如此突然?

分析師Myret Zaki認為,其中一個原因是,由于最近比特幣的狂熱,它和其他加密貨幣成為了監管機構的目標。1月11日,英國金融監管機構警告稱,投資加密貨幣的消費者應該“做好賠錢的準備”。另外,美國財政部也制定了一項新規定,要求托管人和交易所收集反洗錢信息。

加密貨幣交易所Bybit在巴西停止衍生品交易:金色財經報道,加密貨幣交易所Bybit將于周四停止在巴西提供加密貨幣期貨和期權交易。在一份聲明中,Bybit表示,它正在與巴西證券交易委員會(CVM)討論解決這個問題。該公司補充說,“從目前來看,它正在限制衍生品交易”。

Bybit平臺目前顯示了一條關于這一變化的警告信息,并建議用戶在周四之前“管理他們的頭寸或訂單”。該公司補充說,該措施“不會意味著對我們的交易者存入的衍生品資產進行任何形式的封鎖”。(CoinDesk)[2022/9/15 6:57:11]

一邊是不斷追漲的散戶,另一邊是不斷提醒注意比特幣市場風險、并施以監管的官方機構,兩股力量正在對抗,這就難怪比特幣波動近期顯示出如此大的波動性。

當然,很多人對比特幣近一個月以來這波暴漲行情依然十分不解。

分析師Myret Zaki表示,比特幣價格背后最重要的推動因素是衍生品市場及其高度杠桿化的頭寸,這也對比特幣價格造成了巨大的不穩定性。比特幣期貨合約交易量一直在飆升。截至1月10日,約有130億美元的未平倉比特幣期貨合約,創歷史新高。

BiKi平臺DeFi衍生品項目KINE,24h漲幅達54.03%:據BiKi行情數據顯示,截止今日12:50( GMT+8),平臺內DeFi衍生品項目KINE,24h漲幅達54.03%,現價7.263USDT。行情波動較大,請注意風險控制。

Kine是一種去中心化協議,可建立由定制數字資產組合支持的通用流動性池。流動獎金池使交易者可以根據可信賴的價格信息來打開和關閉衍生品頭寸,從面避免了交易對手的需要。[2021/3/15 18:45:16]

根據芝加哥商品交易所(CME)的數據,它的比特幣期貨自2017年12月推出以來,名義交易額已超過1000億美元。自2017年以來,芝加哥商品交易所(CME)和其他衍生品交易所(BitMEX、OKEx、Huobi)已成為大型機構投資者交易比特幣的主要平臺。

數據:衍生品交易者估計短期以及長期比特幣價格均會上漲:Skew數據顯示,在衍生品平臺Deribit和OKEx上交易的大多數比特幣期權合約都看漲,這兩個平臺合計持有逾95%的期權交易量。無論是長期還是短期,衍生品交易者都在估計價格的上漲,而不是下跌。截至3月6日到期的73份看漲期權合約的定價為1萬美元,在此到期后的一周,152個BTC看漲期權合約(到期日期為3月13日)的定價與此相同。交易者都在押注比特幣價格會出現看漲的波動,而且幅度也不小。在以太坊方面,缺乏類似的期權樂觀主義。由于以太坊在價格和流動性方面均出現了大幅反彈,期權交易者并不十分看漲。 3月6日到期的合約的價格為250美元,成交量為573 ETH。3月底交易的合約也有類似的價格上限。(AMBCrypto)[2020/3/2]

這些大型機構投資者進行交易時一般都持有比特幣,但許多抬高比特幣價格的機構和散戶更喜歡交易比特幣期貨合約,而不是直接買入和持有比特幣,他們更傾向于以現金結算的期貨合約來押注比特幣價格。

聲音 | 分析師:加密衍生品巨頭BitMEX的競爭力正在減弱,市場份額下降:加密貨幣分析師Charles Edwards稱,領先的衍生品交易所BitMEX的力量正在慢慢減弱。“2018年和2019年是BitMEX時代。但是BitMEX時代結束了嗎?近兩年來,BitMEX擁有超過50%現貨+衍生品交易量的可靠數據。但它在總量中所占的份額正在下降。” Edwards將最近兩年定義為“BitMEX時代”,因為該交易所占據所有加密貨幣交易量的最大份額。雖然BitMEX仍占總量的56%,但它已遠遠不及2018年9月占比80%的輝煌歲月。 BitMEX早在2014年就進入了新生的加密領域,很快獲得巨大成功。盡管人們對交易加密貨幣衍生品的興趣比以往任何時候都強烈,但由于面臨一些激烈的競爭,BitMEX在該行業正逐漸變得不那么重要。此外,BitMEX在面臨CFTC的調查后成為頭條新聞。美國公民被禁止使用該交易所。[2019/11/30]

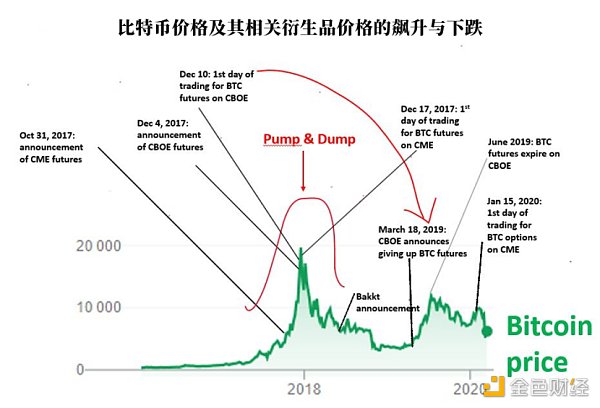

衍生品市場對現貨市場的影響是巨大的。2017年,當比特幣衍生品正式在芝加哥交易所推出時,比特幣價格就發生了前所未有的波動,因為未交割的衍生品合約價值的大幅飆升,加劇了比特幣價格的波動性。

聲音 | 蔡良濱:加密貨幣衍生品平臺和現貨交易平臺區別最大的五大核心模塊:本期金色相對論以“區塊鏈金融衍生品,魔鬼or天使?”為主題,針對本期主題,FOTA.com創始人蔡良濱表示:加密貨幣衍生品交易平臺和現貨交易平臺最大的區別就是衍生品交易平臺有五大核心業務模塊。第一個模塊是清結算系統;第二個模塊就是保證金系統;第三個模塊就是強平系統;第四個模塊就是交易風控系統;第五個模塊就是現貨指數。[2018/12/28]

衍生品市場 vs 現貨市場

麻省理工學院區塊鏈實驗室的一項研究表明,衍生品市場比現貨市場更能頻繁地引領比特幣價格波動。報告稱,現貨市場更有可能影響比特幣價格走勢的方向,而衍生品市場更有可能引領比特幣價格走勢的幅度。

Myret Zaki稱,衍生品交易的策略有很多種。最基本的一種是通過杠桿作用來增加投資,然后定期做空投資來賺取短期利潤。在去年12月至今年1月的泡沫期間,這是很常見的情況。

比特幣交易平臺Coindesk上老練的投資者通過投資芝加哥商品交易所比特幣期貨,利用其高杠桿交易,在2020年最后一個季度幾乎每周的時間里都創造了新的空頭數量記錄。

比特幣及其他加密貨幣社區中有一句名言,“保護好私鑰才能掌控自己的加密貨幣”,意思是如果你丟失了私鑰,你的比特幣賬戶就像一個“冰箱”,因為你的比特幣將被永遠凍結起來,然而,衍生品交易沒有這個風險。

Myret Zaki表示,衍生品交易與比特幣之間是一種投機關系,大型機構投資者一般不這樣投機,而投機者對比特幣的價格波動和利潤率很感興趣,他們喜歡利用比特幣的波動性來賺取價差。這種交易更多的是一種伽瑪交易,而不是區塊鏈和私鑰技術。

Myret Zaki認為,比特幣衍生品繁榮的原因是高杠桿比率,比如在芝加哥商品交易所,交易者可以獲得2到3倍的杠桿,在本地加密衍生品交易所可以獲得超過100倍的杠桿。去年3月,當疫情爆發時,比特幣交易平臺OKEx的金融市場總監Lennix Lai說,衍生品市場最終的規模將比現貨市場更大:

“如果在不到兩三年的時間里,衍生品市場的規模發展為現貨市場規模的5到10倍,我不會感到驚訝。”

沒想到,股票市場的情況,現在在比特幣市場也上演了。

在過去17年里,全球股票期貨市場的增長速度幾乎是股票現貨市場的2倍。對于比特幣來說,情況也同樣如此。比特幣交易平臺Kraken 10月份的一份報告顯示,2020年,比特幣期貨與現貨交易量的比例已從2.3:1上升至2019年的4.6:1,這表明比特幣期貨交易量正超過現貨交易量。Kraken在報告稱:

“自2018年以來,衍生品市場已經完全取代了現貨市場,成為主導市場。”

報告還稱,衍生品交易量的增長與現貨交易量的增長形成了鮮明對比。加密貨幣的現貨交易量自上一輪牛市達到頂峰以來已經有所下降,但衍生品交易仍然很火熱,Kraken稱:

“從2017年第二季度到2018年第一季度,現貨交易量從大約580億美元的低點飆升到5700億美元的高點,然后在近兩年又大幅下降到1040億美元的低點。”

與此同時,衍生品的名義交易量從2017年第二季度的不到60億美元激增至2020年第三季度的逾1.7萬億美元。自那以后,衍生品市場完全取代了現貨市場,成為主導市場,而現貨交易市場一直未能全面復蘇。

據Kraken稱,大多數比特幣交易都是在不受監管的加密交易所進行的,這些交易所在海外運營,它們提供的合約激進,杠桿率高:它們的初始保證金要求僅為1%,而芝加哥商品交易所等受監管平臺的初始保證金要求為40%。

而且,盡管英國和美國都在考慮出臺反洗錢法規,但這些不受監管的平臺基本不受約束,沒有嚴格的“保護客戶”的措施。由于這些寬松的規則,衍生品市場基本上可以說是不受監管的,其名義交易量至少是受監管的衍生品市場的40倍。

另外,Myret Zak認為,低息的貸款助長了這種投機繁榮。由于美聯儲寬松的貨幣政策,市場被注入了前所未有的流動性。很難相信美聯儲在2020年3月至12月期間創造了整個美元發行歷史的30%的美元。

因此Myret Zak認為比特幣價格在兩周內翻倍的直接原因是衍生品市場信貸的繁榮。在衍生品市場,交易者可以用極低的價格借入資金,然后通過高杠桿,用實際上并不擁有的錢購買資產。

Kraken的報告對衍生品市場取代現貨市場,占據主導地位的情況作出了警告:

“這可能會形成一個惡性循環,衍生品市場的拋售將導致現貨市場價格下跌,進而又對依靠現貨指數定價的衍生品造成進一步的拋售風險。”

衍生品市場在價格調整時期是最脆弱的,因為這時容易觸發一系列的拋售。在2020年3月12日,加密貨幣市場遭遇了“黑色星期四”,比特幣價格跳水至3000美元區間。

當天,價值數十億美元的未平倉衍生品合約必須實時按市值計價,并在現貨價格暴跌的過程中迅速平倉,最終它們的價值只剩數千萬美元。之所以會出現這種情況,是因為加密貨幣的現貨交易所的流動性遠低于衍生品市場未平倉合約的流動性,因此現貨市場遠遠不能覆蓋衍生品市場的風險。

這和2008年發生的次貸危機是完全一樣的,當時現貨市場上抵押品失效,房地產衍生品市場觸發了系統性風險。

比特幣本應是當今法定貨幣紛紛貶值的宏觀環境下的一種避險資產,但衍生品交易卻讓它成為了波動性極大的投機資產。

Tags:比特幣BIT比特幣價格加密貨幣比特幣價格美元行情BitKeep如何玩比特幣價格今日行情狗狗幣加密貨幣有哪幾種類型

有個叫中本聰的極客,建了一座 2100 米高的比特幣大廈,并發起了一個爬樓挑戰賽:每爬一層樓,最先到的人都可以獲得一筆獎金.

1900/1/1 0:00:001.美OCC代理署長辭職?其力推美金融機構擁抱加密貨幣Brian Brooks辭職主要受特朗普敗選影響.

1900/1/1 0:00:00一直以來,數字人民幣試點受到廣泛關注。繼蘇州數字人民幣試點后,又有諸多測試消息披露,其中既有如蘇州一樣的大規模紅包試點,也有小場景的專項測試.

1900/1/1 0:00:00原標題:以太坊應該對標啥?去年的最后一天,我和debank的hongbo在微信上聊天,他說:“2021年我預估是比特幣的最后一波FOMO。”我心里咯噔一跳.

1900/1/1 0:00:00「Schnorr 簽名、Taproot 和帶有多簽的簽名聚合很可能作為一個升級包被同時添加到比特幣中,這是一些非常令人期待的加密創新」.

1900/1/1 0:00:00早在20世紀90年代,我直接參與推動互聯網的采用。從那時起,互聯網已經發展成為一些非常不同于我們想象它的東西。這也比我們想象的要好得多.

1900/1/1 0:00:00