BTC/HKD+0.65%

BTC/HKD+0.65% ETH/HKD+1.41%

ETH/HKD+1.41% LTC/HKD+3.34%

LTC/HKD+3.34% ADA/HKD+3.04%

ADA/HKD+3.04% SOL/HKD+2.72%

SOL/HKD+2.72% XRP/HKD+1.08%

XRP/HKD+1.08%來源:碳鏈價值

原文作者:LukeBailey,由碳鏈價值原創團隊編譯

去中心化金融真的在降溫嗎?

最近幾天,反復無常的“壽司”Sushiswap已經成為加密行業里的頭條新聞,9月15日的暴跌更是在DeFi社區引發軒然大波,許多人將矛頭指向現任項目負責人SBF發起的SUSHI代幣回購。

但其實,“壽司”Sushiswap失敗的命運早在兩周之前就已經注定。

大約兩周之前,“壽司”Sushiswap匿名核心開發人員Nomi大廚突然將自己持有的數百萬枚SUSHI代幣兌換為ETH,導致其平臺整體流動性瞬間大幅降低。對于許多DeFi項目而言,創始人做出這種行為是非常難以理解的,這種做法通常會給項目本身帶來致命打擊,因為它損害了加密社區的最核心理念:信心。

如果創始人對自己的項目都沒有信心,誰還能信任這個項目?

資管公司Monochrome修改了ASX現貨比特幣ETF的申請:7月14日消息,總部位于澳大利亞的加密貨幣投資公司Monochrome Asset Management通過合作伙伴Vasco Trustees向澳大利亞證券交易所(ASX)提交了更新的比特幣現貨ETF申請。根據該公司7月14日的公告,該ETF Monochrome Bitcoin ETF (IBTC) 將能夠為澳大利亞散戶投資者提供直接投資比特幣(BTC)和以太坊(ETH)的機會。[2023/7/14 10:55:04]

信心是構建整個DeFi項目和社區的核心要素,但這個基礎在兩周前被瓦解,“壽司”Sushiswap的命運可能從那時開始就已經注定。

很快,社區信心喪失便反映在代幣價格上,當日SUSHI代幣價格從5.05USDT暴跌至1.3USDT,更引發了包括FTX創始人SBF在內的社區強烈抨擊。或許是受到輿論影響,Nomi大廚套現之后很快便宣布放棄“壽司”Sushiswap的控制權,并將此權力移交給了FTX創始人SBF。

YAM持有者現可通過官方頁面贖回YAM,截止于4月:1月31日消息,DeFi協議YAM Finance發布推文表示,其Yam贖回網頁已上線,YAM持有者現可從國庫贖回其YAM,贖回期截止于2023年4月。

此外,Yam還表示,贖回期過后,Yam DAO將繼續作為DAO運作,所有人均可自由參與。[2023/1/31 11:37:58]

從市場上回購SUSHI代幣真是明智之舉嗎?

所謂“新官上任三把火”:

SBF的第一把火就宣布要繼續完成最初設計的項目遷移計劃;

第二把火更是驚人,他宣布會向遷移過程中的流動性提供者空投200萬SUSHI代幣!受此利好消息影響,SUSHI代幣出現反彈,短時從接近1美元的價格飆升到最高3.5美元區間;

第三把火,則是成功選出了九名多重簽名執行人。

德克薩斯A&M大學本學期將開設比特幣課程:金色財經報道,BitcoinMagazine在社交媒體上稱,德克薩斯A&M大學本學期將開設比特幣課程。[2023/1/13 11:11:04]

但令人意想不到的是,9月11日,Nomi大廚忽然浮出水面稱將此前套現的所有ETH代幣歸還社區并將這筆錢的使用權賦予了整個社區。在經過提案投票之后,社區決定使用這筆價值1400萬美元的ETH回購SUSHI代幣。

很明顯,Nomi大廚希望通過這種手段實現一個目標:挽回社區對“壽司”Sushiswap的信心。

實際上,回購是傳統股票市場里的一種交易手段,是指上市公司利用現金等方式從股票市場上購回本公司發行在外的一定數額的股票的行為。一般來說,回購是一種市場利好信號,但有時并非如此,回購目的、用途和效果往往也沒有看上去的那么美好。而在Defi項目里,一些“巨鯨”可能會與項目方“勾結”忽悠投資者說回購,其實只是虛晃一槍,最終想要的可能是在代幣價格上漲后便于減持。

Celo基金會等發起在Celo上部署Aave V3的提議:12月20日消息,Celo基金會等在Aave治理頁面發起在Celo上部署Aave V3的提議,將首先在Snapshot上發起相關提案。在完成部署后,Celo基金會將啟動一項獎勵計劃,以支持AAVE在Celo上的采用和引導性增長。[2022/12/20 21:56:40]

對于“壽司”Sushiswap項目而言,回購的負面影響更是被放大了。

由于社區此前對“壽司”Sushiswap項目信心已經受到打擊,這次回購消息一出,反而加劇了投資者對該項目的不滿,有些用戶甚至擔心二次上當,直呼“壽司”已經信用破產了。

現在,許多投資者正準備拋售“壽司”SUSHI代幣,而且對新團隊的信心越來越低,SUSHI代幣的高流通量似乎也無濟于事。盡管目前代幣通貨膨脹率降低了90%,但價格根本無法恢復。

Injective主網將進行升級以創建合約層:金色財經消息,Injective官方發推稱,Injective主網將在幾小時后進行升級,以在Injective區塊鏈創建首個合約層。[2022/7/5 1:52:00]

不僅如此,“壽司”選出的多重簽名執行人也引發社區質疑,因為其中兩位利益相關者Compound創始人RobertLeshner和漢全咨詢首席執行官MatthewGraham曾投資了SBF的區塊鏈項目Solana和Serum,SBF一直希望在以太坊之外的Solana區塊鏈上建立對SushiSwap的支持,同時將基于Solana區塊鏈構建的DeFi去中心化交易所Serum與Sushiswap訂單薄集成,社區非常擔心SBF利用“壽司”謀私,并實現其終極目標,用Solana的SPL代幣標準推翻以太坊上緩慢且昂貴的ERC-20代幣標準。

流動性受到打擊,SushiSwap是否已失去市場競爭力?

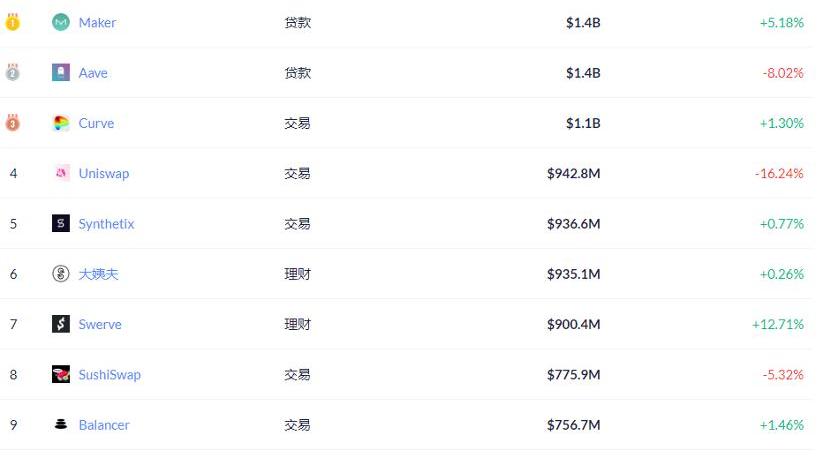

原生“壽司”Sushiswap平臺目前也不是最佳狀態,過去幾天,該平臺鎖倉量大幅下跌,目前已經減少了近5億美元。本文撰寫時,根據DeBank數據顯示,“壽司”鎖倉量已經跌至7.759億美元,24小時跌幅5.32%,目前已經滑落至DeFi項目鎖倉量排名第八。

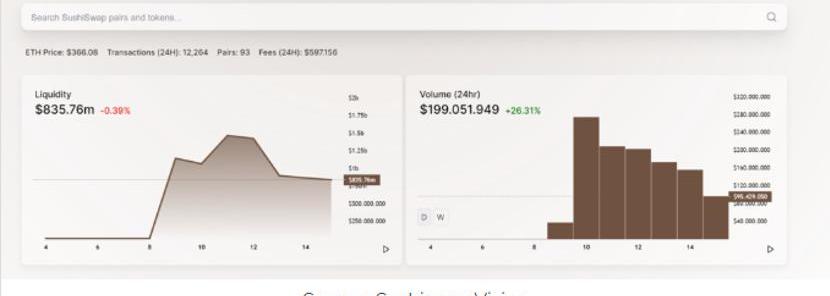

此外,“壽司”Sushiswap平臺交易量每天也出現下滑態勢,9月10日,“壽司”交易量創下2.74億美元的最高紀錄,但到了9月14日,交易量已經減少到了1.55億美元,跌幅高達43.4。如下圖所示:

數據不會說謊,大幅削減經濟獎勵激勵措施給“壽司”Sushiswap的總流動性產生了負面影響。在SushiSwap上,市場參與者可以將數字貨幣添加到其流動性池中并獲得獎勵,與DeFi市場中的其他平臺一樣,早期流動性提供者也可以獲得獎勵以引導流動性。然而自從Uniswap遷移之后,最近發生的變化導致該平臺上匯總的流動性總額下降了42%以上。

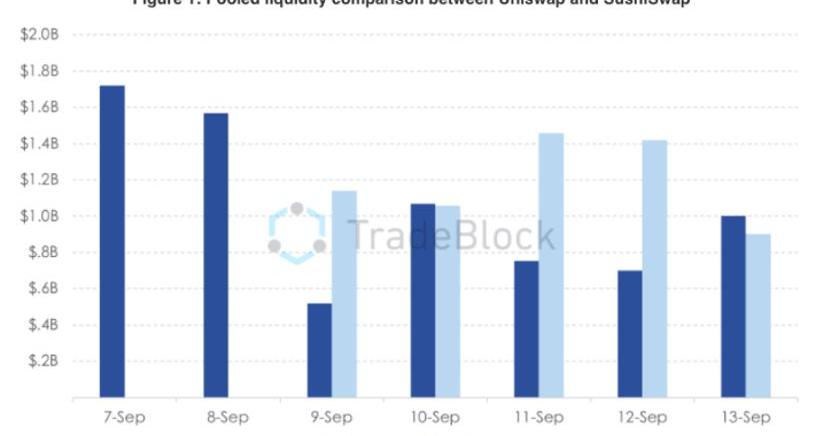

從下圖中,我們能夠很明顯的看出這段時間Uniswap和Sushiswap流動性變化對比:

在同一時期內,雖然經歷了小幅波動,但相比之下原本不被看好的Uniswap卻開始扭轉頹勢,一度創下11.2億美元流動性和4.68億美元交易額的誘人成績。與“壽司”Sushiswap不同,Uniswap沒有發行治理代幣,雖然其鎖倉量上周跌至5.25億美元低點,但現在已經反彈至10億美元左右,而且始終維持在DeFi鎖倉量排名前五左右的位置。

Messari首席執行官RyanSelkis認為,DeFi泡沫破滅可能比人們預期的更快。龐氏騙局、拉地毯和“收益”跳躍的頂點已經接近,ETH費用將會嚴重蠶食非鯨魚的利潤。

從短期來看,“壽司”Sushiswap團隊現在嘗試的各種努力都無法帶來太多積極影響,因為社區對該項目的信心似乎已損失殆盡。在DEX行業里,市場競爭本來就異常殘酷,當一個DeFi項目在短時間內爆出各種各樣奇怪事情的時候,只會桎梏自身發展。雖然峰回路轉不無可能,但“壽司”如何做到這一點,仍然是每個人的猜測。

本文撰寫時,根據Coingecko數據顯示,SUSHI代幣價格已經跌至1.69美元,24小時跌幅達25.9%。

隨著以太坊gas費的不斷飆升,以太坊核心開發者于本周五舉行了一次會議,對一些以太坊改進協議進行了討論。會議內容包括幾個關于高gas費的討論要點以及緩解這一問題的方法.

1900/1/1 0:00:00本文來源:金色財經 畢業于麻省理工學院的27歲小伙山姆·班克曼-弗萊德近日主導了加密貨幣行業里一次巨大轉變,那就是在短時間內掠走了Uniswap的大量流動性.

1900/1/1 0:00:00加密貨幣投資公司Arca正在呼吁Gnosis對其業務進行徹底改革,因為Arca認為Gnosis未能向代幣持有者傳遞價值。Gnosis最出名的是它的市場預測平臺和2017年1250萬美元的ICO.

1900/1/1 0:00:00本文作者:美國證券律師PhilLiu 文章來源:ARCA 按交易量計算,Uniswap是當前最大的去中心化交易所,并且是第一個能在日交易量上真正與某些大型數字資產交易所競爭的DEX.

1900/1/1 0:00:00幸好Uniswap已經宣布在開發V3版本的協議,HaydenAdams公開表示過,下一版將解決目前AMM遇到的所有問題.

1900/1/1 0:00:00本文作者:谷燕西 區塊鏈技術和加密數字金融產品發展到現在,出現的一個主要的數字金融產品就是數字穩定幣。最初的USDT從2015年出現發展到今天,已經有接近140億美元的USDT在市場中流通.

1900/1/1 0:00:00