BTC/HKD+1.02%

BTC/HKD+1.02% ETH/HKD+0.84%

ETH/HKD+0.84% LTC/HKD+0.16%

LTC/HKD+0.16% ADA/HKD+1.85%

ADA/HKD+1.85% SOL/HKD+4.76%

SOL/HKD+4.76% XRP/HKD+1.25%

XRP/HKD+1.25%DeFi市場情況

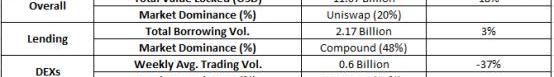

DeFi市場國慶期間繼續保持積極勢頭,總鎖倉量從94億美元上升至111億美元。根據美元鎖倉量,Uniswap本周保持了市場領導者的地位,占有20%的市場份額;流動資金池也最大,在所有DEX中占交易量的54%。

在去中心化借貸領域,Compound取代了Aave,成為最大的貸方,其市場份額增長到48%。

除DEX的每周平均交易量外,本周DeFi的主要指標繼續保持正增長。

機構分析:交易員對主要央行加息次數和幅度的押注加大:2月8日消息,貨幣市場交易員加大了對主要央行加息次數和幅度的押注,反映出對決策者將通過緊縮前置來遏制通脹的展望。美國上周五公布的強勁就業數據提振了對美聯儲在3月加息0.5個百分點的預期。英國央行上周離這樣做就差了一票,交易員預期未來幾個月里加息50個基點的可能性為50%。歐洲央行行長拉加德的鷹派轉向重新校正了預期,現在焦點變成了加息25個基點。分析師Mohit Kumar表示,目前的加息預期會落空,市場正在進入一個危險的區域:央行不知道自己會在9個月或12個月的時間內做什么。 (金十)[2022/2/8 9:37:49]

資料來源:DeFiPulse和DeBank

分析:以太坊競價升級算法EIP-2593提案是以用戶為主導的策略:加密貨幣研究員hasufl和gakonst聯合發布了對EIP-2593 區塊空間市場提案的分析,分析稱,EIP-2593 更廣為人知名字是競價升級算法或者簡稱為自動扶梯,被稱為改進以太坊交易費機制的 EIP-1559 提案的替代品,因為在設計目標上有很大的重疊。在自動扶梯方案中,用戶繼續參與區塊空間的第一價格拍賣。不過每一筆交易都可以選擇為逐步提高的出價提供參數,從而為區塊生產者創建一個基于時間的拍賣,以便納入這筆交易。EIP-2593 引入了用戶必須指定的參數,包括用戶愿意為交易支付的最低價格、交易有效的第一個區塊、發送方為處理此交易愿意支付的最大價格、用戶愿意等待處理交易的最后一個區塊。EIP-2593 機制向交易中附加一個不斷升級的出價,以緩慢地測試最佳出價。從較低的費用開始,有助于避免支付過高的價格,因為礦工應以他們愿意接受的最低價格進行交易。不斷升級的價格確保了一筆交易最終被包括在內,前提是交易價格高于網絡 gas 費,有助于防止支付不足。不過自動扶梯算法比 EIP-1559 小得多,并且設計范圍不同。EIP-1559 拍賣范圍也相對較小,即使在目標重疊的地方,結果也很難比較。這兩個提案是相輔相成的,盡管不一定是在基礎層,但都應該贊同。現在自動扶梯算法已經被使用了,無論是用戶手動操作,還是在以太坊進行大量交易的專業服務公司的內部使用。這證明了自動扶梯是用戶的主導策略。因此,應該關注的不是自動扶梯算法是否有用,而是它們是否應該在協議內部或外部實現。[2020/6/25]

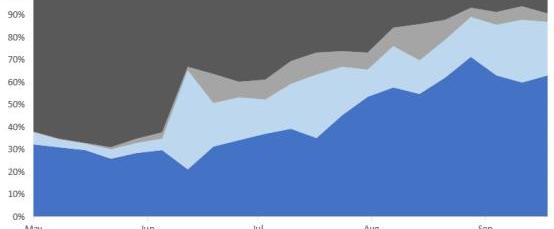

DeFi交易量創9月歷史新高

分析 | Coindesk分析:BTC靠近回落趨勢線 或跌破6600美元:Coindesk分析師認為,昨日BTC沖高回落,但其低交易量預示著要謹慎看漲。若24小時成交額在接下來的幾個小時內超過50億美元,看漲更為合理;一旦BTC上漲至的周K線10日均線6712美元之上,將從謹慎看漲轉為強烈看漲;日線圖顯示,若突破布林帶通道上方阻力位6775美元將加強看漲。若收盤價低于兩個半月內長期下跌趨勢線,則放棄看漲;低于10月3日的低點6424美元,將提示看跌信號。[2018/10/9]

9月對于DEX來說是爆炸性的月份,交易量高達225.7億美元。與6月份的交易量相比,該數字增長了近14倍。

Coinness分析:BTC回調空間被擠壓 未來兩日將考驗拉升能力:據Coinness文章分析,今日BTC在短暫猶豫后還是選擇了回踩支撐,短期看上升通道的下沿支撐依然有效,接下來將面臨創新高的考驗,未來24小時試探$9400以上的價位對BTC很關鍵。目前由于BTC價格距離上升通道下沿較近,如果無法持續拉升,將面臨打破該上升通道的風險。從而改變自4月26日以來形成的震蕩爬升走勢,進入橫盤震蕩。短期依然需關注已經抬高的三個支撐:小時線MA200($9151)、日線MA10($9141)、上升通道下沿(約$9230),跌破將意味著多空勢力真正走向平衡。而如果BTC在未來兩日能試探$9570的階段高點,則繼續保持看漲。[2018/4/30]

流動性挖礦的熱潮導致用戶對Uniswap,Curve和Balancer的需求激增。這些平臺在9月份的市場主導地位接近90%,而四個月前僅為40%。

從5月到9月,Uniswap在去中心化交易所中的市場優勢不斷增強。

資料來源:DuneAnalytics,OKExInsights

被盜的庫幣資金很難在CEX洗錢

中心化數字資產交易所庫幣遭到黑客攻擊后,去中心化交易所固有的缺乏監管成為焦點,據估計該交易所損失了2.79億美元的加密貨幣。黑客竊取了多種不同的加密貨幣,其中有150種是ERC-20代幣,例如SNX和基于以太坊的USDT。

利用CEX洗錢非常困難,因為許多CEX都具有凍結提款和列入黑名單的地址。

此外,與真正去中心化的BTC等加密貨幣相比,許多ERC-20代幣都不具有抗審查性。這意味著發行人可以隨時凍結代幣。在庫幣黑客攻擊中,作為一項預防措施,Tether凍結了2000萬美元。其他多個項目也暫停或恢復了智能合約-幫助庫幣取回了一些被盜資產。

黑客轉向DEX洗錢

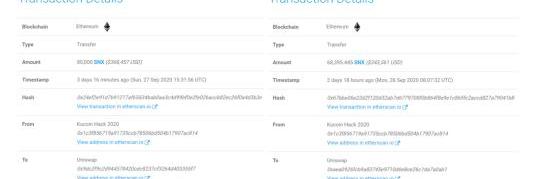

由于很難通過CEX進行洗錢,因此,庫幣黑客一直試圖通過DEX對被盜資產進行洗錢,然后他們通過出售所盜代幣獲得以太坊。根據WhaleAlert的報道,黑客已經通過一系列四筆交易將至少價值120萬美元的SNX代幣轉移到了Uniswap。

黑客將被盜的SNX代幣轉移到Uniswap。來源:WhaleAlert

黑客將竊取的資金換成以太坊,原因有二:ETH具有抗審查性,并且可以輕松轉換為法定貨幣。作為一種不受審查的加密貨幣,ETH沒有被凍結的風險,可以通過眾多加密貨幣交易所中的數千個交易對進行交易。

DEX是反洗錢金融行動特別工作組(FATF)的紅旗

DEX容易受到FATF確定的洗錢活動的影響。FATF最近發表了一份關于洗錢和恐怖主義籌資的紅旗指標的報告。報告指出,從與被盜資金相關的地址收錢是洗錢的警告信號。

盡管在DEX上進行的交易在鏈上是公開可見的,但由于缺乏身份驗證,黑客發現DEX對于洗錢很有吸引力。截至9月30日,黑客從庫幣的竊取的代幣中,有1,700萬美元已在DEX和DEX聚合器上出售。被盜資金大部分是通過Uniswap和KyberNetwork洗錢的。

正如FATF所指出的,快速連續地進行多次高價值交易是洗錢的另一個危險信號。Etherscan中的數據顯示,黑客在9月28日通過Uniswap洗了偷來的資金。然后,他們轉移了將近2,000ETH。

黑客于9月28日在Uniswap上洗劫了被盜資金,并轉移了大量的ETH。

資料來源:WhaleAlert,Etherscan,OKExInsights

盡管2018年出現了針對EtherDelta具有里程碑意義的裁決,即該去中心化平臺作為未注冊的國家證券交易所運作,但在DEX方面,監管明顯缺乏。通過Uniswap和KyberNetwork進行的大規模洗錢活動無疑將吸引全球監管機構的目光,后續他們將采取何種措施仍有待觀察。

Tags:DEXBTCSWAPUniswapDEX去中心化交易所鏈接tBTCSecretSwaplayer幣和uniswap的關系

作者:RealBlockchain私募階段參與人數143,人均持有量63.8萬FIL,FIL平均成本為$0.57;公募階段參與人數2318,人均持有量2.57萬FIL.

1900/1/1 0:00:00作者:SuZhu&TianTianKullander 翻譯:Olivia 在所有市場中,做市商的目標都是在處理傳入的訂單流時獲利--即做市商針對其流動性進行交易的請求.

1900/1/1 0:00:00撰文:TomSchmidt,DragonflyCapital基金經理編譯:PerryWang兄弟們,我們成事了!去中心化金融?DeFi?總鎖倉金額達到?100億美元.

1900/1/1 0:00:00來源:新浪科技 最近,有一則消息淹沒在諸如特斯拉電池日、甲骨文的“云上加州”等引人注目的大新聞之下:Facebook的數字貨幣項目“天秤幣”的聯合創始人摩根·貝勒現已離職.

1900/1/1 0:00:00比特幣價格再次在1.1萬美元的阻力位被拒絕后呈現疲軟走勢。隨著比特幣進入第四季度,市場情緒總體上保持謹慎和中立。由于一些關鍵因素,比特幣在第四季度可能面臨更大的回調風險.

1900/1/1 0:00:00來源:區塊鏈前哨 作者:JamieRedman 譯者:核子可樂 2020年8月,《全球加密貨幣基準研究》報告第三版正式發布.

1900/1/1 0:00:00