BTC/HKD+0.99%

BTC/HKD+0.99% ETH/HKD+1.27%

ETH/HKD+1.27% LTC/HKD+0.61%

LTC/HKD+0.61% ADA/HKD+2.41%

ADA/HKD+2.41% SOL/HKD+4.45%

SOL/HKD+4.45% XRP/HKD+1.51%

XRP/HKD+1.51%在牛市中,大多數創始人最大的問題之一就是:我是否做錯了什么?看起來只要有一個“.finance”的域名,就會有錢從天上掉下來,而許多建立在健全經濟學基礎上的創始人經常在傲慢中迷失。

在區塊鏈融資報告方面,也有數據問題。由于ICO的存在,所報告的資金總額中有很大一部分被高估了,此外還有一些涉及大型企業的交易,這些企業使用區塊鏈作為其技術堆棧的一小部分。考慮到這一點,我花了相當多的時間清理數據,這些數據來自于無法識別的風險投資輪和與區塊鏈沒有明確聯系的大公司。

在這篇文章中,我們將只關注從種子期到E輪的風險投資,不包括ICO數據。原因很簡單。股票市場可以為公開代幣市場提供一些線索。以Uniswap為例。在它成為業界的寵兒之前,該團隊從投資者那里籌集了資金。在多個成功的網絡啟動中都可以看到類似的動態。因此,即使在像我們今天這樣一個充滿活力的公共融資市場中,風險資本仍然是衡量投資者利益的一個極好的相對指標。

接下來就是數字的世界:

2020年投資將縮水60%

Moonbeam贏得新的波卡平行鏈插槽租賃,出塊將延續至2025年6月:6月8日消息,Moonbeam 基金會宣布已為 Moonbeam 競標并贏得了 2023 年 7 月 31 日至 2025 年 6 月 5 日租賃期的第 44 屆 Polkadot 平行鏈拍賣,Moonbeam 的出塊能力將延長至 2025 年 6 月。Moonbeam 基金會稱為該新租用的插槽自籌資金, Moonbeam 眾籌提供的資金將繼續保持鎖定狀態,直到原始租期于 2023 年 10 月結束。[2023/6/9 21:25:00]

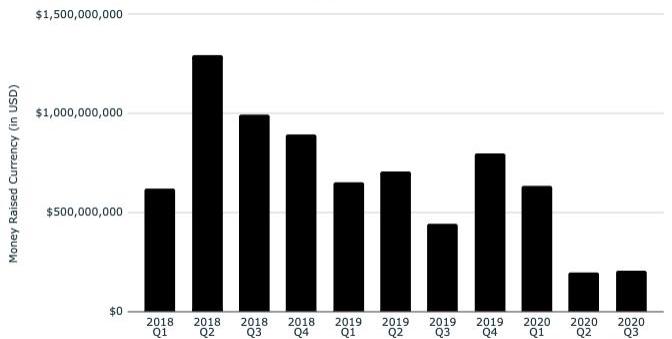

2018年,近38億美元的風險資本涉足區塊鏈相關交易。到2020年,這一數字估計約為14億美元。2018年受益于2017年的牛市,但即使按照2020年第一季度的標準,也出現了相當大的下滑。

其中一個原因可能是,隨著與疫情相關報道的增加,后期風投完成的輪數比最初計劃的要多。例如,Bakkt完成3億美元B輪融資之后,市場對于大額交易已經或多或少地傾向于并購。

在第二季度和第三季度,最大規模的融資是BitcoinSuisse和BlockFi,這兩家公司都僅成功融資約5000萬美元。我們看到更多的資本集中在更少的交易上,正如我之前預測的那樣。隨著該行業的發展,這種追求質量的做法并不一定是壞事,我們將看到越來越少的創始人獲得更多的資金。我們可能會看到更多由社區推動的募資活動,如有追溯效力的空投和公平發行。

數據:2022年機構加密投資規模僅4.33億美元,創下自2018年以來最低水平:金色財經報道,根據CoinShares研究主管James Butterfill最新披露的研究報告顯示,2022全年機構加密投資規模僅4.33億美元,創下自2018年以來的最低水平(2018年該指標數據為2.33億美元)。歷史數據顯示,2021年該指標達到91億美元,2020年為66億美元,這意味著2022年機構加密投資相比于前兩年分別下降了95%和93%。在市值方面,全球加密貨幣市值2022年初為 2.3 萬億美元,年底僅為 8.29 億美元,損失達到約 64%。(decrypt)[2023/1/5 9:53:50]

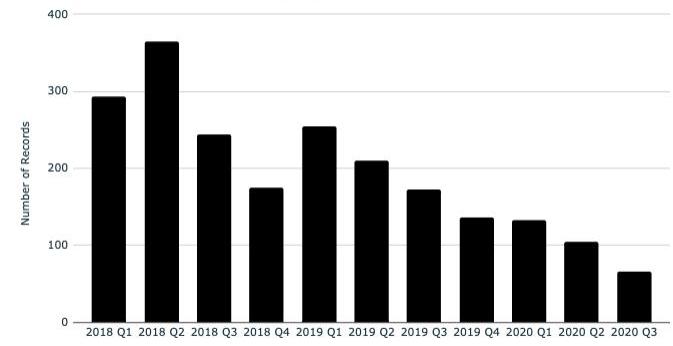

風險融資頻率的下降也不一定與疫情有關。每個季度完成的交易數量已從2018年第二季度350筆的高點,減少到本季度不到100筆。2020年,我們應該只會看到大約400筆交易完成,而2018年則是1077筆。考慮到2018年,投資者越來越多地涌向以SAFT/SAFE為基礎的交易,希望在項目上線時獲得回報,這種比較未必公平。

然而,在2020年,盡管我們今天看到了DeFi的興起,但并沒有看到此類交易的明顯增加。對種子期投資興趣下降的部分原因是,對早期風險投資而言,流動性和風險所涉及的時間。一個投資者在風險投資中賺了3到4倍,與流動性提供者相比,未必能得到更好的回報。

風險投資公司合伙人:目前或是加密降溫期,類似2020年2月真正開始大漲之前:8月19日消息,風險投資公司Cinneamhain Ventures的合伙人Adam Cochran發布推特稱,加密市場正處于一個非常有趣的時刻,許多鏈上指標指向下方,但一些基本面可能指向上方,并且短期內這是一個非常奇怪的現象。同時這可能是一個降溫期,就像我們在2020年2月真正開始大漲之前所看到的那樣。[2021/8/19 22:24:28]

考慮到項目代幣化風險,區塊鏈基金在許多情況下并不一定會獲得回報,因為它們將資本鎖定在非流動性的機會上。這就是為什么我們會看到越來越多的“全棧”風投具備“早期交易流水線”。他們將能夠像YCombinator那樣,在公司內部提供從設計到法律援助的各種解決方案,并在一個流動性市場估值豐富的市場為自己談到更好的交易。

從短期來看,這未必是好事,因為創始人將被迫尋求其他融資形式——即使這未必符合公司的最佳利益。早期融資的缺口是DAOs數字合作社接手的機會。

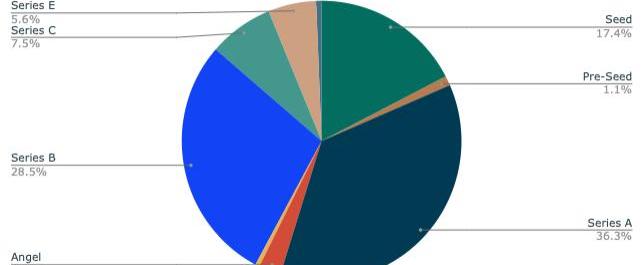

A輪和B輪交易占融資總額的65%

Huobi 2021年2月銷毀 538.5萬個HT:3月15日,Huobi Global 發布2021年2月份HT運營月報。2月份Huobi 共銷毀 538.5萬個HT,約6970.9萬USDT,銷毀金額環比1月份上升19.85%,本次HT單月銷毀金額再創下新高。

本次銷毀HT均價約為12.94 USDT,HT當月流通盤通縮率約為2.05%,HT持有用戶數環比1月增長約23.6%,截至2021年3月15日Huobi Global HT現存總量為24460.7 萬HT,流通總量為19277.07 萬HT。[2021/3/15 18:46:28]

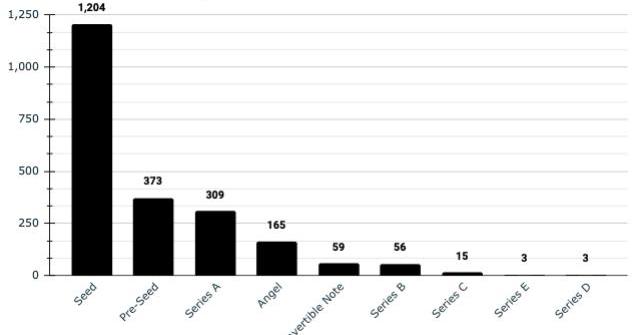

在觀察風投資本如何在行業內分布的同時,就能發現早期階段缺乏資金的現象就更加明顯了。種子輪前期交易吸引的資金不到投資總額的1%,但卻占到了近五分之一。種子輪交易也出現了類似的情況。盡管它們在所有交易中占了55%以上,但它們總共只帶來了投資額的五分之一。在如今的代幣資產生態系統中,早期要籌集到可觀的資金,比人們想象的要困難得多。

此外,2020年第二季度吸引的交易數量約為種子輪交易數量的一半,是2019年同期A輪交易數量的五分之一。我們可以從創業公司在3年內從種子期發展到C輪的比率中看出這一點。

我把C輪作為基準,因為這是初創公司通常超過十億美元估值的時候。2018年以來,我們看到的1204筆種子輪交易中,只有大約3筆完成了E輪交易。這些E輪投資發生在2018年之前,因此有足夠的時間成長為今天的自己。換句話說,他們成長為十億美元公司的可能性是百分之一。這還不包括95%的公司在這個領域幾乎沒有籌集到任何資金的事實。。

BDM Protocol借貸礦池公測時間更改為2021年2月26號:據官方消息,因BDM借貸礦池頭礦白名單申請數量眾多,為了對每一位申請者負責,提升用戶體驗,保證用戶權益,BDM Protocol借貸礦池公測時間將改為2021年2月26號。同時BDM Protocol將進一步完善獎勵制度,完善白名單制度,升級全新的solidity版本。[2021/2/25 17:52:32]

按百分比計算,你在此基礎上建立C輪企業的幾率約為0.000125%。這一幾率仍然比中一張類似金額的彩票要高,而且作為創始人,你確實對結果有重大影響。這就是冒險游戲存在的原因。但創始人必須知道他們應對的各種可能。

金融應用支配著我周圍的每一筆交易

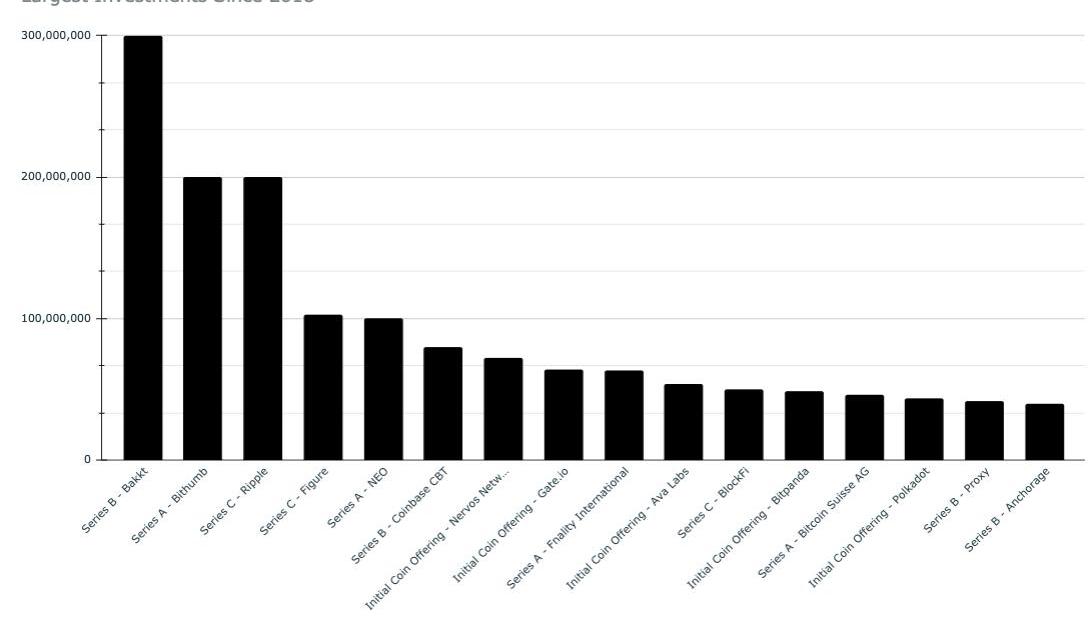

所有這些都讓我開始思考,就融資而言,哪些領域是“最熱”的。下圖包含了ICO和股權融資,但排除了一些大型銀行并購交易。

正如你所看到的,10筆最大投資中有8個是從銀行或類似實體獲得后期融資的金融應用。甚至將這些都排除在外以后——核心數字資產業務以外最大的融資是Proxy和Anchorage,這兩家公司都是與身份相關的解決方案,因此都與金融有關。

除金融外,最大筆的投資通常發生在協議層,并最終將其直接整合到他們的產品中。這也是為什么我們在DeFi看到寒武紀大爆炸。更多試驗性的、早期的和有風險的企業正在建立,而不是更傳統的web2.0。

就早期投資而言,對于價值投資者來說,找到一個低估值的B2C非金融應用的可能性要遠遠高于一個規避風險、低估值的基于數字資產的金融應用。

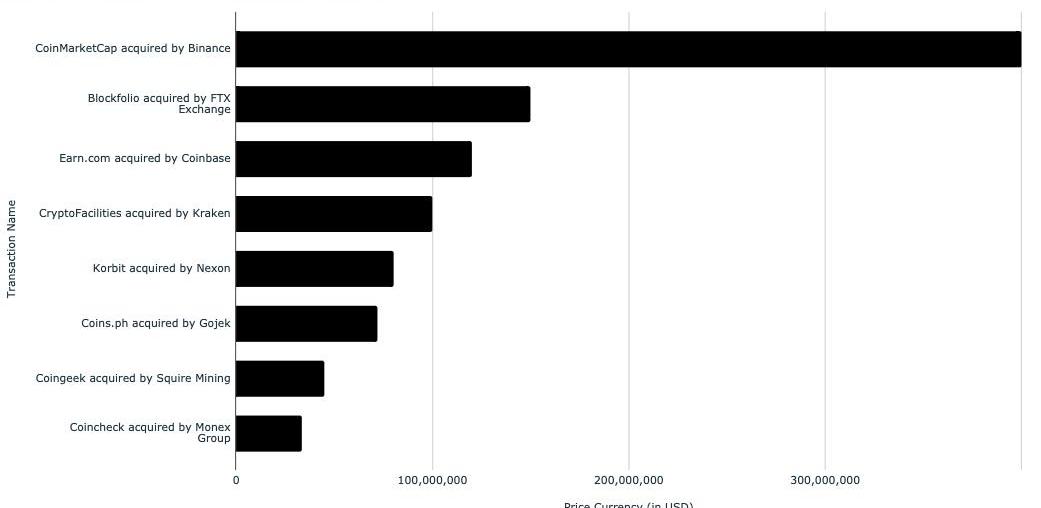

對金融應用和相關行業的關注,在并購方面也有了同樣的表現。首先,在區塊鏈生態系統中,Kraken、Coinbase和幣安是最活躍的收購者。由于Coinmarketcap和Blockfolio是極好的流量來源,交易所有動機去獲取極具粘性和形成數據來源的習慣,為獲得它們而支付溢價是合理的,因為它們降低了交易所獲取客戶的成本。類似地,Kraken收購了Cryptofacilities,以加快它們提供衍生品的步伐;韓國一家游戲集團收購了Korbit。以極快的速度在現有產品之外擴張是困難的,因此金融玩家往往會收購相關產品。

那么接下來會怎么樣?

區塊鏈生態中的私募市場融資與流動資產的表現直接相關,大多數人都能得出這個結論。。鑒于比特幣在1萬美元形成了某種有意義的支撐,并被多家公司配置為資產,可以肯定的是,我們將在未來一年達到歷史新高。如果這種情況真的發生了,生態融資將再次繁榮,因為投資者的風險投資回報會增加。廣義地說,排除這種情況發生的可能性,我認為會有三種可能:

1.SPAC和IPO——鑒于Coinbase和Greyscale等大型區塊鏈相關企業的規模和成熟度,很可能會在未來兩年內上市。這將為早期投資者提供急需的流動性,作為交換,它們將轉化為資金,并從資金流向初創公司。上市創造的新百萬富翁也將是那些在未來一年做天使投資和種子輪風險投資的人。其中一個例子就是最近上線的代幣,這些代幣的繁榮讓創始人積極投資于新企業。他們能夠帶來大量的專業知識、資本和網絡,這些都是他們成功的首要條件。

2.合規技術大火——雖然像自我主權身份這樣的東西在理論上已經是很好的概念,但當從市場份額的角度觀察時,它們在現實生活中的使用還沒有被證明有足夠的意義。小范圍的使用不一定能轉化為吸引力。然而,隨著該行業的制度化,以及SEC、CFTC和FATF等機構加強對該領域的審查,支持合規相關企業的必要性將會增加。Shyft.network和Notabene就提供了交易所合規技術的大致情況。FATF的旅行規定將于2021年實施,這將是一個催化劑。BitMEX的情況是未來形勢的早期跡象。這也讓我覺得,在未來幾個月里,我們將在這一領域從交易所進行收購。

3.DeFi和CeFi以及金融科技的結合——DeFi現在很火,且令人興奮。這一點毫無疑問。但在某一時刻,收益率會變得不那么令人興奮,而真正的增長點將是進入門檻和市場擴張。這有兩種可能。一種是機構途徑,DeFi產品主要關注目前該領域的對沖基金。應該有相關的產品可以幫助機構參與流動性挖礦,并幫助擴大DeFi項目的總鎖定價值。像Alkemi.network這樣的公司已經開始這樣做了,他們讓機構更容易將資金投入到經過審查的、能產生收益的項目中。也有一些人試圖以一種有意義的好方式將傳統的交易所接入DeFi。Serum和Hashflow就是這方面的兩個實例。另一方面,DeFi走的是金融科技路線,以擴大零售用戶的覆蓋面。在跨境匯款和貸款等應用中,這種情況將最為明顯。穩定幣的使用比傳統銀行要好得多。在合適的監管環境下,Venmo和PayPal的未來將建立在加密的基礎上。我們今天的一個例子是Gilded。最近,他們已經幫助企業籌集了超過100萬美元的資金。

最后,創始人應該知道的是,即使資金看起來像是從天而降,風險投資家和投資人也有流動性偏好。這反過來又扭曲了如今該行業的投資運作方式。對于一個更傳統的風險投資公司來說,這是一個巨大的機會,它的分銷渠道已經到位,可以培育下一代的獨角獸公司。事實上,YCombinator和A16z已經在把他們的經驗移植到Web3.0世界,但這個鴻溝對于早期的投資來說仍然是很大的。創始人最好能觀察到資金流向、頻率和規模。另一方面,投資者似乎也偏愛金融應用,而不是其他B2C游戲,交易速度往往較低。我認為,到2021年,風險投資規模最大的回報將是那些不局限于金融科技應用的投資,因為那里的競爭和交易數量似乎更低。另一個原因是,如果L2實驗真的有效的話,我們正越來越多地處于消費級區塊鏈應用的尖端。

對于大部分在圈外圍觀的用戶來說,現在的Web3.0粗糙的就像當初人們用指令集操作運行在大型機上的Linux.

1900/1/1 0:00:00作者:金色財經罐罐兒 留給西南地區的比特幣礦工時間不多了。近期,我國西南地區豐水期結束,進入平水期,再過一個月后,枯水期將至。部分水電礦場開始著手準備轉移。受此影響,比特幣礦池算力出現大幅下降.

1900/1/1 0:00:0010月23日,BitOffer攜手高盛亞洲量化團隊,憑借多年為大機構、大客戶做資管的經驗,在充分調研幣圈用戶需求后,推出全球保本保收益的量化基金,年化收益2遠超傳統金融和幣圈的同類量化理財產品.

1900/1/1 0:00:00文章來源:人機進化 Circles的創始人Martin自稱設計這個項目用了七年時間,但是我感覺像這么渾然天成的設計,合理推測他99%的時間在七搞八搞,1%的時間在泡澡,畢竟選擇是大于努力的.

1900/1/1 0:00:002020年以來,全球知名上市公司加快了布局比特幣的腳步。根據BitcoinTreasuries網站統計,目前,有超過69億美元的比特幣是由上市公司所持有,其中包括美國軟件巨頭MicroStrat.

1900/1/1 0:00:0010月19日至10月25日,比特幣和以太坊鏈上數據周報。 活躍地址數 上周比特幣全網活躍地址數量為679.98萬,環比上升4.99%;而以太坊全網活躍地址數量則為389.66萬,環比下降7.65.

1900/1/1 0:00:00