BTC/HKD+1.22%

BTC/HKD+1.22% ETH/HKD+1.8%

ETH/HKD+1.8% LTC/HKD+1.57%

LTC/HKD+1.57% ADA/HKD+1.43%

ADA/HKD+1.43% SOL/HKD+1.82%

SOL/HKD+1.82% XRP/HKD+1.44%

XRP/HKD+1.44%分析師|Carol冰棒?編輯|Tong?出品|PANews

三季度,數字貨幣市場規模從約2601億美元擴張至約3422億美元,市場行情也基本延續了二季度的上漲趨勢,其中,以UNI、YFI、LEND等為代表的DeFi概念幣成為了市場上行的最大動力源。在YieldFarming的激勵下,DeFi概念幣的平均漲幅超過了240%,YFI更在43天內成為2020年第一個萬倍幣。

在活躍的市場表現之下,三季度,全球泛區塊鏈領域的投融資也保持了今年以來的高速增長趨勢,尤其值得關注的是,DeFi領域的投融資活動在三季度進入了集中爆發期。PAData將通過公開數據整理,對三季度全球泛區塊鏈領域的投融資基本面、重點賽道和活躍投資機構進行分析。

128個項目融資7.68億美元,融資項目增多但金額基本穩定

上半年,全球泛區塊鏈領域共有151個項目披露融資信息,披露的融資總額約為15.17億美元,整體融資規模較去年同期顯著擴大。三季度,全球泛區塊鏈領域的投融資活動延續了今年以來的高速增長趨勢。

報告:三季度加密貨幣總市值增長8.4%,NFT交易額同比下降73%:10月21日消息,據幣安發布的2022年第三季度行業報告顯示,第三季度,加密貨幣總市值增長了8.4%,但總體情緒仍然低迷。第三季度,市值超過10億美元的貨幣數量從62個下降到51個。Layer 1區塊鏈活動在第三季度總體呈下降趨勢。在經歷了5月份的大幅下跌后,DeFi TVL尚未恢復,在第三季度徘徊在500至600億美元之間。NFT第三季度交易額較二季度暴跌73%,但唯一買家的數量在本季度出現了小幅上升。GameFi領域由BNB Chain、以太坊和Polygon主導,占據了近70%的市場份額(按游戲數量計算)。[2022/10/21 16:33:46]

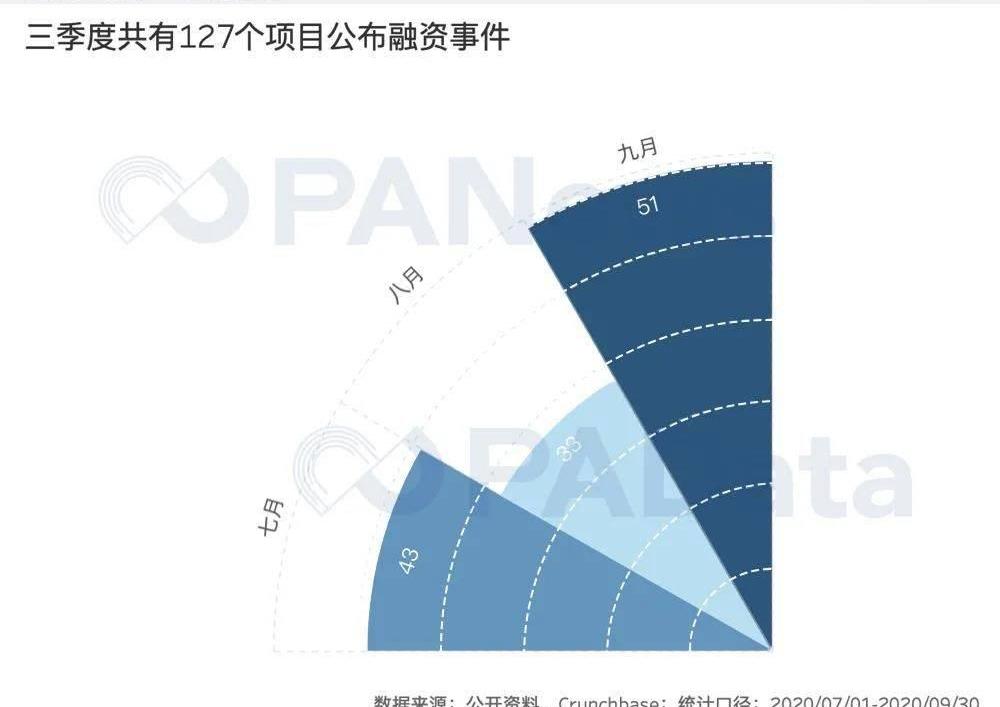

根據統計,三季度共有127個項目披露融資信息,融資數量較二季度環比增長76.39%。其中,9月共有51個項目披露融資信息,是今年以來單月融資項目數量最多的一個月。

比特幣礦業公司Greenidge:在2021年第三季度開采了近 3500 萬美元的比特幣:金色財經報道,納斯達克上市的比特幣礦業公司Greenidge Generation Holdings周一披露了有關其第三季度業績的初步信息。?Greenidge 報告稱,在此期間,15,300 名礦工以 1.2 EH/s 的總容量運行,開采了 729 個比特幣(截至撰寫本文時為 3460 萬美元)。在第三季度期間,該公司總共持有價值 5200 萬美元的加密貨幣。

從今年 7 月 1 日到 9 月 30 日,Greenidge 的收入在 3300 萬美元至 3700 萬美元之間,凈虧損在 1600 萬美元至 1900 萬美元之間。此外,該公司的息稅折舊及攤銷前利潤 (EBITDA) 在 1800 萬至 2200 萬美元之間。?該公司報告稱,其大部分凈虧損源于與納斯達克上市的技術支持公司 Support.com的合并。合并于2021年3 月宣布,并于9 月 14 日完成。?(theblockcrypto)[2021/10/5 17:24:16]

從融資項目的類別來看,8月以后,DeFi類項目就幾乎占據了“半壁江山”。14個DeFi類項目在8月宣布融資消息,占當月融資項目的42.4%,23個DeFi類項目在9月宣布融資消息,占當月的44.23%。DeFi6月火于二級市場之后蔓延至了一級市場。

Ripple三季度報告:XRP交易量較二季度激增108%:Ripple公司發布的2020年第三季度XRP市場報告顯示,XRP交易量較2020年第二季度激增108%。根據這份報告,日均成交量(ADV)從第二季度的1.9628億美元躍升至第三季度的4.0358億美元。與第二季度的178.6億美元相比,第三季度的XRP總量躍升至371.3億美元。報告還指出,第三季度XRP銷售總額(凈購買量)增至3,584萬美元,而上一季度為3,255萬美元。該公司還提到,其重點關注場外銷售和租賃,以增加XRP的流動性。

該公司稱,它正在建立新的按需流動性(ODL)能力,以從公開市場獲取XRP流動性,而不只是從Ripple中獲取。該公司在2020年第三季度購買了價值4555萬美元的XRP。(Finance Magnates)[2020/11/6 11:50:57]

雖然三季度披露融資信息的項目數量有了大幅度增長,但從融資規模上來看,基本與今年前兩個季度持平。根據統計,三季度共有93個項目披露了融資金額,總計約為7.68億美元,較二季度環比微跌2.67%。

動態 | 英偉達股票在發布第三季度預期后下跌:據Cointelegraph報道,在宣布第三季度預期后,英偉達(Nvidia)股票下跌。該公司報告稱,數字貨幣礦業的銷售額明顯低于第二季度的預期,預計今年剩余時間內不會出現與區塊鏈相關的重大銷售額。[2018/8/17]

而且與融資項目數量相比,每月融資金額的分布呈現出截然不同的趨勢。三季度,8月融資項目最少,但披露的融資金額最多,總計約為3.77億美元,9月融資項目最多,但披露的融資金額最少,總計僅約1.36億美元。

DeFi成熱門投資領域,多只區塊鏈基金完成融資?

根據PAData對泛區塊鏈領域投融資的持續觀察,三季度各領域投融資金額的分布出現了新的特征。

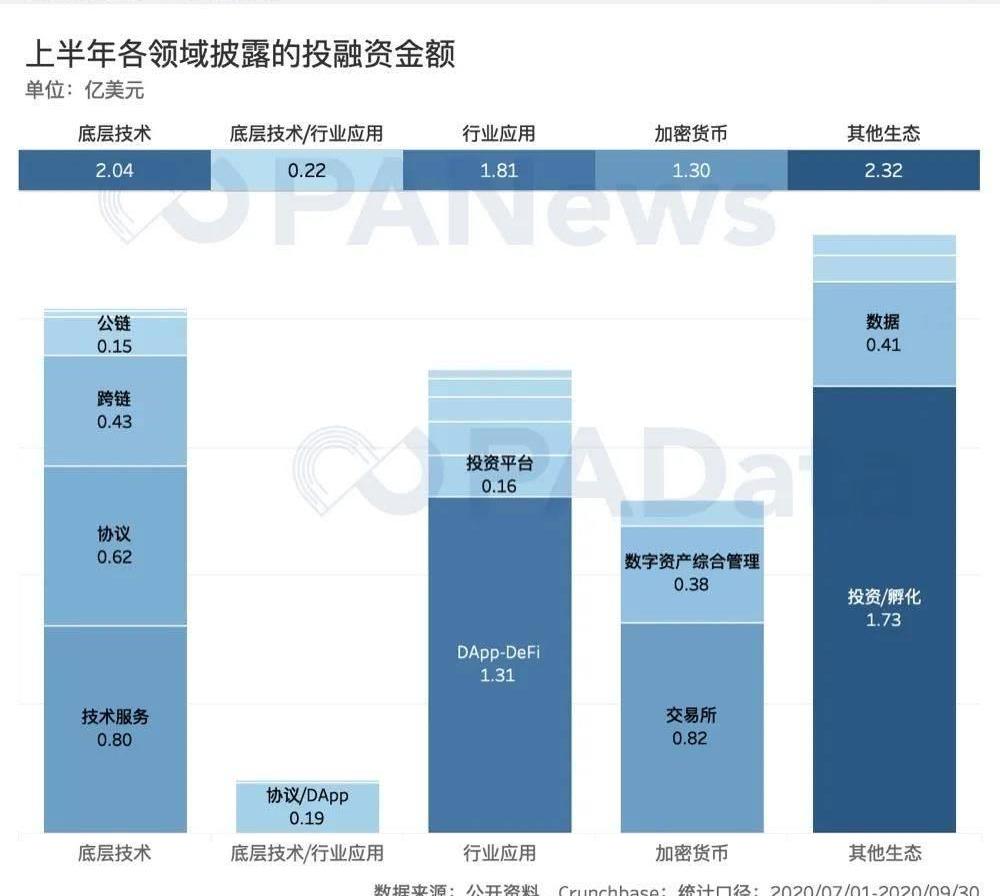

首先,其他生態領域的融資總額首次超過三大主要領域,三季度披露的融資總額約2.32億美元,是融資規模最大的領域。這主要受到3只區塊鏈投資基金融資的影響,KR1于7月通過ICO的方式融資約49.3萬美元,PanteraCapital和FrameworkLabs在8月分別完成1.65億美元和800萬美元的融資。專注于區塊鏈領域的投資基金融資活躍再次印證了三季度整個投資市場的火熱。另外,其他生態領域中數據類項目的融資規模也有較大提升,三季度共披露融資總額約4100萬美元,環比上漲192.86%。

迅雷發布三季度財報:營收連續7個季度增長:迅雷CEO陳磊表示,迅雷正在從傳統的以會員業務為主的互聯網服務提供商轉變為成長型公司,開發創新型云計算產品,探索新興的區塊鏈技術。迅雷云計算技術利用了大量來自商業和個人帶寬貢獻者的閑置帶寬,并使互聯網服務更加低價。[2017/11/17]

*數據說明:“/”表示該項目包括兩個細分領域,如“工具/協議”表示該項目產品包含工具和協議兩個細分領域,下同。

其次,行業應用領域中DeFi項目的融資規模大幅度擴大,三季度披露的融資總額約為1.31億美元,較二季度環比擴大了8400萬美元,漲幅約為178.72%。DeFi也是除了投資基金以外融資規模最大的細分領域。

另外值得注意的是,底層技術領域的投資規模與加密貨幣領域的投資規模略有些“此消彼長”的意味。上半年,加密貨幣取代底層技術類項目成為最受資本青睞的賽道,披露的投融資總額高達10.08億美元,占披露的總金額的66.47%,同期底層技術領域僅披露了1.82億美元的融資金額。但三季度,形式反轉,底層技術披露的融資金額約為2.04億美元,超過上半年總和。其中,技術服務、協議和跨鏈項目都有著不錯的融資表現。而加密貨幣領域僅披露了1.30億美元左右的融資金額,交易所和數字資產綜合管理也不再是最受資本青睞的細分賽道。

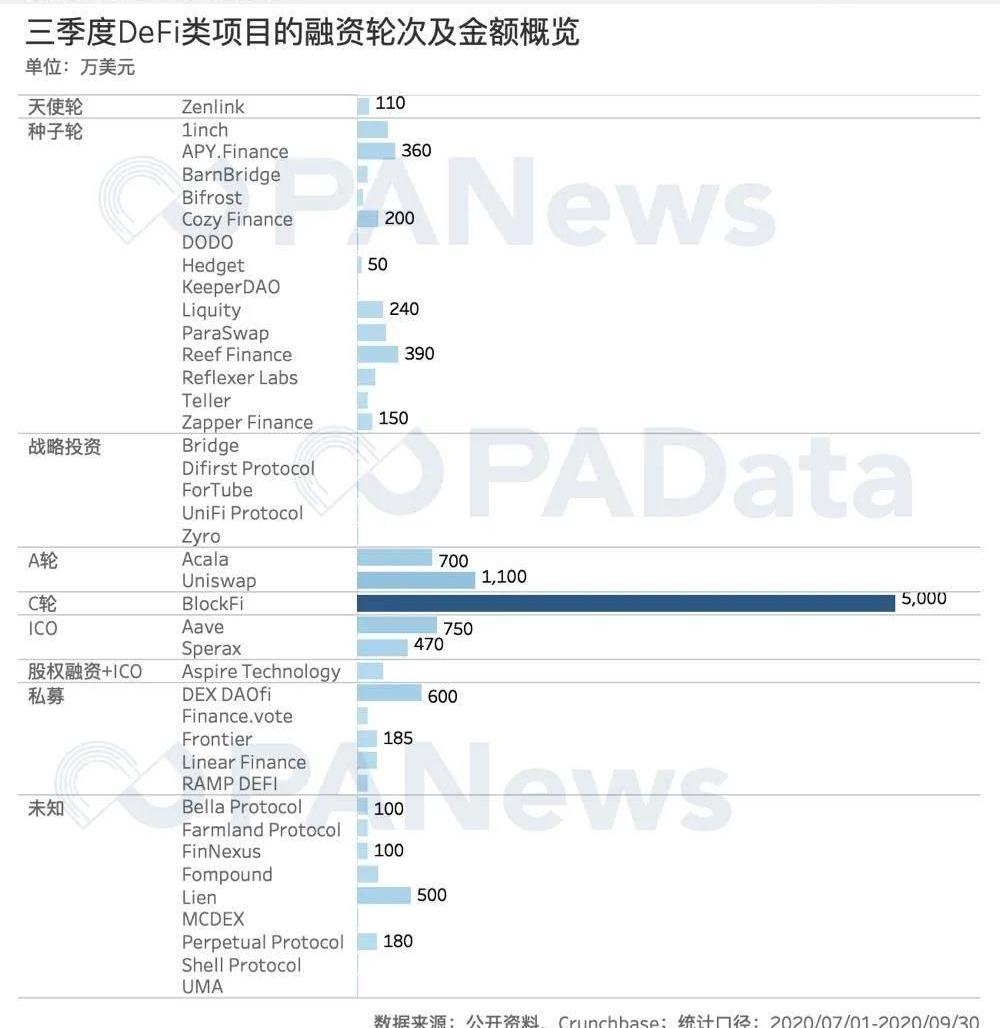

從各個細分賽道的融資能力來看,雖然有40個DeFi類項目在三季度披露了融資活動,但其中披露融資金額的項目平均融資金額僅436萬美元,也就是說,DeFi類項目的融資規模并不大。

除了投資基金以外,三季度融資能力最強的細分賽道仍然多出于底層技術領域。其中,跨鏈項目平均單筆融資金額達到了4300萬美元,公鏈、技術服務和協議類項目的平均單項融資金額也都超過了1000萬美元。另外,游戲、投資平臺、礦機生產和社區/媒體類項目的平均單項融資金額也較高。

投資形式豐富,?私募和ICO總額超3.4億美元

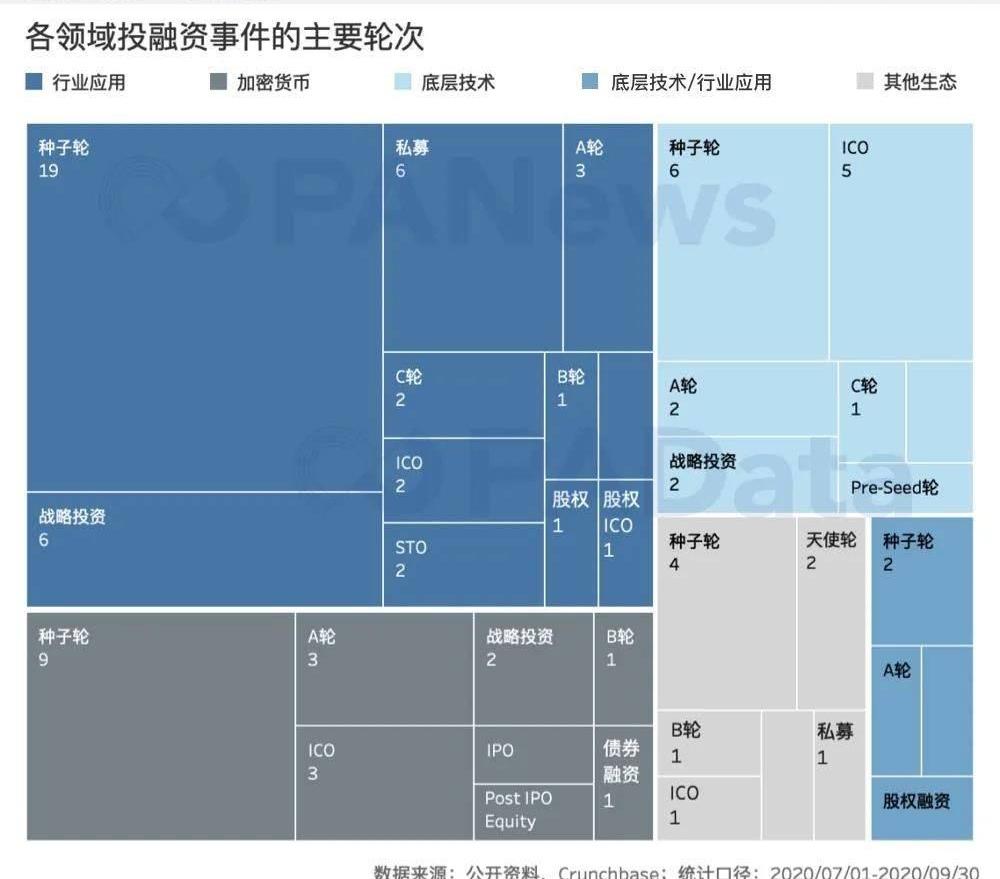

三季度全球泛區塊鏈領域的投資深度仍然以早期投資為主。127起投融資活動中有98起披露了具體輪次/形式,其中種子輪有40起,戰略投資和ICO各有11起,A輪有9起,私募有7起,其他輪次/形式的投資活動都少于3起。

從四大主要領域來看,種子輪都是最主要的投資輪次,其中僅行業應用領域就有19起種子輪融資事件,加密貨幣領域還有9起。

另外,行業應用和底層技術領域都出現了較靠后的C輪融資,包括DigitalAsset、BlockFi和ZeroHash三個項目。其中,BlockFi披露了5000萬美元的融資金額,投資方包括CMTDigitalVenturesLLC、MorganCreek、WinklevossCapital、HashKeyCapital等。

行業應用領域還有2起STO事件值得關注。游戲平臺InfiniteFleet和投資平臺Republic各自于8月披露了310萬美元和1600萬美元的STO融資。

而加密貨幣領域還涌現了不少傳統公開市場的上市融資,比如交易所INX在9月披露了750萬美元的IPO信息,礦業公司Hut8在7月披露了Post-IPO信息,金融服務公司Diginex在9月披露了2000萬美元的債券融資信息,之后還通過一次反向并購在納斯達克上市。

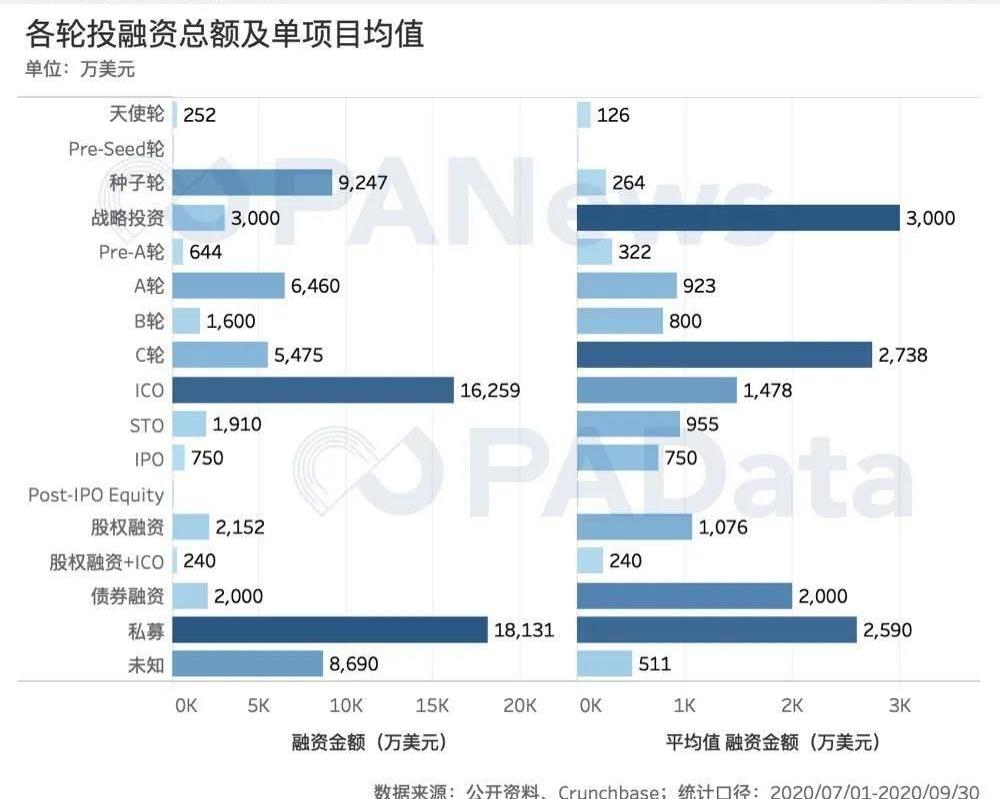

從各種形式披露的融資金額來看,三季度,私募和ICO的融資總額最高,分別達到了約1.81億美元和1.62億美元。ICO重新成為區塊鏈領域主要的融資方式,這與上半年的情況有所不同,上半年披露的ICO融資金額僅有0.44億美元。另外,種子輪、A輪和C輪的融資總額也都高于5000萬美元。

但從單項融資的規模來看,戰略投資、C輪、債券融資和私募是四種規模較大的融資形式,單項融資規模都超過了2000萬美元。其中戰略投資單項融資規模最高,約為3000萬美元。另外,ICO和股權融資的單項規模也不小,都超過了1000萬美元。根據統計,11起ICO融資的單項融資規模達到了1478萬美元,唯一發生的1起債券融資規模約為2000萬美元。而種子輪雖然總融資金額高,但單項融資金額只有264萬美元,其他早期輪次,比如天使輪和Pre-A輪的單項融資金額也都不高。

三季度,DeFi項目融資較多,從公布的融資輪次看,主要集中于種子輪,共有14個項目,平均單項融資金額約為197萬美元,低于所有項目種子輪的單項融資規模。戰略投資和私募融資的項目也較多,分別有5個,但戰略投資均為披露融資金額,私募披露的單項平均融資金額約為232萬美元,同樣低于所有項目私募融資的單項融資規模。

DeFi項目中除了C輪以外,A輪和ICO融資的單項均值較高,分別為900萬美元和610萬美元,但同樣也低于有項目的單項融資規模。總體來看,雖然有40個DeFi項目在三季度獲得融資,但在大多數輪次中,其單項融資金額都低于平均水平,融資規模不大。

當比特幣突破了13000美元關口,創下16月新高時,一度漲到220USDT的FIL卻跌破了30美金.

1900/1/1 0:00:00本文將提及這段時間大家疑惑的部分,Filecoin這個項目到底還有多少秘密沒有被我們知道。上線前云里霧里,上線后撲朔迷離.

1900/1/1 0:00:00原文來自GrayscaleInvestment 譯者|Moni 出品?|?Odaily星球日報GrayscaleInvestment是目前全球規模最大的數字資產管理公司.

1900/1/1 0:00:00提到EOS,這是一個曾經搶過以太坊風頭、熱度直逼比特幣的項目。而今年的兩個熱門項目FileCoin和波卡都被不少人說是像極了“當年的柚子”,這句話乍一聽不知是要“夸”還是“貶”,細品的話,或許更.

1900/1/1 0:00:00DeFi的“夏天”或許已經結束了,但另一件迫在眉睫的事件,將再次激勵DeFi工程師啟動他們的“樂高”創新模式,以打造更具去中心化的金融產品,而這便是以太坊2.0的升級.

1900/1/1 0:00:00埃梅里塔資本現已加入Bytom的側鏈節點競選。埃梅里塔資本是一家位于舊金山的獨立金融研究公司,專注于區塊鏈技術和人工智能領域的研究。埃梅里塔資本于今年8月份和比原鏈基金會進行了首次溝通和交流.

1900/1/1 0:00:00