BTC/HKD-0.08%

BTC/HKD-0.08% ETH/HKD+0.29%

ETH/HKD+0.29% LTC/HKD+0.94%

LTC/HKD+0.94% ADA/HKD-0.23%

ADA/HKD-0.23% SOL/HKD-0.15%

SOL/HKD-0.15% XRP/HKD-0.04%

XRP/HKD-0.04%DeFi非常重要,但我們只是瞥見了圣杯的一角。

DeFi——去中心化金融的狹義含義,就是“利用去中心化網絡將傳統金融產品轉變為一種去中介的、去信任化的、透明的協議”。我們認為,DeFi更有野心的愿景是實現“全球市場的準入”,即允許世界上所有能上網的人公開持有或交易任何金融資產。

從最近DeFi市場的爆炸式增長中,我們可以看到一些顯著的特點。從DEX、穩定幣、杠桿借貸、合成資產到新興保險產品。隨著流動性挖礦的強勁勢頭,DeFi將傳統金融產品轉變為協議的速度比我們過去看到的快100倍。我們還看到,更為復雜的原則和結構性金融工具已開始滲透到DeFi市場。但由于缺乏一些基本的產品和服務,目前的DeFi作為一個“去中心化的金融市場”還不完整。

EOS創始人BM提議在EOS推出去中心化的自治機構DAC,用于創建代幣和流動性:1月7日消息,EOS創始人BM(Daniel Larimer)發文提議使EOS成為DAC的DAC。據介紹,DAC為DAO的原語,即去中心化的自治機構(Company, Community, Country, Coop, Church, Corporation, Collective)。每個DAC都有一個或多個代幣以及管理這些代幣的治理流程。

BM提議更新eosio.token合約并部署新合約eosio.symbol,用于代幣符號名稱。將做市商構建到eosio.token合約中,可以讓代幣合約輕松地將其他代幣的費用轉換為 EOS。

BM表示,通過提議的更改,EOS將擁有一個原生的、社區管理的、去中心化的交易所,支持用戶發行的代幣,而無需部署任何合約,也無需編寫任何代碼。[2022/1/7 8:32:29]

與傳統金融產品的發展相似,當前DeFi市場的繁榮是一種典型的基于“債務對債務”的擴張,包括眾所周知的超額抵押利率和流動性挖礦中最常見的多層嵌套資產。在這樣的市場中,我們只能依靠超額抵押來規避主體的信用評估。然而,抵押債券本質上是金融市場上對信息最不敏感的產品。

WOO Network投資去中心化衍生品協議Deri Protocol:10月12日消息,去中心化衍生品協議Deri Protocol發推稱,交易平臺WOO Network成為其投資者,將幫助Deri Protocol加速增長、創新和擴展。[2021/10/12 20:22:39]

在過去幾個月的DeFi熱潮中,支撐流動性挖礦的基礎資產大致可以分為三類:交易費、貸款利差收入和抵押治理代幣。我們已經看到,當基礎資產的收益不夠持久,不足以支撐信貸繁榮時,將出現與傳統“金融危機”類似的風險反彈。因此,如果DeFi行業要爭取真正的發展,豐富而堅實的基礎資產仍然是最重要的基石。

無論是傳統金融市場還是DeFi市場,對“SAFU”資產和流動性的需求都是持久穩定的。在傳統金融市場上,我們一方面看到以短期債務、以主權信用為基礎的長期債務、以回購或資產證券化創造的準貨幣或MBS、ABS等資產為抵押的大量貨幣資產。但另一方面,在此基礎上形成了規模較大、工具豐富的金融衍生產品,發揮著風險管理、資產定價和增強市場流動性的作用,形成了一個系統性的金融市場整體。

去中心化交易所(DEX)3月份交易量環比下降8%:據The Block收集的數據,去中心化交易所(DEX)3月份交易量為673.2億美元,較上月下降8.12%。這是自2020年11月份以來,每月的DEX交易量首次下降。其中Uniswap繼續以410.2億美元的價格占每月交易量的大部分。Sushiswap和Curve分別占100.6億美元和50.8億美元。0x和Bancor Network分別占47.6億美元和25.9億美元。[2021/4/5 19:45:41]

無論我們期望DeFi市場淘汰CeFi市場,還是這兩個平行領域的融合,DeFi用戶對“SAFU”資產、流動性和風險定價的需求都同樣迫切。我們不期望DeFi產生絕對無風險的資產,但期望通過衍生品協議產生資產證券等替代品,作為接近無風險的資產,等等。

在當前的DeFi市場,我們可以看到有資產與法幣掛勾,如USDC和債務抵押債務頭寸“DAI”——作為接近無風險的資產。但我們仍渴望一個更全面的收益率和波動性結構。但是,市場仍然缺乏必要的金融工具和定價機制。在映射傳統金融市場產品的過程中,必然要突破構建全面的去中心化金融衍生產品的挑戰。

Pearl.finance開發團隊TronFi推出去中心化交易所SalmonSwap:波場版YAM項目Pearl.finance開發團隊TronFi宣布推出去中心化交易所SalmonSwap。SalmonSwap旨在通過向流動性提供者提供持久的回報,來平衡流動性提供者和社區的短期和長期利益,即使他們從流動性池中撤出質押代幣。

通過SalmonSwap,用戶可以從其提供流動性的每個池所產生的交易費用中獲得一定比例的份額。與其它AMM協議不同的是,用戶即使在撤回流動性后,仍將繼續獲得一部分交易費。每個交易對將有0.3%的費用,這些費用將轉換成SALMON代幣,然后分配給每個池過去和現在的流動性提供者。在這0.3%中,0.25%將分配給活躍的流動資金提供者,其余0.05%將轉換成SALMON并分配給SALMON持有者。持有者需要質押其代幣,才能從0.05%的費用分配計劃中獲益。

最初支持的池如下:

TAI-TRX JustSwap LP: 100,000 SALMON

PEARL-TRX JustSwap LP: 100,000 SALMON

SALMON-TRX JustSwap LP: 200,000 SALMON。

此外,社區可以投票增加更多的池。[2020/9/3]

DeFi缺乏衍生品,這個市場總是不成熟

動態 | 去中心化全球支付處理公司Radpay獲得120萬美元種子輪融資:投資公司Resiliency Ventures、BlackLaunch等向總部位于亞利桑那州的去中心化全球支付處理公司Radpay投資120萬美元。所籌集的資金將用于推動Radpay的下一階段發展,其中包括公司技術的首次商業化,以及進一步發展Radpay的有關區塊鏈、支付和數字錢包的產品組合等。(Business Wire)[2019/11/18]

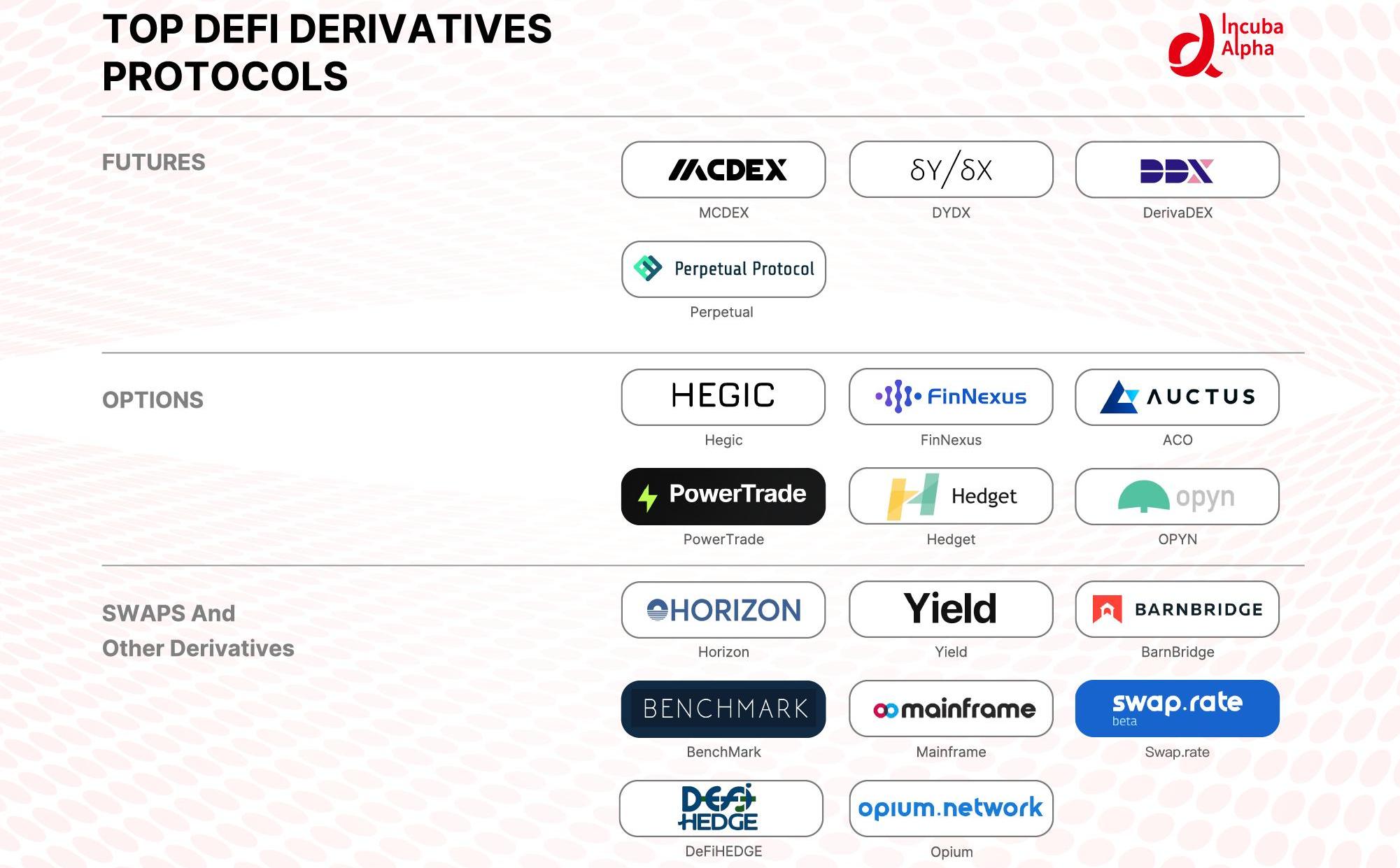

我們一直高度關注合成資產,與金融資產頭寸類似,一些合成資產作為金融衍生品的代幣化版本表現良好。與此同時,我們期待著原生的去中心化衍生品協議,以結構化“SAFU”資產、交易和對沖風險/波動的工具來支持DeFi,以更豐富的風險管理和流動性增強工具來完善DeFi領域。

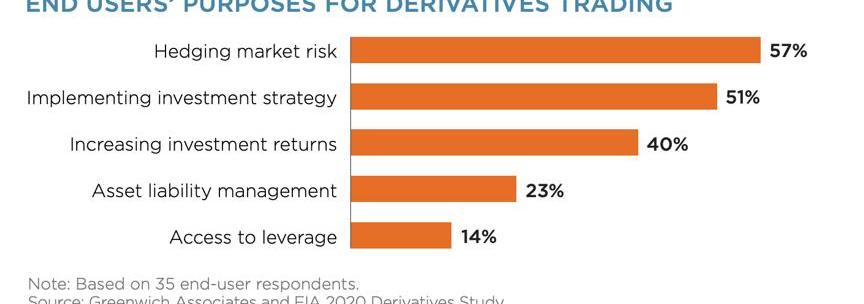

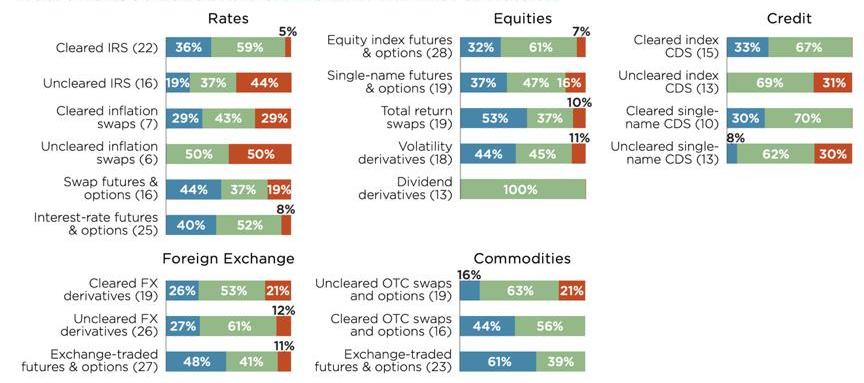

金融衍生品的概念實際上相當廣泛,從掉期、遠期到期貨和期權。基礎資產包括利率、股權、外匯、商品和其他資產產品。它們被廣泛用于平衡頭寸風險、流動性、對沖、杠桿和其他投資組合和流動性管理的需要。根據國際清算銀行的統計,全球金融衍生品市場的規模超出想象;其規模可達到全球GDP的10倍以上,并繼續保持快速增長水平。

我們堅定地看好去中心化的衍生品行業——不僅因為短期商業角度,去中心化的衍生品協議可以從中心化的衍生品巨頭那里分得一部分利潤;更重要的是,從創造長期價值的角度來看,去中心化的衍生品市場潛力巨大,處于整個DeFi生態系統的核心。這將是DeFi行業最難克服也是最難完善的行業,但它也是最有利可圖的一塊拼圖。

去中心化衍生品協議的蓬勃發展將打破DeFi協議的孤島;DeFi樂高的結合可以產生更有前景的機會。

我們認為即將發生的幾個趨勢有:

1.衍生品協議的結合將創造出風險回報豐厚的金融產品

去中心化的衍生品協議可以豐富DeFi世界的基礎金融產品結構。更多基于這些協議的標準化投資和理財產品將會出現,以滿足用戶的投資需求。同時,通過結合衍生品協議,可以開發出更符合特定風險和利潤結構要求的定制化產品或策略。

舉個例子:

MCDEX計劃推出基于去中心化永久掉期的結構性產品,讓用戶能夠通過杠桿交易獲得收益。

FinNexus期權協議計劃推出一項期權交易策略,以幫助流動性提供者對沖AMM做市過程中的無常損失;

IRS協議的出現可以與期權/期貨協議相結合,以復制經典的OBPI,為DeFi市場提供固定收益的增強產品。

這些對傳統金融市場的映射,將為DeFi世界提供更豐富的資產類別,讓當前波動的DeFi世界的收益曲線更穩定。

2.去中心化金融衍生品的專業化和復雜性將重新定義資產管理的商業模式

傳統金融市場普遍面臨著信托挑戰和投資管理者的道德風險等問題。隨著DeFi的非托管特點和去中心化金融衍生品的涌現,傳統金融機構擁有資產管理人和第三方托管人的商業模式將發生革命性的變化。

短期內,現在扮演“投資經理”角色的DeFi機槍池將面臨同質化和降低預期回報率的挑戰,它們很快將開始在產品設計能力上相互競爭。

局限于普通流動性挖礦“挖提賣”策略的機槍池,將很快失去市場競爭力。我們可以看到像DFI.Money、SashimiSwap這樣的機槍池的出現,還有其他社區已經在討論更豐富的投資策略,并計劃推出基于金融衍生品的策略,為用戶提供更豐富的風險回報矩陣。

從長遠來看,DeFi市場金融產品的豐富和市場深度的提高,將進一步增加對專業投資咨詢和服務的需求。分散的主動資產管理協議和投資咨詢協議,如dHedge和Set協議,將會有很大的發展潛力。

僅僅以去中心化的方式映射傳統金融市場的金融產品并不是DeFi和去中心化協議的真正含義。去中心化衍生品協議的發展將是史無前例的,重新定義資產管理的本質。近百年來,現有的商業模式都未經受過挑戰。通過DeFi可以實現我們的野心:“世界上所有能上網的人都能公開持有或交易任何金融資產或交易”。

Tags:EFIDEFDEFIMONParadise DefiMy Defi LegendsDEFI S價格PEMON價格

2021年初,Interlay將推出Polkadot的首個無信任包裝的比特幣PolkaBTC,這是波卡邁向真正互操作生態系統的關鍵一步.

1900/1/1 0:00:00“Gas”最初應用于以太坊區塊鏈,作為衡量鏈上信息消耗的計算和存儲資源的標準,現在保留概念同樣用在Filecoin網絡.

1900/1/1 0:00:00EOS生態系統背后的公司Block.one推出了EOSIO區塊鏈的商業版本。 Block.one周四官方宣布了面向企業的“EOSIOforBusiness”版本,以幫助企業構建和維護基于區塊鏈的.

1900/1/1 0:00:00Block.one致力于將空間的最大優勢帶給公眾。Block.one和EOS最出名的是在2018年6月至2019年6月之間進行了為期一年的令牌眾籌,產生了40億美元的總籌款.

1900/1/1 0:00:00原文:?Cointelegraph,原文作者:KIRILLBRYANOV譯者:Odaily星球日報|念銀思唐加密領域存在一個“玄學”現象——秋季往往是監管機構的活躍季,2020年也不例外.

1900/1/1 0:00:00在線支付巨頭PayPal宣布了旗下客戶不久之后將能買賣和消費比特幣以及其他加密貨幣,這在加密社區掀起軒然大波。此舉除了讓比特幣價格飆升外,也成為了加密行業的分水嶺.

1900/1/1 0:00:00