BTC/HKD+2.9%

BTC/HKD+2.9% ETH/HKD+2.6%

ETH/HKD+2.6% LTC/HKD+3.58%

LTC/HKD+3.58% ADA/HKD+5.03%

ADA/HKD+5.03% SOL/HKD+4.08%

SOL/HKD+4.08% XRP/HKD+4.66%

XRP/HKD+4.66%美國大選基本落下帷幕,拜登當選,特朗普出局。這里說“基本”,是因為12月14日還有一次投票,或許還有一些變數。本文要講的是美國大選,折射出了比特幣的避險屬性。

很多人都在說比特幣避險,但避了什么險,很多朋友并不知道。以美國大選期間比特幣的走勢為例。

11月3日美國大選開始,連續三天,比特幣價格走高從13000美金上漲到15000美金,拉升幅度15%,在11月7日拜登基本鎖定勝局之后,比特幣短期出現了10%的價格滑落。

這其中蘊藏的就是比特幣的“避險”。簡化理解就是,時局未定,資金無處安放,機構投資者不確定要增加美國股票債券等傳統金融市場的哪一個板塊。舉一個簡單的例子,特朗普更加支持能源等傳統行業,拜登更加支持高科技行業。那么,大選就相當于擲骰子,這骰子還在滾動的過程,沒有必要在某一領域下重注,這時候人們更傾向于投資獨立市場,而比特幣是相對獨立的市場,所以有資金進入比特幣,導致比特幣的短期拉高。

“美國追回付給黑客的大部分比特幣贖金”登上微博熱搜榜第8位:微博熱搜榜顯示,“美國追回付給黑客的大部分比特幣贖金”排名微博熱搜榜第8位。[2021/6/8 23:20:29]

大選結果基本確認后,避險情緒減弱,資金會從比特幣抽出一部分轉移到傳統金融市場,導致比特幣短期價格下滑。這是目前關于美國大選和比特幣走勢的主流分析。

NDX100和比特幣聯動的正向與反向

因為比特幣和股市的聯動有時候是同漲同跌,有時候卻是異步反向的,例如NDX100曾經和比特幣的正向聯動,最近一段時間卻出現了反向聯動。

圖片來自TradingView

Glassnode首席技術官:比特幣礦工每日收入已達到3300萬美元:金色財經報道,Glassnode首席技術官Rafael Schultze-Kraft表示,比特幣挖礦每日收入已達到3300萬美元,是2017年12月以來的最高水平。[2021/1/7 16:36:05]

有時候正向聯動,有時候反向聯動,這種聯動無法分析兩個市場指標之間的聯系,更多是“事后諸葛亮”,分析出來有理有據,要想真正指導投資,卻很難有堅實的參考價值。

正向聯動,認為比特幣納入了主流投資領域;反向聯動,認為比特幣是避險資金。這基本是拍腦門的思維。

比特幣避了什么險?

第一、股市

政策影響股市,政策不明,資金不進入,少量機構資金去買入比特幣或者黃金進行不確定性對沖,這個理解是對的。也能解釋這段時間的比特幣漲跌。

北美數字資產公司GDA Group為比特幣投資者推出抵押貸款:金色財經報道,專門為機構投資者提供資本咨詢和交易服務的北美數字資產公司GDA Group宣布推出GDA Lending。這項新服務將為投資者提供USD、BTC、ETH、EOS和XRP的無追索權貸款,貸款價值比最高可達65%。[2020/12/4 23:03:34]

所以,比特幣第一個避險是關于股市。

第二、貨幣本身

有基本經濟學常識的話,就知道隨著經濟的發展,貨幣會有一定的通脹。

備注:

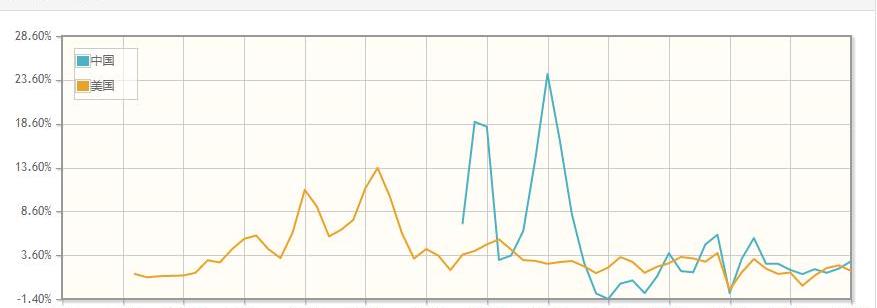

1、通脹率統計數據,還需要配合CPI等指數去觀察經濟情況,不能僅以通貨膨脹率去斷定一個市場的經濟情況

數據:美聯儲主席發表講話之前,比特幣隱含波動率大幅下降:比特幣的期權市場預計短期內價格波動不大,盡管央行觀察人士預計美聯儲主席杰羅姆·鮑威爾(Jerome Powell周四上午的講話會引發波動。Skew數據顯示,比特幣1個月期權的隱含波動率周四早些時候跌至52%,為7月25日以來的最低水平。過去兩周,短期價格預期從70%大幅下降至52%。3個月隱含波動率已從80%降至68%,而6個月隱含波動率則從80%降至72%。

據此前報道,鮑威爾周四將在杰克遜·霍爾全球央行年會發表主題演講,他預計將暗示對更高通脹的容忍度。對此,Stack聯合創始人Matthew Dibb表示,此次研討會對加密貨幣的主要影響將來自貨幣政策的變化和美元的進一步貶值,這可能推動比特幣走高。

據悉,加密貨幣行業里許多人都認為通貨膨脹將成為比特幣走高的驅動因素,這是因為人們認為比特幣是類似于黃金的對沖資產。(CoinDesk)[2020/8/27]

2、關于通貨膨脹率,還可以查詢Wind數據庫,或者此網站:

聲音 | Finder.com:比特幣價格將在明年一月回升至6700美元:據bitcoinexchangeguide報道,Finder.com的最新報告顯示,到2019年1月,比特幣價格將回升至6700美元。市值前10的其他一些幣種,如ADA和XLM已準備好在2019年實現突破,將在未來30天內激增100%以上。此外,報告預計,到2019年初,ETH可能再次回歸“總市值第二大幣種”的地位。到2019年第一季度末,ETH可以上漲高達35%。[2018/12/7]

https://www.economywatch.com/economic-statistics/United-States/Inflation_End_of_Year_Change_Percentage/

以上圖片信息只是在說,為什么前些年身邊總是有人將RMB變成USD,因為通脹率不同,為了抗一下風險,不過匯率的變化也要考慮進去。例如做出口外貿的廠家會感覺到2020年年初的71萬,到了年底什么沒有干,就變成了66萬。什么都沒做丟了5萬塊錢,這是匯率波動的結果。

回到通脹問題,如果拿著錢存儲進銀行大多,數時候是跑不贏通脹的。而且大家可能不知道,在疫情之下各國的銀行存款利息已經降低很多,很多國家已經出現0利率和負利率的情況,這也是外幣想變成RMB到國內的原因之一,目的也是為了避險。

比特幣是一個渠道,一個官方看起來不正規的渠道,將國家之間的貨幣進行互相倒手。

反轉的邏輯:比特幣的管道價值

比特幣本身的升值是可以抗住通脹的,這對于各個國家的人都是通用的。另外還有一條,就是美元換成比特幣,比特幣到我國境內變成RMB。這樣就完成了資金RMB化,強勢的國家經濟導致的結論就是這一個。

RMB外流只是少部分資金,更多情況下,外流的資金主要是不正當的資金。正當的資金,沒有必要通過大量比特幣或者USDT等數字貨幣換成美元。所以,上層加強監管,管理的更多是這些不正常的資金,首先防止RMB外流;其次,正好抓犯罪分子,一舉兩得。

比特幣對于不正當資金來說,確實有更大的避險作用。很容易理解,“巨額資產來源不明”這是個很大的問題,先想法子換成比特幣,然后為了安全可以做一下混幣服務,地址數量打散,打散后換成RMB或者外幣,分別進入不同的賬戶上——這個過程也叫做“洗錢”。

我說反轉的邏輯,指的不是比特幣讓RMB外流,而是BTC很大程度上在未來會成為“美元內流”的工具,就是外國人都想有RMB,而不是他們的本國貨幣。這時候比特幣作為加密世界的第一大資產,是最容易處理大額資金的,只是RMB外流,影響外匯是重罪,報道得比較多,反過來,美元內流,大家都是偷偷地默默地干,這個違規不違規不好說了,反正對項目方不是壞事兒。

誰是項目方?發行貨幣的就是項目方,有人買自己的幣即使通過場外交易,可以容忍;有人賣自己的幣,當然要外匯管制,現在賣我的幣還想走場外,當然重拳出擊。

從大方向來看,世界就兩個大項目方。比特幣現在在做的和未來要做的最大貢獻是跨資產轉換,你如果稱之為跨鏈——也可以。

我們看到的信息只是一個側面,另一個側面只能通過邏輯推理得出,所以我認為上層不會禁絕比特幣,因為上文說了,比特幣的是一個通道,對于普通投資者來說,這個管道增值了就是避險抗通脹的,對于機構和大資本而言,比特幣也可以避險,但是避的不一定是通脹的險,而是貨幣本身的險。

總結

本文沒有深究全球經濟、黃金儲備、黃金ETF等體量和走勢問題——這些都是被說爛的內容了,我在申明比特幣本身的管道價值,這就像100年前石油是個好東西,但是最有投資價值的是掌控了石油管道的標準石油公司的股權。

管道價值不會超過貨物價值,但是漲幅是可以超過貨物這個標的,直接一點表達就是:比特幣是個非正規貨幣管道,其價值更多是管道價值,其灰色屬性也是因為同一個原因。

避險的目的和方向對不同的人是不同的,對于相同的人在不同的時間階段也是不同的,所以才會有和股市的正向聯動和反向聯動兩個結果。對于普通人而言,管道本身具有投資價值。

·····

公眾號:尺度區塊鏈

Tags:比特幣RMBIND比特幣價格30歲老公玩比特幣輸了好多錢正常嗎RMB價格INDEX價格ape幣價格今日行情比特幣價格

作者:BenLilly 翻譯:李翰博 加密貨幣的牛市就好像日本的八十年代。在那段時間里,日本的增長是如此巨大,其土地價值的估值是全美國的四倍.

1900/1/1 0:00:00前天晚上12點左右,以太坊測試網的開發者宣布,ETH2.0的發布日期定在了12月1日,主網的存款合約地址也正式生效。對于這則消息,V神也表示確認.

1900/1/1 0:00:00除了對以太坊2.0的高度期待之外,突破高時間框架和每日gas使用量仍然是關鍵的積極因素。以太坊2.0給價格帶來上漲動力當以太坊2.0存款合同地址中質押的ETH數量達到524288枚時,以太坊2.

1900/1/1 0:00:00比特幣(BTC)價格正經歷一個不穩定的時期。在自2017年以來首次達到14100美元后,隨之而來的是大幅回調。然而,關鍵的鏈上數據和鯨魚集群顯示,高凈值個人投資者仍在持倉.

1900/1/1 0:00:00注:原文來自ConsenSys的JamesBeck,譯者對文章中涉及到的數據進行了更新,以反映當前市場所發生的一些變化,截至目前.

1900/1/1 0:00:00隨著區塊鏈技術的發展,數字藝術也逐漸開始藝術化。而目前數字藝術行業驚人的增長速度已讓加密領域里的每個人都感到了驚訝.

1900/1/1 0:00:00