BTC/HKD+1.05%

BTC/HKD+1.05% ETH/HKD+0.87%

ETH/HKD+0.87% LTC/HKD+0.22%

LTC/HKD+0.22% ADA/HKD+1.83%

ADA/HKD+1.83% SOL/HKD+4.9%

SOL/HKD+4.9% XRP/HKD+1.37%

XRP/HKD+1.37%閃電貸是怎么回事?如何在沒有抵押物的情況下,可以借到價值數百萬美元的加密貨幣的呢?本文將對閃電貸進行簡單的介紹

簡介

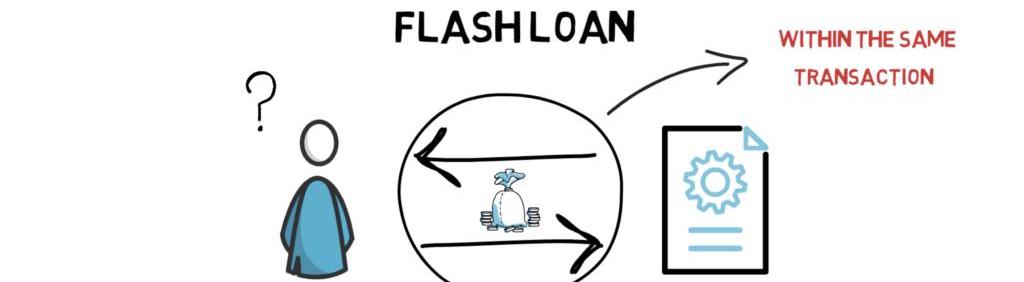

閃電貸可以讓我們在無需抵押品的情況下從指定的智能合約池中借入任何可用的資產金額。閃電貸是DeFi中有用的一個構件,因為它可以用于套利、交換抵押品和自我清算等。

閃電貸款雖然最初是由Marble協議引入的,但由Aave和dYdX普及。

那么,閃電貸有什么好處呢?

閃貸必須在同一區塊鏈交易中進行借貸和快速償還。

Ethereum等區塊鏈上交易的概念與計算機科學中對交易的傳統定義一致。

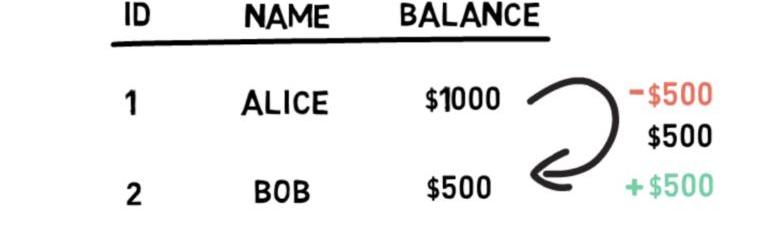

交易一個交易代表了一組必須以“原子方式”執行的操作,原子方式指的是要么所有的步驟都被執行,要么交易被回滾,一個步驟都不會被執行。

讓我們以一個簡單的數據庫交易為例。熟悉這一概念的讀者可以跳過這個部分。

想象有一個代表用戶賬戶余額的數據庫表

Terra鏈上DeFi鎖倉量為247億美元:金色財經報道,據DefiLlama數據顯示,當前Terra鏈上DeFi鎖倉量為247.6億美元,近24小時下降0.85%。在公鏈中排名第2位僅次于以太坊。

目前,Terra鏈上DeFi鎖倉量排名前5的分別為:Anchor(126.2億美元)、Lido(75.6億美元)、Astroport(13.2億美元)、Stader(7.5億美元)、Terraswap(6.9億美元)。[2022/3/14 13:54:27]

愛麗絲賬戶的余額是1000美元,鮑勃的余額是500美元。愛麗絲給鮑勃發了500美元。在這種情況下,我們要從Alice的余額中減去500美元,并在Bob的余額中增加500美元。數據庫更新報表應這樣寫:

如果第一個更新執行了,但第二個更新因為某些原因失敗了,會怎么樣?(也許id=2在系統中并不存在,但我們犯了一個錯誤,以為這是Bob的id)

主流DeFi協議24小時清算量近2,500萬美元:因行情劇烈波動,DeFi 協議發生大量清倉,據歐科云鏈 OKLink 顯示,主流 DeFi 協議 24 小時內發生 2.49 億美元清算量。其中 Compound 清算量為 1,256 萬美元,Aave V2 清算量為 1,106 萬美元,Aave V1 清算量為 913 萬美元。[2021/5/23 22:35:04]

如果發生這種情況,我們就會發現出現錯誤的結果:Alice的余額為500美元,Bob的余額也等于500美元。

為了避免這樣的情況,我們必須使用transactions。

在上面的情況下,在SQL中,我們只需要用BEGIN;和COMMIT;關鍵字來打包這兩條語句。一旦這樣做,要么這兩條語句都正確執行了,要么都沒有執行,保證Alice和Bob的余額不受影響,我們就可以放心了。這就是我們常說的原子化交易,如果不同的步驟是同一個交易的一部分,它們是不可分割的,要么全有,要么全無。

Ethereum交易

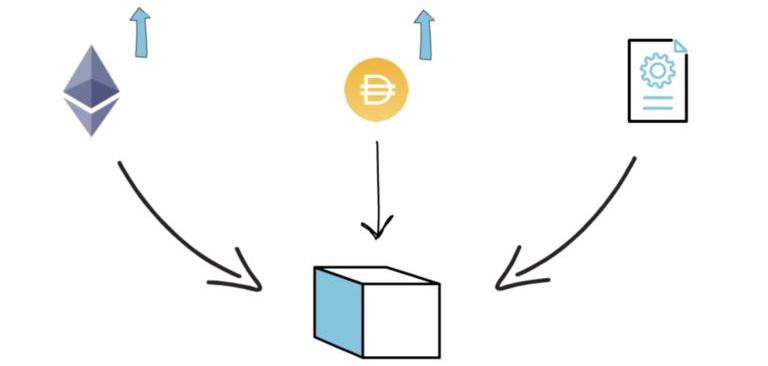

說到Ethereum,每一個常見的操作,如發送ETH、發送ERC20代幣、與智能合約交互等都是在交易范圍內執行的。

Injective和跨鏈DeFi協議SuperFarm合作將推出Injective NFT:3月18日,去中心化交易所Injective Protocol官方發文宣布,已與跨鏈DeFi協議SuperFarm進行合作,將推出Injective NFT。注:SuperFarm為跨鏈DeFi協議,旨在通過將任何代幣引入NFT市場,而不需要任何代碼。[2021/3/18 18:55:29]

交易被分組并包含在Ethereum區塊中。我們可以很方便地在任意的區塊鏈瀏覽器上看到包含在特定區塊中的所有交易。

一個Ethereum交易可以包含多個步驟,例如,在Compound上提供ETH并借出DAI,在Curve上將借出的DAI的一半換成USDC,在Uniswap上為DAI/USDC池提供流動性,所有這些都在一個Ethereum交易中完成。當然,如果其中任何一個步驟導致錯誤,整個交易將被回滾,所有步驟都不會發生。需要注意的是,即使合約執行失敗,我們還是要付gas費的。

DeFi風投公司Framework Ventures的投資基金已增至3億美元:DeFi風投公司Framework Ventures的投資基金的價值已從最初的1400萬美元增加到3億美元。Framework Ventures聯合創始人Michael Anderson表示,該公司目標是到2021年底,將框架的工程和項目團隊的人數增加一倍。(CoinDesk)[2021/2/12 19:34:01]

單筆交易的步驟數只受gas費的限制,所以雖然理論上,你可以創建一個有成千上萬步驟的有效交,但現實中可能會由于最大gas成本的限制,交易會被拒絕。

閃電貸現在,我們來深入了解一下閃電貸。

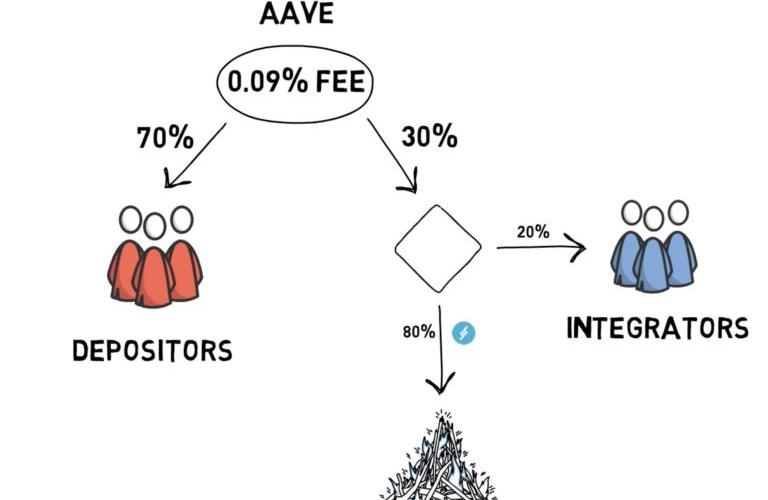

首先,執行閃電貸最重要的是找到一個閃電貸提供商。Aave或dYdX等項目開發了智能合約,允許DeFi用戶從指定的池子中借到不同的幣,前提條件是在同一個以太坊交易內償還。使用閃貸通常有固定的成本。例如,Aave合約要求借款人歸還初始金額+0.09%的借款金額。0.09%這筆費用將會分給存款人和集成商,前者給出了可供借貸的資金,后者為使用Aave的閃電貸API提供便利。這筆費用的一部分也會被換成AAVE代幣。

觀點:許多DeFi項目并未真正去中心化:在Epicenter播客最新一集中,Centrifuge代幣設計師Cassidy Daly談到代幣治理中的集中化和DeFi問題以及生態系統的去中心化指導方針。Daly表示,在分析一些DeFi項目之后,其中許多項目并未真正去中心化。她指出,“我認為你可以對去中心化的含義有一個非常模糊的定義。因此,從‘為無銀行賬戶的人提供服務’到‘基本上取消中介機構’,無所不包。”根據Daly的說法,該生態系統中許多項目的“去中心化”性質是非常值得懷疑的,她補充道,“很多這樣的項目,它們只是完全重建金融體系中已經存在的東西,并沒有真正增加很多價值。尤其是控制一些項目時,比如說我們在合約中使用multisig,但你仍然是一家控制multisig的公司,這實際上是去中心化嗎?”今年早些時候,DeFi鎖定資產總價值突破10億美元大關。從那以后,該數據一直在穩步下降,隨著最近比特幣價格暴跌,根據DeFi Pulse的數據,DeFi鎖定資產價值約為2月份的一半。(AMBCrypto)[2020/3/16]

一旦從借貸池中借到金額,它就可以用于其他套利操作,只要在不同步驟所處的區塊鏈末端快速償還貸款。

由于貸款必須在一次交易內償還,所以不存在借款人不償還借款的風險。唯一的風險就是一直存在的智能合約和平臺風險。

閃電貸越來越受歡迎,有的用戶在Aave上的借款金額高達14MDAI。

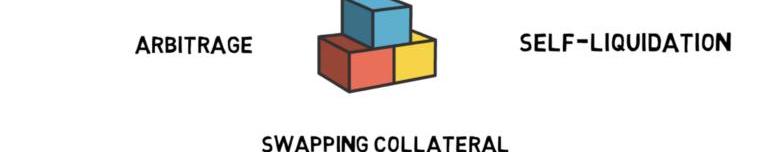

使用案例閃電貸最常見的使用案例有3種。

套利。閃電貸可以放大成功套利的利潤。

讓我們想象一下,Uniswap和Curve之間的DAI/USDC池存在價格差異。你可以在Curve上用1個DAI換取1個USDC,但在Uniswap上您只需要0.99個DAI就可以買到1個USDC。現在你可以嘗試執行以下套利:

1.通過閃電貸向Aave借100,000DAI。2.在Uniswap上將100,000DAI換成USDC,收到101,010USDC。3.在Curve上將101,010USDC換成101,010DAI4.償還初始100,000DAI+0.09%的費用=100,090美元5.利潤920DAI

是不是看起來很好的樣子?但我們必須考慮到以下幾個因素:

網絡費用--多步驟的套利交易可能成本不菲,在計算利潤時,一定要將交易費用考慮在內。

價格滑點--一定要計算你在執行訂單時將會遇到多少價格滑點。

Frontrunning--很有可能別人會發現同樣的機會,并且會設法搶先你一步行動。最重要的是,監控mempool的機器人可以發現你的盈利套利機會,并以更高的gas費發送相同的交易把你的盈利機會“偷走”。

閃電貸的另一個用例是更換抵押品

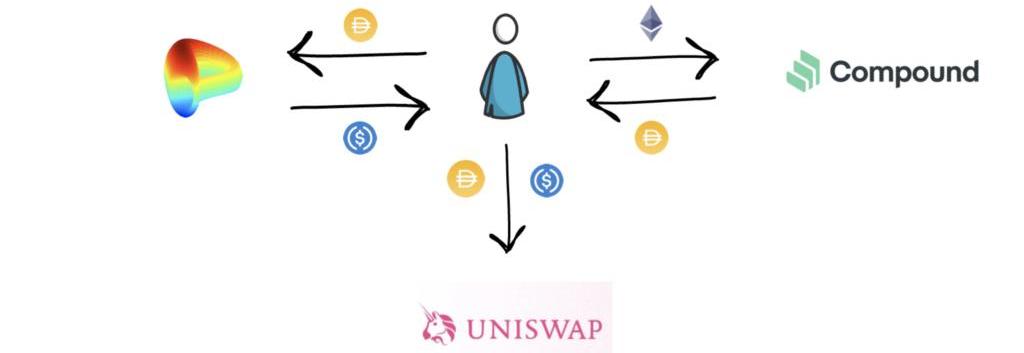

假設你用ETH作為抵押品從Compound借了DAI。你可以通過以下方式將抵押品從ETH換成例如BAT:

1.發起一筆閃電貸借出DAI2.用借來的DAI償還Compound中的貸款3.提取你的ETH4.在Uniswap上將你的ETH換成BAT5.提供BAT作為Compound的抵押品6.以你的BAT抵押品借出DAI7.用借來的DAI+費用償還步驟1的閃電貸

通過這樣一輪操作,額外付出借款金額的0.09%就能成功把你的抵押品從ETH換成了BAT

還有一個應用例子是自我清算

想象一下下面的場景:你在Compound上有一筆以ETH作為抵押借出DAI的貸款。ETH價格不斷下跌,已經接近清算水平。你也沒有或不想存入更多的ETH來降低你的清算水平,你也沒有償還貸款所需的DAI。現在,與其讓MakerDAO合約清算你的抵押品并向你收取清算費,不如采取以下步驟:

1.發起閃電貸,借出一筆DAI,金額是你在Compound上的欠債2.償還Compound上的DAI貸款,提取ETH3.將足夠的ETH換成DAI,以償還步驟1的閃電貸+費用4.拿住你剩下的ETH

這就是閃電貸最常見的3個用例,閃電貸的概念還比較新,未來還有很多應用例子有待發掘。

閃存貸和DeFi黑客閃電貸,與加密技術類似,既可以用于好的方面,也可以用于壞的方面。閃電貸被大量應用在defi攻擊中,黑客的獲利得到放大,因為它們不需要任何前期資金。

最著名的黑客攻擊之一是BzX事件,在這次的攻擊中,閃電貸被用來操縱Uniswap的預言機價格。其實問題不在于使用閃貸,而是在使用Uniswap作為價格預言機時的一些不正確的假設。

這樣的事件會讓有的用戶遭受損失,但另一名,這也讓整個DeFi生態系統得到了加強,使其在未來變得越來越反脆弱。

編程與Furucombo?

雖然閃電貸主要由開發者使用,但也可以在不需要敲代碼的情況下使用它,Collateralswap、Defisaver或Furucombo等項目可以幫助我們實現這一點。

那么,你對閃電貸有什么看法?你用過閃電貸嗎?你認為它對DeFi生態系統有好處嗎?

作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 12月8日,老牌公鏈Aeternity官方推特證實,遭到了51%攻擊。目前,攻擊發生的具體時間以及經過尚不清晰。官方表示正在調查中.

1900/1/1 0:00:00由于美元走弱,比特幣可能會在2021年獲得破紀錄的新支持。正如本周各種消息來源所指出的,美元兌多種貨幣匯率接近三年低點,兌瑞士法郎匯率則為五年低點.

1900/1/1 0:00:00標普道瓊斯周四宣布將于2021年推出加密貨幣指數,這是比特幣和相關加密資產進入主流的又一重要進展。 該公司表示最初將提供兩個指數產品.

1900/1/1 0:00:00hello!大家好。目前區塊鏈行業有幾個比較有價值的項目,值得和大家聊一聊。從0x協議的版本更新,到DeFi板塊的最新動態,都值得大家去關注下.

1900/1/1 0:00:00作者:谷燕西 在2020年的美國銀行業市場,加密數字金融和主流金融開始了加速的融合趨勢。這個加速發展的融合趨勢在很大程度上是美國金融監管推動的結果.

1900/1/1 0:00:00比特幣的價格現在比幾天前下降了約15%,而離創下歷史新高僅僅相距幾百美元。一項新記錄是如此接近,多頭可以品嘗到勝利,但這一成就被大量“巨鯨”阻止,他們將大量的BTC重新塞滿了加密貨幣交易所,從而.

1900/1/1 0:00:00