BTC/HKD+1.44%

BTC/HKD+1.44% ETH/HKD+1.52%

ETH/HKD+1.52% LTC/HKD+1.23%

LTC/HKD+1.23% ADA/HKD+3.85%

ADA/HKD+3.85% SOL/HKD+1.91%

SOL/HKD+1.91% XRP/HKD+4.19%

XRP/HKD+4.19%

去中心化穩定幣、DEX、借貸已經構成了DeFi三大基石。循著市場規律,下一個爆發點很可能就是去中心化衍生品交易所。最近,火星財經記者和多個業內資深人士進行交流,這種觀點非常普遍。

目前市場上已經出現了不少去中心化衍生品交易所,比如Synthetix、dYdX等。而DerivaDEX是近期出現的另一匹黑馬, 創始人表示,DerivaDEX是從Enigma工作經歷中汲取靈感,利用Software Guard Extensions(SGX,軟件保護擴展)的可信執行環境(TEE),允許軟件在安全、防篡改的區域中執行。

DerivaDEX有三大看點值得多加關注:

去中心化的自治組織(DAO),以解決抗審查性和單點故障問題;

DCG第二季度營收2.16億美元,環比增長17%:金色財經報道,DCG發布第二季度股東信。DCG在信中寫道,DCG第二季度營收2.16億美元,環比增長17%。然而,該公司還報告稱,合并季度虧損約為7900萬美元,主要歸因于Genesis的一次性交易對手違約,損失達1.13億美元。

金色財經此前報道,DCG即將與Genesis債權人達成和解。[2023/8/1 16:10:38]

開放訂單簿模式,無AMM(自動做市商),并進行鏈上結算;

流動性將通過采礦模型,保險挖礦來提高;

此外,DerivaDEX團隊是由美國高頻交易公司DRW前算法交易員Aditya Palepu和前軟件顧問Frederic Fortier聯合創建,現已納入了Polychain Capital加速器計劃Genesis。

Binance現已支持Polkadot網絡上USDT的存取款:金色財經報道,波卡官方表示,Binance現已支持Polkadot網絡上市值最高的穩定幣USDT的存取款。[2023/5/26 10:41:20]

去中心化自治組織

鑒于交易所自身的運營存在太多監管和單點故障風險,DerivaDEX決定將協議控制權讓給代幣持有者,采用去中心化自治組織(DAO)的設計,這是源于創始人Palepu 和 Fortier對穩健性的重視。DerivaDEX團隊表示“目前持有大多數代幣,一開始保持對平臺方向的影響力。隨著時間的推移,創始團隊地位將很快會被代幣發行削弱,控制權將日益民主化。”

代幣經濟模型

在了解經濟模型之前,首先有必要介紹一下“治理懸崖”機制,該機制是確保 DerivaDEX 社區能夠完全理解治理機制,并確保 DerivaDEX 以最高質量治理參進入主網時期。

加密貨幣總市值下跌至8344.76億美元:金色財經報道,12月20日,據Coingecko數據顯示,當前比特幣市值占比回升至38.3%,全網加密貨幣總市值為834,476,345,704美元,24小時跌幅0.8%。[2022/12/20 21:55:06]

簡單來說,DerivaDEX需要所有 DDX 持幣者的支持才能將所有更新和修改傳遞給系統。為讓 DerivaDAO 能夠盡早啟動,官方正在制定相應的保險挖礦計劃和創世釋放。在“治理懸崖”解除前獲得的 DDX 將可用于參與治理決策,但不可轉讓。治理懸崖的解除將是 DerivaDAO 實施的首批決定之一,解除轉讓性限制。

目前,所有 DDX 代幣均受此治理懸崖約束。

DDX 經濟模型主要由三個部分組成:DDX 的創始釋放、DDX 流動性挖礦釋放,以及保險基金。

澳大利亞金融規劃協會呼吁監管加密貨幣交易所:7月14日消息,澳大利亞金融規劃協會(Financial Planning Association of Australia,簡稱FPA)支持通過交易所監管加密資產的呼吁,并認為監管基礎資產幾乎是不可能的。

在提交給財政部的一份報告中,FPA政策、戰略和創新負責人Ben Marshan認為“金融產品或服務的監管不應該依賴于支撐該資產的技術。”(AFR)[2022/7/14 2:12:49]

1. 創始釋放

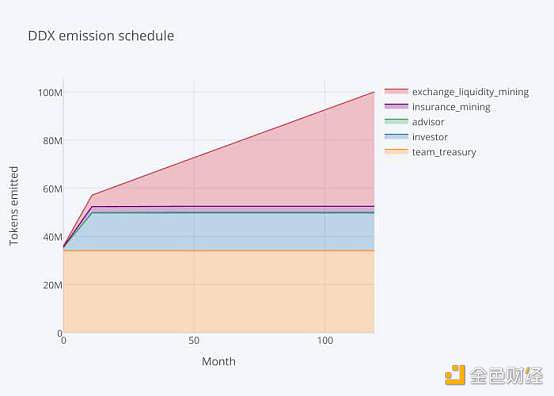

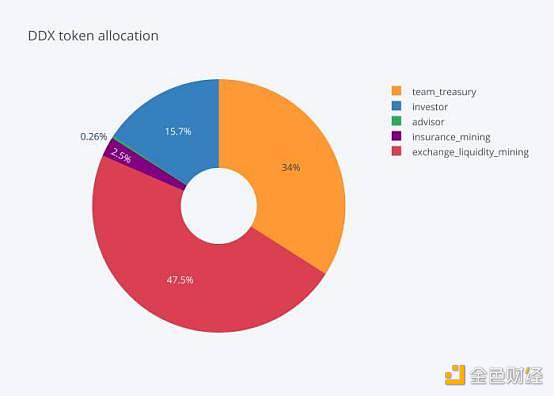

(1)DDX 釋放在 10 年內釋放 100,000,000 DDX。DDX 沒有計劃額外的供應或通脹設計

(2)作為創世供應的一部分,最初釋放 5000 萬 DDX

(3)在 10 年內,作為流動性挖礦供應的一部分,釋放 5000 萬 DDX。

創世供應分配和釋放

(1) 創世供應中的 34,020,405 DDX 被分配給團隊以及 DAO 基金會,這包括現有團隊成員、未來員工和 DerivaDAO 基金會。

(2) 來自創世供應的 15,719,595 DDX 按一年線性解鎖分配給投資者。

(3) 創世供應中的 260,000 DDX 按兩年線性解鎖分配給顧問。

(1)投資者按照 1 年線性解鎖時間表在“治理懸崖”后立即獲得其總額度的 8.33%,每月再獲得 8.33%,直到獲得全部額度。

(2)顧問按照 2 年線性解鎖時間表在“治理懸崖”后立即獲得其總額度的 4.17%,每月再獲得 4.17%,直到獲得全部額度。

(3)在到達 DDX 治理懸崖之前,線性解鎖時間表的所有代幣都是不可轉讓的。

2. 流動性挖礦

(1)將向流動性挖礦池中釋放 5000 萬 DDX。

(2)作為保險挖礦計劃的一部分,流動性挖礦池中的 2,500,000 DDX 將在一年內線性釋放。

(3)47,500,000 DDX 將通過流動性挖礦計劃進行鑄造。

根據官方披露,流動性挖礦供應的速度、流動性挖礦計劃的持續時間和選擇都是可以通過 DerivaDAO 治理進行更改的參數。

3. 保險基金

DerivaDEX 通過為期一年的社區質押計劃啟動保險基金,該計劃使參與者有機會獲得原生代幣(DDX),允許用戶參與交易協議的治理和運作。DerivaDAO 不僅管理 DDX 代幣的供應,而且還負責管理交易所的所有參數,比如上市產品、確定保險基金的資本額、設定交易費用。DerivaDEX 的一個獨特功能是交易協議將建立和維護健康的保險基金。與中心化交易所不同,這一由 DAO 管理的基金將具有通過治理設置的透明參數。

保險基金是交易所提供杠桿產品和衍生品交易所的重要組成部分,它可以用來限制下行損失一籃子資金,確保獲利交易員在結算時可以獲得利潤。

總結

DerivaDEX 亞太負責人Lin在?POW'ER2020DEFI創新者大會?表示,DerivaDEX成立的第一天開始就是向著成為一個DAO組織目標進軍,成為一個正和博弈的生態游戲,來給這個行業提供更多的價值,在DerivaDEX這個交易協議中沒有人是永遠的輸家。DerivaDEX在未來發展以及主網上線以后的實際表現,值得期待。

"天價礦機訂單,就像是北美礦場與美國華爾街的一次「跨界」配合。有觀點認為,這也是關于比特幣定價權轉移的一部分。"這是一份價值 1.7 億美元的礦機購買合同.

1900/1/1 0:00:00經過幾年的發展,加密貨幣網絡的設計已經很成熟了,所以每個公鏈生態里都出現了很多多鏈的設計,這個設計里有一個相互保護的關系,這個關系是廣泛存在的,所以我們來揭秘一下.

1900/1/1 0:00:00以太坊正處于其歷史上前所未有的時刻——從未有過如此多的使用、如此多的興奮和如此多的價值被創造。去年,以太坊累計交易費用超過了比特幣,今天,以太坊每日交易費用收入依然排名靠前.

1900/1/1 0:00:00去年夏天的DeFi狂熱在進入9月份之后熱度散去,不過在最近一段時間,DeFi正在重新成為熱點。行業領先者之間的合并、不斷增長的鎖定總價值以及尋求快速回報的交易者的入場是這一輪DeFi熱潮背后的主.

1900/1/1 0:00:00幣市已經連續4天下跌,比特幣價格從最高41900美元跌至30408美元,跌幅將近27%。加密貨幣市場規模極度縮水,從1.1萬億美金最跌至8503億美金,目前回升至9400億美金左右.

1900/1/1 0:00:00最近走讀了一些國民級 APP 的隱私條款,總的來說大同小異。首先,羅列出諸多功能必須使用的個人信息、實名認證、支付信息、終端信息和系統權限、日志和行為數據等;然后友好地告訴用戶,APP 要獲得用.

1900/1/1 0:00:00