BTC/HKD+1.01%

BTC/HKD+1.01% ETH/HKD+2.13%

ETH/HKD+2.13% LTC/HKD+4.42%

LTC/HKD+4.42% ADA/HKD+4.36%

ADA/HKD+4.36% SOL/HKD+3.13%

SOL/HKD+3.13% XRP/HKD+2.43%

XRP/HKD+2.43%幾乎每隔一天,比特幣就會創下一個新的歷史高點(ATH)--2020年12月的年收盤價為29100美元。這是在此前達到的3年內19800美元的高點之后。由于新來者的熱情和對未來價格的慣常猜測,比特幣再次受到關注。比特幣持續增長的事實,是對它越來越合法化的肯定。比特幣在2021年的ATH確實與2017年有很大不同。在不受監管的ICO投機行為的刺激下,之前的ATH與當時的有機增長和技術狀態不一致,因此是不可持續的。2018年和2019年價格持續下跌,很多批評者樂見其看空預測應驗:"看到了嗎,這只是一個泡沫,我是對的!"

同一時期,許多國家開始了復雜的監管過程,機構投資者開始將比特幣作為傳統資產的一個非常有趣的替代方案。自成立以來,比特幣經歷了--并且正在經歷--不斷的發展,以改善網絡(例如提高交易速度,降低費用,增加隱私和安全)。這些和許多其他因素使得這個新的ATH與之前的完全不同。是什么改變了呢?我們來分析一下其中的一些因素。

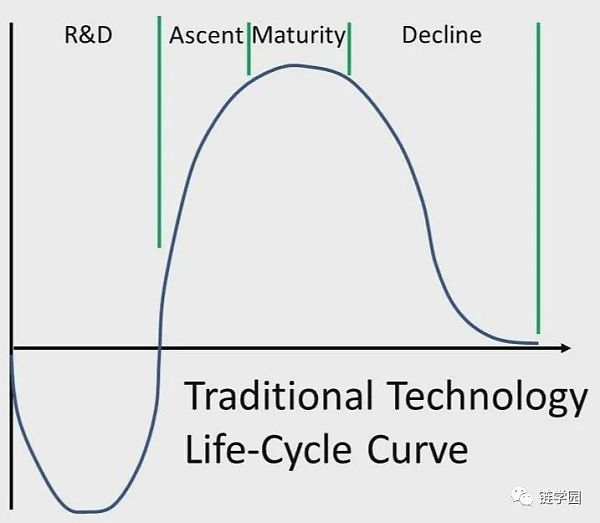

任何一項新技術的推出,尤其是像比特幣這樣具有顛覆性的技術,最初都會伴隨著炒作。只有在時間過去,炒作褪去之后,才能對該技術進行充分評估,最終引入市場。

2017年,一枚2萬美元的比特幣主要是炒作和Fear Of Missing Out(FOMO)的結果:早期采用者對這項新技術的承諾很感興趣,但大部分的興趣確實來自投機者。4年后,經過2年的鞏固期和重新增長,比特幣已經度過了最初的炒作期,現在的定位為越來越成熟,無論是從立法還是技術的角度來看。對其有利的是,比特幣及其所依賴的開源技術棧不應該被視為一種 "靜態技術",因為它的發展是持續的,而且經常會有改進發布--甚至有些改進會極大地改變網絡的特性。

下圖展示了典型的創新采用生命周期。比特幣還沒有被大多數早期采用者采用,正在激發早期大多數用戶的興趣,他們現在有更豐富的故事情節來評估這項技術及其價值主張。

彭博分析師:今年表現最佳的15只股票ETF均與加密貨幣相關:金色財經報道,彭博分析師Eric Balchunas發布推文稱,今年表現最佳的15只股票ETF中的每一個都與加密相關,其中WGMI (Valkyrie Bitcoin Miners ETF)以227%的TYD回報率領先。

分析師還表示,北美占全球加密 ETF 交易量的 98%。如果/當現貨 ETF 在美國推出時,這一比例可能會達到 99.5%。[2023/8/11 16:18:52]

資料來源:Charlie Karlsson

技術生命周期由四個階段來體現。

研究與開發階段。

上升階段,即已收回已支付成本,技術開始積累實力。

成熟階段,這時技術已經穩定。

衰退階段,在技術的實用性降低到一定程度后。

即使不能嚴格適用于比特幣,但由于技術的單一性和項目的去中心化性質,目前的狀態可以定位于上升階段:初期的挑戰已經解決,技術比較成熟,可以用現有的用例證明其價值。對于這個問題,一個有趣的考慮是,比特幣的研發階段是網絡本質的內在要求,一直在進行。事實上,每個人都可以以比特幣改進提案(BIP)的形式提出改進網絡的建議,然后由社區進行評估,如果達成共識,將在網絡上實施。在這里,你可以找到所有成功實施的BIP的綜合列表,以了解比特幣網絡的發展速度。

可以說,立法明確和機構投資者是相輔相成的,因為立法明確是比特幣被認為是一種可取的另類投資的根本。

作為合法化的立法

2017年,除了少數例外,圍繞加密貨幣的立法幾乎不存在。大多數國家不愿意在其立法框架內考慮它們,有些國家則著手禁止它們。目前,已有130多個國家發布了關于這一主題的法律或政策。這些規則涵蓋了加密貨幣的廣泛影響,從術語的分類和定義,到對潛在投資者的警告,對支付的限制,以及對ICO的監管。廣泛的國家進行了廣泛的解釋。例如,不同國家對加密貨幣的分類是這樣的,在稅收上有不同的規定:

比特幣今年表現已超過97%的標普500指數成分股:金色財經報道,根據加密教育平臺CryptoManiaks 3月22日分享的數據,自3月10日以來,比特幣的價格上漲了37.06%,自今年以來上漲了72%以上,而其年初至今(YTD)回報率高于488家或97.6%的標普500指數公司,包括聯邦快遞、蘋果和亞馬遜。相比之下,標普500指數中只有12家公司的YTD回報率超過35%。

另外值得一提的是,據彭博社大宗商品專家Mike McGlone稱,2023年,比特幣的表現超過了大宗商品,尤其是“表現最好的老式大宗商品”黃金,幾乎是其表現的10倍,這表明它可能處于“超級周期”。[2023/3/23 13:20:23]

以色列→作為資產征稅

保加利亞→作為金融資產征稅。

瑞士→作為外幣征稅。

阿根廷與西班牙→需繳納所得稅。

丹麥→繳納所得稅,損失可以抵扣。

英國→公司繳納公司稅,非法人企業繳納所得稅,個人繳納資本利得稅。

盡管如此,這些規定大多還得視為初步規定,因為大多數國家都在努力建立加密貨幣的綜合立法框架。在全球范圍內,可以說,在馬耳他、瑞士和新加坡等國家,可以找到最有利于區塊鏈生態系統發展和增長的框架。

機構投資者與比特幣

在2017年,加密貨幣被認為具有強烈的反體制敘事,因此投資者群體和吸引力相當小。在華爾街,沒有人真正談論比特幣是一種資產或投資。許多杰出的投資者,如巴菲特、比爾.蓋茨和杰米.迪蒙等人繼續將比特幣描述為 "老鼠藥",因此毫無價值。

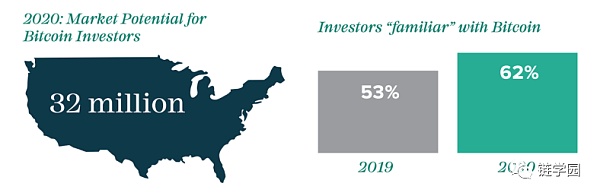

三年之后,情況大不相同:灰度投資Greyscale Investment(2020年)的一份有趣的報告描繪了一幅與2017年完全不同的圖景,報告顯示,越來越多的投資者熟悉了比特幣,同比增長11%,甚至認為比特幣正在慢慢走向主流接受。2020年,超過62%的受訪用戶宣稱自己 "熟悉 "比特幣。

今年前10月加密貨幣犯罪收益達18億美元:金色財經報道,區塊鏈取證公司CipherTrace發布的數據顯示,在2020年前10個月,加密貨幣盜竊、遭到黑客攻擊和欺詐造成的損失達到18億美元,這是由于DeFi平臺的急劇增加而激增的,DeFi平臺已成為加密黑客有利可圖的目標。CipherTrace表示,2020年可能會錄得第二高的加密貨幣犯罪相關損失。此前在2019年,加密犯罪收益飆升至45.2億美元,比2018年的17.4億美元增加了160%。[2020/11/11 12:15:05]

資料來源:Greyscale 2020年比特幣投資者報告

在散戶對比特幣的關注度增加的同時,針對機構投資者的投資工具也越來越多。Greyscale最近推出了他們的比特幣信托基金,這是一種投資工具,允許投資者交易持有比特幣池的基金股份。根據Bitcointreasuries.com的數據,Greyscale持有546,544枚比特幣,約占上市公司持有的775,137枚比特幣的70%。如下圖所示,Grayscale的情況不錯:就在最近,商業智能公司MicroStrategy購買了超過10億美元的比特幣(約7萬BTC)。除了直接投資比特幣的公司,其他公司如PayPal也允許其用戶群(3.6億)投資比特幣。

并非所有的投資工具都是一樣的:期權和期貨是對未來價格的投機性押注,因此并不給投資者任何比特幣的所有權。相反,Greyscale和MicroServices直接購買了比特幣,因此對它們擁有完全的所有權--為比特幣網絡的整體供需動態做出貢獻。下面你可以找到所有直接或間接投資于比特幣的公司的綜合列表,分為公開交易、私人交易和類ETF。

灰度GBTC今年增長了20億美元:ETFStore主席Nate Geraci發推表示:自2017年12月以來,灰度比特幣信托(GBTC)管理資產增長了超28億美元,包括2020年的20億美元,表現優于目前在美國上市的97%的交易所交易基金(ETF)。[2020/10/25]

來源:Bitcointreasuries.org

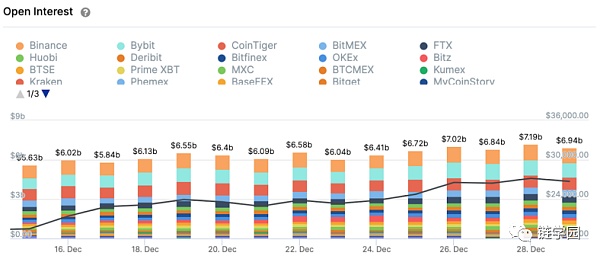

發行不同的投資工具,迎合每類投資者不同的風險/風險敞口,有助于利益的良性循環,提高傳統投資者對比特幣的可獲得性--其中的例子是對比特幣期權的未平倉量創下紀錄,現在到達ATH,超過70億美元--自2020年9月以來增加了400%。

來源:IntoTheBlock

越來越多的投資工具,加上更明確的立法,導致投資者對比特幣的看法發生了范式變化。這為發展整個衍生品和信貸市場,以及創造服務以減輕持有大量比特幣所激發的復雜性和安全風險提供了可能。對于這個問題,一些公司--比如富達,早在2018年就已經開發出了服務:1.為機構投資者提供加密貨幣資產的托管服務,以保障他們的大量持倉;2.允許投資者使用比特幣作為交易的抵押品。

如今,無論是從監管還是從實際操作的角度來看,機構投資者持有和投資比特幣都變得更加容易。在接下來的幾年里,這種趨勢很可能會繼續下去,比特幣很快就會被視為一種 "主流 "的替代資產。

下一節純粹依靠鏈討論上指標,如需求和供給、比特幣持有者的數量以及比特幣與Alt幣的總體優勢。由于比特幣的發行量是恒定的(平均每10分鐘6.75個BTC),散戶和機構投資者的關注度提高,很可能導致需求--以及價格的大幅增長。

觀點:比特幣今年表現不佳 不能作為一種分散投資工具:Bloomberg TV知名主持人、經濟學家Joe Weisenthal概述了他認為比特幣今年表現不佳的六個原因:1.最近的市場行動消除了有關經濟危機有利于BTC的說法。2.鑒于比特幣與股市的關聯度越來越高,它已被證明不是一種很好的分散投資組合的工具。3.比特幣的表現與以太坊大致一致,削弱了比特幣具有“獨特的‘數字黃金’特征”的論點。4.比特幣減半并沒有導致價格上漲,相反,“影響不大”。5.美聯儲的“資產負債表擴張”并沒有導致許多比特幣愛好者預測的那種貨幣崩潰或通貨膨脹。6.年輕人再次通過Robinhood這樣的平臺發現股票市場,這意味著更多的投資競爭。(CryptoNews)[2020/6/16]

比特幣的分裂。比特幣主導地位與Alt幣

比特幣在2020年經歷了超過160%的價格漲幅,影射其他大多數加密貨幣。在之前的2017年牛市中,價格上漲的動力來自于ICO的投機現象,新幣憑空鑄造,且大多沒有任何價值主張。尤其是在2017年12月和2018年1月,整個加密貨幣市場的市值出現了非理性的增長。小的加密貨幣在一周內x2、x3。這種趨勢反映在比特幣的優勢比上,衡量比特幣與Alt幣的總市值。在2017年的炒作高峰期,比特幣主導權全年平均約為82%,只是在12月期間低至40%。此后的趨勢始終如一:雖然比特幣達到了新的ATH,但大多數其他加密貨幣并沒有從接下來的熊市中恢復過來,如今的估值與歷史ATH相比低得多。比特幣相對于Alt幣的優勢越來越大,現在達到70%,就是這種分裂的體現。

資料來源:TradingView

可以說,鑒于比特幣的特殊屬性,如今的比特幣已經與所有其他貨幣產生了分裂。加密貨幣用戶已經達成了無聲的共識。比特幣是一種貨幣,但其他貨幣與比特幣完全不同。

不斷發展的網絡

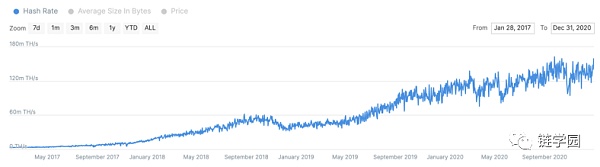

比特幣網絡比以往任何時候都要強大,這樣的信譽地位得到了證實。

1) 比特幣網絡的哈希率達到了ATH。它代表了礦工為維持網絡而提供的總計算能力。作為一個去中心化的點對點網絡,比特幣依靠礦工提供的電力來運行。高哈希率是比特幣網絡健康的標志。哈希率越高,惡意行為者就越難對網絡進行51%的攻擊。

資料來源:IntoTheBlock

2)比特幣地址的數量也到達ATH:如今持有比特幣余額的錢包超過3300萬個,較2020年1月的2800萬個YOY增長16%。

其中,96.92%的地址處于盈利狀態,僅有1.39%的地址處于虧損狀態,1.69%的地址處于盈虧平衡狀態(數據截至2021年1月1日)。

持有者與交易者的比較

另一個有趣的指標是關于未使用的交易輸出(UTXO)。概括地說,它們可以與比特幣網絡上的累計可用余額進行比較:執行交易后剩余的金額。

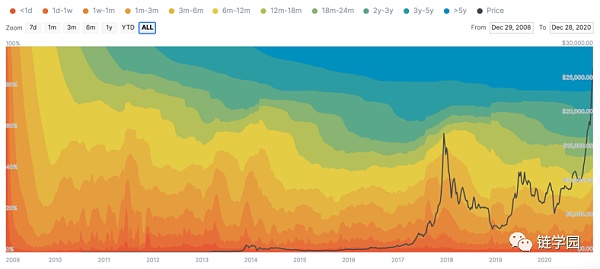

一個比特幣的平均持有時間為3.1年。此外,超過21.9%的比特幣(400萬BTC)超過5年沒有動過,11.92%(220萬BTC)是3-5年,13%(250萬BTC)是2-3年。上周只有約5%(110萬BTC)的比特幣被移動,上周和上個月之間有7%(134萬BTC)被移動。在2017年,短期交易--以紅黃色區域為重點--非常普遍,而現在大多數用戶都選擇持有比特幣--以綠藍色區域為例。

因此,64%的比特幣總地址被認為是持有者--考慮到2019年12月是1740萬,這是一個強勁的增長--因為他們已經1年以上沒有動用他們的比特幣,24.5%(800萬)被認為是波動者(1-12米),而只有11%(370萬地址)的比特幣用戶被認為是交易者(<1M)。整體趨勢顯示,短時間內持有比特幣、不交易比特幣的趨勢越來越明顯。

隨著時間的推移,比特幣是一種越來越稀缺的商品。比特幣的有限性往往被低估,毫無疑問,這是它最吸引人、最有趣的特點之一。每隔四年,比特幣的釋放量就會減少一半,直到2100萬枚比特幣全部被挖完,這估計會在2140年發生。最近一次減半發生在2020年5月,將給予礦工處理比特幣交易的獎勵從每區塊12個比特幣減少到6.75個比特幣。因此,這也增加了單個比特幣的電力生產成本。為了彌補,如今供應的減少被需求的增加所滿足,這些需求來自散戶投資者和購買了高額比特幣的機構玩家--如上節所述。

由于比特幣的特點,如可分割性、便攜性和稀缺性,比特幣經常被比作黃金的價值存儲。Winklevoss兄弟(Facebook的聯合創始人)甚至認為,比特幣比黃金更好,因為事實上,它是 "宇宙中唯一的稀缺商品",因為在未來,先進的技術將允許我們通過小行星采礦獲得黃金。由于其通貨緊縮的性質,比特幣當然也代表了一個安全的避風港,對于那些來自委內瑞拉、土耳其和伊朗等經濟狀況不佳或經濟制裁導致貨幣嚴重膨脹的國家的人來說,它可以用來向家里匯款,用于國際貿易,或者僅僅是用來支付必需品。如果傳統的法幣在不久的將來繼續經歷高水平的通貨膨脹和波動,那么更多的人會將比特幣視為一種安全的資產,以保護他們的財富免受經濟不穩定和通貨膨脹的影響。

比特幣至今已有12年歷史,它是世界上最安全的金融網絡:它安全的存儲超過5000億美元,正常運行時間超過99%,從未遭受過黑客攻擊。它正越來越多地被監管機構合法化,并作為一種替代資產吸引了散戶和機構投資者的關注。如今1枚比特幣的價格在30000美元以上徘徊,比2017年的前一個高點高了50%,這也印證了強勁的上漲趨勢.。

比特幣背后的技術棧是非常非典型的:開源、去中心化、加密,這是網絡去中心化和保護隱私的根本。需要強調的一點是,無論是技術、立法,還是比特幣作為一種技術和貨幣的應用,都是一直在進行的,不能認為是一成不變的--這樣做就嚴重低估了它的靈活性。比特幣是21世紀的流動性貨幣:可編程,并在不斷改進。

高度顛覆性技術的采用周期必然是漫長的:當它在2009年首次發明時,它的概念幾乎是烏托邦式的,幾乎沒有銀行理解,銀行將比特幣稱為 "技術民粹主義"。這些擔憂是合理的,現狀也不能責怪這種理由。然而,此后的大環境已經發生了深刻的變化。不同章節中指出的四大發展導致了完全不同的環境,無論從意識形態還是從實踐的角度來看,現在的環境都更容易接受比特幣。

關于比特幣未來的應用或未來的價格,無法預測。相反,可以預測的是,世界會逐漸習慣比特幣:最終,各國會慢慢走過拒絕與接受的周期,認識到比特幣的價值,制定相應的立法框架;網絡的速度、安全性、實用性會不斷提高,有更多的使用案例;會有更多的投資工具被創造出來,覆蓋所有的投資者。

所有這些原因都解釋了“2021年比特幣價格新高與2017年有何不同?”

Tags:比特幣加密貨幣BTCATH比特幣跌破8000美元加密貨幣是什么意思哪里最流行BTCC價格Velociraptor Athena

文章系金色財經專欄作者牛七的區塊鏈分析記供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別,謹防上當.

1900/1/1 0:00:00永續協議 有一個笑話流傳已久,那就是所有的金融創新都可以歸結到兩個方面:找到提高杠桿率的方法,或通過捆綁/拆分風險來更有效地為投資者定價資產.

1900/1/1 0:00:00區塊鏈行業群雄割據的單鏈時代,許多公鏈各自帶著不同的區塊鏈設計,競相爭取成為新一代區塊鏈技術的代表。Polkadot應運而生,而如何把Polkadot從一片曠地變成龐大建筑群是一個長期的過程.

1900/1/1 0:00:00頭條 ▌以太坊超越比特幣成為加密領域最大的結算層1月20日,Messari推特公布的數據顯示,以太坊超越比特幣成為加密領域最大的結算層,2020年結算量已突破10000億美元.

1900/1/1 0:00:00以下內容數據來自KingData,轉發、引用請注明數據源為KingData。KingData 用數據賦能交易,快人一步遇見財富.

1900/1/1 0:00:002020年,比特幣狂歡的一年,不僅突破歷史新點,更是屢創新高,成為資本市場的另類明星。狂歡之外,對于nocoiners以及加密貨幣懷疑者來說,2020年卻是痛苦的一年,國內的陳思進、郎咸平,海外.

1900/1/1 0:00:00