BTC/HKD+1.32%

BTC/HKD+1.32% ETH/HKD+2.14%

ETH/HKD+2.14% LTC/HKD-0.2%

LTC/HKD-0.2% ADA/HKD+1.7%

ADA/HKD+1.7% SOL/HKD+3.96%

SOL/HKD+3.96% XRP/HKD+3.29%

XRP/HKD+3.29%銀行和支付體系的改革:新型貨幣戰爭進入第2階段

蔡維德

剛剛

14

前言

2021年1月4號,美國貨幣監理署發函批準美國銀行使用區塊鏈和穩定幣新技術。這立刻引發全世界關注,但許多美國媒體的討論都集中在這對哪種幣是利好消息,數字代幣市場也因此大漲。就像2019年8月23日英國央行行長演講之后,美國媒體都在討論比特幣能否取代美元成為世界儲備貨幣,這和8月23日的演講實質其實無關。這里我們對此不做討論,而是從背景、意義等方面進行深入分析。

OCC批文一事可以說是繼2019年11月后最重要的一次事件,可能將對美國甚至全世界金融體系產生重大沖擊,由于它影響到方方面面,我們就從多個維度進行分析。和《互鏈網》一樣,我們的分析都是基于公開信息,但是對每條信息都進行驗證和分析。第一是判斷該信息的真假,如果虛假就放棄;如果真實,則繼續分析后面的背景以及原因。由于只能基于公開信息,我們不能保證分析結果正確,但這是我們花時間進行邏輯分析后的結果,不是簡單的新聞傳遞。例如,我們認為OCC批準銀行使用區塊鏈和處理穩定幣,一定有宏偉的計劃,不會僅僅關心哪些數字代幣可以大漲。經過調研,我們找到OCC批準美國銀行使用區塊鏈的原因,這也符合我們過去的預測,即這是美國新型貨幣戰爭的第二部曲。

在分析國際貨幣基金組織2020年10月跨境支付報告后,我們得到結論:新型貨幣戰爭有三部曲:

第一部曲:跨境數字貨幣支付,例如使用穩定幣;

第二部曲:改變銀行體系和作業方式,整個金融系統都會改革;

第三部曲:使用智能合約和其生態,讓各行各業參與數字經濟。

這次美國OCC有智慧,他們只出臺美國本土銀行相關政策,國外銀行不受影響。但現在區塊鏈網絡和穩定幣都是國際化金融產品,直接影響到全世界金融市場。美國5000家銀行以后提供基于區塊鏈和穩定幣的金融服務,服務全球客戶,這影響超過臉書Diem,因為僅僅基金會一家提供服務。

在前文我們也做了一些分析,OCC這個批文代表美國銀行界可以全面進入數字貨幣和區塊鏈領域,可以發行和處理穩定幣,美國銀行可以向全世界客戶提供金融服務,區塊鏈成為美國金融基礎設施。這里就不再贅述。

這一系列主要討論OCC這次事件前的思想,也都是基于公開信息。非常明顯,這是新型貨幣戰爭的一個布局,也就是維持美元世界儲備貨幣的地位。所以這次美國銀行改革,不是為銀行改革而改革,是為支持美元才啟動這改革,這可以從第2節清楚看出。

Cathie Wood:美聯儲是硅谷銀行和 Signature 破產的“罪魁禍首”:金色財經報道,ARK Invest 創始人 Cathie Wood 在推特上表示,加密貨幣并未使得硅谷銀行和 Signature 破產,“罪魁禍首”是美聯儲。由于風險投資資金短缺和貨幣市場基金收益率較高,存款離開了美國銀行系統。Cathie Wood 認為監管機構將加密貨幣作為其在傳統銀行業監管失誤的替罪羊。[2023/3/16 13:07:23]

這個系列就以不同角度來分析這次事件,包括OCC還沒有批準的布局。雖然還沒有布局,但是OCC已經在許多場合公開演講,將他們布局藍圖公開出來,因此我們可以知道他們的方向。而他們的方向和我們以前分析IMF報告得到的結論是一致的,事實上,世界多家機構包括美國財政部、數字美元(DigitalDollar)計劃、普林斯頓大學、哈佛大學、麻省理工學院、國際貨幣基金組織(InernationalMonetaryFund,IMF)、國際清算銀行(BankforInternationalSettlements,BIS)、英國央行、中國團隊都得到類似結論。

上文主要討論OCC代理審計長發表的觀點。從這些觀點我們可以看出OCC以后的布局方向;本文主要討論OCC首席經濟學家對穩定幣的看法,以及他人對他看法的討論;下文主要討論美聯儲FedNow最近一些想法。在探討OCC思路之前,先了解一下現在OCC代理審計長的背景。由于美國在2021年1月會換政府,現在OCC代理審計長會不會續任是一個問題。

OCC代理審計長的背景

OCC在2016年已經計劃讓金融科技公司成為銀行,并在金融界多次討論且宣布,但是紐約金融局公開反對,還告到法院,而且在2019年還打贏這官司。于是OCC這計劃就結束了。2020年3月,一位新代理審計長,布萊恩?布魯克斯加入OCC,他從哈佛大學法學院畢業,在這之前他擔任美國數字代幣交易所CoinBase的首席法律咨詢。

圖1:OCC代理審計長布萊恩?布魯克斯

2020年,他被美國總統特朗普任命為OCC審計長,但還需要國會通過。如果在拜登沒有上任前就通過對他的任命,他的任期會有5年。但如果沒有,拜登會選擇下一任審計長。由于拜登團隊的經濟顧問具有數字貨幣背景,而他們的觀點和現在代理審計長差異不大。他們的觀點在2019年11月哈佛大學模擬白宮國家安全會議中已經出現,就是這是新型貨幣戰爭,我們在《互鏈網》一書中討論過。

聲音 | 中金公司:央行數字貨幣將沖擊商業銀行和支付機構現有格局:金色財經報道,10月31日,中金公司發布了題為《央行數字貨幣會帶來什么改變?》的研究報告。中金公司認為,央行DC/EP的發行,在產業層面會加速商業銀行、支付機構的分化;在宏觀政策制定上,央行對貨幣供應量及其結構、流通速度、貨幣乘數、時空分布等方面的測算更為精確,從而提升貨幣政策操作的準確性。[2019/11/1]

美國銀行體系改革的藍圖

這節討論的材料都來自收集的國外媒體公開信息。雖然這些多半只是碎片信息,但經過我們匯集并整理后,美國銀行改革的藍圖就出現了。

OCC力推穩定幣是持續美元的世界儲備貨幣

2020年8月,OCC代理審計長公開演講時表示美元是世界儲備貨幣是因為它流動性大。他認為,穩定幣之于美元,就如同電子郵件和傳統信件的關系,因此用戶對穩定幣的信心不應低于他們對預付卡的信心。他的銀行改革方案,就是要使美元更有流動性。

支付網絡應該由企業提供,而不是由美國政府提供

他還表示支付網絡不應是政府提供的服務,而應是由企業提供的服務。而且這些支付網絡可以是上市公司,許多人都可擁有這支付網絡。這會是一個互連網絡,連接賬本系統,可以支持個人對個人的支付。

而政府要做的工作是確保這些穩定幣的預備金是充足的,并且隨時可以審計這些支付平臺系統。另外政府必須確保沒有反洗錢等活動。OCC根本不會考慮任何不愿接受監管的支付系統。

這是一個重要指標,代表這次美國銀行改革對企業會有巨大經濟利益出現。

穩定幣是美國市場的剛需

新代理審計長認為穩定幣是市場需求,“公眾對其利益的胃口太大,無法阻止它”。只是過去很多不合規,現在主要工作就是將這些合規化。他知道許多地方政府反對穩定幣的使用,但是他認為這是大勢,不可抵擋。

商業銀行必須要轉型

另外他還贊同英國央行從2015年起一直在考慮的方案,就是商業銀行必須轉型。2020年5月,美聯儲的一份研究報告應用博弈論,證實以后商業銀行不會有存款。這是一個重大的思想改變,就是該改變的就必須改變,不然后果更嚴重。

新代理審計長在2020年10月的演說,表示傳統上商業銀行籌集民間資本的作用在科技時代已經逐漸失去,因為科技可以取代,例如,區塊鏈可以提供這些服務。商業銀行應該從事咨詢和增值服務。

動態 | 世界銀行和澳大利亞聯邦銀行使用區塊鏈技術記錄債券交易:據coindesk消息,世界銀行和澳大利亞聯邦銀行(CommBank)已聯手使用區塊鏈技術記錄二級市場債券交易。CommBank創新實驗室的實驗和商業化主管Sophie Gilder評論道:“區塊鏈有潛力簡化融資和證券交易流程,提高運營效率,并加強監管。”[2019/5/16]

在過去沒有電子郵件的時代,全國通信的主要方式是通過郵局。有了科技,有人可以上網說,“有人愿意拿我的1萬美元給我5%嗎?”。通過科技就可以存、貸款,不需要銀行。因此,他認為商業銀行存貸款的功能可以被科技取代,因為技術正在取代銀行的聚合功能。”

許多商業銀行成為區塊鏈的節點

OCC代理審計長認為未來銀行將連接到區塊鏈上。而且區塊鏈成為支付網絡,而商業銀行成為該網絡上的節點。而在這網絡上,還有其他企業。

他還設想銀行會有很大的生存空間,仍然具備重要的作用,包括發行自己銀行的穩定幣。但是銀行不會再是美元集成商,這將使他們能夠專注于更高附加值、更高利潤的服務。

兩步讓穩定幣發行方成為特殊“國民支付”機構

2020年6月25日,OCC公布一份新的銀行章程,包括一份“國民支付”章程,這將推動穩定幣發行公司成為美國全國的金融機構。

在2016年,OCC預備給金融科技公司發放特殊國民銀行牌照,但是這計劃在2019年10月在法院否決了,因為在該計劃里,這些金融科技公司不需要有存款服務,但是根據美國銀行法,銀行需要提供三種服務,因為這些金融科技公司不處理存款,美國法院認為OCC提案不合法,就拒絕這一提案。

因此,2020年OCC開始了另外一個項目,不是向科技公司發放國民“銀行”牌照,而是發放國民“支付”牌照,就是不需要存款的支付公司牌照。這樣在2019年在法院遇到的問題可以解決。

OCC預備分兩步來完成國民支付牌照的發放,第一步,《初始支付憲章1.0》使這些公司成為特殊支付機構,可以進行部分銀行業務;而在第二步,《支付憲章2.0》讓這些支付機構和美聯儲對接。在第二階段,這些支付機構可以提供大量金融服務,包括直接訪問美聯儲支付系統的附加功能,使支付公司能夠直接通過美聯儲系統而不是通過代理銀行結算支付,票據交換所或金融機構,在這些方面和商業銀行幾乎沒有兩樣。

而OCC也會改變其監管范疇,以后也監管支付服務商,包括不接受存款或是從事貸款的實體,不只是銀行。即使沒有《支付憲章2.0》增加直接接入美聯儲支付系統的功能,《初始支付憲章1.0》也將具有聯邦先發制人的顯著優勢,即政府貨幣傳輸許可證和相關法律,增強客戶對穩定幣服務商的信心。而且,是在美國全國統一許可和監管下,而不是在州管理下,這將帶給穩定幣服務商巨大的財務、運營和其他商業利潤。另外也需要銀行控股公司擁有這些“國民支付”公司的股份,這樣這些控股公司會有更大的利潤。

動態 | 德國巴伐利亞州銀行和Helaba銀行加入Marco Polo:據Cointelegraph報道,德國巴伐利亞州銀行和Helaba銀行已加入區塊鏈貿易融資平臺Marco Polo。在評價和試驗階段之后,兩家銀行將該平臺用于國際貿易和供應鏈,及基于需求的融資。[2019/4/27]

幾年后,美國會建立新型支付治理系統

OCC還認為在3年到5年內,美國會建立一個新型支付治理系統,來從事現在SWIFT所擔當的治理功能。SWIFT是一個信息交換系統,但由于是全世界金融中心的中心,反而成為金融制裁的工具。現在數字貨幣不經過SWIFT,以至于SWIFT對數字貨幣沒有管控的能力。在一次演講中,代理審計長提到以后SWIFT的很大部分功能會被區塊鏈網絡所取代,但是沒有提供細節。

OCC參與技術評估

OCC還表示建立創新辦公室“正在建立一個評估機構,在這個機構中,OCC將首次分析具體技術、研究風險框架、參與模型驗證,并就我們認為好的方面和我們認為有風險的方面向銀行提供指導。我們以前從未這樣做過。”他還表示科技評估“非常具體”,不是高層討論,而是細節評估。這和英國央行不同,英國央行是“學習”新技術,而OCC表示他們直接參與技術評估。

我們的分析

1.OCC美國銀行改革的藍圖

目的:終極目的就是美元保護戰,維持美元世界儲備貨幣的地位。這點OCC代理審計長在2020年演講時公開表明。

方法:美元保衛戰在三個競技場上展開競爭:科技、市場、監管。在市場上,讓美元成為世界流動性最高的貨幣為第一目標。OCC代理審計長表示即使美國在世界經濟體系中所占的比例一直在降低,但是世界儲備貨幣的一個重要概念是貨幣流動性。所以需要讓美元成為世界最富流動性的貨幣,也就是使用基于美元的數字貨幣,即美元穩定幣。

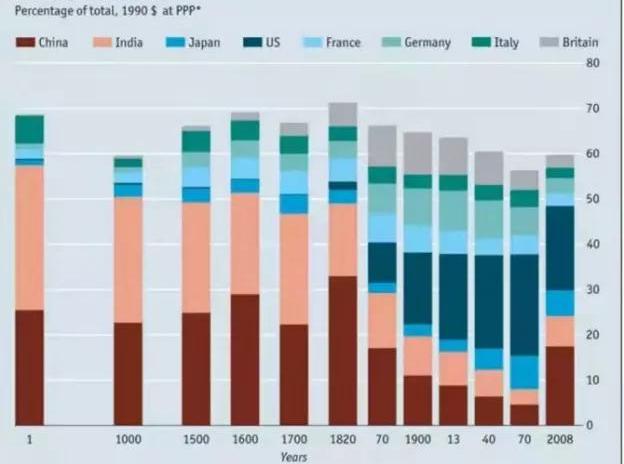

數據分析:美國在1890年GDP已經超過英國的GDP,但是當時英國還是英帝國由于還有殖民地,殖民地的GDP都算在英帝國身上。美國GDP超過英帝國GDP是1916年,后來由于許多殖民地獨立,英帝國在1926年成為英聯邦。但是美元成為世界儲備貨幣卻發生在1944年,如果以1890年開始算,美國經歷54年才發生世界儲備貨幣的改變。而在1944年,美國GDP已經是英國的2倍,而在以前,英鎊在是世界儲備貨幣100年。這表示即使美國GDP不再是世界第一,美元仍然可能是世界儲備貨幣很長的一段時間,這種延遲效應以前發生在英鎊和美元的轉換期間。

紐約聯邦儲備銀行和國際貨幣基金組織前顧問稱 美國監管機構將不會對比特幣坐視不理:紐約聯邦儲備銀行和國際貨幣基金組織前顧問、康奈爾法學院教授羅伯特·霍克特直言,比特幣有其黑暗的一面。聯邦調查局、國土安全部門和其他執法機構將不會繼續以漠不關心的態度監視支付技術。[2017/12/6]

圖2:全球GDP發展圖

英國央行行長在2019年8月23日的演講,認為貨幣流動性是決定世界儲備貨幣地位的一個主要因素,而普林斯頓大學的數字貨幣區理論也持同樣觀點。根據這一理論,美元越流動,美元繼續成為世界儲備貨幣的可能性越大。這就是OCC代理審計長的戰略思想。

為了達到這戰略目的,OCC允許美國銀行加入區塊鏈支付網絡,批準美國銀行處理穩定幣,而且還愿意給與穩定幣平臺公司“國民支付”牌照。這些都是為增加美元流動性而預備的。只要是基于美元的數字穩定幣在世界流通,美元就繼續保持世界儲備貨幣的地位。

在前文中,我們已經說明,美國商業銀行具有20萬億的存款。如果這些存款的10%變成美元穩定幣,美元的流動性至少是現在流動性的兩倍。另外美國銀行存款還在,只是多了全球可以流動的數字美元穩定幣。

經濟學理論:OCC代理審計長一直提交易速度決定一切,這是我們在過去兩年一直提的概念,也與IMF在“數字貨幣興起”中的理論和普林斯頓大學的“數字貨幣區”理論一致。

銀行的改革:OCC提出一連串銀行改革方案,例如讓穩定幣發行機構成為“國民支付”機構,所有美國銀行都可以參與區塊鏈網絡,以及處理穩定幣。在上一篇文章,我們提到美國商業銀行有20萬億美元的存款,這些都可以是美元穩定幣的銀彈。

新型支付網絡:我們在2017年數博會公開的演講中已經提出基于區塊鏈網絡的金融系統必定會重組網絡,現在這網絡模型已經出來,就是STRISA。美國在2020年提出TRISA,但是只是管到虛擬資產機構而管不到個人,所以我們提出STRISA,就是可以監管到個人錢包的TRISA,我們團隊在中國開發出STRISA,并且在2020年11月公布。在2020年12月23日,美國財政部FinCEN監管部門,提出需要監管個人數字錢包。這次我們走在美國監管單位的前面。

監管政策:數字貨幣和傳統貨幣不同,需要不同的監管方式。這些我們以前都進行過討論。

跨境支付數據:OCC代理審計長表示現在美國前10名銀行,每年都有10億美元通過數字代幣做跨境交易,而74%數字代幣在機構間的交易都是跨境支付。這表示在今天不許可的情況下,已經有大量跨境支付沒有經過SWIFT或經過正常監管體系在進行。他表明,這些都是公開信息,銀行也不需要再躲躲藏藏,美國監管機構早已有這些證據和數據。

金融行動特別工作組還公開這些數字代幣的洗錢的案例,包括參與人員姓名、參與機構、時間、地點、洗錢路線、參與銀行等信息,大家都可以公開查詢。代理審計長表示,既然這樣,銀行還不如都公開化和合規化這些地下數字資產交易。這觀點也是2019年11月在哈佛大學模擬白宮國家安全會議的觀點。也是在這次會議,哈佛大學和麻省理工學院提出新型貨幣戰爭,而美國必須提出新型監管機制和貨幣戰爭策略。

我們把他們的觀點分為短期和長期,因為在不同時期,會有不同需求。

2.?短期美國銀行產業的布局

開始的時候,商業銀行還是商業銀行,可以從事他們現在的事業,例如存款,支付和貸款,而且他們還可以使用區塊鏈,處理別的機構發行的穩定幣,還可以自己發行穩定幣。只要是合規穩定幣的,OCC就可以批準。

OCC直接參與區塊鏈科技評估,這和英國央行在2015-2017年的態度完全不同。那時,英國央行表示他們不懂技術,需要“學習”。2020年,OCC認為他們有足夠的區塊鏈科技,可以做判斷,而且評估會是是細節的。由于監管科技在這兩年有非常大的進步,現在美國科技評估的能力和幾年前相差非常大。以前英國還是用行政方法來評估,2018年美國還公開批評英國監管沙盒計劃不客觀而且沒有科技,但是到2020年美國監管機構卻說我們知道如何評估。2019年11月美國智庫宣布新型貨幣戰爭,而這戰爭的先鋒就是監管科技。我們團隊在2017年也認為英國監管沙盒計劃在今天高科技時代不適用,并且提出使用科技來評估科技。使用科技來評估科技,比使用行政方式快速的多,而且客觀。美國現在是世界第一個國家大量采用科技來評估金融科技的國家,以至于連一些暗網網站在最近都不愿意再接受比特幣交易,這清楚表明美國監管科技的厲害,而比特幣作為地下經濟主要交易媒體開始失效。這些都在《互鏈網》書里有討論。

?預備給穩定幣發行機構特殊“國民支付”牌照,讓他們能夠進入美國金融體系,18個月后,這些特性“國民支付”機構還可以直接和美聯儲交互,完全融合在美國銀行體系。

3.?長期美國銀行產業的布局

以后所有商業銀行必定要轉型,包括傳統商業銀行,以及穩定幣發行機構后來轉為的特殊“國民支付”機構。這些新“國民支付”不會以存款為主要業務,這點美聯儲在2020年也已經發表論文表示這方式過去曾經經歷過,這不會是問題。3年到5年內,美國必定建立一個新數字貨幣治理網絡系統,取代大部分

SWIFT的功能。這取代系統必定以區塊鏈網絡為主要支撐。

美國支付網絡系統大部分會是私人或是企業擁有,而不是政府擁有。這些機構可以在支付網絡系統上收取他們的使用費。

參考文獻

.?蔡維德、姜曉芳、王康明,美國銀行界全面進入基于區塊鏈的數字貨幣,2021.01.06

.蔡維德等,互鏈網:未來世界的連接方式.東方出版社,2020

.蔡維德等,互鏈網:重新定義區塊鏈,2020.04.28

.蔡維德等,2020年10月IMF《跨境支付的數字貨幣:宏觀金融的影響》報告解讀系列,2020.12

.蔡維德等,Libra2.0解讀:平臺霸權—–打贏新型數字貨幣戰爭的決定性武器,2020.05.11

.https://www.occ.gov/news-issuances/news-releases/2021/nr-occ-2021-2a.pdf

.https://consensys.net/blockchain-use-cases/decentralized-finance/

.蔡維德,監管科技新方向:網絡化、嵌入式、實時化混合化、智能化、全面化,2020.10.09

.蔡維德等,零售央行數字貨幣((CBDC)回歸主流,商業銀行真有危險了,2020.07.01

.蔡維德、姜曉芳,“十面埋伏,商業銀行真的要四面楚歌?——解讀2019年IMF的‘數字貨幣的興起’報告”,2019.09.21.

.蔡維德,姜曉芳,“新貨幣競爭來了?沒錯!”,2019.06.21.

.https://www.fsb.org/2020/10/regulation-supervision-and-oversight-of-global-stablecoin-arrangements/

.https://www.fsb.org/2019/10/regulatory-issues-of-stablecoins/

作者:蔡維德、姜曉芳、王康明

貨幣

銀行

支付

本文來源:

巴比特

文章作者:蔡維德

我要糾錯

聲明:本文由入駐金色財經的作者撰寫,觀點僅代表作者本人,絕不代表金色財經贊同其觀點或證實其描述。

提示:投資有風險,入市須謹慎。本資訊不作為投資理財建議。

金色財經>區塊鏈>銀行和支付體系的改革:新型貨幣戰爭進入第2階段

DeFi數據 1.DeFi總市值:254.98億美元 市值前十幣種漲跌幅,金色財經制圖,數據來源Coingecko2.?過去24小時去中心化交易所的交易量:13.8億美元 金色午報 | 6月11.

1900/1/1 0:00:00在過去的幾周中,行情圖表中的比特幣崛起使該行業的其他發展蒙上了陰影。從去年11月26日到截至發稿時間,比特幣增長了123%,我們將在稍后討論穩定幣這一主題時,闡述該時間表的特殊重要性.

1900/1/1 0:00:00DeFi流動性挖礦火爆一時,吸引了大量投資者參與。為了方便投資者及時了解DeFi挖礦項目的相關信息和挖礦流程,金色財經推出了“金色說明書”系列挖礦教程。本期由金色財經和Channels聯合推出.

1900/1/1 0:00:00作者:MARTINYOUNG 來源: cointelegraph原標題:《看漲還是看跌?PayPal24小時內加密交易量達2.42億美元》1月11日期間.

1900/1/1 0:00:00DeFi正處于一個紛亂的戰國時代。2020年被稱為“DeFi元年”,全球涌現出上百個DeFi項目展開競爭。這些DeFi項目里鎖著超百億的虛擬貨幣資產,對于黑客而言猶如一個個“蜜罐”.

1900/1/1 0:00:001.15晚間行情:市場賺錢效應良好何時再抄底? 金色盤面 剛剛 30 A股開盤:深證區塊鏈50指數上漲1.1%:金色財經消息,A股開盤,上證指數報3609.09點,開盤上漲1.15%.

1900/1/1 0:00:00