BTC/HKD+0.2%

BTC/HKD+0.2% ETH/HKD-0.25%

ETH/HKD-0.25% LTC/HKD+0.01%

LTC/HKD+0.01% ADA/HKD-0.89%

ADA/HKD-0.89% SOL/HKD+0.53%

SOL/HKD+0.53% XRP/HKD-0.17%

XRP/HKD-0.17%什么是跨資產兌換?

在Curve的池中,價值近似的資產組成一個池,不同池之間是相對孤立的。發生在不同類型資產之間的兌換在這里稱為跨資產兌換。例如,DAI、USDT、USDC稱為同一類型的資產,wBTC、sBTC和renBTC也稱為同一類型的資產,而USD、BTC、ETH、EUR則屬于不同類型的資產。因此,這里所謂的跨資產兌換,就是類似于DAI和wBTC這樣的資產兌換。

Curve之前沒有開通跨資產兌換,而現在用戶可以使用DAI或USDC等直接兌換wBTC、sETH等。

Curve的跨資產兌換特點

Curve的跨資產兌換對于大額兌換來說,是非常有利的,因為它有很低的滑點。

*滑點很低。

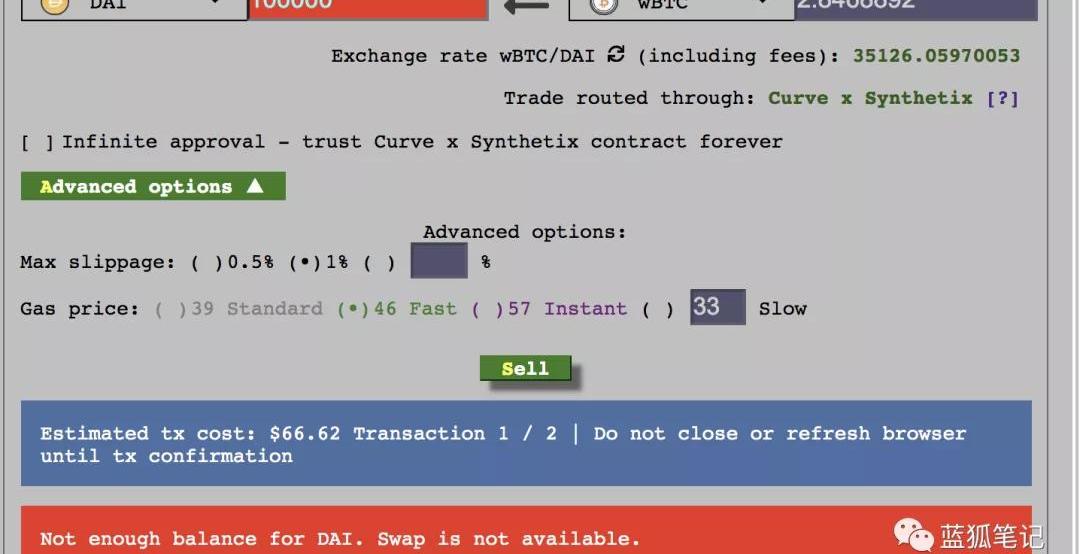

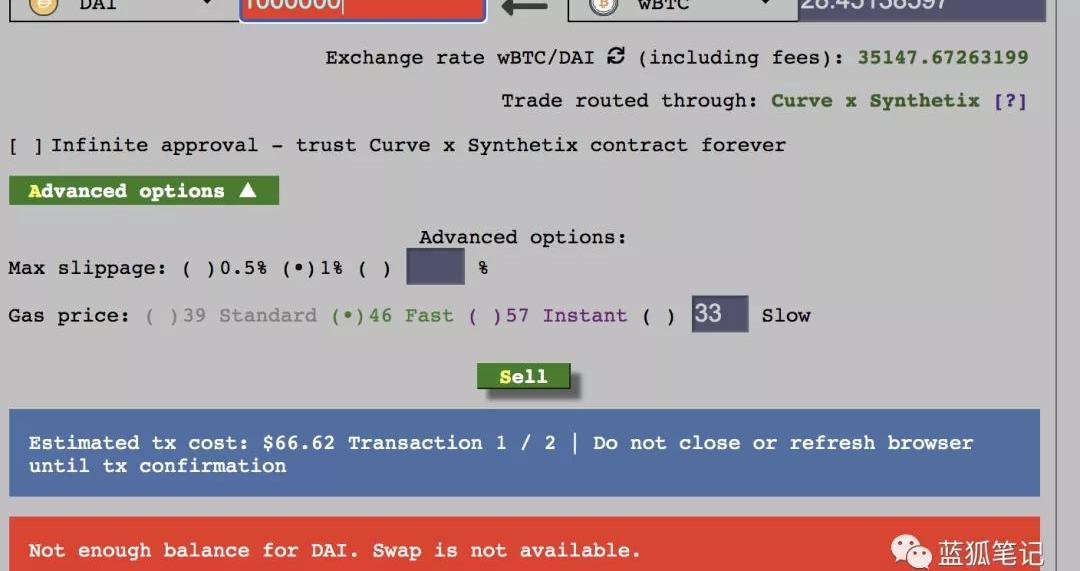

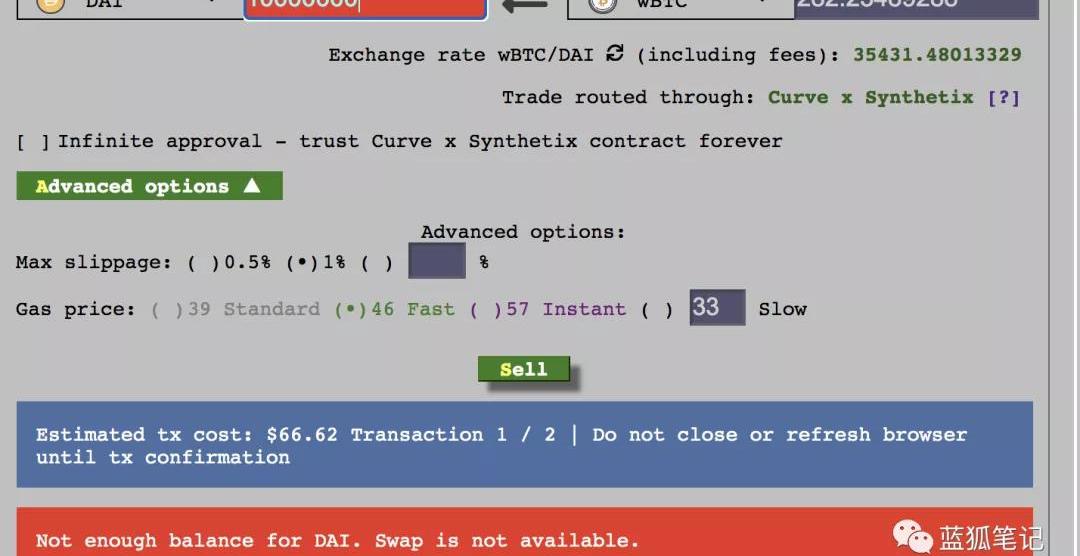

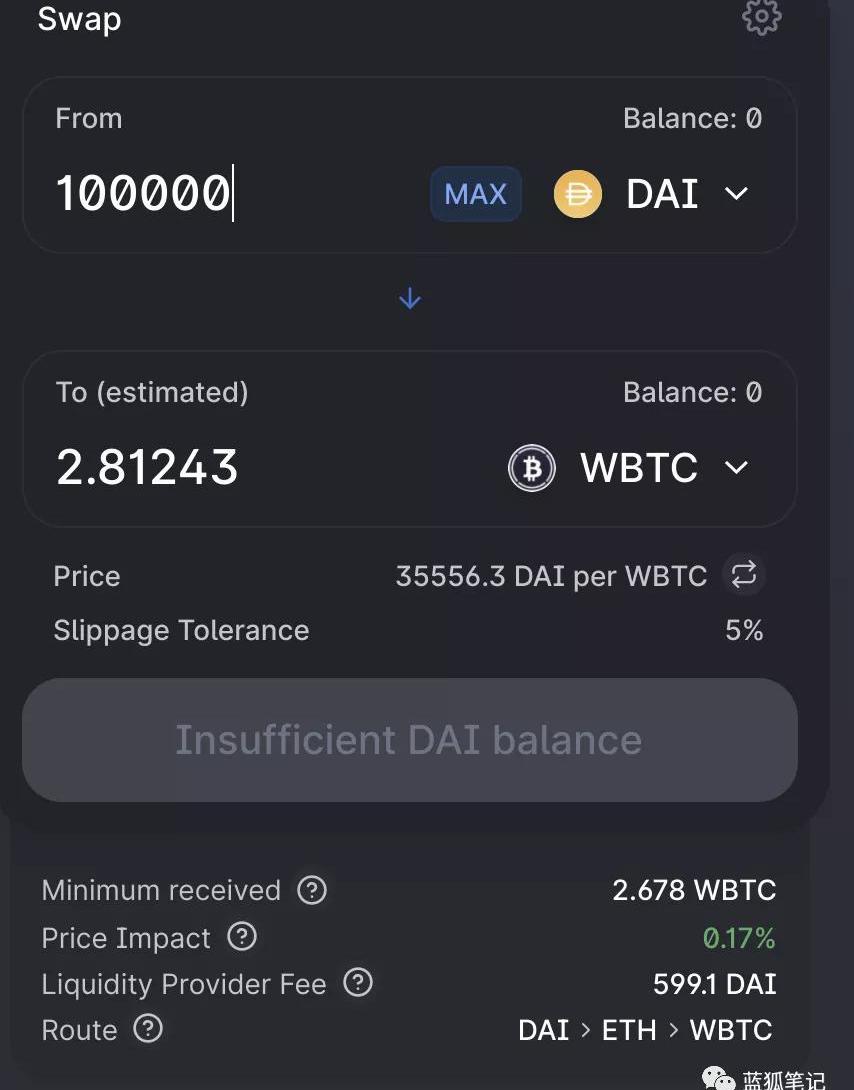

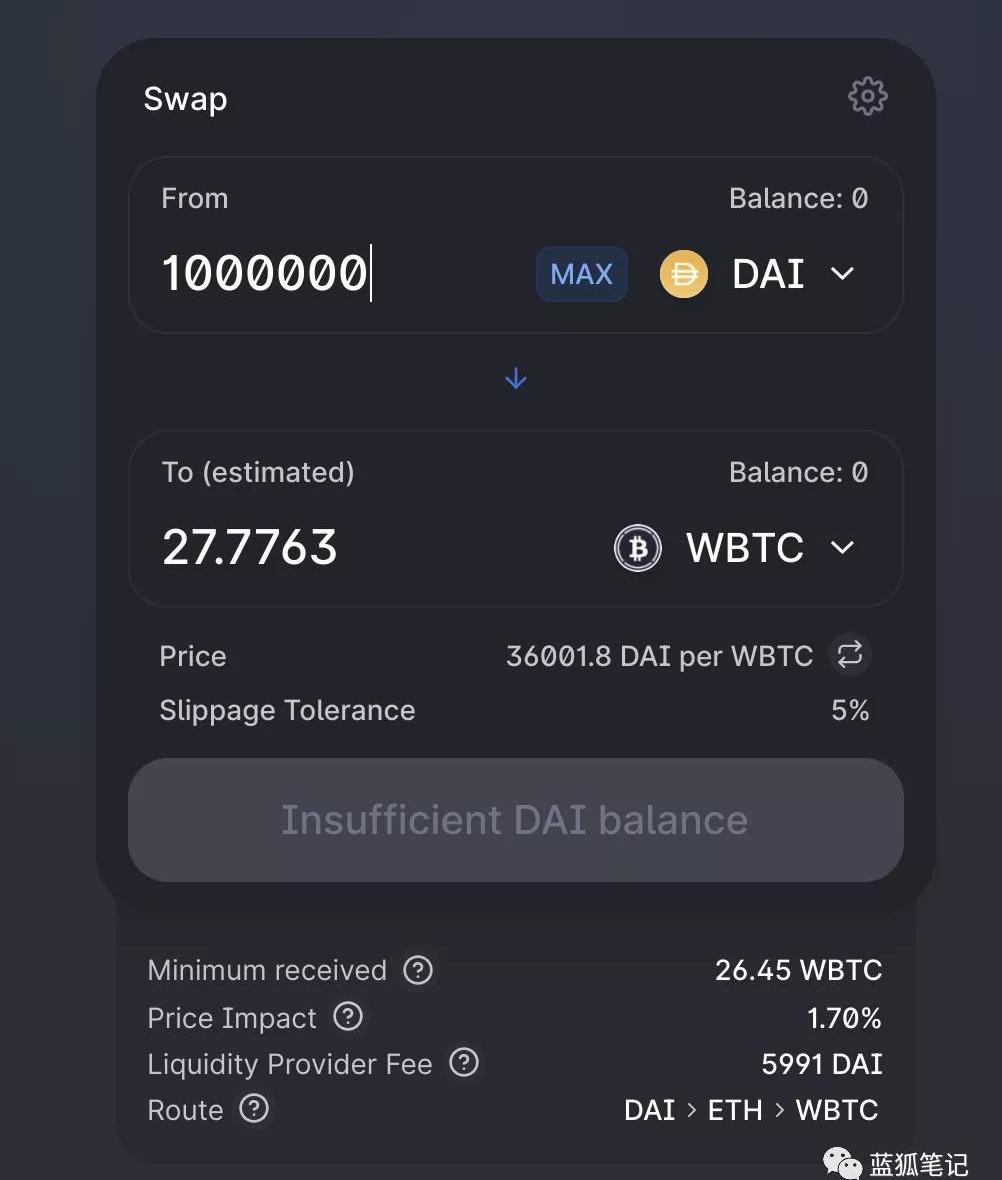

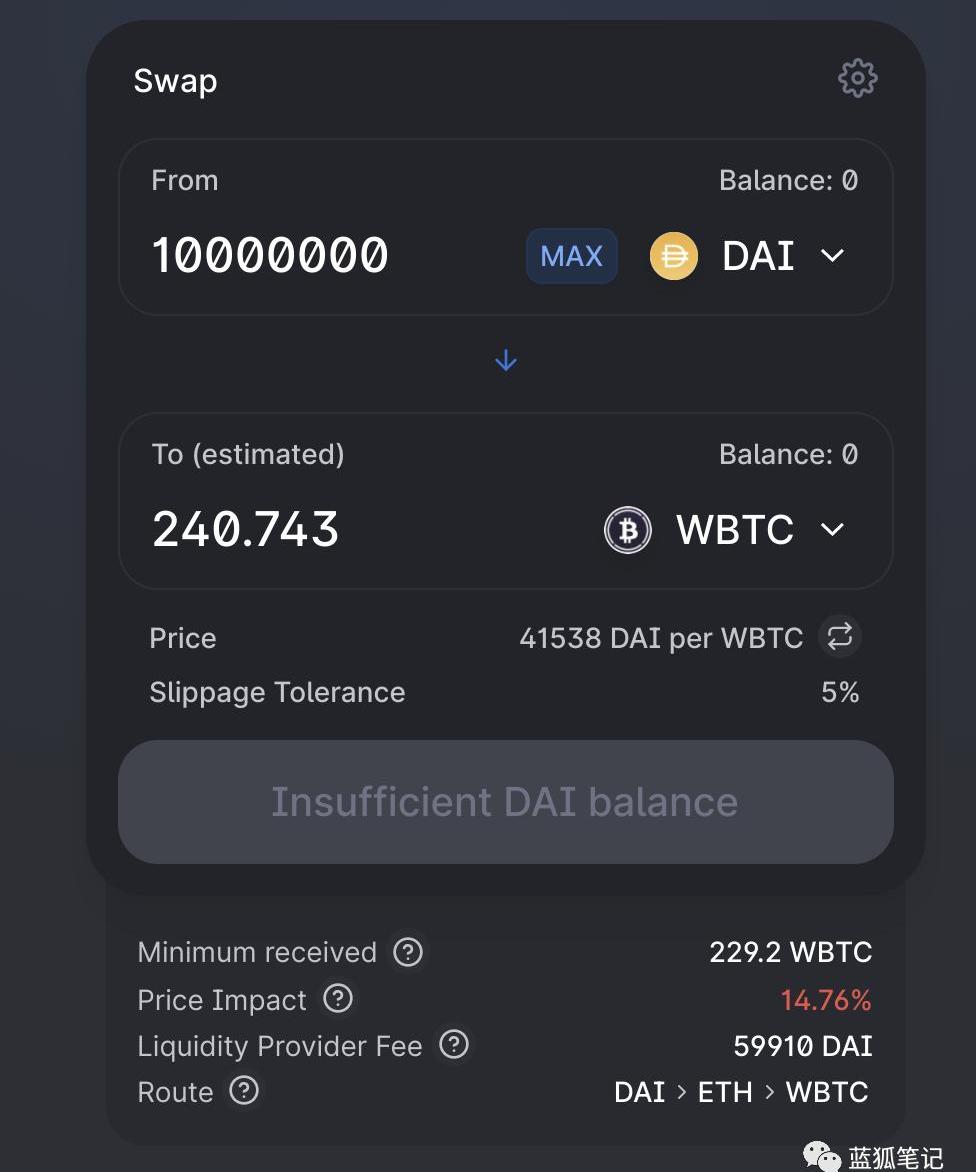

即便是上百萬,甚至上千萬美元的兌換也幾乎沒多大滑點,可以對比一下,Uniswap上和Curve的大額兌換截圖演示,假設用10萬DAI、100萬DAI以及1000萬DAI兌換wBTC,在兩個DEX的對比如下:

巴西加密資管公司Hashdex推出的加密ETP產品上半年共流入1.179億美元:7月13日消息,巴西加密資管公司Hashdex在巴西證券交易所B3推出的加密交易所交易產品(ETP)在2022年上半年吸引了全球投資者的1.179億美元。其中包括復制追蹤的納斯達克加密指數,該產品已成為B3上第二大ETF,投資者超過15萬,2022年上半年吸引了超過8000萬美元。[2022/7/13 2:10:38]

被動收益協議Indexed Finance公布補償計劃,此前遭攻擊損失達1600萬美元:11月3日消息,被動收益協議Indexed Finance公布補償計劃,Indexed Finance DAO對補償計劃參數進行了投票,結果如下:補償計劃將通過Pickle Cornichons實施;將發行兩種單獨的申領代幣;任何鏈上所有受影響代幣持有人所遭受損失的99.32%將得到賠償,任何鏈上所有相關流動性代幣持有人所遭受損失的88.5%將得到補償;DAO已同意考慮一項Governor Alpha提案,該提案將導致DEFI5、CC10和FFF池合約中剩余的資產耗盡,并隨后從LP池中收回剩余的流動性。

此前消息,被動收益協議Indexed Finance遭到攻擊,損失達1600萬美元。[2021/11/3 6:30:07]

波卡跨鏈DEX 平臺Sigmadex完成新一輪融資:據官方消息,波卡跨鏈DEX 平臺Sigmadex于6月完成一輪融資,投資機構包括LD Capital, Genesis Block Ventures, AU21 Capital, Tenzor Capital,Lancer Capital, MEXC Lab,DAO Maker,等多家機構,資金將用于繼續在全球范圍內的團隊發展,以DeFi 、BSC 和 Polkadot 生態為主。

Sigmadex是一個在波卡上基于Substrate構建的DEX平臺,結合了博弈論,并支持跨鏈交易。[2021/6/11 23:30:13]

近24小時以太坊上DEX交易量約合6.43億美元:據歐科云鏈OKLink數據顯示,截至今日11時30分,近24h以太坊上去中心化交易所Dex交易量約合6.43億美元,較前日下降33.66%。其中排名前三的分別是Uniswap 3.69億美元(-28.84%),Curve 1.15億美元(-33.57%)以及SushiSwap 0.43億美元(-49.20%)。[2020/9/23]

從上可以看出,在Uniswap上用100萬DAI和1000萬DAI兌換wBTC的滑點很大,尤其是1000萬DAI,其滑點超過14%,如果直接兌換的損失是非常大的,相對于Curve上的兌換,損失超過40個BTC。

Paydex構建基于區塊鏈的數據存儲模型:據官方消息,paydex為了解決數據同步問題,提高用戶工作站的性能,引入數據存儲模型,以確保用戶的資金安全。[2020/3/19]

在Curve上用100萬DAI和1000萬DAI兌換wBTC幾乎沒有什么滑點,這對于使用DEX來說,這么大額的兌換可以實現幾乎沒有滑點體驗是非常神奇的,這對于當前的大額交易市場來說,會有很大的沖擊。

除了滑點低的優點,它也有普通交易沒有的如下特點,這讓它不適合小額交易。

*等待時間長

Curve的跨資產兌換集成了Synthetix,它需要花費6分鐘時間,等待Synthetix的結算時間,同時,這個時間內其價格也可能發生變化。

*交易費用貴

跨資產兌換不適合小額交易,一次跨資產兌換費用很貴,通常的跨資產兌換可能達到80美元及以上的費用。但如果是大額兌換,考慮到幾乎沒有多大滑點,這個費用就顯得非常便宜。

*合成資產橋梁

它通過synthetix的合成資產來完成交易,目前,Curve可以通過合成資產進行各類跨資產的交易。目前的合成資產主要包括sUSD、sETH、sBTC。

Curve的跨資產兌換是如何實現的

Curve跨資產兌換有兩個交易,以DAI兌換wBTC為例子,首先一個交易是DAI—>sUSD—>sBTC,第一個交易可以兌換為sBTC;后一個交易是sBTC—>wBTC,完成兌換到wBTC。用戶對交易確認后,會收到一個NFT,代表該交易。交易立即進入6分鐘的結算期,用戶在這個時候不要關閉瀏覽器。

在Synthetix的結算期之后,用戶可以通過點擊“完成交易”按鈕完成第二個交易部分。第二筆交易中,用戶的sBTC可以兌換為wBTC。在確認交易之后,用戶將會收到wBTC。

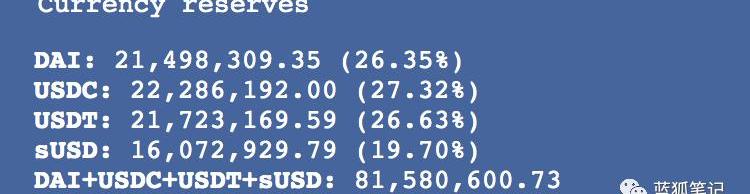

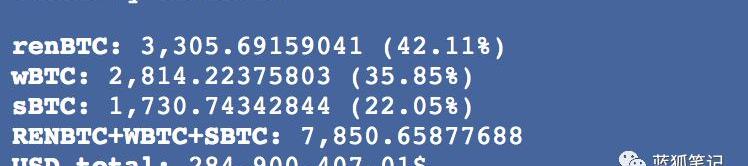

從上面的跨資產兌換流程,可以看到Synthetix的合成資產充當了橋梁作用。之所以能實現這一點,這也跟其在前期的積累相關,Synthetix的合成資產在Curve上已有sBTC和sUSD池,這兩個池的流動性都不小。sUSD池的流動性超過8100萬美元,而sBTC池的流動性超過2.8億美元。

使用sUSD和sBTC作為橋梁,它們可以實現幾乎沒有多大滑點的兌換。在Synthetix中有個提案是SIP-89,其中提出交易的輸出由虛擬合成資產表示。當sUSD跟sBTC兌換時,交易的輸出則由vsBTC表示。當反搶先交易市場等待時間過后,vsBTC可以直接結算為wBTC。當然,在這個時間窗口,存在預言機價格變化的可能。用戶也可以選擇等待第二筆交易的合適時機。

虛擬合成資產直接集成到Curve的AMM池中,則可以在單個交易中橋接多個池,可通過路徑優化實現最低滑點。當用戶使用Curve的AMM進行DAI—>wBTC的兌換時,通過Synthetix的虛擬合成資產,交易路徑為DAI—>sUSD—>sBTC—>wBTC。在兌換中,交易者可以即時獲得vsWBTC,可以用來申領wBTC。用戶可以在等待3分鐘的時間之后,進行結算,獲得wBTC。它是一種路由模式,前端給出預估,但結果由鏈上結算后才能最終確定。

DEX正在一步步地侵蝕CEX的城池

通過Synthetix的合成資產橋梁,Curve可以實現不同類型資產等之間低滑點的兌換,這對于較大額度的資產兌換來說,極具吸引力。

這種大額的兌換需求,會增加Curve的交易量,吸引更多的流動性,帶來更多的交易費用,同時這也明顯有利于Synthetix,兩者相互增益。

DeFi的樂高積木越來越多,可以搭建出越來越多的產品,未來的一年創新只會加速。

風險警示:藍狐筆記所有文章都不能作為投資建議或推薦,投資有風險,投資應該考慮個人風險承受能力,建議對項目進行深入考察,慎重做好自己的投資決策。

來源:華爾街見聞 前不久,在比特幣漲勢如虹之際,市場還在熱議,比特幣是不是很快就會取代黃金,成為抗通脹利器.

1900/1/1 0:00:00加密貨幣領域最讓人贊嘆的地方在于其不斷的創新,而新年伊始開始興起的算法穩定幣,無疑是目前最具野心、最具天馬行空想象力的貨幣創新實驗---試圖拋棄傳統的人為操控,力求以算法本身,實現貨幣的穩定性.

1900/1/1 0:00:00來源:每日經濟新聞 北京時間1月21日晚,比特幣價格突然暴跌。市場數據顯示,比特幣日內一度下跌超過4000美元至31000美元/枚下方,跌幅達12.5%.

1900/1/1 0:00:00Enzyme的亮點: 全新的智能合約結構:通過集成和節省大量gas來實現更高的靈活性。可升級性:用戶可無縫升級到未來的Enzyme版本,并訪問最新的協議更新和功能;支持100多種資產:Enzym.

1900/1/1 0:00:00近日,瑞銀的首席經濟學家保羅·多諾文在一段視頻中表示,加密貨幣固有的“根本性缺陷”是,當它的需求下降時,供應通常不會隨之減少.

1900/1/1 0:00:00頭條 ▌以太坊超越比特幣成為加密領域最大的結算層1月20日,Messari推特公布的數據顯示,以太坊超越比特幣成為加密領域最大的結算層,2020年結算量已突破10000億美元.

1900/1/1 0:00:00