BTC/HKD-0.3%

BTC/HKD-0.3% ETH/HKD-0.56%

ETH/HKD-0.56% LTC/HKD-0.66%

LTC/HKD-0.66% ADA/HKD-0.42%

ADA/HKD-0.42% SOL/HKD+0.48%

SOL/HKD+0.48% XRP/HKD-0.8%

XRP/HKD-0.8%.new_summary,blockquote{position:relative;font-size:16px;letter-spacing:1px;line-height:28px;margin-bottom:40px;padding:20px;background:#f0f2f5;color:#333}.new_summary:after,blockquote:after{position:absolute;content:"\300D";right:6px;bottom:12px;color:#333}.new_summary:before,blockquote.before{position:absolute;content:"\300D";top:10px;left:2px;transform:rotate(180deg);color:#333}#postlist.post-contentp{font-weight:400;letter-spacing:.5px;line-height:30px;color:#333;font-family:opensans,PingFangSC,LantingheiSC,HelveticaNeue,Helvetica,Arial,MicrosoftYaHei,sans-serif}#postlist.post-contentpa{font:16px/150%"MicrosoftYahei",Arial}#postlist.post-contentpem{font-style:italic}#postlist.post-contentp*{font-size:16px}

FTX.US前總裁創立的DeFi平臺Architect完成500萬美元融資:金色財經報道,FTX.US前總裁 Brett Harrison 已經為一家新公司籌集了 500 萬美元,該公司的目標是從事去中心化金融交易的機構。Anthony Scaramucci、Coinbase Ventures 和 Circle Ventures 等參投。[2023/1/20 11:23:52]

目前KeeperDAO的市值是ArcherDAO的10倍。KeeperDAO流動性提供者提供了近2億美元的流動性資金,由于起步較早,KeeperDAO業務領先。而ArcherDAO剛剛起步,有潛在的上升空間。

在加密生態中,礦工是非常重要的角色,它們發布區塊,存儲賬本,為維持區塊鏈的運行提供低層支撐。同時他們也是不容易被普通用戶感知的角色。礦工之所以加入比特幣或以太坊等加密生態,最重要的原因是收益。一個收益是區塊獎勵,一個收益是交易費用。就目前而言,礦工的核心收益來自于區塊獎勵。不過,隨著以太坊生態的發展,尤其是流動性挖礦開啟以來,以太坊上的交易費用日趨提升,并占據越來越重要的位置。從下圖我們可以看出,目前以太坊的費用規模不小了,截止到藍狐筆記寫稿時,當天費用達到1500萬美元,按年化計算接近55億美元,而當前以太坊大約一天獎勵11,500個ETH,按照如今的價格計算,每天的區塊獎勵收益大約也在1500萬美元左右。考慮到費用的波動性,目前費用收益不如區塊獎勵,如今以太坊的費用幾乎快接近于區塊獎勵的費用了。

Alameda Research在Clearpool上推出許可的借貸池:金色財經報道,加密交易公司Alameda Research正在Clearpool上推出一個獲得許可的借貸池。?根據 Clearpool 今天的一份聲明,投資管理公司 Apollo Capital 和去DeFi交易平臺 Compound Capital 將成為第一批 Alameda 池的借貸方。?[2022/9/22 7:14:59]

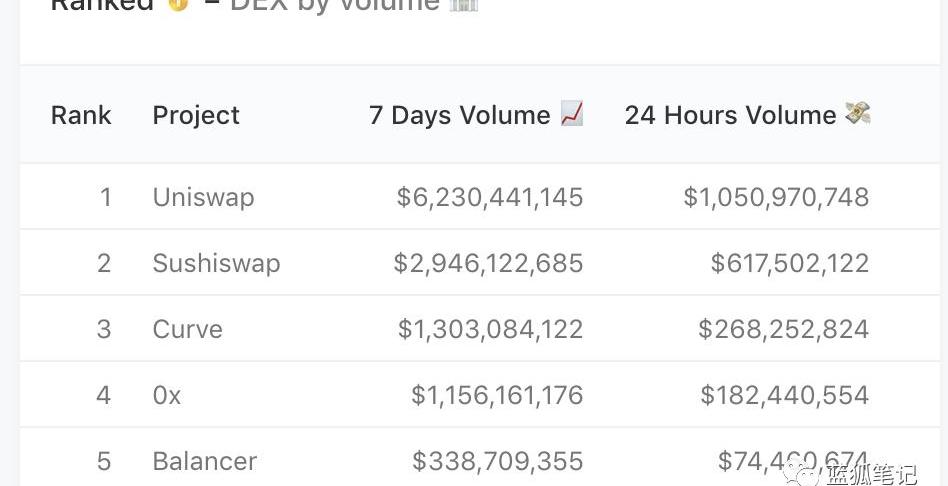

雖然目前以太坊的區塊獎勵和費用收益非常誘人,但礦工之間的競爭也是激烈的。礦工還有其他的提升收益機會嗎?隨著以太坊生態的發展,鏈上的機會也越來越多,這些機會為礦工提高收益提供了更大的機會。而ArcherDAO可以為礦工提升收益。Archer的“清道夫”網絡剛才提到鏈上的機會,這些機會存在于DEX的套利交易、借貸清算以及其他低風險的獲益機會。隨著DEX交易規模不斷攀升,借貸規模的日益發展,獲益的機會也越來越大。僅僅是DEX一周的交易量超過100億美元,而且還一直攀升。

Polychain Capital與Arca Prop提議調整Anchor協議收益率以保證協議持續性:3月11日,Polychain Capital 與 Arca Prop 針對 Terra 生態固定利率協議 Anchor Protocol 發起提案,提議根據 UST 的存幣數量來設定新的階梯式收益率以保證協議的可持續性發展。

目前該協議的投票率為 70.94%,54.72% 的投票權重表示反對。[2022/3/11 13:51:14]

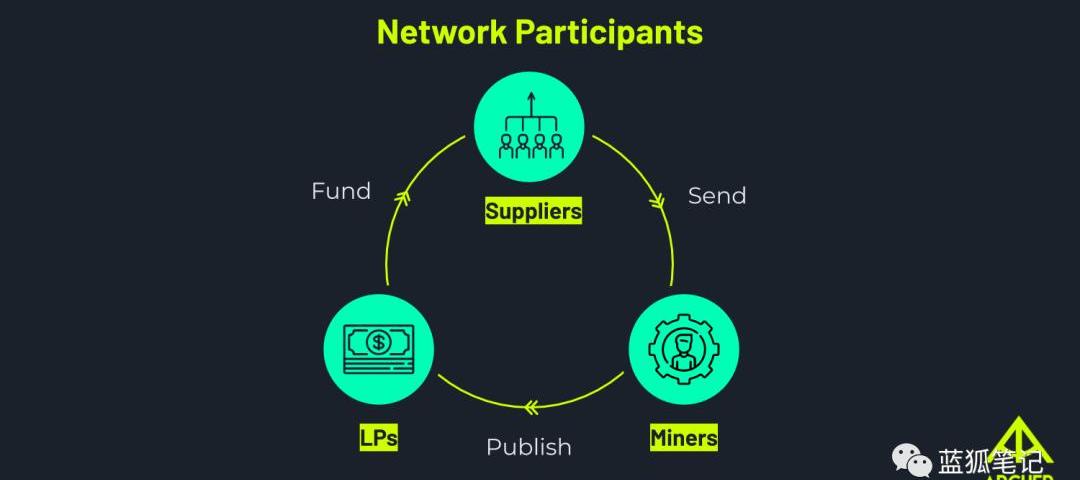

那么,如何捕獲這些DEX套利和借貸清算的機會?這里的首要問題是:誰來發現這些機會?這就涉及到ArcherDAO的幾個角色:除了礦工,還有策略供應者,流動性提供者的角色。首先策略的供應者發現鏈上的收益機會。suppliers是鏈上機會的分析者,他們負責發現并提交有利可圖的機會。Archer系統評估這些收益機會后會將高價值的機會發送給礦工,由礦工打包進入區塊并產生收益。收益會由礦工和Supplier共享。如下圖:

聲音 | Arca的首席投資官:比特幣不是“避風港”:金色財經報道,加密公司Arca的首席投資官Jeff Dorman表示,將比特幣視為潛在的“避風港”完全是“不負責任的”,他甚至聲稱比特幣永遠不會與黃金處于同一水平。Dorman稱,看看黃金、國債和股票是如何對全球危機立即作出反應。比特幣和數字資產不在該流程之內。[2020/2/28]

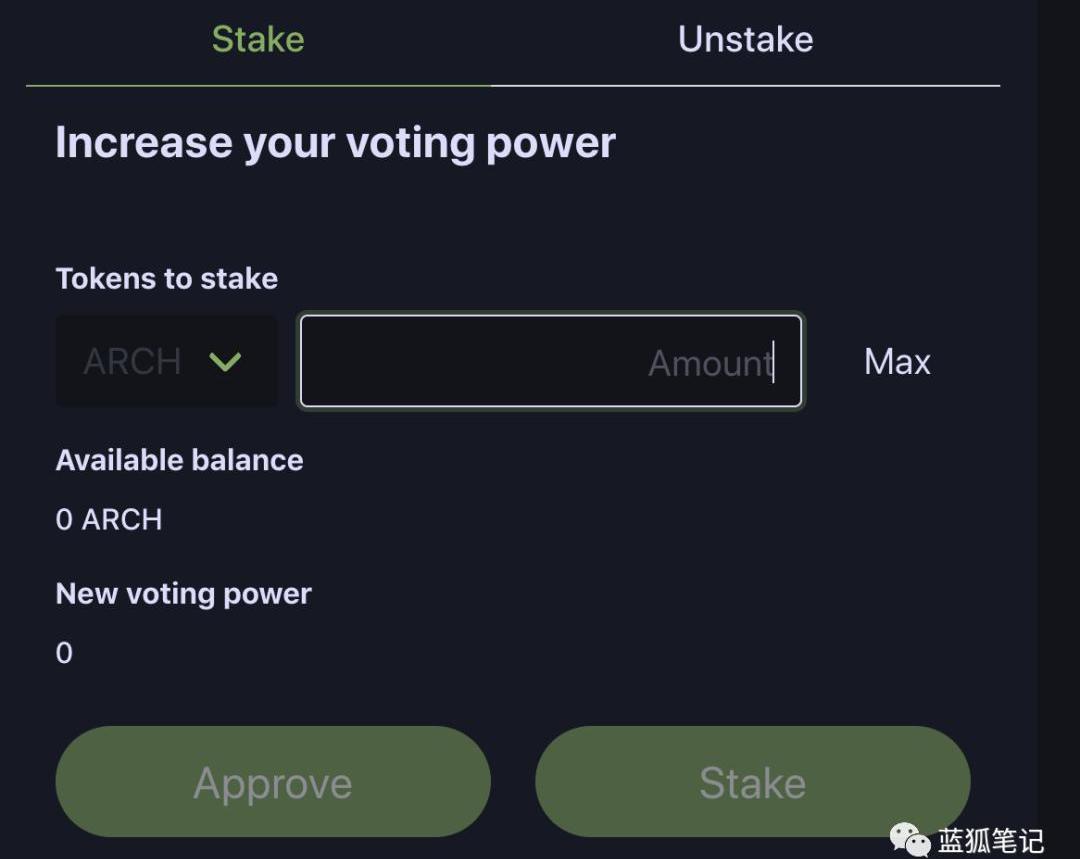

在這個假設中,在sushiswap上8eth可以兌換0.112YFI;而在cream中0.112YFI可以兌換3,940USDC;而在Uniswap上,3,940USDC可以兌換11.35個ETH。在這個套利交易中,一共可以產生3.35ETH的收益,其中1.675ETH分給礦工,而1.675ETH分給supplier策略供應者。從以上的案例中,我們可以看出,Archer的核心之一在于將礦工的角色變成DeFi生態的積極參與者,他們參與到DeFi的套利活動中,不僅獲得區塊獎勵、費用收益,還可以在執行交易中獲得更高的價值。從這一點看,礦工變成了套利交易和清算的參與者。也就是,提高了MEV。策略供應者發現機會并提交交易,礦工打包這些交易并生成區塊。這里還有一個重要角色,它們是流動性提供者。流動性提供者為策略的實現提供資金資助。Archer的流動性提供者存入資金可以分享套利或清算等收益。策略供應者可以利用這些資金進行交易,由于這些LP提供的資金匯集在一起,且存入多種代幣,可以讓套利等交易行為更高效,例如可以減少多個操作所帶來的gas費用,存在多種代幣池有時候可以省去代幣兌換的費用等。有人也會說,為什么不利用閃電貸,基本上沒什么費用。不過閃電貸對于資金還款時間是有明確要求的,而LP提供的資金允許更長的使用時間,這可以讓策略提供者有機會執行更高級的策略,交易更高效,從而讓流動性者、礦工、以及策略供應者都受益。由于DeFi整體的套利和清算市場空間在一段時間內也是相對固定的,因此流動性也存在邊際遞減效應的問題,并不是流動性越多越好,而是利用率越高越好。因此,后續Archer可能會通過DAO治理來平衡這個需求,從而達成最佳收益的效果。Archer對DeFi生態的影響一旦礦工積極參與到套利交易和清算交易中來,可能會給DeFi生態帶來額外的好處。其中之一是,DeFi系統的更高效運作以及更少的搶先交易。由于清算更為及時高效,可以降低借貸等市場的抵押率;不同DEX之間的價格越來越趨于一致,代幣有更好的價格發現;也會導致更少的搶先交易,因為搶先交易的機會更少,可以通過私有渠道提交交易。從這個角度看,ArcherDAO不利于當前的套利機器人,這些套利機器人通過mempool搶先交易獲益。Archer可以通過將礦工和策略供應者以及流動性提供者聯合起來,在實現更高收益的同時,也順帶凈化DeFi環境。Archer是DAO組織所謂DAO治理,是說Archer不屬于任何單個人或單個組織,它通過其代幣ARCH進行治理,用戶通過質押ARCH代幣獲得對ArcherDAO的決策權。

動態 | 風險投資基金SPiCE VC即將推出Archax交易所:據bitcoinexchangeguide消息,風險投資基金SPiCE VC即將推出Archax交易所。它將主要從事各種安全令牌的交易,通過模擬真實世界的證券,使人們可以用法幣有形資產來交換它們。[2019/2/12]

通過質押代幣ARCH,可以對Arhcer網絡提案進行投票;如果質押超過1萬個ARCH代幣可以進入私有的Discord群組,如果質押超過2萬個ARCH代幣,則有資格提出新提案。從當前提案情況來看,目前ArcherDAO還剛剛開始。ARCH代幣目前主要是治理代幣,還沒有捕獲協議價值。估計隨著未來DAO治理的深入,這個局面有可能得到改變。例如ARCH可以捕獲清算或套利收益的一定比例之類的。如果有利于網絡的發展,代幣經濟機制的迭代也是有可能的。當然,如何發展取決于ARCH代幣持有人的決策和治理。Archer跟DeFi生態的合作目前利用Archer系統的DeFi項目包括Sushiswap、Uniswap、Cream、AAVE、Balancer、Compound、mStale、DODO、Curve、Oasis等,這些DeFi項目利用Archer可以實現更及時的清算、代幣的價格發現、更少的搶先交易,從而帶來更好的用戶體驗。這也是為什么DeFi項目愿意跟Archer合作的原因。

ArcherDAOVsKeeperDAOKeeperDAO也DeFi的流動性網絡,它也有keeper,相當于Archer上的suppliers,這些keeper通過流動性提供者的池中資金進行鏈上的套利和清算,由此獲得收益。因此,本質上來說,ArcherDAO和KeeperDAO是處于同一賽道的項目,爭奪的都是DeFi上的清算和套利市場的收益。兩者都像是自然界的“清道夫”,其主要目標是為了實現自身的高收益,也順便為DeFi系統的可持續發展提供助力。不過兩者也有一些不同。例如ArcherDAO將礦工們拉入其網絡,這是很聰明的做法,在套利和清算交易中存在優勢。這意味著ArcherDAO不僅可以做到KeeperDAO所做的,甚至也有機會做到更好。而KeeperDAO則采用PGA的方式來試圖實現交易的優先,此外其將流動性提供者提供的未利用資金存入Compound或dydx等借貸市場從而獲得更多收益,這也是聰明的做法,值得ArcherDAO學習。目前KeeperDAO的市值是ArcherDAO的10倍。KeeperDAO流動性提供者提供了近2億美元的流動性資金,由于起步較早,KeeperDAO業務領先。而ArcherDAO剛剛起步,有潛在的上升空間,未來兩者會如何演化?這一切取決于兩者項目團隊和DAO治理的節奏把握和實施,一些看似細小的差別,隨著時間的流逝,可能會顯出大的差距。不管誰最終笑到最后,這個賽道作為DeFi領域的重要補充,都值得關注。??????

從比特幣到以太坊,似乎越來越多的機構交易員開始對積累以太坊以獲取長期收益感興趣,原因是以太坊也是一種價值儲存.

1900/1/1 0:00:00隨著CME比特幣交易溢價超過1%機構狂熱仍在繼續Cointelegraph中文 剛剛 27 在特斯拉首席執行官埃隆·馬斯克更新推特個人簡介引發比特幣意外上漲后.

1900/1/1 0:00:00CROSS官網:cycross.io今日,CROSSv1.0更新了語言版本和手機端適配版,已全面開放用戶注冊和使用.

1900/1/1 0:00:00我們都知道,在投資界,是有生態鏈的:大魚吃小魚、小魚吃蝦米、蝦米吃淤泥。相比巨鯨投資機構和大戶,散戶在投資圈永遠是弱勢群體.

1900/1/1 0:00:00金色說明書|一文讀懂如何挖StarLink頭礦 金色說明書 剛剛 20 星鏈StarLinkNetwork的核心目標是搭建中心化及去中心化世界的全局搜索,于1月28日中午12點開啟頭礦.

1900/1/1 0:00:00當WSB的戰火燒到幣圈一切都變得同與不同 幣圈百科 剛剛 11 最近整個金融世界最為吸睛的事件莫過于“WSB”了,自從GME保衛戰中“散戶抱團打退華爾街機構空頭”的傳奇故事一炮打響之后.

1900/1/1 0:00:00