BTC/HKD-0.15%

BTC/HKD-0.15% ETH/HKD-0.3%

ETH/HKD-0.3% LTC/HKD-0.38%

LTC/HKD-0.38% ADA/HKD+0.22%

ADA/HKD+0.22% SOL/HKD+0.77%

SOL/HKD+0.77% XRP/HKD-0.55%

XRP/HKD-0.55%

Gas 在以太坊區塊鏈上被看作“燃料”,用于交易、執行智能合約、支付存儲費用等,其費用根據網絡使用情況而變化。

2020 年隨著以太坊在 DeFi(去中心金融)這一垂直領域火力全開,據 DeFiPulse 顯示,智能合約總鎖倉價值(TVL)年初迄今增長 20 倍。根據 Etherscan 數據計算,30 日以太坊平均 Gas 費用在 2020 年持續走高并在 9 月 25 日創下歷史新高月均 198.966 Gwei 。

多數 DeFi 類產品用智能合約組合相關開發模塊搭建金融協議,用戶可以用“去中心化”的方式與之交互,獲得金融服務(如數字貨幣買賣、借貸及衍生品)。直到今天,這些產品仍為實驗性的產物,更低門檻的準入機制的對立面是更多的安全風險及服務費用。

DeFiance Capital創始人:我認為2022-23年熊市已正式結束:7月14日消息,DeFiance Capital創始人Arthur在社交媒體上發文表示,其個人認為2023年7月14日標志著2022-2023年熊市的正式結束,理由如下:1.最糟糕的宏觀緊縮已經過去,CPI下降,實際利率為正。明年有可能看到降息。2.從貝萊德申請比特幣ETF開始,機構不斷接受加密貨幣作為一種資產類別。3.如果SEC連面對最有可能被定義為證券的代幣(XRP)都無法勝訴,那么其他代幣被確認為證券的可能性也就大大減弱了。4.大部分短期投機者都離場了,除了一些明確的解鎖時間表之外,現在的持幣者短期內可能都不會出售。5.市場對非BTC和ETH的配置嚴重不足。有很多事情要做。6.香港歡迎加密貨幣的政策是真實的,這將為亞洲金融機構以合法方式進入加密貨幣打開大門。[2023/7/14 10:55:12]

由于以太坊鏈上產品的使用場景增多,智能合約在不同協議間的交互更加頻繁,使得以太坊網絡變得更加擁堵。

數據:Terra鏈上DeFi鎖倉量跌至225億美元:金色財經消息,據DefiLlama數據顯示,當前Terra鏈上DeFi鎖倉量跌至225.5億美元,近24小時減少9.08%。在公鏈中排名第2位僅次于以太坊。目前,Terra鏈上DeFi鎖倉量排名前3的分別為:Anchor(128.7億美元)、Lido(52.8億美元)、Astroport(12億美元)。[2022/5/9 3:01:18]

試想一個區塊鏈極客愛好者的日常:先把比特幣、以太幣轉換為 wBTC 和 wETH ,然后一部分用于在聚合器平臺如 1inch 購買喜歡的代幣,一部分存入去中心交易平臺 Uniswap 進行流動性挖礦換取 LP 治理代幣,最后一部分投入一個個“分叉”后的 DeFi 協議中嘗試賺取回報。

數據分析公司 Glassnode 數據,以太坊交易中使用的 Gas 數量以及當前支持以太坊區塊鏈工作量證明的礦工收入已經超越 2017 年水平,再創新高。在一個接一個 DeFi 實驗性產品帶來的誘人的短暫高年化收益率(APY)的背后,除了早期生態參與者享受到紅利,以太坊礦工、“科學家”與黑客們也分得了可口的蛋糕。

數據:以太坊上DeFi協議總鎖倉量582.1億美元:據歐科云鏈OKLink數據顯示,截至今日16時,以太坊上DeFi協議總鎖倉量約合582.1億美元。

近24小時鎖倉量增幅前三名的DeFi協議分別是DSD(+37.89%),Vesper(+28.79%)以及DForce(+19.92%)。

當前鎖倉量排名前三的DeFi協議分別是WBTC 74.7億美元(-5.85%),Maker 65.2億美元(-6.21%)以及Compound 58.9億美元(-4.33%)。[2021/3/23 19:10:37]

常見的產品

2020 年之前,很少有開發者及交易者提及 Gas 問題,僅是在以太坊黑客松上有過類似的創業項目。隨著 312 黑天鵝事件及連續不斷的流動性挖礦熱潮,用戶們在去中心金融交易受到大規模阻塞時,才發現 Gas 的費用直接地影響著他們的數字資產投資組合。

DappRadar報告:DeFi熱潮推動2020年DApp交易量漲超1100%:DappRadar發布的最新報告顯示,到2020年為止,DApp的交易量已經超過2700億美元,其中95%屬于以太坊的DeFi生態系統。比去年210億美元的總額增長了1178%。該報告指出,全年都有資金從BTC流向ETH,導致ETH價格從2020年1月1日的0.018 BTC上漲至目前的0.028 BTC價格。DappRadar推測,DeFi誘人的收益率是“比特幣流向以太坊的主要誘因”,WBTC和renBTC在利用比特幣巨大的流動性儲備為DApps提供資金方面發揮了關鍵作用。報告將2020年描述為“DApps試圖不惜一切代價增長的一年”。報告發現,僅10個DeFi DApps就占以太坊總交易量的87%。該報告指出,以太坊的局限性在今年變得明顯,因為以太坊網絡“在可擴展性方面實際上遇到了瓶頸”,平均Gas價格比去年高出幾倍。(Cointelegraph)[2020/12/18 15:39:50]

OKEx DeFi播報:DeFi總市值97.6億美元,OKEx平臺MEME領漲:據OKEx統計,DeFi項目當前總市值為97.6億美元,總鎖倉量為137.5億美元;

行情方面,今日DeFi代幣普漲,OKEx平臺DeFi幣種漲幅前三位分別是MEME、DHT、MLN;

截至17:00,OKEx平臺熱門DeFi幣種如下:[2020/11/5 11:43:37]

目前區塊鏈開發社區,有著幾種常見的 Gas 解決方案,通常為合約衍生品和利用 Gas 定價機制所編寫的智能合約進行抵扣退款。

Gas 合約類衍生品的設計通過買賣雙方對 Gas 的預期價格而進行零和博弈,如鏈上期貨期權類產品。最近上線的 UMA Protocol 的 uGas-JAN21 是屬于期貨類產品,上線一周內池規模達 188 ETH,用戶地址約 27 個。

1inch 團隊設計的 Chi GasToken 的用戶地址為 4504 個,池規模約 120 萬美元。這兩類解決方案目前處于早期,但是逐漸為用戶所接受。

由于 Gas 的不可預測,根據礦池的情況來動態計算,其波動很大,時而為個位數的 Gwei ,時而突破 500 Gwei ,因此也引來了一些投機者的關注,如有些 DeFi“科學家”在社區進行 Gas 交易盈利方式的探索。但是,可以通過多方式的工具來轉移“損耗”風險這一點對生態發展是有積極作用的,能夠讓 DeFi 用戶像管理投資一樣管理 Gas 價格。

兩大設計方向

目前市場上流行的有兩類產品,比較簡單的一種是利用衍生品的多空零和博弈的特點撮合買賣雙方對 Gas 的預期價格定價。

還有一類是更巧妙地利用類以太坊虛擬機(EVM)的 Gas 定價機制,在合約中插入“減負類”代碼如清理/自毀合約、清理刪除存儲等,來保持代碼的簡潔性,從而收到 Gas 退款。這類智能合約的通證化被稱為 GasToken 。

GasToken 1 代和 2 代是由 Lorenz Breidenbach 等程序員由 3 年前提出并開發的。目前市場上較為活躍的是由 1inch 推出的基于 GasToken 2 代的 Chi 。據 1inch 文章表示,其通過修改將 GST2 的效率提高了 10% 。

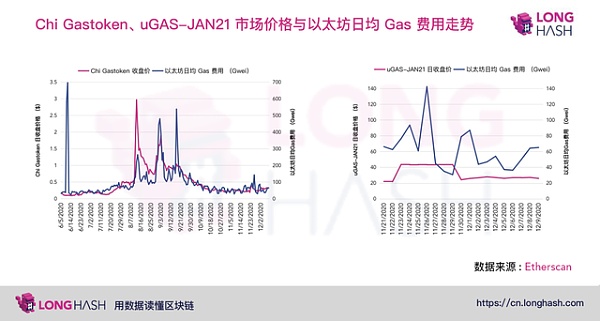

下圖分別對比 Chi、UGas-JAN21 這兩類產品的市場價格與以太坊 Gas 價格進行了比較。兩類產品雖然無法完全聯動于每日 Gas 的變動價格,但是在趨勢方面有一定關聯。如隨著 Gas 費用 8 至 9 月的上漲,Chi 價格也突破新高,新上線的鏈上 uGAS-JAN21 合約也在 11 月下旬 Gas 短暫升高后保持在 40 美元,隨著 Gas 費率降低回歸至基位。不過,由于 uGAS-JAN21 的代幣價格是代表在 2021 年 1 月 21 日的以太坊 Gas 費用預期價格,所以對當下的 Gas 費率變化并不敏感,甚至變化完全相反。

雖然對沖 Gas 的目的是為了降低鏈上操作的損耗風險,但是其代幣的價格完全基于市場發現,存在偏差,屬于“實驗類”產品。

市場的反饋

近日 DeFi 協議 UMA 推出的 uGAS--JAN21 期貨屬于第一類衍生品設計,市值規模約 16 萬美元,是 Chi GasToken 的十分之一,利用 Chi GasToken 來對沖損耗的 DeFi 用戶規模更大。

這 2 種 Gas 類產品不是為“投資交易”而設計,其主要邏輯為在以太坊 Gas 費用低時鑄造 Gas 代幣,在以太坊網絡擁堵時高價賣出(或燃燒)代幣抵消部分交易費。但是由于皆為 ERC20 格式且流通于 Uniswap、1inch 及 Curve 交易平臺中,從而其價格發現也受到二級市場的影響。

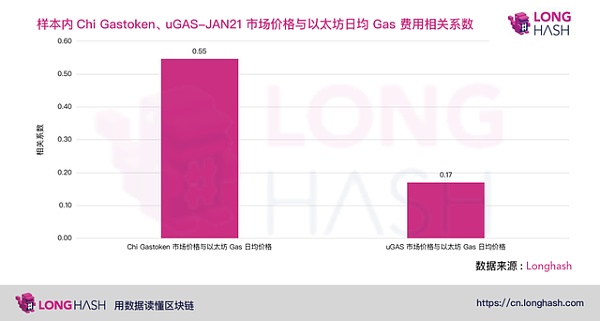

由于推出時間較短,樣本數據不多的 Gas 衍生品 uGAS--JAN21 與以太坊日內 Gas 價格的相關系數為 0.17,小于 Chi Gastoken 的 0.55 ,皆為正相關。

相關系數皆為正代表 Chi、uGAS-JAN21 市場價格與真實 Gas 價格變化一致,而系數越高則代表相關聯程度越高,代幣市場價格對 Gas 價格越敏感。所以目前用戶規模更大的 Chi Gastoken 的市場價格與真實 Gas 費用價格的變化更加相近。

隨著 DeFi 基礎生態的日益繁雜,Gas 損耗問題逐漸從未受到過關注到成為各大開發人員的重要考量因素。波動的市場會引起鏈上的多米諾骨牌效應,而近 140 億美金的 DeFi 資產鎖定在以太坊鏈上,Gas 作為在鏈上過路收費的“通行證”,其風險管理工具將會變得越來越重要。

DeFi數據 1.DeFi總市值:201.53億美元 市值前十幣種漲跌幅,金色財經制圖,數據來源Coingecko2.過去24小時去中心化交易所的交易量:10.7億美元 金色午報 | 12月4日.

1900/1/1 0:00:00原文標題 |?波卡周報:Hypersphere?預測?2021?年將有超過?10%?的?DOT?用于平行鏈插槽12月23日,波卡聯合創始人 Robert 發布致社區的一封信.

1900/1/1 0:00:00推薦閱讀:《什么是網格交易 又該如何操作?》《傳說中的躺賺利器網格交易究竟是什么?》在資本市場中,散戶是最弱勢的群體.

1900/1/1 0:00:00要點: 在2020年,大約有31億美元風險投資用于加密貨幣區塊鏈項目。盡管并購和公司發展還在初期階段,2020年中數字資產領域并購交易數量創下了歷史新高.

1900/1/1 0:00:00要點: 美國財政部下屬金融犯罪執法網絡(FinCEN)已發布了針對未托管加密貨幣錢包的擬議規則;這些規則將要求貨幣服務企業向FinCEN報告此類錢包的某些加密交易;FinCEN稱這些規則旨在打擊.

1900/1/1 0:00:00在DeFi之后,“機構投資者”可能一直是加密貨幣市場的流行詞,尤其是在MicroStrategy和Square等公司加入這個新興市場之后,在機構進行比特幣購買熱潮的過程中.

1900/1/1 0:00:00