BTC/HKD+3.58%

BTC/HKD+3.58% ETH/HKD+3.64%

ETH/HKD+3.64% LTC/HKD+5.79%

LTC/HKD+5.79% ADA/HKD+4.83%

ADA/HKD+4.83% SOL/HKD+2.58%

SOL/HKD+2.58% XRP/HKD+3.53%

XRP/HKD+3.53%原文標題:邊界擴張|合成資產時代

合成資產在傳統金融市場并不陌生,它是一種模擬其他金融產品的金融工具,比如我們常聽到的紙黃金,各種ETF產品,還有灰度的GBTC,都屬于合成資產的范疇。

合成資產并不是初始的資產,而是通過一定的方式來對原生資產進行錨定,說成鏡像資產會更好理解,比如:美元是一種初始資產,而USDT則是用于錨定美元而引入區塊鏈的合成資產,1:1鏡像生成,它是鏈上最早的合成資產,也是塑造區塊鏈金融市場的關鍵角色。

按照所錨定的原生資產不同,合成資產大致可分為兩類,一種是加密貨幣的合成資產,另一種是傳統金融的合成資產。

先說第一種,這種合成資產主要模擬的是各種鏈上代幣的價格,最常見的就是抵押鑄幣,比如wBTC、imBTC、Dai等各種為實現跨鏈交易而鑄造的資產。

第二種傳統金融的合成資產,指的是鏈下傳統資產價格的鏈上通證化,比如將股票、商品期貨、指數、債券等傳統金融產品的價格上鏈,通過這種方式,創造了一個與傳統金融資產平行的鏈上資產,我們所說的合成資產,更多還是指這一類,下文所說的合成資產也僅指這一種。

Coinbase:高管出售部分股票旨在為市場創造流動性 屬正常行為:9月13日消息,Coinbase發文表示,Coinbase在收到SEC的通知前,就已經制定名為“10b5-1”的股票銷售限制計劃,部分媒體宣稱的“Coinbase高管在9月大量出售股票”一聞并不屬實。同時,根據Coinbase官方給出的具體數據,核心高管中CEO Brian Armstrong出售的股票少于其所持股份的2%,并非網傳的71%;CFO Alesia Haas出售的股票占其股份15%,并非網傳的100%;COO Emilie Choi出售股票占其股份24%;CPO Surojit Chatterjee所售股票占其股份8%;CAO Jennifer Jones出售股票占其股份38%。據此,Coinbase指出,此前網傳該公司高管大量拋售股票一事并不屬實,高管出售部分股票旨在為市場創造流動性,屬正常行為。[2021/9/13 23:20:42]

合成資產本質還是一種金融衍生品,而金融衍生品的市場比現貨要大得多,就拿傳統金融市場來說,據Visualcapitalist統計,截止2020年5月,全球的傳統金融衍生品市場規模為$558.5萬億,作為對比,同期全球的房地產市場規模為$360.6萬億,全球債務規模為$253萬億,可以說衍生品是整個金融市場中最大的版塊。

CyberVein?JACK:CVT已革新Defi和NFT 能為DAO創造更多可能性:據官方消息,CyberVein全球大使JACK于10月13日晚間受邀出席了《Defi全球峰會2020》,同多位業內專家學者就《不同角度上看DAO》進行了線上討論,在線觀看人數達1W人次。就此次主題,JACK認為:“經過長期的探索,DAO已開拓出具有落地可行性的、可持續性的發展模式,而DeFi的爆發和NFT板塊的蠢蠢欲動將為DAO的未來發展帶來更多的可能性。”同時,JACK表示當前CyberVein發展現狀圍繞著DeFi和NFT進行設計和落地,會在近期展示最新成果。

目前,CVT市值已進入全球前60名。[2020/10/14]

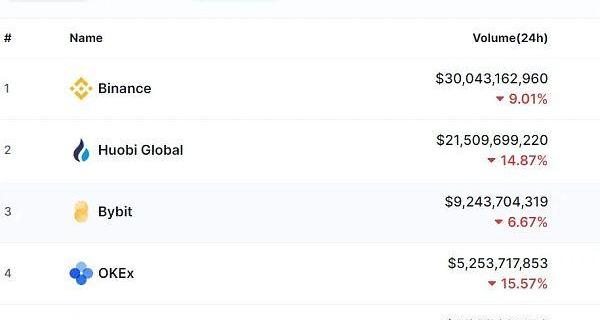

衍生品24小時交易量(2月6日數據)?

來源:coinmarketcap

伴隨合成資產開發技術的成熟和產品種類的增多,將會為衍生品市場注入更多的活力,關鍵還是與DeFi的碰撞,畢竟,你無法想象在DeFi這個樂高中,一群有意思的人會鼓搗出什么新鮮的東西出來。

聲音 | 比特幣核心貢獻者:現在是加密貨幣的好時機,Cosmos等新鏈創造數十億價值:Cointelegraph撰稿人、比特幣核心貢獻者Rhett Cryptography發推稱,現在是加密貨幣的好時機。這么多機會,太瘋狂了。有許多新鏈正在創造數十億(美元)價值,例如Cosmos、Chainlink和Tron,并且還有更多的空間。[2019/8/3]

合成資產的前景與風險

首先,合成資產能帶來什么?

對于普通投資者來說,合成資產給了一種繞開原生資產,也能獲得投資價值的機會。

舉個例子,你看中了美股的某只股票,你想要直接投資,首先你要有美股賬戶,同時滿足投資準入的條件,另外,你需要在個人外匯額度內進行入金和出金,所涉及的環節和流程非常復雜。

如果有這支股票的鏈上合成資產,你就可以通過直接購買合成資產,來實現預期價值投資,而不用受地域、市場準入、KYC等各種限制,避免了復雜的中間環節和政策風險。而且,市場是7*24小時交易,交易訂單也不受數量限制,也就能擴展更好的流通性。

聲音 | 互聯網金融協會會長:區塊鏈等技術為金融業轉型創造了新的歷史機遇:據騰訊財經消息,中國互聯網金融協會會長李東榮出席“2018全球金融科技(北京)峰會時表示,金融科技作為技術驅動的金融創新,正影響著金融工人的實現形式和金融市場的自治模式,具有深刻變更金融業的潛力。站在全球經濟金融發展的角度,金融科技今后在以下幾個方面將會起到明顯的作用,其中包括有助于促進全球金融業的轉型升級。上世紀后半葉,電子計算機和互聯網的發展,對傳統手工操作的金融業進行了全面革新,特別是當前金融科技創新正進入一個空前密集活躍的時期,人工智能、云計算、大數據、區塊鏈等現代信息技術不斷取得突破,為金融業的網絡化、數字化、智能化轉型創造了新的歷史機遇,提供了更加優異的技術條件。[2018/11/17]

另外,鏈上合成資產屬于去中心化發行,交易更能體現自由和公平。

在上個月WSB散戶大戰華爾街機構的戰役中,美國在線券商Robinhood采取“拔網線”、刪除股票代碼等操作來限制散戶交易,揭示了中心化機構潛在的風險,也說明了在傳統金融市場中權責對等的現狀。

聲音 | 香港區塊鏈學會副會長:大部分數字貨幣未必能創造價值:香港區塊鏈學會副會長、天使投資人Renu Bhatia女士表示大多數的數字貨幣,并不一定能創造價值。它們雖然有較強的融資能力,但不一定能建立真正的經濟模式。對于項目方和投資人來說,都需要考慮發行數字貨幣后應該做些什么。[2018/7/15]

總的來說,合成資產創造一個去中心化的平行市場,滿足那些沒有達到要求的投資者,能有更多的投資選擇,實現和股市、外匯等傳統市場的連接,降低了市場準入的門檻。

合成資產幾乎可以為任何一種證券創造出新現金流,同時打開一個相對更加自由和公平的市場,這是合成資產擴展市場邊界的最核心價值。而合成資產將各種傳統金融投資標的帶入鏈上,也給了DeFi樂高更多的配件選擇,給予了DeFi更多變異的可能。

以上是合成資產的優勢所在,下面談談合成資產的風險。

首先,既然是鏈下資產的模擬,不可避免就會涉及鏈下通信的潛在風險,比如價格預言機的故障就那可能讓資產清算,而且合成資產的組成越復雜,其潛在的風險就會越大。

所以,為了增強安全性,許多合成資產的合約都引入了延遲機制或熔斷機制來抵御風險的發生。

第二,合成資產的鑄造是需要抵押品,目前,抵押品主要是一種或多種加密貨幣,在極端的行情波動中可能會出現代幣價格暴跌,使得抵押品價值不滿足抵押率,讓合成資產遭到清算或鎖定。

第三,合成資產錨定只是原生資產的價格,并不是原生資產本身,也就不能夠將合成資產一比一兌換為原生資產。所以你買了一股蘋果股票的合成資產,并不是說你就擁有了一張蘋果股票,當遇到真實股票除權除息時,相應合成資產并不會有數量變動,但價格可能會下跌,你也就可能出現虧損。

此外,像智能合約風險、51%算力攻擊等各種區塊鏈底層風險也會直接影響合成資產的安全。

從投資的角度來看,合成資產有著很高的聯動性和高風險性,處于早期萌芽階段,不確定性很多,所以想要在這樣一個零和博弈的市場獲勝,對于投資者本人的要求會更高。

合成資產項目速覽

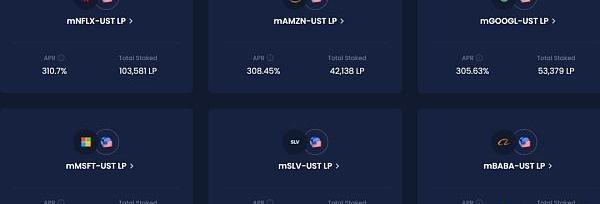

·MirrorProtocol

合成資產平臺,通過MirrorProtocol可以鑄造和交易股票、期貨等傳統資產的合成資產代幣。目前已經上線了13個合成資產,包括蘋果、谷歌、微軟、阿里巴巴、推特等8種股票合成資產,以及納斯達克100指數ETF、短期期貨指數ETF等5種衍生品合成資產。

在Mirror的協議中,合成資產的鑄造主要是通過其發行的穩定幣UST進行,也可以選擇其他已有合成資產進行鑄造,以UST為基礎鑄造資產的最低抵押比率為?150%,其他合成資產鑄造的最低抵押比率為?200%。

·Synthetix?

合成資產的龍頭,Synthetix的前身是穩定幣項目Havven,曾在2018年通過1CO融資了近?3千萬美元,后來升級成為合成資產的協議平臺Synthetix。

Synthetix是建立在以太坊上的一個可發行和交易合成資產的平臺,通過抵押平臺代幣來生成穩定幣資產sUSD,然后用戶可以將sUSD用于交易其他合成資產,如sBTC、sETH、sBNB等,主要以加密貨幣原生資產為主,也有黃金和白銀的合成資產。

在Synthetix的合成資產交易模式中,沒有交易對手方,沒有訂單簿,更沒有爆倉之說,有的是一個債務池,這個債務池的價值變動由所有參與者共同承擔,你的債務水平跑贏了平均值,你就獲益,否則就面臨擴損,即使是你手握穩定幣資產sUSD也會存在虧損的可能,這對于參與投資的人來說,操作門檻會很高。

·UMA

UMA是建立在以太坊上的一個合成資產抵押協議,它提出了一種去中心化的預言機服務——數據驗證機制,通俗的解釋就是來說,當通過抵押生產合成資產后,會由清算人網絡來進行連續監控,看合成資產的質押率是否達標,如果沒有則需要合成資產的鑄造方添加抵押品,如何不添加資產則會在2個小時后清算。

同時在這兩個小時之內,另一個角色“爭議人”會參考鏈下價格來核準清算是否合理,如果判斷清算人信息無效,則還需要UMA代幣的持有人根據時間戳對應的資產價格來投票。最終,如果清算人勝,則會獲得系統獎勵,并將質押率不足的資產清算;如果爭議人勝,則會給予爭議人和合成資產鑄造者獎勵。

DVM不通過鏈外的實時價格來提供服務,相反,它僅用于解決清算糾紛并在到期時結算合成代幣合同才會用到。通過引入一套經濟安全機制,減少和鏈外信息的實時交換,以此來確保鏈下信息通信的相對安全,所以其應用也必定會受到一定的制約。

除了上述備受關注的合成資產項目外,還有很多項目正在嶄露頭角。比如第一個在波卡上建立合成資產協議的CoinversationProtocol,它使用DOT或CTO作為抵押品,模式和Synthetix是類似的;建立在狀態通道之上的RainbowNetwork協議,它能夠在一個支付通道中將合成資產和其他資產嵌套在一起,實現極低手續費的快速交易。

有建立在以太坊建立的合成資產期權協議Hegic,一個被AndreCronje稱贊“amazingtech”項目;還有備受資本青睞的衍生品交易平臺dydx等等。

總之,合成資產作為一種具有想象力衍生品,提供了另一種擴展區塊鏈邊界的新渠道,而當市場的鐘擺開始傾斜到合成資產這一側時,也一定還會涌現越來越多的競爭者。

Tags:COINCOIOINEFIbitcoincointiger打不開RELCOIN價格Defina Finance

作者:irishash RosenbergResearch的首席經濟學家和策略師DavidRosenberg透露,隨著主流投資者將資金從貴金屬轉移到領先的加密資產上.

1900/1/1 0:00:00Bitpay萬事達預付卡用戶現在可以連接ApplePay進行購買。隨著BitPay宣布其萬事達預付卡用戶現在可以連接到AppleWallet,用ApplePay支付商品和服務,支持加密功能的主要.

1900/1/1 0:00:002020鏈上安全報告:DeFi攻擊60逾起損失超2.5億美元區塊律動BlockBeats 剛剛 25 魔幻的2020年在牛市的陪伴下落下了帷幕,然而這一年中鏈上安全事件卻頻頻發生.

1900/1/1 0:00:00DeFi狂暴的拉盤,拉服了很多人,也讓人開始Fomo。Aave市值馬上沖進前10,UNI市值馬上追趕幣安,2021年是DeFi的市場。因為Aave和UNI在不斷抬高DeFi的估值空間.

1900/1/1 0:00:00原文首發于Medium,作者黑鳯李,點擊閱讀英文原版 1.序言 互聯網出現之后,人類社會迎來了高速發展,顛覆了信息的生產和傳遞方式,改變了文明的演?進方向.

1900/1/1 0:00:002021年是“十四五”規劃的開局之年。根據科技部近日發布的“十四五”重點研發計劃征求意見指南,“區塊鏈”重點專項計劃于2021年啟動實施,又一次將區塊鏈推向了風口之上.

1900/1/1 0:00:00