BTC/HKD+3.84%

BTC/HKD+3.84% ETH/HKD+4.76%

ETH/HKD+4.76% LTC/HKD+7.06%

LTC/HKD+7.06% ADA/HKD+5.76%

ADA/HKD+5.76% SOL/HKD+3.44%

SOL/HKD+3.44% XRP/HKD+4.16%

XRP/HKD+4.16%朋友來電話,對我哭訴:他借貸挖礦正不亦樂乎的時候。三天在外忙,沒有打開平臺看,發現自己已經被清算了。

由于有這個事情的發生,讓我覺得非常有必要講解一下DeFi借貸中一個很多人忽略又讓很多人頭疼的問題:清算機制。

本文旨在解答如下問題:

抵押率是什么?

最大安全值安全嗎?

為什么我借貸的時候設置的是最大安全值以內還是被清算了?

如何降低清算風險提高資金利用效率?

目前借貸平臺有很多,比如以太坊主網上的Compound、AAVE,比如火幣生態鏈Heco上的借貸平臺。各個借貸平臺的基本清算邏輯是一致的,只是抵押率不同,所以,我會用Heco上的借貸平臺舉例子。

Twitter更改為X或將導致數十億美元的品牌價值縮水:7月25日消息,馬斯克下令將Twitter的產品名稱更改為“X”,并取消藍鳥標志和所有相關詞語,包括“tweet”。據分析師和品牌機構稱,馬斯克的舉動使公司價值損失了40億至200億美元。

Siegel&Gale品牌傳播總監Steve Susi表示,我們花了15年多的時間才在全球范圍內贏得了如此多的追捧,因此失去Twitter這一品牌名稱將帶來重大的財務打擊。分析師和品牌機構稱該產品的重命名是一個錯誤。品牌機構Fazer創始人Todd Irwin表示,Twitter是最知名的社交媒體品牌之一。鳥類貼花與Instagram和Facebook徽標一起裝飾著世界各地的小型企業和網站。Insider Intelligence分析師Jasmine Enberg表示,Twitter的企業品牌已經與馬斯克的個人品牌緊密相連,無論有沒有X這個名字,Twitter的大部分既定品牌資產已經在用戶和廣告商中流失。[2023/7/25 15:56:50]

抵押率與清算

狗狗幣期貨清算額過去24小時躍升至2600萬美元:金色財經報道,Coinglass的數據顯示,追蹤流行的狗狗幣 (DOGE) 代幣的期貨在過去24小時內,清算額高達2600萬美元。大部分清算發生在推特網頁Logo變更為狗狗幣表情后。[2023/4/5 13:44:52]

DeFi借貸平臺可以認為銀行,舉例,抵押房產從銀行借款,評估價值為1000萬,實際放款650萬,沒過幾天房子跌了35%,就值650萬了,那這個資產你如果不補錢的話,現在就可清算賣出了——這就是資不抵債,破產清算。

同樣道理,DeFi借貸平臺也一樣的,且更加明晰。以Heco上的某借貸平臺為例。C平臺上規定USDT抵押率為80%,意思就是存入1萬USDT,最多可以借出來8000USDT等值的加密資產,如8000美金的BTC或者8000USDT或8000HUSD。

ETH接收地址數量創兩年新低:金色財經報道,據Glassnode數據顯示,ETH接收地址數量在過去一小時(7日均值)達到7,538.863個,創近兩年新低。[2022/12/30 22:15:33]

對于不同平臺,對于不同幣種抵押率都有可能是不同的。比如Heco上的L平臺,USDT的抵押率就是90%而不是80%。

一旦超過抵押率,就有可能被清算。

舉例,你存入10000美金,借出8000美金的比特幣,然后比特幣漲了一點,理論上你就應該被清算。也就是資不抵債。

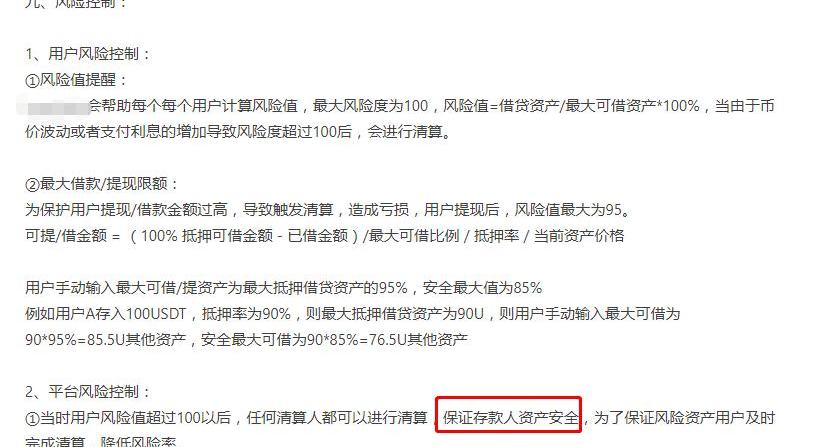

抵押率和清算兩者之間的關系是陰陽兩面,觸發最大抵押率就會被清算。如下圖L平臺的介紹:

歐洲央行管委Klaas Knot:歐洲通脹問題非常大,央行需要每六周加息一次:金色財經報道,歐洲央行管理委員會成員、荷蘭央行行長Klaas Knot周五在接受荷蘭NOS廣播公司采訪時表示,他贊成大幅加息以抑制通脹。Knot表示:“歐洲的通脹問題目前非常大,我認為我們有責任每六周加一次息,直到通脹穩定下來。”(路透社)[2022/8/27 12:51:24]

看紅色方框內容,這里“保證存款人資產”指的是平臺上其他存款人的資產,不是說被清算的人的資產,如果都不清算,整個平臺資不抵債,別人的正常的借貸也會受到影響,所以,必須有清算機制才能使系統良好運行。資產清算后,對于你來說,就是完全沒有了。

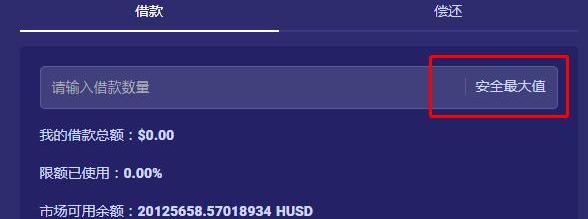

安全最大值、使用率、風險值

以太坊客戶端Geth發布v1.10.23版本:金色財經報道,以太坊客戶端Go Ethereum(Geth)在社交媒體上稱,我們剛剛發布了Geth v1.10.23,這是一個修補1.10.22中狀態損壞的修補程序。如果您已經更新到.22,則必須回滾您的鏈并重新運行最后2天以確保一切正常。[2022/8/24 12:45:49]

上圖中是不同平臺的叫法不同,背后的邏輯和表達的意思是一樣的。

以C平臺為例,USDT質押率為80%,安全最大值平臺默認為80%,如果你10000USDT,存進去,如果按照安全最大值借出USDT或者別的加密資產就是1萬*80%*80%=6400美金。

因為這里的“已使用”“風險值”都是指你借出的資金占用你能借出的資金的比例。你能借出多少資金對于C平臺?你能借出80%,也就是你最多借8000美金,這時候如果你借出的是4000美金,那么,“已使用”就是4000÷8000=50%,你的“已使用”就是50%,而不是顯示為40%。

安全最大值安全嗎?

答案是有些情況下非常安全,有些情況下非常不安全。我們繼續講解。

借入借出都是穩定幣的情況

如果存入是USDT等穩定幣,借出的是穩定幣,由于價格穩定,波動經常在1%以內,最大5%。那么,最大安全值當然很安全,為了提高資金效率甚至可以借出“質押率”的90%,也就是說,這種情況下你存入10000美金,借出9000美金,也沒什么問題。

借入借出資產有波動的情況

如存入1萬美金,如果按照“安全最大值”借出6400美金的BTC,那么,“安全最大值”也是非常不安全的,只需要6400美元的BTC漲價到8000美金,你的資產就會被清算。或者反過來,你存入了1萬美金的比特幣,而借出來6400美金的USDT,如果BTC價格下跌到6400美金÷80%=8000美金,價值1萬美金的比特幣現在價值8000美金了,你的資產也要被清算。

這種情況下建議借出的資產整體不要超過50%或者40%,比如你存了usdt、BTC、ETH等,整體價值1萬美金,你就借出來4000美金的加密資產,每天看一下,不要出現借出的資產短期價值翻倍的話,也問題不大。很多人為了保險對于這種情況往往只借出30%的資產。

借入借出為同一幣種的情況

這種情況下,多數是因為要參與借貸挖礦。存入1btc最多借出質押率的btc也就是0.8BTC,你說兩者價格一致,我可以借出100%可以借出的資產也就是0.8BTC,絕對不可以。依然被清算。原因是,借出的利息往往高于借入的利息,這個存粹的借貸利息都是幣本位的。很快,借出的資產價值高于借入的資產價值的抵押率,清算開始。

但是如果謹慎一些使用最大安全值,或者比最大安全值大一些沒有問題。以C平臺為例,存入1BTC,抵押率80%,借出安全最大值是80%,這時候你借出0.64BTC沒問題,甚至借出超過安全最大值也沒有問題,比如借出你可以借出的所有資金的90%,就是1BTC*80%*90%=0.72BTC。問題也不大。因為是同一幣種,邏輯如同“借入借出都是穩定幣”這一情況。

注意:每個平臺的抵押率不同,每個平臺上不同幣種的抵押率也有所不同,在參與借貸平臺之前務必閱讀平臺的相關清算規則文檔。

總結

使用借貸平臺還是要計算清楚,如果借入借出幣種之間價格波動較大,就需要采用謹慎策略,最好經常去平臺看看“風險值”“已使用”等顯示的比率,這時候“安全最大值”并不安全,應降低借貸率;如果借入借出幣種之間價格波動不大,如單一幣種借入借出或者穩定幣借入借出,則可以超過所謂的“安全最大值”。針對不同的情況,風險和資金利用效率的基本邏輯就是這些。

在去中心化金融貨幣樂高魔術的最新壯舉中,借貸平臺Aave和自動化做市商Balancer聯手推出了混合流動性和借貸功能,這可能會大幅增加存款人的收益.

1900/1/1 0:00:00北美首只比特幣ETF、PurposeInvestments的PurposeBitcoinETF在首個交易日中交出了完美的答卷,交易量達到1.45億美元.

1900/1/1 0:00:00.new_summary,blockquote{position:relative;font-size:16px;letter-spacing:1px;line-height:28px;marg.

1900/1/1 0:00:00比特幣:區塊鏈世界的前菜 數字貨幣趨勢狂人 剛剛 22 狂人本著負責,專注,誠懇的態度用心寫每一篇分析文章,特點鮮明,不做作,不浮夸!本內容中的信息及數據來源于公開可獲得資料,力求準確可靠.

1900/1/1 0:00:00當前的比特幣牛市繼續吸引著機構投資者,這些投資者終于意識到了比特幣的長期潛力。投資咨詢公司TheMotleyFool預測,比特幣可能在未來15年升至50萬美元.

1900/1/1 0:00:002月23日,受比特幣在短短12小時內從近55000美元急劇下跌至45000美元附近,上百億美元短時蒸發,加密貨幣市場經歷了恐慌的一天.

1900/1/1 0:00:00