BTC/HKD+0.26%

BTC/HKD+0.26% ETH/HKD+0.44%

ETH/HKD+0.44% LTC/HKD+1.63%

LTC/HKD+1.63% ADA/HKD+0.64%

ADA/HKD+0.64% SOL/HKD+0.29%

SOL/HKD+0.29% XRP/HKD+0.49%

XRP/HKD+0.49%“Balancer今日宣布與DeFi借貸協議Aave達成合作關系,共同建立第一個BalancerV2資產管理器,允許從BalancerV2池中獲取閑置代幣并將其路由到Aave以產生額外的收益。同時,尋找最省gas的方式,使在不增加swap費用的情況下獲得額外的收益。”

鑒于最近發布的BalancerV2,我們很自豪地宣布與Aave建立合作伙伴關系,以建立第一個BalancerV2資產管理器——允許V2池中的閑置資產在Aave上獲得收益。

使用BalancerV2,池代幣保存在單個ProtocolVault中。但是,任何池都可以通過資產管理器在金庫中使用其存放的代幣,從而在資本不用作swap流動性時仍舊可以將資金投入使用。這將在下面詳細說明。

作為事實上的DeFi借出協議,Aave帶來了包括BAL在內的各種受支持代幣的多樣性組合。與Aave的合作關系將為Balancer帶來更高的資本效率,使流動性提供者能夠在swap手續費和BAL獎勵之上獲得額外的收益。

DeFi教育基金就銀團貸款是否為證券要求SEC提供更多信息:金色財經報道,DeFi 教育基金(DEF)最近利用《信息自由法》提交了關于SEC決定不明確銀團貸款作為證券分類的更多信息的請求。2023年3月,美國第二巡回上訴法院要求SEC就Kirschner訴北美摩根大通一案提供看法,該案涉及銀團貸款的分類,SEC曾三次提出延長提交截止日期的動議,該截止日期最初為2023年4月13日。7月18日,SEC 致函法院表示不會提交法庭之友陳述。

DEF首席法律官Amanda Tuminelli表示,對于一個似乎決心將幾乎所有加密代幣歸類為證券的證券監管機構來說,不提供其關于更傳統的金融工具是否是證券的邏輯很奇怪,因此加密行業需要知道真相。

根據《信息自由法》,SEC不必在給定日期之前對DEF做出回應,也不必交出任何內部通訊或文件。[2023/8/3 16:15:03]

“DeFi之所以如此令人興奮一定程度上在于其可組合性方面。通過與Balancer建立了伙伴關系,我們將可以通過Aave-Balancer資產管理器優化流動性提供商的體驗,并通過AAVE/ETHSafety為Aave風險承擔者開辟了新的可能性激勵池。我們期待著將來與Balancer探索更多的協同效應。”—Aave創始人兼首席執行官StaniKulechov

DeFi總鎖倉量達到485.7億美元:金色財經報道,據Debank數據顯示,DeFi當前總鎖倉量億為485.7美元,真實鎖倉量為353.1億美元,目前鎖倉量排名前三位的DeFi項目/協議分別是:Maker(58億美元)、WBTC(48億美元)、Compound(40億美元)、Uniswap(39億美元)、Curve(38億美元)。

注:總鎖倉量(TVL)是衡量一個DeFi項目使用規模時最重要的指標,通過計算所有鎖定在該項目智能合約中的ETH及各類ERC-20代幣的總價值(美元)之和而得到。[2021/2/7 19:09:09]

從這里開始:匯集合成貸款代幣

Curve團隊一直是通過利用借貸市場來產生收益來提高AMM資本效率的先驅。

最早的兩個Curve池——Compound池和Y池——截止今日已經產生了大量的交易。以Y池為例,我們可以注意到一些有趣的地方:

所有增加的流動性都直接路由到Yearn并包裝以產生額外的收益。

dForce推出DeFi挖礦生態支持方案:dForce官方宣布將對集成USDx, GOLDx, dToken的DeFi流動性挖礦項目予以大力支持,包括并不限于早期流動性提供、不同類型的聯合挖礦方案、社區宣傳,并將通過dForce社區來協助優質的生態合作伙伴進行市場推廣,dForce的DeFi挖礦生態支持方案將對(包括并不限于)以下各類協議集成進行激勵:1、為USDx,GOLDx和dToken構建流動性池;2、集成USDx,GOLDx, dToken的聯合挖礦方案;3、集成USDx,GOLDx, dToken作為內置功能以滿足協議的功能性要求(如YAM.Finance使用yCRV來進行彈性供應機制的調整)。[2020/9/10]

該池包含各種yToken,這些yToken代表實際添加的代幣的收益率版本。

所有這些封裝/解除封裝的復雜性都是從最終用戶那里抽象出來的,因此他們可以使用該池中的流動性輕松地將DAI換成USDC。

HelloEOS梓岑:DeFi首先需要證明自己不是一劑藥:HelloEOS創始人梓岑4月20日發文稱,DeFi是一個未經歷長時間的安全攻防對抗檢驗的新生態,逃不開各種未知,包括黑天鵝。Uniswap和Lendf.me相繼受到攻擊,帶來了對DeFi更尖銳的拷問,如果不能保證開源系統的資金安全,你甚至沒有能力證明自己不是一劑藥。DeFi在證明自己真的是一場變革之前,至少需要擺脫暴雷陰影。[2020/4/21]

當發生這樣的交易時,DAI被封裝到yDAI中,然后交換為yUSDC,而后者又被解包為USDC。

隨著以太坊gas價格的持續飆升,對于AMM,gas效率至關重要。除非金額很大,否則成本高昂的swap交易將成為破壞交易的因素。使用上面提到的YCurve池,從TUSD到USDC的簡單swap大約需要80萬gas,而在執行此特定交易時需要超過240美元。在每次swap交易中封裝和解除封裝代幣的效率非常低。

BalancerV2提供了一種進行廉價交易的新方法,同時允許基礎池資產在其他協議上產生收益。

聲音 | IfDefElse開發團隊:以太坊網絡高水平的ProgPoW算法可以實現其預期的經濟效果:據Ambcrypto消息,ProgPow算法是由IfDefElse開發團隊提出,用于減少ASIC礦工對以太坊網絡的控制。該協議最初預計將在即將到來的伊斯坦布爾硬叉會議上實施,但由于與硬件和軟件有關的審計延遲,被推遲到2020年初出現的下一個硬叉升級。IfDefElse發布的初步審計報告指出,“根據我們的調查和分析,我們發現ProgPoW的高水平設計目標,概括為GPU-targeting和ASIC-resistant,對于達到其預期的經濟效果是合理的。我們沒有發現任何重大問題,而且這個設計似乎還能發揮超出預期的作用,新算法將具有更好的總體安全性,同時也使網絡更不易受到51%的攻擊。”[2019/9/8]

了解BalancerV2資產管理器

眾所周知的事實是,AMM中的大多數流動性經常不使用。大筆交易會導致很多滑點,因此交易者避免進行這類大額交易。這就是說,只要價格變動不大,池就能在實際可用的流動性低得多的情況下促進完全相同的交易。

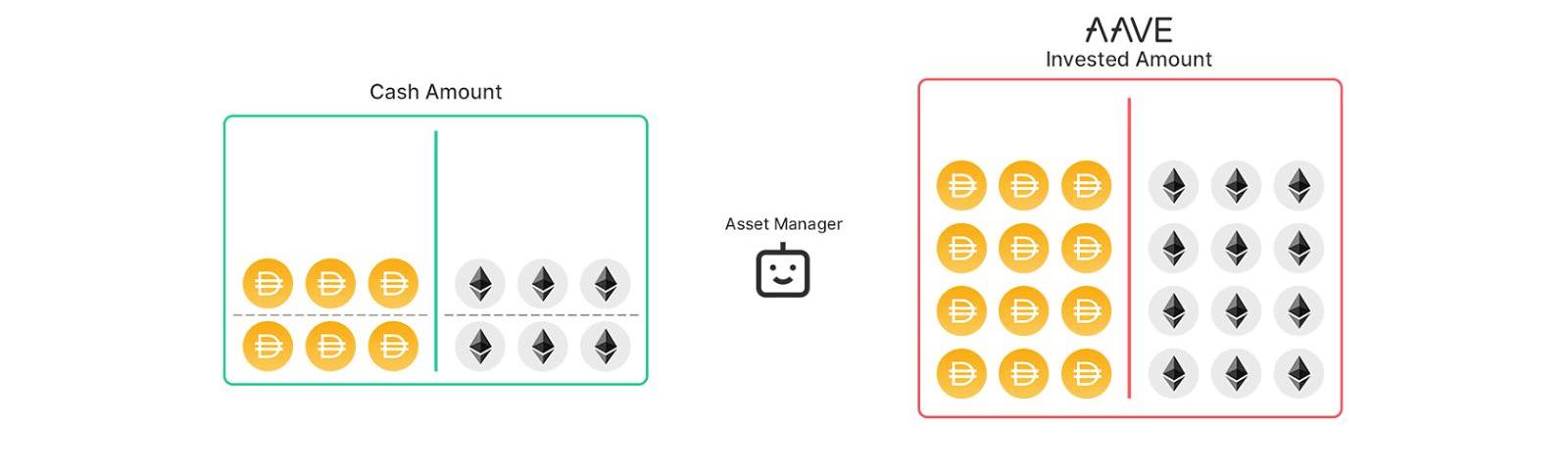

Aave-Balancer資產管理器從BalancerV2池中獲取閑置代幣并將其路由到Aave以產生額外的收益

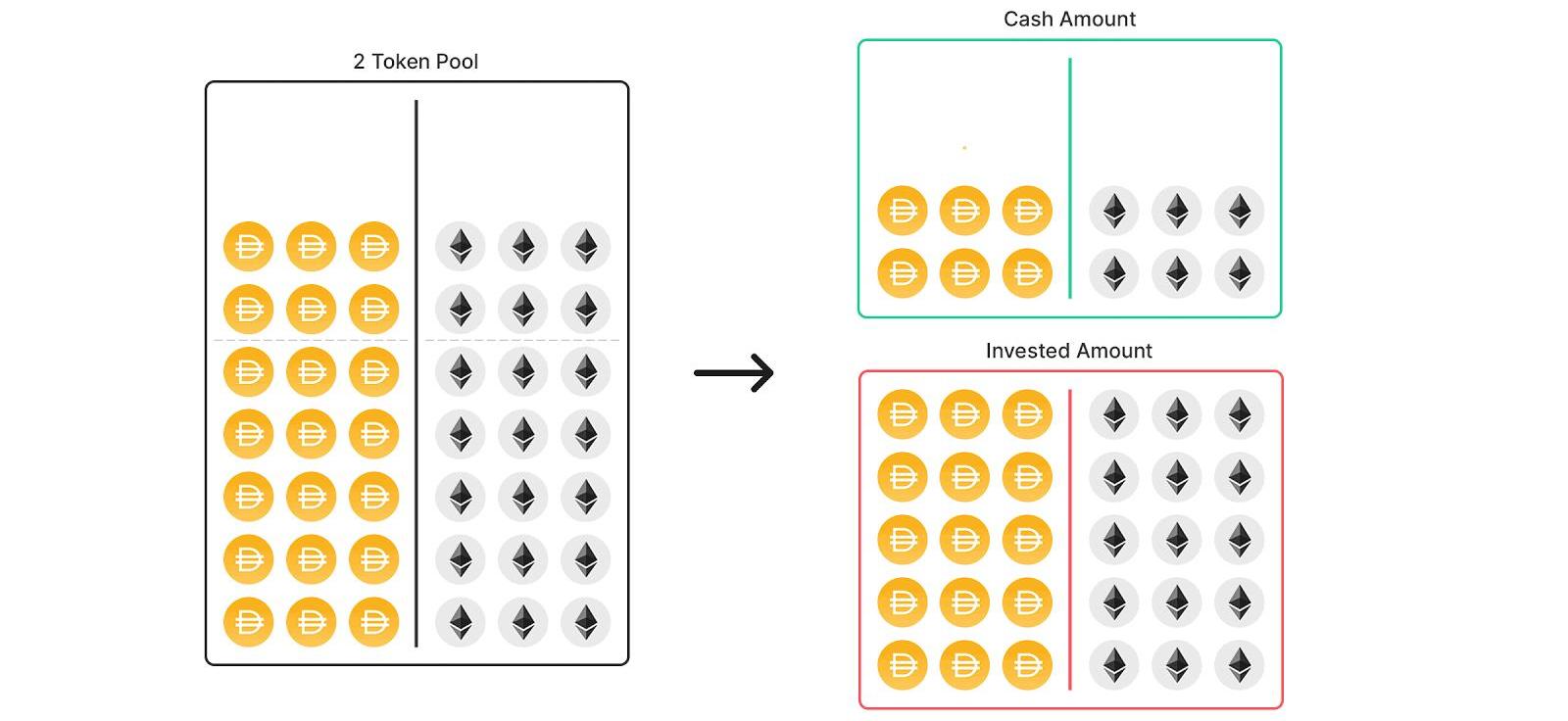

我們把從Balancer的金庫中發送到Aave的代幣數量稱為池“投資金額”。每種代幣的一小部分緩存buffer始終留在金庫中,以避免交易失敗。此buffer是“現金量”,即在金庫中可用于交易的代幣數量。

作為AMM的自然結果,如果價格開始朝一個方向變化,那么變得更昂貴的代幣將在池中變得更加稀缺。這意味著該代幣的現金量將逐漸減少,直到達到零為止。屆時,任何嘗試購買此代幣的swap嘗試都會失敗。

這是Aave-Balancer資產管理器發揮作用的方式,方法是通過贖回Aave上一部分已投資代幣并將其發送回金庫以防止swap失敗來補充該代幣的現金量。資產管理器還通過將更多的代幣發送給Aave來最大化其收益,從而增加了在池中變得越來越豐富的代幣的投資數量。在下面的動畫中,資產管理器用DAI補充池,并向Aave發送更多WETH以最大程度地提高收益。

Aave-Balancer資產管理器補充Balancer金庫中DAI的現金量,以防止交易失敗,并向Aave投資更多WETH以最大程度地提高收益

顯然,必須在代幣的現金量達到零之前進行補充,因為我們不想出現交易失敗。值得慶幸的是,Balancer的新SOR考慮了現金量,因此交易不會失敗,而只會用盡可用現金。盡管如此,觸發補給的保管人仍必須受到激勵,以便他們能夠支付補給交易成本并獲得一定的利潤。這些獎勵最終由資金池的LP支付。

Aave和Balancer團隊都在積極努力,確定應該多久進行一次補給,以及觸發這些動作的鏈上流程是什么樣的。這包括圍繞代幣對的波動性,封裝和解封代幣的成本,以太坊gas成本和Aave貸款利率的變量。AlexEvans,我們在Placeholder的朋友,也是AMMs研究的參考人物,他也花時間與其他同事一起探討這個優化問題。

但是,很明顯,需要為大型swap補充資金池是偶爾發生的,這意味著該方法比目前可用的現有解決方案具有更高的gas節省效率。每次swap的封裝和解封代幣的現有流程將等同于沒有任何緩沖區,并且必須為每筆交易向池中補充交易所需的確切金額。

Balancer與Aave的合作將優化上述流程,以找到最省gas的方式,使在不增加swap費用的情況下獲得額外的收益。雖然BalancerV2將從Aave-Balancer資產管理器著手,但歡迎其他項目將其自己的資產管理器甚至定制的AMM池集成到V2生態系統中。

Aave+Balancer

除了建立第一個BalancerV2資產管理的伙伴關系之外,Aave和Balancer還在許多計劃上緊密合作。上個月,BAL被添加到AaveV2中——AAVE成為第一個支持Balancer的本地治理代幣的主要貸款協議。

Aave最近推出了對80/20AAVE/ETH安全激勵池的長期支持,使LP可以幫助保護協議,同時在AAVE和BAL中獲得獎勵。經過仔細審核的集成展示了使用Balancer來實現Placeholder的JoelMonegro所謂的流動性證明的力量。任何項目都可以使用80/20Balancer池來使用戶抵押項目代幣,同時提供大量所需的流動性。

如Joel所述,Balancer的靈活特性為Aave帶來了巨大的流動性解決方案,其中智能池在資產可用來保護協議和防止短缺事件的方式中扮演著關鍵角色。

這種伙伴關系為進一步整合這兩個協議奠定了基礎,包括圍繞新貨幣市場進行研究以及將BalancerV2上的代幣用作Aave抵押品的方式。

下一步是什么?

Aave/Balancer資產管理器的研究和編碼已經開始,我們希望它在三月份BalancerV2推出后不久就可以準備進行初始測試。

如果您是Aave或Balancer社區的成員,并且有興趣參與此項目或成為V2啟動合作伙伴,可以早期訪問BalancerV2代碼庫。

V2指日可待,我們很高興向世界展示我們已經做了很長時間的工作。

Tags:BALNCEANCbalanceminifootball幣銷毀機制DFX FinanceMercurity.financeDollarBalance Share

Polkadot和Cardano有機會超越以太坊嗎?比推BitpushNews 剛剛 13 目前,以太坊是智能合約平臺之王,市值超過2000億美元.

1900/1/1 0:00:00一副NFT收藏品成交價格高達800個ETH!類似的劇情看似夸張,卻頻頻在加密世界上演。究其原因,一向小眾的NFT賽道正以爆發式的增長速度成為潛在的價值洼地.

1900/1/1 0:00:00本文來源:中金網 以預測2008年金融危機而聞名的對沖基金經理MichaelBurry警告說,政府可能會在通脹危機中“打壓”比特幣甚至黃金以保護本國貨幣.

1900/1/1 0:00:00本文來源:新浪科技 北京時間2月19日凌晨消息,英偉達周四宣布,該公司將會發布一系列新的芯片,專門用于開采第二大數字加密貨幣以太幣.

1900/1/1 0:00:00.new_summary,blockquote{position:relative;font-size:16px;letter-spacing:1px;line-height:28px;marg.

1900/1/1 0:00:00原標題:全球搶購加拿大首支比特幣ETF,首日成交量驚人!美國版也將呼之欲出?2月18日,北美首只比特幣ETF——Purpose?Bitcoin?ETF在加拿大多倫多證券交易所正式上市.

1900/1/1 0:00:00