BTC/HKD-0.22%

BTC/HKD-0.22% ETH/HKD-0.24%

ETH/HKD-0.24% LTC/HKD-0.46%

LTC/HKD-0.46% ADA/HKD-0.24%

ADA/HKD-0.24% SOL/HKD-0.46%

SOL/HKD-0.46% XRP/HKD-0.09%

XRP/HKD-0.09%隨著DeFi爆發性的增長,如今正在進入激烈爭奪的階段,由于需求的快速增長和技術基礎設施之間存在突出的矛盾,DeFi的格局正處于不斷的變化和發展之中。尤其是以太坊的擁堵帶來了DeFi的溢出效應,下面以DEX為例,我們可以看看如今DeFi的白熱化競爭的態勢。

MDEX起勢

MDEX是基于Heco鏈的DEX,它跟基于以太坊的Uniswap在業務模式上類似,不過其依賴的底層鏈不同。觀察MDEX的發展態勢,可以讓我們從更大的視野去理解DeFi的可能性以及全局景觀。

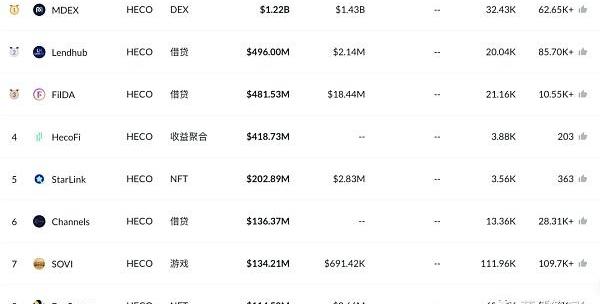

截止到寫稿時,Heco鏈項目的總鎖倉量達到35.2億美元,日交易量為18.4億美元,總地址數為206萬個。

在寫稿時Heco生態項目中,MDEX鎖倉量和交易量都占據首位,其中鎖倉量達到12.2億美元,占Heco生態總鎖倉量的34.6%;日交易量達到14.3億美元,占Heco生態總交易額的77.7%。

從這個角度看,在當前的Heco生態中,MDEX是其最大的項目。那么,如果跟基于以太坊的DEX龍頭Uniswap對比,MDEX又是什么情況?

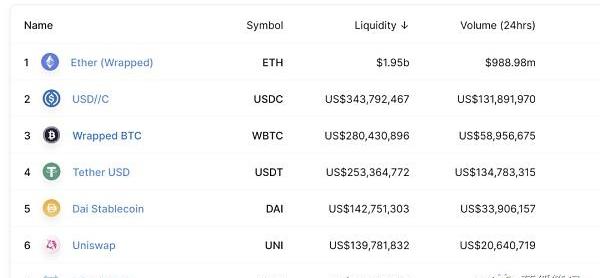

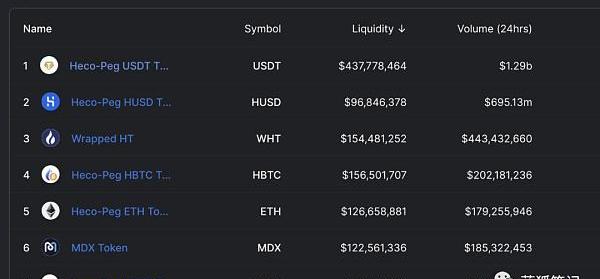

截止到寫稿時,從流動性上看,Uniswap為46.1億美元,24小時交易量為10.5億美元,24小時交易次數為173,105次,交易對為30,105;24小時的交易費用為3,158,452美元;而MDEX的流動性為12.2億美元,24小時交易量為16億美元,24小時的交易次數達到1,075,118次,交易對為1,086個,24小時的交易費用為4,786,855美元。

以太坊L2網絡總鎖倉量為51.1億美元:金色財經報道,L2BEAT數據顯示,截至6月5日,以太坊Layer2上總鎖倉量為51.1億美元。其中鎖倉量最高的為擴容方案Arbitrum,約25.0億美元,占比48.97%。其次是Optimism,鎖倉量9.85億美元,占比19.27%。dYdX占據第三,鎖倉量9.63億美元,占比18.85%。[2022/6/5 4:03:31]

此外,根據MDEX披露的數據,MDEX的累積交易總額超過386億USDT,單日最高交易額突破23.2億USDT,單日最高流動性超13.3億USDT。

從上述數據可以看出,在整體流動性和代幣對數量方面Uniswap占優,而在交易量和交易費用上MDEX更高。此外,交易次數上MDEX也超過Uniswap,其中可能的原因之一是,由于在Uniswap上的交易費用更高,小額交易不劃算,因此在Uniswap上發生的交易,往往交易額較大,導致其交易次數增長減緩;在MDEX上,由于交易費用較低,會發生更多的小額交易,其交易量也更大。當然,這也跟MDEX的交易挖礦激勵有很大關系,下面的激勵部分會有詳述。

從流動性、交易量、交易次數以及交易費用看,MDEX已經成長為較大規模的DEX。這是以太坊DeFi外溢效應的又一表現。

導致這個局面產生的原因是什么?其中的一個重要原因是以太坊的擁堵無法承載日益增長的DeFi活動需求,這導致了外溢效應的產生。

以太坊L2網絡總鎖倉量達到36億美元,Arbitrum占比74.18%:金色財經報道,L2BEAT數據顯示,截至9月19日,以太坊Layer2上總鎖倉量已達到36億美元。其中鎖倉量最高的為擴容方案Arbitrum,約27億美元,占比74.18%。其次是dYdX,鎖倉量超3.92億美元,占比10.96%;Optimism以2.32億美元的鎖倉量位居第三,占比為6.47%。[2021/9/20 23:37:28]

以太坊的擁堵與外溢效應

以太坊的擁堵導致參與DeFi的成本急劇增長,不管是參與挖礦還是交易、借貸以及理財,動輒幾十美元甚至數百美元,隨著ETH價格上漲以及DeFi協議的增多,對于以太坊區塊空間的爭奪日趨激烈,這一現象短期內較難得到緩解。

在Layer2還沒有大規模落地之前,不同的以太坊DeFi項目對以太坊區塊空間的零和博弈會持續下去,直到達成一定的均衡。這種局面意味著什么?意味著其他鏈的機會、Layer2的機會。當以太坊本身無法承載defi的快速發展時,它會外溢到其他鏈,外溢到layer2,最近的發展也可以看到這種趨勢正在發生。

而上述的MDEX的起勢就是其中的重要體現之一,MDEX是基于Heco鏈的DEX,這讓它與基于以太坊的DEX產生區別。以太坊的擁堵導致DEX交易費用過高,交易速度過慢,這會促使用戶的遷移。而能夠承載這種遷移的鏈和DEX將會從中受益。

MDEX交易費用和交易速度

截止到寫稿時,以太坊的gas價格在300多Gwei,其中在過去一個月Uniswap消耗了1.44萬個ETH,價值1860萬美元的交易費用,擁堵高峰時普通的一筆交易動輒幾十美元的費用是常事。

波卡周報:以太坊橋一季度接入Polkadot 一季度發布Kusama及Polkadot平行鏈:2月2日,波卡Polkadot官方社區PolkaBase發布波卡周報。主要內容包括:在不提供明確的鏈的情況下將無法啟動Substrate;將在所有Polkadot RunTime中使用可擴展多重地址;修復cumulus的狀態緩存;增加交易通知的最大度量標準;波卡15號公投,RunTime升級到Polkadot v27;波卡品牌重塑的已更新進入沉浸階段;Kusama賞金提案子賞金擴展實施已執行;申請參加下一次解碼的Polkadot的提案將于2月28日截止;2021 年第一季度比特幣將進入Polkadot (PolkaBTC);以太坊橋即將在第一季度接入Polkadot;2021年第一季度,Kusama平行鏈發布,Polkadot平行鏈發布。[2021/2/3 18:45:26]

這對于小額交易以及高頻交易來說,這樣的費用基本上無法承受。在MDEX,大多數的交易費用基本上在0.03美元到0.06美元之間。相對于以太坊鏈上的DEX交易費用,顯得非常便宜。這對于高頻交易者來說,是有吸引力的。這也是MDEX交易次數較高的原因。

從交易速度上來看,MDEX的交易處理時間大約3秒左右,而在Uniswap上的交易處理時間大約需要20秒左右,如果以太坊的高峰期,可能會耗費更長的時間。MDEX是基于Heco鏈,Heco鏈目前的TPS理論上最高可以達到500,交易確認時間大約3秒。這導致基于Heco的MDEX在交易速度和交易費用上有優勢。

動態 | Tether將1500萬以太坊USDT轉移至比特幣側鏈Liquid網絡:USDT 發行方Tether于1月7日將價值1500萬美金基于以太坊發行的USDT跨鏈轉移至比特幣側鏈Liquid網絡。Blockstream CSO繆永權表示,Liquid USDT 將首次提供穩定幣交易的部分隱私功能,Liquid USDT 或成為首個大規模隱私數字資產的應用實例。(Coindesk)[2020/1/9]

當然,當前在流動性上Uniswap有較大優勢,在某些交易對上其滑點更低。而MDEX在主流資產的交易流動性也開始起來了,尤其是穩定幣的流動性方面。

在穩定幣交易上MDEX的交易量超過Uniswap,Uniswap則在ETH上的流動性和交易量領先。

交易費用和交易速度對于用戶來說,是最直觀的感受。由于DeFi本身的需求增長很快,這必然導致以太坊無法承載全部的DeFi活動,隨之而來的是DeFi從以太坊溢出到其他公鏈,其中也包括Heco,具體到DEX來說,則就是從Uniswap和Sushiswap外溢到MDEX等DEX。

MDEX代幣經濟的迭代

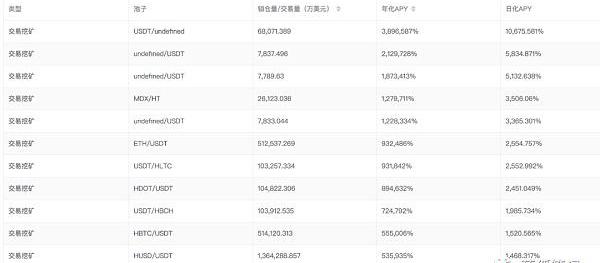

從上面的圖中,可以看到MDEX在交易次數和交易量上超過Uniswap,除了交易費用低和交易速度快之外,還有一個重要原因是其代幣經濟機制的迭代,尤其是其“雙重挖礦”的激勵。

新平臺提供商STK Global Payments宣布已加入企業以太坊聯盟:新平臺提供商STK Global Payments宣布已加入企業以太坊聯盟(EEA)。STK Global Payments的總監Miro Pavletic表示,“STK正在利用以太坊網絡將加密貨幣帶入大眾市場。”[2018/3/28]

在Uniswap中,流動性提供者為不同代幣對池提供流動性,流動性提供者可以獲得交易量0.3%的手續費用,具體每個人,則會根據其提供的流動性的比例獲得相應的收益。UNI代幣暫時還未捕獲費用價值,當前以治理為主;SushiSwap的流動性提供者可以獲得交易量0.25%的交易費用獎勵,而交易量0.05%的交易費用會獎勵SUSHI質押者。跟Uniswap類似,MDEX同樣也會給流動性提供者獎勵,除了正常的流動性挖礦獎勵之外,還有一個空投池的收益:具體獎勵方式是通過boardroom的空投池來分發,這在下面會具體描述。根據MDEX披露的數據看,目前流動性挖礦一共分發了3500萬個,如果按照如今的價格計算,超過2億美元。

除了獎勵給流動性提供者之外,MDEX還給予交易挖礦提供獎勵,也就是MDEX采用“雙重挖礦獎勵”機制。此外,MDEX還支持單代幣參與流動性挖礦,這跟Uniswap不同。

當用戶參與交易挖礦時,用戶獲得的是MDEX的治理代幣MDX獎勵,其獎勵的數量會根據交易量而定。下圖是目前MDEX上交易挖礦的APY,目前看其收益非常高,這也是推動其交易量上漲的重要原因。

根據MDEX披露的數據,截止到現在,如果按照交易挖礦獎勵給交易者的MDX代幣總數,MDEX交易挖礦為用戶補貼了超過2.4億USDT的手續費。按照其補貼的手續費來看,平均每位用戶交易手續費基本上大約為0,因為挖礦產生的MDX代幣獎勵高于所需的手續費。這一點,從上圖的APY也可以看出端倪。

最后,在MDEX的激勵機制中,除了流動性挖礦者和交易者激勵之外,還有MDX代幣持有人的激勵。也就是將MDEX成長的一部分價值賦予到MDX代幣中。而MDX有了費用的價值支撐,能夠反哺到其生態激勵中,從而形成閉環。

MDEX中的MDX代幣持有人激勵會通過MDEX的boardroom模式來進行。MDEX的平臺收入主要來自于交易額0.3%的交易費用。在交易額0.3%的手續費中,0.1%會用于推動生態項目發展,0.14%用于獎勵給挖礦用戶,而0.06%用于回購銷毀MDX。

MDX代幣可以捕獲MDEX平臺交易規模的0.06%費用價值,比Sushiswap的SUSHI質押者收益比例略高一些,目前sushi代幣的質押者可以獲得交易規模的0.05%的費用價值。根據cryptofees的統計,最近七天Sushiswap日均費用大約在120多萬美元左右,目前Sushi代幣質押者可以獲得其中16.66%的收益,也就是每天Sushi代幣持有人可以分得20萬美元左右的收益。而按照寫稿時當天MDEX的手續費用為4,786,855美元計算,那么,當天大約有94.8萬美元左右注入回購池,這部分資金會用于回購MDX并銷毀。

交易額的0.14%手續費用于購買HT,然后將購入的HT注入空投池。當前MDX/USDT、MDX/HT的流動性提供者以及單代幣MDX質押,都可以獲得其HT池的獎勵。流動性提供者可以每天獲得空投的收益。

在boardroom上線之前的手續費收入大約是4500萬美元,其中3000萬美元將直接注入到空投池和回購池,其中900萬美元用于回購和銷毀MDX,而2100萬美元(交易額的0.14%)用作為空投池的初始資金。目前為止,累積回購超過1500萬USDT。

在回購銷毀的具體執行中,MDEX會將其中相應的比例注入到待回購的資金池中,然后通過智能合約自動執行回購銷毀,回購銷毀有個觸發價格,如果未被觸發,則會持續累積進入到回購資金池,在下一個日期執行。

目前MDEX主要為mdx/usdt、mdx/ht的流動性提供者以及MDX質押者給予空投資金池的回報,獎勵的代幣是HT。具體的獎勵比例根據不同資金池的獎勵比重而定,不同待領取池的獎勵比重則由當前的挖礦池數量和流通量中可質押MDX的數量來決定,并會通過智能合約的方式進行動態調節。

也就是MDEX每天的交易費用會持續對MDX和HT形成一定的買入。目前MDEX的代幣MDX的總量為224,962,458,流通量為124,962,458,由于其存在回購和銷毀的機制,其回購和銷毀的數量跟其MDEX的交易量相關,隨著交易量的上漲,可產生更多的費用。而費用中的一部分會用于回購并銷毀MDX,這會減少市場上MDX的供應量,并形成對MDX的買入需求。目前為止MDEX累積空投價值總額超過995萬USDT。

此外,由于MDX代幣在Boardroom質押可以收益,這會激勵用戶質押其MDX,進而減少MDX的挖礦拋壓。

當然,這個代幣經濟模式能否持續跟MDEX的流動性和交易量能否持續相關,這里面真正產生價值的是其交易費用。而交易費用來源于交易者在MDEX平臺的持續交易。

從這個角度看,MDX是MDEX引導出其正向發展的一種代幣,它激勵流動性提供者、交易者以及代幣持有者為其生態發展做出貢獻。如果能形成正向循環,那么會推動交易量的上漲,但如果正向循環沒有起來,交易規模下降,激勵失去吸引力,可能會導致代幣持有人的信心不足,最后導致生態的萎縮。跟所有的加密項目一樣,MDEX也有其風險點。

DeFi的趨勢

從基于Heco的MDEX的發展看,未來的DeFi會出現百家爭鳴的態勢,除了Heco的MDEX,還有波卡生態的DEX,阿童木生態的DEX,BSC生態的DEX…….當然,如果以太坊解決了可擴展性問題,以太坊上可容納的DeFi也會持續增長。

目前各個鏈上的DEX跟傳統交易市場相比,規模還很小,隨著DeFi的不斷發展,更多用戶的涌入,DEX還有空間。這個空間足以容納更多的DEX,更多的DeFi,不同鏈的DEX都有很大的機遇去發展自己,不管是發展其流動性、交易量、用戶數,還是加強其底層公鏈的安全以及性能等。當然,在百家爭鳴之后,市場也會逐步形成格局,逐步形成馬太效應,這個需要時間來告訴我們答案。

MDEX目前占據了Heco生態的主要位置,是Heco上新資產的首要發行地,隨著Heco上資產的增加,尤其是DeFi項目的發展,MDEX有機會為更多的資產提供交易服務,從而擴大其交易規模。除了Heco鏈,未來MDEX也有可能擴展到以太坊、波卡、Cosmos網絡等,如果它能擴展到更多的鏈,這會增大其業務的廣度和深度,并帶來更多的可能性。

過去的一年,DeFi的發展很快,但從更長遠的視野看,過去的一年,DeFi的發展只是剛剛開始,未來的DEX還有很大的空間,競爭也會日趨激烈更加精彩。

Tags:DEXMdex以太坊MDXAscendEX交易所app下載MDEX去中心化交易所以太坊最新價格美元計價MDX幣為什么提前減半了

DEX江湖正在發生變化。正如我們此前說的那樣,DeFi世界中,流動性不再有邊界,DEX的崛起和衰落都將加速.

1900/1/1 0:00:00周四,雖然美國股市整體大跌,但比特幣的表現異常穩定,目前維持在5.188萬美元。而以太幣價格首次突破1900美元,逼近2000美元的關鍵心理關口.

1900/1/1 0:00:00我們的專欄作家說,如果美國在穩定幣交易中重新控制假名,那么可能會對加密行業產生重大影響。想象一下下面的場景:在2021年的某一天,金融監管機構宣布,所有穩定幣持有者必須經過驗證.

1900/1/1 0:00:00本文來源:新浪財經 雙線資本首席執行官、有“新債王”之稱的杰弗里-岡拉克對比特幣的看法有所改變。他周四表示,比特幣可能是比黃金更好的交易對象.

1900/1/1 0:00:00ZOL項目于今日16:00正式開始流動性挖礦。DeFi流動性挖礦火爆一時,吸引了大量投資者參與.

1900/1/1 0:00:00本文來源:每日經濟新聞,作者:盧祥勇????當地時間周三,美股三大指數集體低開,收盤漲跌互現。道指漲0.29%,再創歷史新高,標普500指數跌0.03%,納指跌0.58%.

1900/1/1 0:00:00