BTC/HKD+0.86%

BTC/HKD+0.86% ETH/HKD+0.99%

ETH/HKD+0.99% LTC/HKD+2.53%

LTC/HKD+2.53% ADA/HKD+1.57%

ADA/HKD+1.57% SOL/HKD+1.08%

SOL/HKD+1.08% XRP/HKD+1.4%

XRP/HKD+1.4%在傳統金融市場上,每種證券都需要一個買方和賣方市場才能有效地進行交易。如今,股票交易的速度和簡便性被視為理所當然,尤其是在新引入的Robinhood投資模式下。在這個新時代,做市商扮演著舉足輕重的角色,為市場參與者創造了無縫的交易體驗。在過去的一年里,做市商這個角色以名為自動化做市商的算法代理的形式移植到加密生態系統中。

AMMs執行的功能與傳統做市商相同,促進兩種數字資產之間的交易。然而,在智能合約里不是由大銀行或交易公司來做市,而是通過算法做市。與傳統的做市商依靠大量資源提供嚴格的買賣價差不同,AMMs重新定義了提供流動性的方式,并應用數學公式來決定資產交易的價格。

恒定函數做市商

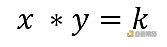

恒定函數做市商是最流行的AMM系列。當交易者希望將代幣A換成代幣B時,這種AMM會使用恒定函數作為其定價機制。在這種情況下,術語"恒定函數"指的是資產儲備的乘積必須在發生任意交易時都保持不變。

自2017年以來,針對不同使用案例的優化,一些DEX已經把這個恒定函數進行了修改。下面將介紹一些最流行的DEX,并詳細介紹其采用的恒定函數。

穩定幣crvUSD科普創新清算機制LLAMMA,可在抵押品價格下跌時逐步替換為穩定幣:1月17日消息,Curve官方科普其穩定幣crvUSD創新的清算機制LLAMMA,解釋了LLAMMA通過AMM的特性進行針對債務人更友善的清算方式,讓抵押品在價格下跌時逐漸轉移成穩定幣,讓原本要清償的債務有一定程度的穩定幣可以償還,同時在價格回穩時再逐漸把穩定幣換回抵押品,而不是直接的觸發清算導致債務人的虧損。

此前報道,2022年11月23日,去中心化交易平臺CurveFinance開發者發布Curve即將推出的去中心化Stablecoin“crvUSD”的官方代碼和白皮書。[2023/1/17 11:17:13]

Uniswap

Uniswap是第一個讓使用恒定函數變得流行的DEX。它使用了一種被稱為"恒定乘積AMM"的AMM變體,它強制要求兩種資產儲備量的乘積必須始終保持不變。

動態 | 鏈客社區聯合北京交通廣播推出區塊鏈技術科普節目:12月11日15:15—16:00,區塊鏈技術社區——鏈客區塊鏈技術社區將聯合北京交通廣播FM103.9從零開始為大眾科普解碼區塊鏈技術,蜻蜓FM及北京廣播網同期進行全球直播。首期做客嘉賓為鏈客區塊鏈技術社區創始人郄建軍和百度區塊鏈產品負責人于雅楠。[2019/12/11]

在這個等式中,x和y代表流動性池中兩種資產的單位數量。舉例說明,假設ETH/DAI池包含100ETH和10,000DAI。在這個例子中,Uniswap將這兩個數量相乘,得到k的值為1,000,000。現在的目標是保持k值恒定,而不考慮對流動性池的交易量。做到這一點的唯一方法是,x和y的數量反向變化。換句話說,當x的數量增加時,y的數量必須減少。最終,任何給定交易所的報價都是常量乘積公式和池中代幣比例的函數。

需要注意的是,x和y之間的關系不是線性的。用10個ETH兌換1000個DAI不等于用20個ETH兌換2000個DAI。相反,這種關系是漸近式的。這意味著隨著花費的代幣數量增加,收到的代幣數量會變小。

現場 | 火幣中國推出數字經濟及區塊鏈產業科普新書:金色財經現場報道,12月6日,由海南省工業和信息化廳主辦,南南合作金融中心協辦,海南生態軟件園、火幣中國承辦的“海南自貿港數字經濟和區塊鏈國際合作論壇”在海口舉行,這是全球首次區塊鏈部長級論壇。

在本次論壇上,火幣中國舉行了“數字經濟及區塊鏈產業科普系列新書發布”儀式,希望通過教材、專業教育、培訓等多種方式,幫助從業者、高校、研究機構深入了解區塊鏈,從而建立起區塊鏈全局性知識模型,真正推動區塊鏈應用落地。火幣中國CEO袁煜明介紹,將聯合機械工業出版社面向普通高等教育推出《區塊鏈導論》、《區塊鏈系統設計與應用》和《區塊鏈新商業模式分析》系列教材,這是國內最早推動的區塊鏈教材之一;火幣中國還積極參與數字經濟的研究,由中信出版社出版的新書《讀懂Libra》已經上市;由火幣中國負責編寫的區塊鏈技術科普讀物《區塊鏈技術進階指南》將于12月面世;首本行業內最全的區塊鏈應用案例集《區塊鏈產業應用100例》在本次論壇進行了首次刊印。[2019/12/6]

聲音 | ETC Labs主管:科普教育是未來幾年公鏈面臨的巨大挑戰:ETCLabs主管Darin Kotalik認為,科普教育是未來幾年公鏈面臨的巨大挑戰,人們必須要對區塊鏈有基本的認識,分清楚公鏈和私鏈的區別。[2019/8/25]

恒定乘積函數的特性對AMMs很有用,因為它確保了當任何一種資產的價格接近無窮大時,總會有流動性。

Balancer

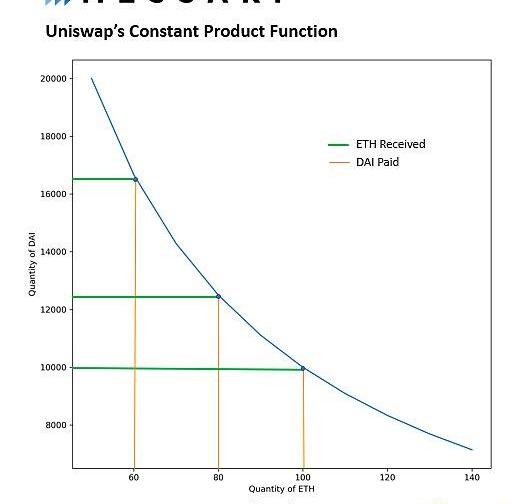

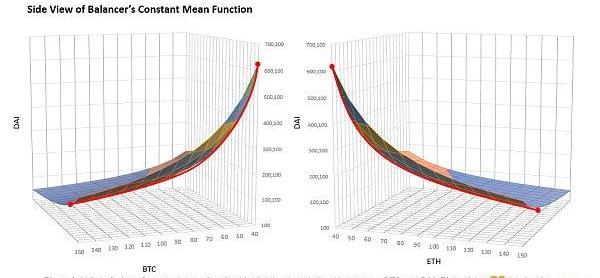

Balancer的AMM一般化了Uniswap的恒定乘積功能,創造了一個被稱為"恒定平均AMM"的變體。這個AMM的核心是價值函數,它強制規定資產池中的資產余額的權重次冪的乘積應始終保持不變。

在這個公式中,t代表池中的資產的種類數,Bt是資產數量,Wt是資產權重。雖然與Uniswap簡單易懂的常量乘積函數相比,數學公式看起來要復雜得多,但其實很容易理解。例如,假設用戶創建了一個BalancerPool,其中包含三種資產:100ETH、100BTC和100,000DAI,每種資產的權重為33.3%。Balancer對這些數值進行如下處理:

動態 | 央行官微舊文重發“再科普”:范一飛詳解數字貨幣:據中國經濟網消息,今日,央行官微公眾號頭條重新發布央行副行長范一飛在2018年1月25日題為《關于央行數字貨幣的幾點考慮》的文章,對央行數字貨幣再次進行科普。同時,微信公眾號第二條發布支付司副司長穆長春8月10日在第三屆中國金融四十人伊春論壇上的演講。近年來,各主要國家和地區央行及貨幣當局均在對發行央行數字貨幣開展研究,新加坡央行和瑞典央行等已經開始進行相關試驗,人民銀行也在組織進行積極探索和研究。[2019/8/21]

類似于Uniswap,目標是在保持資產權重不變的情況下,只改變資產余額,從而保持k不變。在3種資產BalancerPool的情況下,交易可以發生在三個資產中的任意兩個之間。用戶可以用ETH交換DAI,用ETH交換BTC,或者用DAI交換ETH。通過保持k的值不變,可以在三種資產之間生成一個價值面。

有趣的是,這個曲面與Uniswap的常量乘積函數并沒有太大區別。另一種思考方式是將圖1中的恒積函數,額外增加一個代表池中第三個代幣的軸。通過改變圖2的角度,兩個函數之間的相似性變得更加明顯。

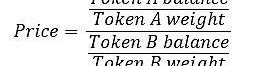

由于Balancer池被設計成有2到8種資產,任意兩個代幣之間的交易價格報價就比較復雜了。池中的每一對代幣都有一個價格,這個價格取決于該特定代幣的余額B和權重W。從形式上看,交易執行的價格是按照代幣余額與代幣權重的比值來計算的。

在上面的公式中,代幣A代表被賣出的代幣而代幣B是被買入的代幣。如果池子的持有者不改變資產儲備,很容易看出價格的變化完全基于交易,因為資產權重必須始終保持不變。這種機制與圖2所示的恒定面相結合,可以保證買入資產的價格上升,而賣出資產的價格下降。在與Uniswap相同的情況下,套利機會保證了BalancerPools提供的價格與市場其他部分同步變動。

Curve

Curve是一個交易所流動性池,預期價格穩定的資產之間可以在該池里進行高效交易)。Uniswap和Balancer主要是針對波動和價格不穩定的代幣的交易。然而,當處理那些想要互相保持穩定的資產之間的交易時,低價格滑點是最重要的。之前迭代的各種AMMs固有曲率就有問題了,因為交易規模越大,滑點就越大。

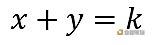

解決價格滑點問題的一個方法是,使用常數和函數作為AMM的內部交易機制。當使用兩種資產進行操作時,恒和做市商強制規定資產數量之和必須保持不變,并遵循以下函數:

如圖,一個雙資產恒和做市商是一條簡單的直線。

雖然這個函數的簡單性實現了低滑點,但它缺乏恒定產品做市商的關鍵屬性,即當任何一種資產從池子中流出時,池子總還會有流動性,而另一種資產的數量趨于無窮大。

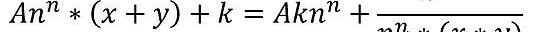

為了解決這些問題,Curve通過結合恒定總和和恒定乘積函數創造了一種混合AMM:在曲線的平衡點附近創建一條相對平坦的曲線,類似于恒定總和函數,以保持價格相對穩定,同時使兩端更加傾斜,類似于恒定乘積函數,因此在曲線的每個點都有流動性。在雙資產的情況下,最終的結果是下面的復雜函數。

除了復雜的數學之外,請注意兩個常數函數是如何嵌入方程中的。左邊是常數和,右手邊是常數積。此外,公式中還包含了一些其他的項來達到預期的目的。在公式中,n代表資產數量,A是一個"放大系數"參數,它決定了函數與常積函數的相似程度。A的值越低,Curve的函數就越接近Uniswap的函數。

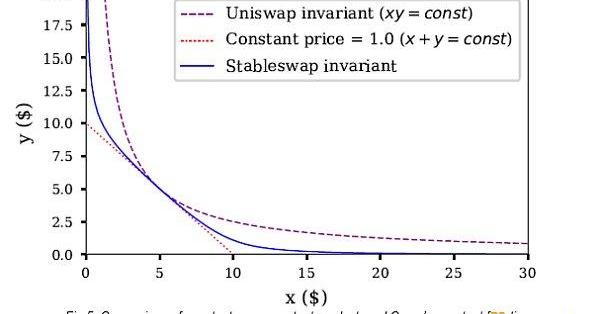

就像之前的CFMMs一樣,我們的目標是在x和y之間發生交換時保持k的值不變。繪制該函數會像這樣:

來源:Curve白皮書

從圖5中可以看出,Curve的函數在中間表現為恒定加和函數,但隨著x和y的值的變大,則變為恒定乘積函數。這種形狀使曲線中間段的價格保持穩定,同時又能在兩端提供流動性。

結論

在過去的幾年里,AMMs通過以去中心化的、全球可訪問的和非托管的方式匯聚和提供流動性,它已經成為DeFi的重要組成部分。具體而言,Uniswap、Balancer和Curve等CFMMs獲得了巨大的增長和應用,交易量超過數十億美元。

自2017年以來,這些去中心化的交易所已經開發了恒定函數的各種變體,以解決特定的交易所問題。隨著該領域繼續擴大,涵蓋各種資產,為使交易更高效,交易所必須對底層功能進行大量思考。雖然這項技術仍處于早期階段,但它已經帶出了新的研究領域,更多的AMM設計將會出現,最終為所有DeFi用戶提供更好的流動性。

Tags:區塊鏈AMMUNIUniswap區塊鏈通俗易懂的例子圖Giant Mammothcommunityuniswap幣價格預測

DeFi周刊是金色財經推出的一檔每周DeFi領域的總結欄目,內容涵蓋本周重要的DeFi數據、DeFi項目動態等.

1900/1/1 0:00:00根據歐易OKEx交易大數據,BTC合約多空持倉人數比為0.99,市場做空人數占據優勢;季度合約基差在600美元上方,永續合約資金費率為正,交割及永續合約持倉總量為28億美元.

1900/1/1 0:00:00GitcoinGrants第9輪已開始,本輪捐贈時間為2021年3月10日-3月25日。本輪分為五個板塊(基礎設施、社區、DApp、NFT、東亞),五個匹配池加起來價值50萬美元.

1900/1/1 0:00:00原標題:《灰度負溢價,DCG拉盤》3月10日,在灰度比特幣信托GBTC連續9天負溢價后,灰度的母公司DCG表示計劃購買2.5億美元的GBTC.

1900/1/1 0:00:00北京時間2021年3月10*****16:25,距GitcoinGrant9捐贈活動開始還有5個多小時.

1900/1/1 0:00:00“我偶爾也會幻想一下,如果當初那200枚比特幣沒賣,現在身家也有近8000萬元了。”3月14日,在比特幣盤中價格一度漲破6萬美元/枚大關、創下歷史新高之際,投資者汪帥對作者表示.

1900/1/1 0:00:00