BTC/HKD-0.81%

BTC/HKD-0.81% ETH/HKD-2.91%

ETH/HKD-2.91% LTC/HKD-2.4%

LTC/HKD-2.4% ADA/HKD-2.79%

ADA/HKD-2.79% SOL/HKD-2.96%

SOL/HKD-2.96% XRP/HKD-3.58%

XRP/HKD-3.58%文丨首席記者馬可誠??特約記者陳岱琳?發自香港

摩根大通(NYSE:JPM)最近向美國證監會提交一款特殊的約一年期掛鉤票據產品,允許投資者可以通過這個1年期左右的掛鉤產品,追蹤11只股票的一籃子表現,而這11只股票的價格,又與加密貨幣特別是近期大熱的比特幣息息相關。

消息一出,市場嘩然。

在香港,摩根大通的昵稱是小摩,以示與大摩的區別。不過事實上,摩根大通的資產要龐大得多,尤其是它的觸角遍布在全球各地,它所能提供托管的資產品種也是全行業里的佼佼者。盡管小摩偶有一些市場動作傳出,但它大部分時候,還是給外界比較中規中矩的大行形象,而為加密貨幣設計關聯產品,似乎與小摩的傳統形象不符。

不少市場人士還記得,摩根大通CEO杰米·戴蒙(JamieDimon)在2017年接受CNBC的訪問時表示,他會“秒開”任何交易比特幣的交易員。當時這個CEO很認真地指出:“這違反了我們的規定,而且很愚蠢。”

摩根大通:對Signature Bank的股票保持樂觀:金色財經報道,由于加密銀行 Silvergate Capital (?SI?) 面臨財務和監管問題,對其長期生存能力提出質疑,摩根大通的分析師對Signature Bank (?SBNY ) 的股票保持樂觀。

周一發布的一份報告稱,在季度中期更新中,Signature 顯示其 1 月和 2 月的即期存款余額減少了 8.26 億美元。然而,這一下降是由數字資產客戶相關存款故意減少 15.1 億美元所推動的。不包括與數字資產相關的存款,Signature 同期增加了 6.82 億美元。[2023/3/7 12:46:22]

有人認為,可能是2020年以來,比特幣的暴漲,不但改變了我們的生活習慣,也改變了杰米·戴蒙對于比特幣的看法。不久前,就在比特幣突破5萬美元大關時,還有更激進的人士認為,或許小摩的董事會應該首先秒開戴蒙。

摩根大通CEO:比特幣可能漲十倍 但仍不會買入:9月27日消息,在印度時報的在線采訪中記者詢問摩根大通CEO戴蒙,比特幣或其他加密貨幣資產是否應該被禁止或納入監管。戴蒙回答道,“我不在乎比特幣,但它即將被納入監管,這將在某種程度上限制它。我不會買入比特幣,但這也不意味著比特幣無法漲十倍。”戴蒙一直是比特幣的堅定批評者,他在2017年稱比特幣是欺詐行為,并指出犯罪分子可以通過使用比特幣而不是美元進行金融交易來逃避當局的追捕。(CoinTelegraph)[2021/9/28 17:10:51]

掛鉤票據底層資產揭密

根據小摩向美國證券交易委員會(SEC)提供的資料,此掛鉤票據名稱為“摩根大通加密貨幣風險敞口籃”(JPMorgan’sCryptocurrencyExposureBasket)。這個票據的內在價值由其持有的一籃子股票決定,這一籃子股票共有11只,要么是大量擁有加密貨幣的上市公司,要么經營與加密貨幣相關業務的上市公司。

摩根大通: 持續為政府刺激計劃“包銷”會給美聯儲帶來道德風險:8月25日消息,摩根大通的Bob Michele認為,美聯儲決策者在杰克遜霍爾研討會上應該表明將結束緊急刺激計劃。目前該計劃實際上成為了政府支出方案的后盾。 我們早就渡過了危機,隨著國會議員推進3.5萬億美元預算案和5500億美元基礎設施草案的立法工作,美聯儲給這么多政府政策‘包銷’,存在著道德風險;杰克遜霍爾研討會將于周四和周五舉行,Michele認為,該會議將是美聯儲重申其獨立性的好時機,應該明確劃清界線并表示將結束這些事情。(金十)[2021/8/26 22:37:31]

摩根大通:美聯儲調整管理利率不是貨幣市場的“靈丹妙藥”:摩根大通策略師Teresa Ho等多位策略師在報告中表示,雖然美聯儲調整超額準備金利率和逆回購協議(RRP)利率緩解了短端利率下行壓力,但供需失衡仍然存在,并且在中期內可能會繼續加劇,技術調整不是貨幣市場的靈丹妙藥。雖然美聯儲已開始討論刺激措施減碼,但實際時間“仍遠未確定”,與此同時,準備金增長、存款創造和管理以及貨幣基金資產增長的周期將繼續。這意味著美聯儲隔夜逆回購工具的交易量勢將增長。最終RRP使用量有可能增加到7500億美元。[2021/6/17 23:45:29]

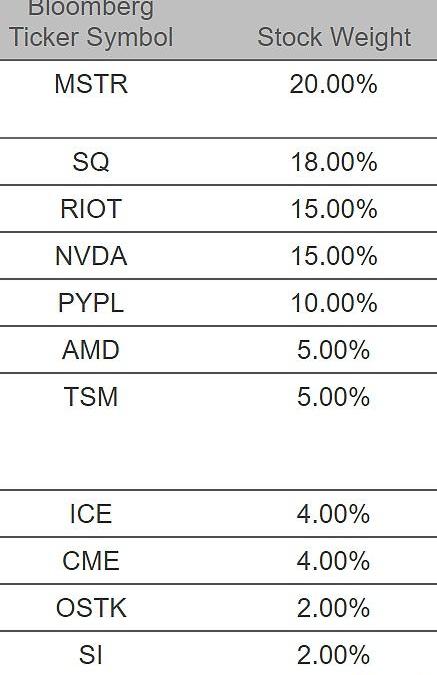

這一籃子里的股票獲分配的權重不平均。摩根大通分配20%的權重給微策略軟件公司(NASDAQ:MSTR),有18%配置在SquareInc(NYSE:SQ)——兩家均是在比特幣方面有大量投資的科技公司。

摩根大通CEO杰米戴蒙:關于比特幣自己“不會再說什么了”:摩根大通CEO杰米戴蒙周三在達沃斯論壇期間接受CNBC采訪時稱,關于比特幣自己“不會再說什么了”( “I’m not going to say anymore”)。去年十月戴蒙也有類似的承諾,在他把比特幣定義為騙局后不久,戴蒙發誓不再談論比特幣。然而到了第二天,他就公開抨擊比特幣投資者是“愚蠢的”。今年一月初,他又稱后悔說比特幣是騙局。[2018/1/25]

根據維基資料,2020年8月,微策略考慮到現金的回報率太低,加上美元貶值,因此投資2.5億美元購買比特幣作為公司的儲備資產,隨后幾個月,公司不斷加倉,當年共斥資近10億美元購入比特幣——成本價為15,964美元/枚。

Square則是在2020年10月將其總資產的大約1%投入了比特幣,理由是公司認為比特幣“未來可能會成為一種更普及的貨幣”。該公司于2021年2月又購買了價值約1.7億美元的比特幣。

此外,摩根大通在加密貨幣挖礦公司RiotBlockchain(NASDAQ:RIOT)和加密貨幣挖礦芯片制造商英偉達(NASDAQ:NVDA)也各配置了15%的持倉。前者的業務是致力于通過“工作量證明”挖礦,來支持比特幣生態系統。公司自稱是北美最大的美國上市比特幣礦商之一,公司相信比特幣的商機。而英偉達則毋庸諱言,是芯片制造的全球頂尖企業之一。

在11只股票中,前上述4只股票已占去整個籃子的68%,因此摩根大通在掛鉤票據的銷售文件中提醒投資者,投資者的回報將很大程度上取決于上述股票的表現。

其他在投資組合的股票還包括,貝寶(PayPalHoldings,Inc.,NASDAQ:PYPL,占10%),超微半導體(AdvancedMicroDevices,Inc.,NASDAQ:AMD,5%),臺積電、洲際交易所集團、芝加哥商品交易所、全美第一家接受比特幣作為商品付款的大型零售商Overstock.com,Inc.以及銀門資本公司(SilvergateCapitalCorporation,NYSE:SI,2%)。

從上述權重并不相同的底層股票配置方案,可以看出這些入選股要么是直接擁有大量的加密貨幣,要么是經營與加密貨幣相關的業務。

加密幣掛鉤產品的迷思

外媒披露,在摩根大通推出上述產品之前,已經有摩根大通的策略師在與客人的交易中開始分配約1%的加密貨幣。

策略師給出的解釋是:“這樣做,能夠對沖傳統資產類別如股票、債券及商品等資產類別的價格‘通脹’。”

摩根大通并沒有向外界披露,設計上述產品是否是為了跟住比特幣走勢。但需要指出的是,摩根大通的這款產品并沒有直接掛鉤比特幣——事實上,鑒于美國證監會迄今沒有批核任何以加密貨幣作為底層直接資產的ETF產品,摩根大通的這款產品最多只可以視為加密幣ETF的間接“仿制品”,即用11只有可能價格表現和比特幣緊密相關的股票組合,來間接跟進比特幣的走勢。

但這款產品設計的背后,還是有些令人迷思之處。

比如非常令人驚訝的是,擁有價值超過$1.5億美元比特幣、并且宣布有可能會接受比特幣作為支付貨幣的特斯拉(NASDAQ:TSLA),竟然沒有入摩根大通的法眼,沒有在掛鉤票據底層投資組合里。

而且,根據世界黃金協會在2021年初披露的一項研究,比特幣并非像摩根大通的策略師所說的,是一個好的“避險”資產——WGC的數據發現,當納指暴漲暴跌時,比特幣幾乎出現同樣的漲跌行情;相比之下,黃金與股票之間反而有更強的負相關性,能給投資者帶來資產多元化的好處。簡單來說,WGC的證據顯示,直接買比特幣并不能對沖股票價格的通脹風險。

再從奇點財經獲得的上述摩根大通掛鉤票據的底層資產情況來看,該產品本質上仍然是一種股票籃子組合的掛鉤票據,并沒有完全擺脫傳統股票掛鉤票據的特性——雖然它將會在很大程度上受到比特幣價格的影響,但顯然它的價格表格并不會與比特幣直接掛鉤。

而且,盡管名為“票據”,但摩根大通并不向投資者提供利息或股息;相反,它將會在產品存續期間,向投資者收取1.5%的“籃子價值耗損”——幾乎剛好抵消了將票據賣給投資者時采取的折讓幅度。

在極端的情況下,在該票據的觀察日時,如果其底層一籃子股票的價值暴跌98.5%,則該票據的投資人實際上會在票據到期日進行結算時,虧完所有的本金投入。

因此,投資者可能會問一個問題:為什么不直接根據摩根大通票據的底層組合權重,自行去購買相應的股票組合呢?

來??源丨21世紀經濟報道記??者丨侯瀟怡陳植胡天姣編??輯丨周鵬峰曾芳陳思穎美國1.9萬億美元財政刺激計劃所帶來的經濟增長與通脹壓力升溫效應,正刺激投資者持續追漲比特幣.

1900/1/1 0:00:00來源:資本偵探 作者:洪雨晗 在3月12日美國拜登政府通過了1.9萬億美元的新冠紓困救助法案后,大水沖市,比特幣的價格又漲了,價格拉升至60000美元.

1900/1/1 0:00:00文章系金色財經專欄作者幣圈北冥供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別防上當.

1900/1/1 0:00:00據雅虎財經3月12日報道,Polkaswitch完成300萬美元融資,ArringtonCapital和AscensiveAssets領投,風險投資公司SignumCapital.

1900/1/1 0:00:00“3月17日,去中心化借貸協議Aave宣布上線AMM市場,可以使Uniswap和Balancer的流動性提供商可以使用其LP代幣作為Aave協議的抵押品.

1900/1/1 0:00:00在本文中,我將嘗試以低復雜度的術語解釋Olympus的工作方式。希望能使您對我們正在解決的問題以及我們旨在解決該問題的方式有很好的了解.

1900/1/1 0:00:00