BTC/HKD-0.36%

BTC/HKD-0.36% ETH/HKD-0.38%

ETH/HKD-0.38% LTC/HKD-0.62%

LTC/HKD-0.62% ADA/HKD-0.29%

ADA/HKD-0.29% SOL/HKD-0.73%

SOL/HKD-0.73% XRP/HKD-0.25%

XRP/HKD-0.25%如今越來越多年輕人不喜歡使用銀行等傳統金融機構提供的服務,而像庫幣、火幣等加密貨幣交易所的借貸產品反而更容易獲得年輕人的青睞。對于那些較為成熟的加密貨幣投資者來說,如果可以在持有加密資產享受潛在資本收益的同時獲得額外利息收入,那么他們持有加密資產的興趣也會更加強烈。

如果把時間拉回到兩年前,相信沒有人能預料到DeFi市場會出現如此巨大的增長。

2019年,當時DeFi總鎖倉量只有區區200萬美元,但現在已經突破650億美元,實現了高達萬倍幅度的增長;2021年,去中心化金融行業里又迎來了NFT的爆炸性增長,人們發現DeFi與現實世界實際用例的關聯性越來越高。除了NFT之外,加密貨幣世界里還有另一個與傳統市場“完美契合”的用例:金融借貸。

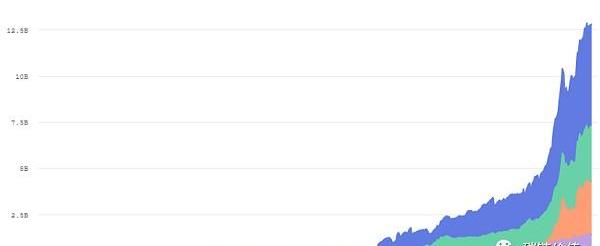

簡單來說,去中心化借貸市場是一個基于智能合約的網絡系統,加密貨幣持有者可以在這里將他們的鏈上資產/通證借給他人來獲得利潤。實際上,這一領域的爆發性增長幾乎和DeFi市場發展趨勢同步,都是從2020年6月開始,之后持續走高,如下圖所示:

多鏈DeFi數據網絡Unmarshal推出NFT API:多鏈DeFi數據網絡Unmarshal在推特上宣布推出其NFT API,DApp、錢包和托管人現在可以集成Unmarshal的API來從區塊鏈上獲取NFT細節。[2021/3/26 19:20:31]

3月30日,去中心化借貸市場總借款量達到130.1億美元創下歷史新高,其中Compound是目前借貸規模最大的DeFi協議,借款總額超過55億美元,約占到全部去中心化借貸市場總量的43.2%;另外,像Maker、Venus、Aave這些新老借貸協議之間的競爭也變得越來越激烈。僅在去年一年,去中心化借貸平臺數量就從2個發展至10個——毫無疑問,加密借貸市場正在升溫。

DeFi 協議 B.Protocol 將于 6 周后將治理權移交給社區:DeFi 協議 B.Protocol 在接受采訪時透露,B.Protocol 將于 6 周后將治理權移交給社區,這意味著用戶可以使用 mScore 和 cScore 對該項目未來路線圖行使投票權。此外,B.Protocol 總鎖倉量目前已達 5600 萬美元。[2021/3/15 18:44:49]

如果參照DeFi的爆發軌跡,未來加密借貸市場規模達到千億美元級別并非不可能。縱觀傳統金融領域,全球借貸市場規模預計會從2020年的60363.7億美元增長到2021年的69322.9億美元,復核年增長率可以達到14.8%。相比之下,加密借貸市場規模依然相對較小,加上地理障礙、高交易成本和流動性限制等傳統金融桎梏,可以說,加密借貸市場蘊藏著巨大機遇和市場潛力。

實際上,加密借貸市場從2020年開始爆發并非偶然。從市場大環境來看,隨著以比特幣為主的加密貨幣市場從去年年中逐漸走出頹勢并不斷走高,越來越多投資者開始嘗試探索更多收入途徑。另外,借貸產品在傳統金融領域已經非常成熟,因此更容易被用戶接受,甚至有可能將一批傳統金融用戶吸引到加密市場里。

觀點:若以太坊持續擁擠 或導致DeFi“黑色星期四”歷史重演:DeFi生態系統在三月的黑色星期四經歷了一場巨大清算危機。Multicoin Capital管理合伙人Tushar Jain認為,以太坊網絡的持續擁堵是另一個此類事件的潛在催化劑:“由于以太坊的擁擠,在基于以太坊的DeFi平臺持有杠桿頭寸的交易員面臨著無法在波動時期降低杠桿率的風險。ETH價格是由DeFi杠桿驅動的,當杠桿需要平倉但不能平倉時會發生什么?巨大的清算。這可能導致3月12日的歷史重演。”(NewsBTC)[2020/8/15]

但就現階段而言,絕大多數用戶還是會把自己的加密貨幣存放在交易所中,但這種方式并不會產生利息,在如今加密貨幣市場資本增加的情況下,無論是個人用戶還是機構用戶都意識到自己存放在交易所的加密貨幣可能是抵押品的極好來源,作為加密貨幣持有者,顯然希望在保留自己加密貨幣的同時賺取更多收入,因此他們可以利用存量放貸并獲得更多回報。另一方面,正如庫幣CEOJohnnyLYU所說,牛市環境下很多用戶為了放大投資收益更愿意借入資產提高自己的杠桿率,從而獲得更高的收益,這其實也增大了加密借貸市場的需求。

Messari前主管:嘗試DeFi產品的話,建議從頂級DEX或貸款平臺開始:Messari前主管、股票及加密貨幣交易員Qiao Wang發推稱:“過去幾個月我一直沉浸在DeFi中。不只是交易垃圾幣,而是實際使用幾十種產品。用戶體驗可以用兩個詞來描述:自由和控制。安全負擔被傳遞給用戶,但這是完全值得的。雖然很糟但它無疑是未來。DeFi的用戶體驗讓我想起第一次使用BTC的時候。更不用說,如果你有足夠的經驗來管理加密貨幣安全,它的攻擊面應該比銀行帳戶小。很明顯,現在不是每個人都能做到,但我認為經過一兩代人就會做得更好。我也被問及都嘗試了哪些DeFi產品,我認為你經常聽到的大多數頂級項目都值得一試。我與其中的大多數都有經濟利益,所以我覺得指名道姓很不好。但或許可以從頂級的DEX或貸款平臺開始。”[2020/7/23]

中心化交易所開始重視加密借貸市場

加密借貸的邏輯類似于股權質押貸款,資產流動性高、容易變現。對于借款人來說,信用貸款額度有限,房抵貸和車抵貸流程復雜、經濟成本和時間成本高。數字貨幣按流程大概在十分鐘內即可完成到賬,其最大優勢之一就是平倉后可以快速變現,不像傳統借貸抵押物兌換效率較低。對于平臺方來說,最大的好處是安全、風控難度低。

動態 | DeFi周報:DeFi項目鎖倉價值10.3億美元 過去一周環比減少5.29%:據DAppTotal.com DeFi專題頁面數據顯示:截至目前,已統計的31個DeFi項目共計鎖倉資金達10.3億美元,其中EOSREX鎖倉3.07億美元,占比29.82%,排名第一位;Maker鎖倉2.75億美元,占比26.65%,排名第二位;排名第三位的是Edgeware鎖倉1.57億美元,占比15.3%;Compound,Synthetix、dYdX、Nuo等其他DeFi類應用共占比28.23%。截至目前,ETH鎖倉總量達320.88萬個,占ETH市場總流通量的2.96%,EOS鎖倉總量達1.09億個,占EOS市場總流通量的10.62%。過去一周,整體而言:1、Maker再次調整借款利率至9.5%,且疑似受多抵押DAI上線消息的影響,其用戶量新增6,348人,有較明顯增長;2、衍生品Synthetix鎖倉價值現為3,435萬美元,較上周環比增長20%,有較大增幅;3、DeFi項目整體鎖倉價值較上周環比減少5.29%。[2019/10/21]

由于準入門檻較低,開放性較大、以及市場決定利率等特點,去中心化交易所只用了很短時間便在加密借貸領域里攫取了不少市場份額,似乎每家交易所都想在這塊大蛋糕里分一杯羹,這顯然引起了中心化加密貨幣交易所的“警惕”。

就目前來看,包括庫幣、幣安、火幣在內的頭部交易所也開始在加密借貸市場中加碼,下面就讓我們做一個簡單梳理:

從上述對比我們可以看出,各大平臺都布局了借貸市場,并且產品也是大同小異。不過也有交易所引入了一些新的玩法。目前各大交易平臺的理財產品與傳統銀行借貸產品相似,中心化程度較高,提供給用戶的是中心化的利率。而庫幣交易所推出了“閑幣賺息”的借貸產品,它不僅支持用戶過該平臺借入加密資產并用于杠桿交易,從而放大投資收益。還允許用戶將閑置的加密資產借出從而獲得收益。所以相比之下庫幣「閑幣賺息」作為一個C2C借貸產品,能夠給用戶提供市場化的利率,借入方和借出方直接就能夠完成借貸,平臺不賺取利差。

當然,中心化的借貸平臺也在不斷地推陳出新,比如庫幣在推出“閑幣賺息”平臺之后,又在近期升級了其「智能出借」功能,用戶只需配置好相關參數,系統會按照用戶提前設置條件以市場最優利率借出,如果當下市場最優利率低于您的可接受最低日利率,系統將按可接受最低日利率掛單借出。你會發現,相比于其他平臺的XX寶,庫幣的“智能出借”功能不僅提升了借出資產的體驗,也提高了用戶的資金利用率和收益率。另外,開啟“智能出借”功能后,還可享受到復利收益,對于資金量較大的投資者而言,更是一筆可觀的收益。

正如前文中所提及,由于近期加密市場牛市來臨,有更多用戶為了放大收益而選擇了杠桿交易,這極大地增加了用戶借入資產的需求,伴隨而來的也有借貸的風險問題。在這方面,幣安、火幣和庫幣在內的多家中心化家交易所都采取了類似抵押借貸的模式,借入加密資產時用戶需要有足夠的保證金,繼而就能確保了借出方可以完全收回自己的本金和利息。

中心化交易所仍是加密借貸市場主力軍

從活躍借貸情況來看,中心化平臺的市場占比接近90%,遠大于去中心化平臺的市場占比。可以說,中心化交易所仍是加密借貸市場的主力軍。

中心化加密貨幣交易所之所以能在加密借貸市場中維持領先地位,主要有兩大原因:

一方面是因為風控做的更出色,去中心化交易平臺具有匿名性,無法對用戶的真實身份和信用進行驗證,再加上加密市場的高波動性,很容易提升借貸人的資金風險。相比之下,中心化交易所在風險管控的要求更加嚴格,有的交易所甚至會通過全面盡職調查來降低違約風險;

另一方面,中心化借貸平臺的用戶更多的是出于交易需求,包括提供流動性以及使用杠桿,他們通常有更高的杠桿需求,而去中心化交易所借貸活動主要由流動性挖礦和治理代幣驅動,而且大多無法提供法幣借貸,因此用戶承擔債務的意愿較小。

總結

如今越來越多年輕人不喜歡使用銀行等傳統金融機構提供的服務,而像庫幣、火幣等加密貨幣交易所的借貸產品反而更容易獲得年輕人的青睞。對于那些較為成熟的加密貨幣投資者來說,如果可以在持有加密資產享受潛在資本收益的同時獲得額外利息收入,那么他們持有加密資產的興趣也會更加強烈。

毫無疑問,隨著中心化加密貨幣交易所推出的金融服務越來越吸引人,預計會有更多新晉投資者進入這一領域。加密借貸市場規模真的能達到千億、甚至萬億美元級別嗎?就讓我們拭目以待吧。

作者:白夜

編輯:黑土

大家好,我是佩佩,從指標上來看我們現在已經進入比較瘋狂的山寨季: https://www.blockchaincenter.net/altcoin-season-index/下圖是第一季度市值前.

1900/1/1 0:00:00很快,你就能購買幫助您購買比特幣的公司的股票了——雖然這句話聽起來有點繞口。美國最大的加密貨幣交易所?Coinbase?已宣布計劃于4月14日上市,股票代號COIN,他們將繞過傳統首次公開募股程.

1900/1/1 0:00:00在以太坊生態系統中,目前最大的挑戰就是低吞吐量和高gas費以及延遲這幾個問題。波卡和NEAR這類公鏈雖然號稱可以解決此類問題,但尚未看到挑戰以太坊生態的苗頭.

1900/1/1 0:00:00BTC行情分析 最近區塊鏈的法律草案層出不窮,韓國、印度、老美還有其他林林總總的小國家,再加上日本準備開始搞官方加密貨幣交易所.

1900/1/1 0:00:00互聯網苦數據隱私久矣。 漫長的數據泛濫時代,成就了很多以數據為核心要素挖掘價值的平臺和企業。而當用戶、監管者意識到數據價值應該歸于用戶時,卻已感到無力實現.

1900/1/1 0:00:003月26日消息,以太坊最受矚目的擴容項目Optimism表示,主網「粗略估計」得到7月才能公開露面.

1900/1/1 0:00:00