BTC/HKD+0.26%

BTC/HKD+0.26% ETH/HKD+0.44%

ETH/HKD+0.44% LTC/HKD+1.7%

LTC/HKD+1.7% ADA/HKD+0.67%

ADA/HKD+0.67% SOL/HKD+0.39%

SOL/HKD+0.39% XRP/HKD+0.49%

XRP/HKD+0.49%今年年初藍狐筆記寫過《Uni向左,Sushi向右》,現在也基本上朝這個方向發展。兩者采用了不同的發展路徑。Uniswap在AMM上進行深度探索,而Sushiswap則在更多領域等方面進行橫向探索。

Sushiswap的拼圖

目前Sushiswap的拼圖中包含了DEX、Kashi借貸和杠桿、BentoBox、眾籌發行MISO等。其中的一些拼圖還是有自己想法的。

*Kashi

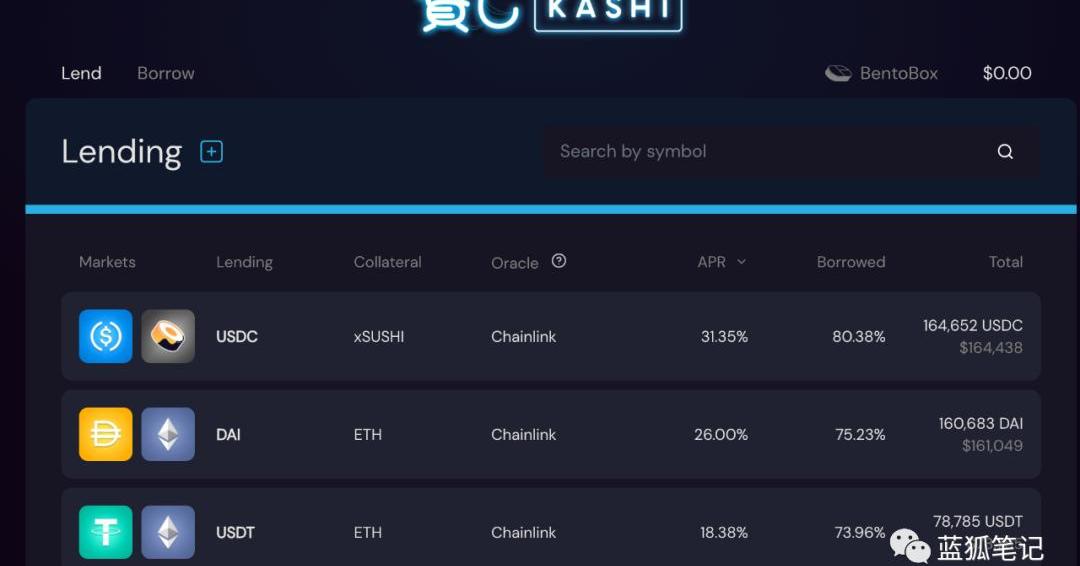

Kashi是Sushi拼圖中第一個主要的橫向擴展。它是一個借貸和保證金交易平臺。

跟Compound和Aave不同,Kaishi走的“隔離”借貸對的模式。在Compound和Aave中,并非所有資產都有資格進入其平臺。一旦某個資產進入其平臺,那么,用戶可以存入抵押品,并使用它來借入平臺上的其他各種資產。在這種模式下,它的資產池具有整體性。如果某個資產突然大幅下跌,整個協議也會承受相應的高風險。比如,目前Compound上一共有ETH、DAI、USDT、Comp、0x等9種資產,用戶可以存入這9種資產的任何一種,并根據相應的抵押率,借出9種資產任何一種,假設BAT下跌幅度很大,這會影響整個協議。

Sushi公布新代幣經濟學提案,將激勵流動性并促進去中心化:12月31日消息,SushiSwap新任CEO Jared Grey公布新代幣經濟學提案,旨在增加流動性,為其原生代幣壽司創造更多效用,并為利益相關者提升最大價值。正式提案表示“就像最初希望實現的xSushi模型一樣,新經濟學的主要目標是通過整體和可持續的獎勵機制來促進去中心化所有權和獎勵流動性增長,該獎勵機制隨數量和費用而擴展。我們的目標是激勵長期參與壽司生態系統,同時減少提取參與者的數量。”

該提案概述了協議代幣經濟學的四個關鍵變化。其中最大變化是關于質押Sushi(xSushi)將不再獲得交易費用收益獎勵,而是獲得以Sushi支付的基于排放的獎勵。產生最多交易量的交易池的流動性提供者將獲得大部分Swap費用。此外,玩家還可以選擇新的時間鎖定機制來提高獎勵。浮動比例的交易費用還將用于從公開市場回購和銷毀Sushi,并鎖定流動性,以提供更多的價格支撐。最后的變化則是將把Sushi的排放改為1-3% APY,以降低通脹,并在整體排放與回購、燃燒和鎖定流動性之間取得平衡,這些流動性用于交易費用的價格支持。(TheBlock)[2022/12/31 22:17:48]

Kashi并沒有拷貝這種借貸模式,而是采用了類似于DEX的代幣對模式,每組借貸對都是相互隔離的。比如RUNE/SUSHI借貸對。用戶存入一種代幣,然后借入另外一種代幣。也就是說,如果其中的一組代幣對發生了風險事件,它并不會影響到其他的借貸代幣對。通過這種模式,Kashi實現了風險隔離。

BTT-WETH LP池上線SushiSwap,流動資金池總規模突破510萬美金:據官方最新消息,BTT-WETH LP池正式上線SushiSwap,深度好,滑點低。目前,BTT-WETH在SushiSwap上的流動資金池總規模已突破510萬美金。

BitTorrent Chain 是行業首個異構鏈跨鏈互操作擴容協議,采用 POS(Proof of Stake)共識機制 ,通過側鏈進行智能合約的擴展。首發支持 Ethereum 、TRON 、BSC 公鏈跨鏈,未來將逐步支持更多公鏈。[2022/1/29 9:21:41]

Kashi的利率設計也是根據其目標的資產利用率來進行動態調節。其目前的利用率目標大約為70-80%左右。如果偏離比較嚴重,其利率也會發生很大的波動。例如如果利用率達到100%,其利率會每8個小時翻倍,如果僅為0%,也會每8個小時減半。

不僅如此,KashiV2的設計中增加了兩個重要的點:一是,任何人可以創建其借貸對。這相當于將借貸市場開放給用戶,從邏輯上,這可能會帶來更大的市場規模。實踐上,會如何演化,我們可以保持關注。二是,用戶可以做多或做空各種資產,它會根據一定的抵押率,只要用戶有足夠的保證金即可,甚至可以利用閃電貸功能。

SUSHI跌破17美元關口 日內跌幅為2.55%:火幣全球站數據顯示,SUSHI短線下跌,跌破17美元關口,現報16.9963美元,日內跌幅達到2.55%,行情波動較大,請做好風險控制。[2021/5/16 22:06:46]

從上述的計劃看,Kashi要走一條跟當前主流借貸不同的模式,試圖走更社區化的草根路線。此外,其添加了保證金交易,也有利于提升其資產利用率,從而吸引更多的用戶。

此外,對于Sushi代幣持有人來說,會關心的一點是,Kashi能否讓Sushi代幣捕獲價值。Kashi借貸收益主要來源于借款人支付的利息和清算收益。其中90%支付給資產的提供者,1%給到Kashi的開發者,剩余9%分給xSushi持有人。

*BentoBox

BentoBox本來是服務于借貸協議的資金庫,后來進一步延伸到賦予所有dApp的資金庫。BentoBox的資金庫來源于用戶存入的各種資產。用戶將其資金存入BentoBox后,各種協議可以利用這些資產。也就是,BentoBox成為了各種dApp的金庫。Kashi是第一個基于BentoBox構建的借貸協議。

Synthetix與dHEDGE共同激勵Uniswap的sUSD/DHT流動性:3月11日消息,合成資產協議Synthetix宣布為Uniswap上的sUSD/DHT資金池進行流動性獎勵,將每周空投3000個SNX,持續10周。資產管理協議dHEDGE同時也宣布將提供每周1.5萬DHT流動性激勵。[2021/3/11 18:37:13]

將用戶資金集中在一起的好處有幾點:

*降低交易成本

目前在各種不同協議上進行代幣使用的批準,成本很高,每次進入一個新的協議就批準一次,花費不小。所有基于BentoBox協議的dApp可以省去這一成本,用戶需要點擊授權,但不需要支付gas費用。也就是,代幣只需批準一次即可在BentoBox上的所有協議中使用,這樣,只要是基于BentoBox上的dApp都無須因為授權而多次付費。

穩定幣TUSD接入Sushiswap?Onsen 孫宇晨表示祝賀:據最新消息,合規透明的穩定幣TUSD現已接入Sushiswap?Onsen計劃,對此,波場TRON創始人兼BitTorrent?CEO孫宇晨表示祝賀。據悉,用戶質押TUSD/wETH?LP代幣可獲得SUSHI代幣獎勵,目前APY已達到389.32%。SushiSwap是一個基于以太坊開發的自動做市(AMM)去中心化交易所,此次上線的TUSD是一個1:1錨定法幣且高度透明的美元穩定幣項目。為確保其美元儲備與代幣流通量比例達到1:1,TUSD與全美最大的會計公司之一Armanino進行實時審計合作,用戶可隨時通過TUSD官網在線訪問審計結果。[2021/2/2 18:40:50]

這樣有利于用戶將其資金存入BentoBox,有利于用戶使用基于BentoBox的dApp,也利于Sushiswap留住用戶。

*提高資本效率

由于BentoBox的金庫向各種協議開放,因此可以基于它開發出各種用戶場景,從邏輯上,也為用戶帶來各種潛在的收益。比如基于BentoBox,不僅可以有借貸業務,也可以有保證金、期權、理財等多種業務。

此外,如果BentoBox上的金庫資金有閑置,它還可以通過為SushiSwap提供流動性而賺取費用。也就是說,將資金存入BentoBox的用戶不僅可以獲得某個協議的收益,也可以獲得其理財收益。例如Kashi用戶將資金存入BentoBox,一是可以獲得Kashi的借貸收益,二是,也有可能獲得來自提供流動性或其他理財的收益。

當然,BentoBox需要其生態的正向循環。如果用戶在BentoBox存入資金越多,比如,一開始通過Kashi來推動,那么,基于BentoBox上開發dApp的吸引力就越大,也會促使更多的協議開發者考慮基于BentoBox的金庫構建各種dApp應用。這本質上也有利于Sushi生態,因為它會帶來更多用戶,帶來更多收益,從而形成更大的生態。

因此,從這個角度,Kashi和BentoBox是Sushiswap未來能否洗掉Uniswap印記的關鍵。如果Sushi這一仗成了,那么,Sushiswap的氣質會發生徹底的改變。它會走向無處不在的DeFi生態,而不僅僅是DEX。

*發行平臺

這一點藍狐筆記之前也介紹過《Sushi的MISO:不斷擴展的DeFi邊界》,它是新項目的發行平臺。相對于目前各種獨立IDO平臺,只要Sushiswap在機制上更出色一點,跟其平臺聯系更緊密一點,那么,其新項目發行吸引力可能高于當前的IDO平臺。

發行平臺對于SushiSwap這樣扎根社區的DEX來說,重要性要高于Uniswap。這也是Sushiswap接下來要做好的另外一個拼圖。

UniSwap和SushiSwap之爭的本質

UniSwap是目前以太坊上AMM模式DEX的王者。這一點毫無爭議,無論是從交易量、鎖定資產量,還是其他。

UniSwap也推出了其V3的路線圖,并計劃近期上線。其中,最讓人印象深刻的是它為提升LP的資本效率而設計的機制。它推出了所謂“集中流動性”的概念,也就是可以讓LP自定義其提供流動性的價格范圍。從邏輯上,這種機制會極大提高LP的資本效率。這在AMM模式的DEX中確實讓人印象深刻。

如果成功實施,這對于Sushiswap、Curve、Balancer等會不會產生沖擊?畢竟資金會流向更高效的地方。這會對其他的DEX產生一定的壓力。

但“集中流動性”也并非完美,其中之一就是由于它的靈活性,它需要LP自定義設置,需要主動去管理資金,因為一旦超過了設置的價格范圍,其資金會處于閑置狀態。并不是所有的LP都有時間專門去進行這樣的設置。如有LP不愿意主動管理,也許SushiSwap更適合這些資金提供者。

不過,這不是問題的核心,并不是Uniswap和Sushiswap之爭的核心所在。SushiSwap和Uniswap之爭的本質是,誰能為資金帶來更大收益,誰有更高的效率?

Uniswap的方式是致力于AMM的提升,通過“集中流動性”等機制提升其LP的資金效率。這是一種縱深的打法。而SushiSwao則通過借貸和通用金庫等方式來提升資金的效率。這是一種橫向拓展的打法。

從目前局面看,Uniswap有更深的用戶基礎和網絡優勢,是當前毫無爭議的贏家。不過,Sushiswap如果能夠通過Kashi和BentoBox等拼圖,實現更高的資本效率,其扭轉當前局面也并非完全沒有機會。

對于LP來說,是在Uniswap上提供流動性獲得更高的收益?還是在Sushiswap上的BentoBox存入資金可以獲得更高的收益?如果從實踐上來說,SushiSwap上提供資金的效率更高,收益更高,那么為什么不可能將其資金存入SushiSwap的生態?反之亦然,如果BentoBox沒有成功證明自己,那么其資金也會流向UniSwap,進一步拉大兩者之間的距離。

Tags:SHISUSHIUSHIUSHBSATOSHI價格sushi幣值得長期持有嗎3X Short Sushi TokenSUSHIBEAR

特斯拉是“財富100強”中排名前十的公司,由世界上最富有的人之一埃隆·馬斯克經營。今年2月初,特斯拉將15億美元的現金轉移到了比特幣中.

1900/1/1 0:00:00在過去兩年的時間里,期貨合約在加密資產交易者中變得更加流行,因為在三個月內,衍生品的總開倉量增加了一倍多.

1900/1/1 0:00:004月25日,“2021新基建區塊鏈峰會”在成都落下帷幕,這是由珠海市橫琴新區數鏈數字金融研究院指導,印比特主辦、金色財經和易礦聯合主辦的一場為期兩天的礦業大會.

1900/1/1 0:00:00通過模型模擬比特幣礦工挖礦收益變化也許不全面,但有用。撰文?:LeoZhang、JackKoehler、Karim?Helmy?;前兩者就職于算力及衍生產品研究機構AniccaResearch,

1900/1/1 0:00:00原題《關于比特幣:回歸本質,簡單思考》 數字革命的下一波浪潮正在沖刷著我們,因為日常生活的方方面面都已經離不開網絡。但這篇文章并非要講一個關于這個未來將是什么樣子的故事。因為我們已經知道了.

1900/1/1 0:00:00在最近的加密數字貨幣大幅下跌的期間,我在幣乎社區做了一個小的問卷調查,了解社區用戶在此期間比特幣的買賣情況。發現問卷回答的調查者當中,更多人在此期間增持了比特幣.

1900/1/1 0:00:00