BTC/HKD+1.02%

BTC/HKD+1.02% ETH/HKD+1.38%

ETH/HKD+1.38% LTC/HKD-0.08%

LTC/HKD-0.08% ADA/HKD+1.14%

ADA/HKD+1.14% SOL/HKD+4.67%

SOL/HKD+4.67% XRP/HKD+1.09%

XRP/HKD+1.09%注:原文作者是Bankless聯合創始人RyanSeanAdams和DavidHoffman。

最近有些人問我打算什么時候出售ETH。

我半笑著回答說:“永遠不會”。

這實際上是一個非常有趣的問題,你有考慮過它嗎?

你什么時候會賣出你的ETH?你為什么要賣掉它?為什么會有人要賣它?

以下是“為什么出售”的一些常見答案:

“因為達到了目標價。”

“要買別的東西。”

“因為它到達了頂部位置,我想以后用折扣價買回來。”

“為了還清債務。”

“套現。”

這些都是很好的答案,對于大多數人來說,它們也許是正確的答案。

觀點:穩定幣友好政策有助于使2022年成為其突破之年:金色財經報道,紐約城市大學萊曼學院教授Sean Stein Smith發文稱,穩定幣友好政策有助于使2022年成為該行業的突破之年。

Smith認為一些政策條款可以并且有望加速穩定幣的快速采用:

-區分穩定幣。為了進一步開發和擴大穩定幣使用的機會,需要區分穩定幣和其他加密資產。

-貨幣競爭是好事。競爭是一件好事,不同工具的最佳組件將整合到最終使其達到主流地位的任何選項中。

-更簡單的申報要求。目前的申報義務似乎更適合于波動性高于穩定幣的加密資產。政府當局希望在適當的時候征稅,這是可以理解的;在這種情況下,這不是問題所在。問題在于,已經實施的規則似乎人為地破壞了所討論的工具(穩定幣)的主要用例。

文章總結稱,進入2022年,這是重新審視、修訂和改進穩定幣相關規則和政策的最佳時機。為不同專業水平的市場參與者提供橋梁和入口,穩定幣可以發揮關鍵作用;有效的政策可以大大有助于實現這一目標。(福布斯)[2022/1/4 8:22:21]

但對我而言,下面是一個更好的答案:

觀點:Silvergate需要提高SEN的效用來增強競爭力:雖然不經常受到關注,Silvergate Bank是加密貨幣生態系統的組成部分。就目前的情況來看,銀行仍扮演著交易所和投資者的法幣進出通道的關鍵角色。

Silvergate Bank是服務于加密貨幣行業的領先銀行,擁有880多家數字資產客戶,存款余額達15億美元。由于風險水平的提高和更高的合規要求,只有Silvergate等少數美國銀行向加密貨幣客戶提供銀行服務。Silvergate憑借其深厚的行業關系以及其獨特產品迎合數字資產行業,如其即時支付網絡SEN。客戶總數繼續增加,但其存款在過去兩年中沒有增長。盡管SEN具備效用,管理層指出,他們經歷過存款外流到提供存款收益率的競爭對手那里,而Silvergate的存款基礎幾乎完全是無息的。

隨著該領域的成熟,可能會有更多銀行被迫為加密市場服務,就像摩根大通最近宣布接受Coinbase和Gemini作為其首批數字資產客戶一樣。這可能是Silvergate擔心的一個主要原因,因為它與擁有更多資本的大型金融機構競爭。若出現這種情況,Silvergate通過提高SEN效用來深化其護城河將變得至關重要。(CoinDesk )[2020/9/29]

Never。

觀點:最早發布的CBDC將具備使用率優勢,美國應盡快推出數字美元:美聯儲的無限制債券購買和美元印刷計劃似乎進展并不順利。美國失業率一直在上升,而COVID-19的出現動搖了整個世界的核心。Morgan Creek Capital首席執行官Mark Yusko最近表示,與法定貨幣相比,央行數字貨幣(CBDC)可能是一種更快的分配機制。“只有8%的法定貨幣是紙質或硬幣形式。92%已經電子化了。從電子到數字的轉變將會發生,這是一件好事。我認為這是不可避免的。”Yusko表示,無論哪個國家發行第一個CBDC,都將獲得最大程度的采用,他斷言美國必須通過快速推出數字美元來避免落后。Yusko認為,Facebook的Libra對美國來說也是一個失去的機會。事實上,很多人認為,美國可以利用這個穩定幣項目來保持其金融優勢,跟上中國的央行數字貨幣項目。Yusko也持同樣的觀點,認為美國本應鼓勵Libra,讓它完全由美元支撐。(AMBCrypto)[2020/4/11]

我會購買、持有以及質押,而永遠不會出售我的ETH。

動態 | 各地法院對虛擬貨幣案件大致持有三種觀點:今日《證券日報》發文稱,最近4年,和比特幣相關的案件數量增加了11倍之多,而且距離2018年結束還有1個月,這一數字可能還將增加。當前,各地法院對虛擬貨幣案件大致有三種觀點:一是認為投資和交易虛擬貨幣行為在我國不受法律保護,后果需自己承擔;二是虛擬貨幣是有價資產,法律會對受害人資產予以保護;三是對虛擬貨幣進行的定價和計價行為無效,即使將定價寫入合同也不具備法律效力,無法得到法律保護。[2018/11/30]

永不出售是一個瘋狂的選擇嗎?

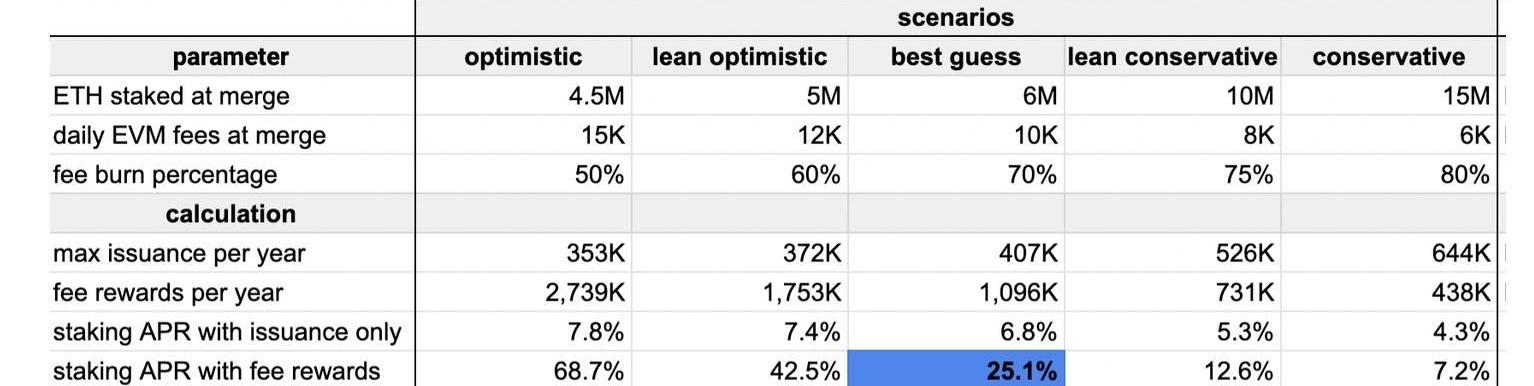

明天,我們將第三次和JustinDrake一起做博客直播,這一次我們要談談ETH質押以及接下來的ultrasound升級:

EIP1559:以太坊網絡將每天燃燒大約10000ETH

1.0和2.0網絡合并:ETH增發量將從每年4.5%降低至0.5%-1.0%

這些事件之后,ETH質押的年化回報會是多少呢?請記住:合并后,ETH質押者可同時獲得發行和費用獎勵。

下面是Justin的模型:

加上費用獎勵的ETH質押年化回報估算

根據“最佳情況”假設,我們得出的ETH質押年化回報率超過了25%。

與此同時,全球以太坊網絡每年新增發的ETH量最多只有0.3%。

當然,25%的年化收益率不會持續很長的時間……這太賺錢了。尤其是當你考慮到降低了執行風險以及這些ultrasound升級后更強的敘述性,新的質押者將會迅速涌入。

但年化回報的下降,將是由升高的ETH凈購買壓力帶來的。

換句話說,想要獲得這25%的年化回報,參與者就需要持有ETH,這會帶來新的購買需求。從長期來看,從質押中獲得的ETH年化回報率會降低到5%左右,但ETH的幣價可能會因此大幅提高。

Justin很好地總結了它的影響:

更多的獎勵→更多的質押→更多的經濟安全。

費用獎勵越多,那么質押的動機就越大,這就為以太坊帶來了更多的經濟安全。

依靠質押獎勵生活

如果你對錢沒有太多需求,如果你不會逃頂和抄底,并且你相信ETH將長期作為一種新的貨幣形式,那為什么要在你可以質押的時候選擇賣出呢?

作為一個新的自主經濟體的互聯網紐帶,質押的ETH將是一種具有三項神奇屬性的生產性資產,它們分別是:稀缺性、可靠性和無需許可性。

稀缺性

質押ETH的回報是以ETH計算的,這是一種非主權ultrasound貨幣。世界上沒有其他債券,也沒有其他生產性資產能夠產生以數字稀缺的商品貨幣計價的回報。

可靠性

無論發生什么,ETH獎勵都會支付給驗證者。無論以太坊的經濟是熱是冷,增長還是收縮,以太坊的發行都是在協議層進行的。這保證了ETH質押者能夠獲得ETH的獎勵。雖然以太坊無法保證ETH的特定市場價值,但它可以保證其安全提供者將獲得報酬。

無需許可性

沒有人站在你和以太坊協議之間,你無需征得獲得ETH獎勵的許可,你不必等待有人簽署你的月薪,也不必等待債權人付款。以太坊在每一個區塊都會給它的質押者提供ETH獎勵,而且沒有其他依賴關系。

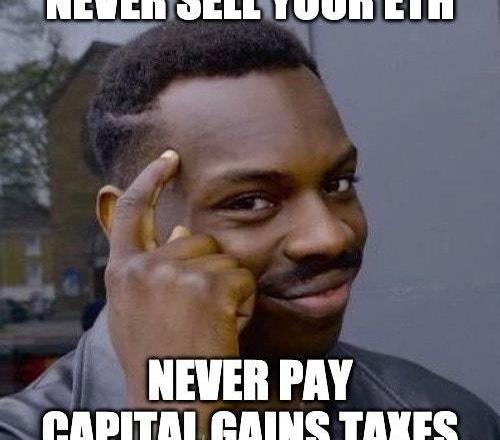

這個策略的另一個好處是,如果你不賣掉你的ETH,你就不需要支付資本利得稅。

并不適合所有人…

永不出售的選擇并不瘋狂,但是它并不適合所有人。

如果你有追求法幣的目標,如果你需要現金,想要降低風險,或者你喜歡周期交易,或者有東西要買,那就創建一個出售計劃。

因為即便是以太坊,它也有失敗的可能。

有可能,整個Crypto系統都會出現問題。

保護自己不受不利因素的影響是明智的。

當然,你也可以采取混合策略!你可以賣掉一部分,而不是賣掉全部。

有一點是值得注意的:ETH并不是像股票或債券這樣的資產,這是一個具有數字稀缺性的底層價值存儲,它會變得越來越金融化,越來越健全。這是一種生產性資產,它會產生以ETH計價的回報,并且這些回報在接下來的12個月中將急劇增加。

所以,為什么要賣掉你的金鵝呢?拿住金鵝,賣掉金蛋!

狂人本著負責,專注,誠懇的態度用心寫每一篇分析文章,特點鮮明,不做作,不浮夸!本內容中的信息及數據來源于公開可獲得資料,力求準確可靠,但對信息的準確性及完整性不做任何保證,本內容不構成投資建議.

1900/1/1 0:00:00昨天對不少圈內的老玩家來說又是一個喜大普奔的好日子,知名的DeFi項目AMPL發空投代幣,我其中一個地址獲得了280個空投代幣,按當時的價格來算價值7人民幣左右,比當時uni空投的價值還要高.

1900/1/1 0:00:00頭條 ▌EIP-1559暫定于7月14日部署到以太坊主網上半小時前,EthHub聯合創始人Anthony?Sassano發推稱:“EIP-1559暫定于2021年7月14日部署到以太坊主網上.

1900/1/1 0:00:00眾所周知,虛擬貨幣的投資往往與金融業務掛鉤,而我國尚未設立虛擬貨幣相關的金融牌照,因此,該等投資業務往往與非法經營罪等罪名相關聯.

1900/1/1 0:00:00印度加密貨幣交易所CoinSwitchKuber宣布在B輪融資中籌集了2500萬美元。 該輪融資由單個投資者TigerGlobalManagement支持,這標志著其對印度加密公司的第一筆投資.

1900/1/1 0:00:00到目前為止,比特幣已經修正了17%,但還有很大的空間。資深交易員和圖表大師PeterBrandt大膽地將當前的比特幣市場修正與推特上流行的“激光眼”聯系起來.

1900/1/1 0:00:00