BTC/HKD-0.06%

BTC/HKD-0.06% ETH/HKD-0.62%

ETH/HKD-0.62% LTC/HKD-0.34%

LTC/HKD-0.34% ADA/HKD+0.38%

ADA/HKD+0.38% SOL/HKD+0.4%

SOL/HKD+0.4% XRP/HKD-0.3%

XRP/HKD-0.3%  金色財經近期推出金色硬核(Hardcore)欄目,為讀者提供熱門項目介紹或者深度解讀。本期金色硬核為加密貨幣知名風投Multicoin Capital近日發表的一篇文章“The DeFi Stack”,全面解析了DeFi 6層堆棧:原子價值單位、交易層、價格預言機、DeFi底層產品、協議聚合器、錢包和前端。此外,Multcoin還詳細考察了DeFi的風險以及降低DeFi風險的解決方案。

金色財經近期推出金色硬核(Hardcore)欄目,為讀者提供熱門項目介紹或者深度解讀。本期金色硬核為加密貨幣知名風投Multicoin Capital近日發表的一篇文章“The DeFi Stack”,全面解析了DeFi 6層堆棧:原子價值單位、交易層、價格預言機、DeFi底層產品、協議聚合器、錢包和前端。此外,Multcoin還詳細考察了DeFi的風險以及降低DeFi風險的解決方案。

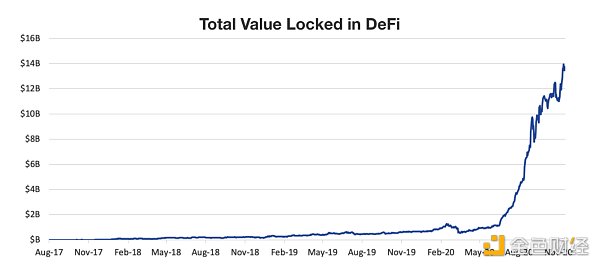

開放金融是Multicoin三個加密超級主題之一,Open Finance是DeFi的超集。在過去12個月里,以太坊上DeFi的業務激增:高達136億美元的資金參加到DeFi中,比去年增長了20倍以上。

來源:DeFi Pulse

來源:DeFi Pulse

這一波DeFi浪潮主要是由借貸平臺(Compound,Aave,Cream,MakerDAO,dForce)和交易平臺(Uniswap,?dYdX,Kyber,Cueve,?0x)推動的。這些平臺合起來占參與DeFi總資金的80%以上。

DeFi的增長收益于流動性挖礦的催化,流動性挖礦是一種用于啟動DeFi協議進而產生網絡效應的工具。如今只需向AMM(Bancor, Curve,?Uniswap,?Mooniswap,?DODO)提供流動性,向貨幣市場協議借出資產(Compound,Aave和Cream),或向收益優化工具(RAY,Yearn Finance,Idle Finance,?APY.Finance,?Harvest Finance)提供代幣,用戶就可以讓其加密資產獲得可觀收益。

這成為可能的部分原因在于可組合性。風投基金Variant創始人Jesse Walden對可組合性給出了優雅定義:“如果平臺上的現有資源可以用作構建基塊并編程到更高階的應用中,則這一平臺是可組合的。可組合性很重要,因為它可以使開發人員用更少的工作去做更多的事情,而這又可以導致更快更復雜的創新。”

現在人們可以使用ETH作為抵押品創造DAI,通過Tornado.Cash混淆它,再通過Curve將其換成USDC,然后在Polymarket對總統選舉下注,這是一個驚人的應用場景。以太坊擁有開發工具,構件(building block),流動性,錢包支持和可交易資產(ERC-20),從而使建立可行的DeFi業務成為可能。可組合性創造了一個良性循環:它使企業家們可以更容易在以太坊上構建新產品,因為他們可以利用現有的所有基礎架構,從而能夠更快地進入市場,更快地迭代、找到滿足市場的產品,讓產品更好,讓更多的人想要使用產品,等等。DeFi生態系統的網絡效應是強大的。

但是,這種復合創新并非沒有風險。實際上,對于DeFi而言,隨著創新的發展,風險也隨之增加。在本文中,我們探討了DeFi間的依賴性以及幾個關鍵層如何支撐整個行業。如果其中任何一個出現問題,整個DeFi就可能轟然崩塌。

理解投資者通過“yield farming”承擔的風險的唯一有效方法是了解DeFi堆棧(DeFi Stack)中隱藏的依賴關系,也就是由可組合性發展而來的風險。為此,必須了解DeFi堆棧中的層級。

金色午報 | 6月15日午間重要動態一覽:7:00-12:00關鍵詞:工信部、哈爾濱、Bitisis、CFTC

1. 工信部部長苗圩:運用區塊鏈等技術推動城市管理創新;

2. 哈爾濱啟動防范非法集資宣傳活動,聚焦民間虛擬貨幣等重點領域;

3. 詹克團:比特大陸與海南大陸方舟的合作是正常業務往來;

4. 自媒體:Bitisis交易所遭立案,平臺緊急凍結資產;

5. 泉州市處非辦:理性看待區塊鏈,不要盲目相信天花亂墜的承諾;

6. 比特幣核心前開發者: BTC 擴容只需 3 個簡單步驟;

7. 彭博社:活躍地址數量達到兩年來的最高水平有利于比特幣價格上漲;

8. 美國CFTC要求涉及虛擬貨幣欺詐的Q3及其創始人支付逾期違約金;

9. 韓國弘益大學教授:風險管理是加密貨幣市場一大擔憂。[2020/6/15]

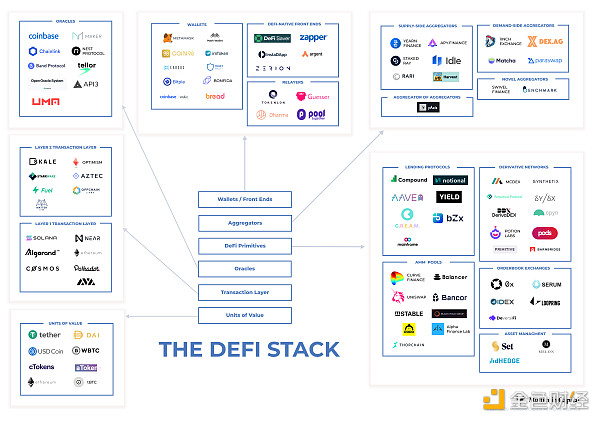

為了更好地了解這些風險和依賴性,我們將DeFi Stack分為六個不同的層級。下面,我們對可組合性風險進行概述,這是貨幣樂高積聚成金錢積木時發生的情況。

拆解DeFi堆棧

拆解DeFi堆棧

第1層:原子價值單位

錢生錢需要先有錢。因此,DeFi堆棧中的第1層從原子價值單位開始。

DAI,ETH,貨幣市場代幣(cTokens?和aTokens),中心化托管的ERC-20,錨定資產和穩定幣(USDT,USDC,WBTC,?renBTC,?tBTC),AMM資金池的LP代幣,它們主要作為衍生品,借貸和杠桿的抵押品用于DeFi協議,也代表了一個完整交易生命周期的開始和結束。

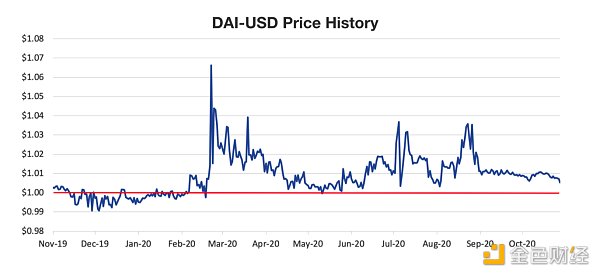

DAI和Tether具有不同的風險。DAI的主要風險是Maker系統崩潰,以及DAI失去錨定資產。而Tether的主要風險則是存放支持USDT的儲備美元的銀行帳戶發生不利情況。諸如WBTC和USDT之類的所有中心化托管資產都面臨二元風險,例如,如果BTC被黑客入侵或市場發現Tether的銀行賬戶并沒有美元儲備,它們的價值可能會暴跌。它們都在DeFi堆棧倒金字塔的底部引入了實質上的風險。不管是bug還是智能合約失敗,如果任何一個原子價值單位動搖,利用它們的系統都將受到損害,無論其代碼質量如何。

來源:?Coin Metrics

來源:?Coin Metrics

第2層:交易層

僅憑原子價值單位是不夠的。DeFi用戶,不管是人類還是機器人,都必須能夠在鏈上進行交易。這種能力通常被錯誤地認為是理所當然的,它是DeFi堆棧的第2層。

隨著DeFi協議的發展,它們已成為日益復雜的DeFi系統的一部分。協議不再僅需要key:value查詢(例如查找公開地址,返回持有的代幣數量)。現代的DeFi協議依賴于外部交易來平穩運行,包括跟蹤和存儲抵押品余額,測算抵押比率,處理預言機價格,執行清算,分配抵押獎勵,發行保證金和杠桿等。這些操作消耗大量Gas,因此需要第1層或第2層具有足夠的容量。因此,我們將“交易能力”確定為DeFi Stack中的核心要素。

雖然“交易能力”似乎是不變的,但事實并非如此。以太坊的Gas費決定著交易成本,其單筆交易可能花費超過100美元。如果用戶和機器人無法進行鏈上交易,清算、追加保證金、預言機喂價等都將無法處理,從而在DeFi生態中造成連鎖破產事件。

金色晚報 | 12月29日晚間重要動態一覽:12:00-21:00關鍵詞:海南、Bithumb、三星、波場、Bakkt

1. 海南省發改委:海南區塊鏈試驗區吸引了火幣、百度區塊鏈實驗室等70多家區塊鏈企業。

2. 韓國國稅局對Bithumb征收800多億韓元的稅金。

3. 印度政府研究所在多個城市提供區塊鏈培訓。

4. 孫宇晨:三星Galaxy S10新增三款波場Dapp。

5. 本周,Bakkt BTC期貨周交易額總計為4600萬美元,環比下降59%。

6. USDT占比特幣交易比重約為75.19%。

7. BTC現報7389美元,24小時上漲0.9%,市值為1339.67億美元。[2019/12/29]

交易能力正在許多方面得到改善。像Solana這樣的項目在Layer 1進行創新,針對吞吐量,延遲和Gas費進行優化,其結果是實現了比現狀更優的性能(50,000 TPS,亞秒級延遲和接近0的交易費用)。其他項目如SKALE,?StarkWare和Optimise正在構建Layer 2解決方案,促進以太坊上的擴容。

第3層:價格預言機

在交易層基礎上,價格預言機是基礎設施下一個不可或缺的根基。市場數據的安全和輸入的可驗證對DeFi協議功能至關重要。基于鏈下數據的智能合約的孤立設計意味著中心化的預言機可能為整個系統引入一個單點故障。

預言機可以觸發高階模塊事件,例如清算。中心化的Coinbase和去中心化的MakerDAO medianizer,Chainlink,Band,Tellor,UMA,API3,Compound Open Oracle和Nest是當今九種最大最流行的預言機。

如果Chainlink預言機失敗或誤報,那么Aave的貸款或Synthetix上的合成資產可能會被無意清算,而Bancor和DODO上的DEX中間價可能會出現偏差。一系列DeFi資產可能在幾秒鐘內從有償付能力轉變為資不抵債。

1、2和3層構成DeFi的核心基礎架構。在該基礎架構之上,企業家正在構建更復雜且可互操作的金融底層產品(AKA金融架構)。

第4層:DeFi底層產品

大多數人想到“yield farming”或純使用DeFi應用時想到的是底層產品層。DeFi底層產品包括:

借貸協議:Compound,Aave,Cream,bZx,Yield,Notional,Mainframe

AMM交易平臺:Curve,Uniswap,Balancer,Bancor,mStable,BlackHoleSwap,DODO,Serum Swap

訂單簿交易平臺:0x,IDEX,Loopring,DeversiFi,Serum

衍生品交易平臺:MCDEX,Perpetual Protocol,DerivaDEX,Potopn,Opyn,Synthetix,dYdX,Pods,Primitive,BarnBridge

資產管理平臺:Set,Melon,dHEDGE

最好將這些底層產品視為網絡,而不是堆棧,因為這些協議不一定會按特定順序相互堆疊。每個底層產品可以獨立使用,也可以與其他底層產品結合使用,無論是在DeFi Stack的這一層還是較低層。

金色財經現場報道 陳磊:ICO禁令明智 不適合中國投資環境:金色財經現場報道,迅雷集團首席執行官、網心科技首席執行官說陳磊:“曾多次勸很多的企業千萬不要ICO。因為炒作的結果一定是炒家賺錢,用戶受傷害,企業背鍋;并且,一旦ICO了這個項目的命運就不掌握在你手里了,我真的見過有一些做項目的人,他其實真的想做事,最后他的項目變成了空氣幣,因為投資人套現通過割韭菜完成,最后一地雞毛,用戶對你沒有信任怎么做項目。所以ICO我們國家命令禁止是非常明智,至少在中國投資環境不適合。”[2018/5/26]

下面是一些例子:

第1層的cToken在第4層Curve的中用作抵押。

用戶可以從Aave借貸出資產,然后將該資產存入Uniswap。反之,用戶可以將資產存儲在Uniswap中,然后將Uniswap LP代幣用作Aave的抵押品。

下面是如何利用1-3層DeFi底層產品使用杠桿的一些示例:

1、DAI支持Augur上所有的未平倉合約,也是Curve上許多穩定幣池子的抵押代幣。

2、USDC支持dYdX上所有的未平倉合約。

3、Aave依靠Chainlink的預言機來準確發行和清算加密支持的貸款。

4、dYdX使用MakerDAO的V1預言機來確保協議內部的ETH-USD價格。

5、借貸協議和非托管衍生品協議(Perpetual Prootocol,Compound,Aave,MCDEX)需要Keepers發送交易以清算水下(underwater)頭寸。當以太坊網絡阻塞時,倉位可能被迅速清算,312加密市場崩盤事件中MakerDAO就證明了這一點。

第5層:協議聚合器

聚合器在底層產品之上。此層級由供給方和需求方聚合器組成。一些例子包括:

供給方聚合器:Yearn Finance,RAY,Idle Finance,APY.Finance,Harvest Finance,Rari Capital

需求方聚合器:1inch,DEX.ag,Matcha,Paraswap

聚合器的聚合器:yAxis

新型聚合器:Swivel Finance,Benchmark

第5層的協議聚合器不托管抵押資產。這些產品通常提供智能合約建構,使用戶能夠與其他以太坊DeFi協議進行交互。

聚合器之所以大受歡迎,是因為它們擅長一件事:賺錢(或省錢)。但是,投資者必須考慮這一層的風險。如果任何底礎協議失敗,則用戶可能會損失部分或全部資金。由于諸如Yearn之類的許多收益聚合器都利用了多個底層協議,用戶要承擔Yearn機槍池使用的所有底層協議的風險,因此風險進一步增加。從積極方面來說,需求方DEX聚合器最安全,容易避免這種風險,因為它們不持有資金,而只是在區塊內執行原子交易。

第6層:錢包和前端

錢包和前端位于所有DeFi的頂部。例子包括:

中繼器:Tokenlon,Dharma,PoolTogether,Guesser

錢包:Coin98,MetaMask,Math,imToken,Bitpie,Exodus,Trust Wallet

金色財經現場報道 火幣礦池CEO曹飛:交易所有責任創建良好的區塊鏈生態:金色財經現場報道,在火幣EOS全球超級節點SHOW上,進行以《不同視角看EOS》為題的圓桌論壇,火幣礦池CEO曹飛指出:交易所有責任做一個良好的區塊鏈生態,否則就不會有很多用戶進行交易。交易所有一定的資源優勢,我們需要各方人才加入其中,也需要從不同的視角一起建設和研究區塊鏈生態。我們有必要在參選的同時,分享自己的資源。火幣也愿意幫助更多人做好生態。希望EOS能成為區塊鏈歷史上的標志性節點。目前的區塊鏈需要技術或模式性的突破口來實現真正的技術落地。[2018/5/14]

DeFi原生前端:DeFi Saver,Zerion,Zapper,Argent,Instadapp

DeFi錢包、中繼器和前端的存在增強了DeFi的用戶體驗。它們不在金融或技術構造上展開競爭,而是在設計、客戶支持、易用性、本地化等方面競爭。它們的主要業務是獲取用戶。

我們按功能對這些公司進行細分。例如,中繼器為一個特定協議提供前端(比如Guesser是Augur的前端,而Tokenlon是基于0x的去中心化交易所)。Instadapp和Zapper之類的前端簡化了跨不同DeFi底層產品智能合約調用的編寫過程。

量化DeFi中的復合風險

現在DeFi中的風險越來越大。Paradigm合伙人Arjun Balaji在最近一條推文中精辟地描述這一現象:

“ DeFi的風險正在成倍增長,包括合約錯誤、協議參數化不佳、鏈上擁塞、預言機失敗、Keeper機器人/LP故障,合約可組合性和杠桿進一步放大風險。”

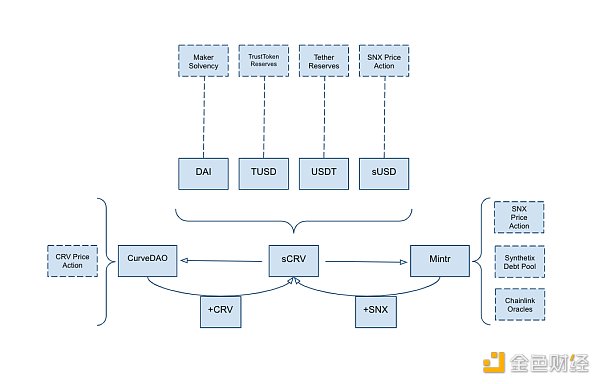

Curve's?sUSD池是最受歡迎的yield farming機會之一。我們以它為例說明。用戶把一個或多個穩定幣(DAI,USDT,TUSD,sUSD)存入池子中,然后將其LP代幣質押至Synthetix的Mintr平臺以獲取SNX獎勵。

Curve資金池中的每個穩定幣都有獨特的風險(DAI幣值的穩定由Maker治理,預言機和清算人共同為此,USDT的價值取決于對Tether儲備的集體信仰)。穩定幣池子的創建減少了任何一種穩定幣崩潰對持有人的影響,同時支持了每種代幣的穩定。但是,一種代幣的崩潰仍將對池子中的其他代幣產生不利影響,并且將對依賴該池子的所有協議產生不利影響(Synthetix債務池的不穩定,Maker CDP之間的清算)。這是以太坊可組合性的雙刃劍——易于集成,促進突破性創新,但風險卻步步增加。

讓我們看一下當今DeFi中最大的潛在風險。

目前頂級DeFi協議(Uniswap,Compound,Aave,Balancer,Curve和MakerDAO等)中鎖倉資產達到114億美元。

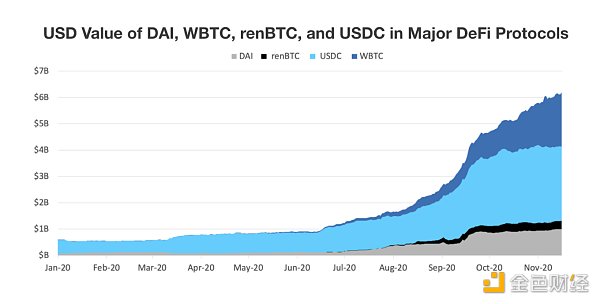

在這114億美元中,DAI占鎖倉總值的9%(10億美元),USDC占24%(28億美元),renBTC占3%(3.08億美元),WBTC占17%(20億美元)。如果有人讓這些穩定幣偏離其釘住的匯率,可能會出現一連串的清算、破產和價格波動。

資料來源:Dune Analytics?(來自Messari的Jack Purdy)

資料來源:Dune Analytics?(來自Messari的Jack Purdy)

金色財經訊:俄羅斯總統普京正式宣布,俄羅斯將在莫斯科的閉門會議上發表自己的“秘密會議”。通信部長尼古拉·尼基福洛夫(Nikolay Nikiforov)說:“我自信地宣布我們即將發行“加密盧布”,因為我們不這樣做,在2個月后我們亞歐經濟體的鄰居將會搶先一步。”[2017/10/16]

在按鎖倉資產價值排名的前五大合成資產平臺中,Chainlink為其中三家提供了關鍵功能。其中,按SNX價格和所有生成的合成資產算,Synthetix的債務池有1.26億美元(完全由Chainlink保證安全)。

Synthetix在2020年6月25日遭受了預言機攻擊,sKRW(合成韓元)的喂價返回了不正確的值,這為套利機器人提供了從系統中提取大約價值3700萬的sETH機會(盡管攻擊者在談判后最終歸還了資金) 。

用戶也可以直接操縱預言機喂價以獲取個人利益。2020年2月18日,攻擊者利用一筆閃電貸將Uniswap的sUSD價格升至約2美元,以這種高估價格向bZx提供sUSD抵押品,借入約2400枚ETH,最后有效退出bZx頭寸而沒有抵押品虧損,全部操作都在一筆交易中。自那時候起,預言機攻擊次數增加很多,包括最近對Hrvest,Value DeFi和其他產品的攻擊。

僅在Synthetix,Aave和Nexus Mutual,Chainlink就要保證了約22億美元價值的安全,正如所討論的那樣,它很容易受到價格操縱攻擊的影響。

最后一個主要風險因素是以太坊的擁塞。正如我們在最近UNI上線時看到的那樣,以太坊仍未準備好進行全球規模的交易活動。一些去中心化BitMEX產品(包括我們投資組合中的Perpetual Protocol)由于Gas費上漲而不得不推遲主網啟動。不僅開倉成本高昂,而且執行關鍵交易(如增加抵押品和清算近水下倉位-near underwater position)的成本也高的令人止步。

DeFi堆棧的1-3層會影響幾乎所有DeFi,在考慮降低風險時,它們是最重要的。因此,它們是我們重點關注的內容。

抵押代幣

DeFi中的大多數協議接受相同的資產作為抵押品。這些代幣資產包括DAI和中心化托管資產(USDC,USDT,WBTC,renBTC等),還包括計息的貨幣市場代幣,例如aToken和cToken。DeFi開發人員可以通過以下幾種方式來防范抵押風險:

1、限制抵押品類型(例如dYdX僅允許USDC作為永久掉期頭寸,而Maker允許多種類型)。權衡結果是,啟用更多類型的波動性抵押品會對同一資產池中的所有抵押品產生系統性風險。

2、僅接受透明且經過審計的穩定幣(例如USDC和PAX)。

3、使用有良好定義風險參數(如流動性和市值要求)的資產做抵押品,隨著時間推進分階段引入抵押品類型。

4、限制抵押品集中度,激勵流動性提供者增加代表性不足的抵押品(例如,Curve現在激勵LP在其特定池中增加DAI,因為DAI在池中的流動性較低)。

5)建造第3層底層產品的團隊可以為其用戶購買抵押品保險。這將從本質上把保險帶到堆棧的較低層次,例如 dYdX可以用USDC為其交易員購買與其倉位風險敞口相等的信用違約掉期產品 。 穩定幣發行商、保險公司或去中心化的保險提供商(Opyn、Nexus)有可能成為掉期產品的承銷商。Opium.Exchange最近在BitGo的WBTC代幣價格下跌時啟動了信用違約掉期交易。已將WBTC添加為抵押的DeFi團隊可以購買這些掉期交易以保護用戶。

預言機

預言機是幾乎所有DeFi協議的主要出問題之處和攻擊手段。如上所述,DeFi Pulse鎖倉排名前10個協議中有30%依賴于Chainlink,而另外20%則以某種方式使用LINK代幣。如果Chainlink某個地方失敗,那么DeFi生態的很大一部分可能會崩潰。

為了減輕預言機的風險,協議團隊可以從多個預言機提供商(Chainlink,MakerDAO medianizer,Band,Nest,Coinbase)獲取價格和其他鏈下數據,然后使用中值。如果一個預言機的喂價偏離了其他預言機的X%,則忽略不用(對中心化的預言機,FTX忽略掉超過中位數30個基點的價格)。這樣可以潛在地防止一個預言機被破壞的情況。此外,協議可以使用TWAP或VWAP減輕閃電貸攻擊。

或者,團隊可以選擇限制預言機價格在一定時間內波動的范圍。在預言機被破壞和操縱的情況下,這可以提高安全性。但是,如果價格確實發生了很大的變化,而預言機報價卻沒有反映,這可能會導致嚴重的市場扭曲,從而可能嚴重威脅系統的償付能力。

有關預言機攻擊的更詳細概述,請查看samczsun最近的文章。

交易能力

3月12日,因鏈上擁堵,MakerDAO系統部分被破產清算。Keepers是Maker系統中可以零元投標進行清算近水下倉位的網絡參與者,由于gas費上漲,無法進行交易。原因在于Keepers所使用的軟件默認配置不能根據網絡擁堵情況自動調整gas費。

隨著以太坊上去中心化衍生品協議的興起(如dYdX、Perpetual Protocol、DerivaDEX、MCDEX) ,交易能力將變得越來越重要。試想一下,如果幣安無法對虧損的交易者進行清算,保險基金會被完全花完,直接導致全交易所大規模自動去杠桿。

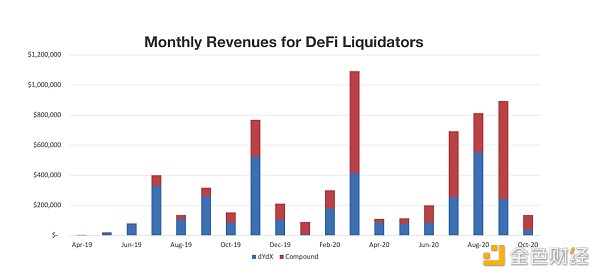

話雖這么說,Keepers目前每年在Compound,Aave,dYdX,MakerDAO等項目的收入超過1000萬美元,因此,我們謹慎樂觀地認為,隨著時間的推移,這些Keepers會提高性能以抓住這一機遇:

來源:LoanScan

我們已經有了一些解決方案來降低DeFi底層產品無法交易的風險:

遷移到Layer 2或其它擴容方案(rollups、側鏈、其它Layer 1等)

1、Optimistic rollups向后兼容EVM,它們繼承了Layer 1層的安全性,可以有更高的吞吐量(尤其是跨分片),低延遲和更低gas費,但需要很長時間去實現。

2)Skale和Matic這樣的側鏈可以快速向后兼容EVM,具有高吞吐量、低延遲、低gas費的特點,并提供即時存提幣功能,對開發者具有高配置性,但它們并沒有繼承以太坊Layer 1層的安全性。

3)像Solana、Near、Algorand、Dfinity、Nervos、Kadena和Ava等Layer 1項目是以太坊的競爭公鏈,它們通常具有更高的擴容性和更低的成本,但沒有造就以太坊成功所具備的抵押資產基礎和構件。

創建復雜的集合清算機器人,隨時掌握資金

1)KeeperDAO是一個公共流動性資金池,允許代幣持有者做出貢獻,并通過鏈上清算賺取獎勵。KeeperDAO在整個DeFi生態系統中工作,并運行高度復雜和優化的軟件。

2)構建底層產品的各個團隊可以創建自己的迷你版KeeperDAO,例如Mainframe正在為其固定利率零息債券借貸系統匯集清算人抵押品,因此該協議不必依賴個人來執行清算。

3) 在此基礎上,團隊應該確保使用優化的、可快速清算的軟件,以避免像Maker在3月12日時遭遇的危機。

礦池可以優先打包某些交易

1、我們一直在思考礦池發行代幣的可能(簡化起見,我們稱之為MPT)。MPT的工作原理如下,當一個擁有至少10000個MPT的地址廣播一個交易時,礦池X的挖礦軟件注意到這個交易并將其標記為優先交易(Prioritized Transaction,PT)。在礦池X下一個挖出的區塊中,PT會被列為第一筆交易(只要PT支付了要求的最小gas費)。

2、DeFi團隊可以持有大量MPT,以確保他們的關鍵操作調用(如預言機價格更新、清算、保證金發放)被優先打包進區塊。

3、星火礦池最近宣布,他們正在測試一個名為Taichi的網絡。據Gasnow,Taichi將繞過傳統的mempool“把收到的交易直接推送到礦池的mempool中 ”。這一概念幫助以太坊研究者samczsun在幾周前為Lien Finance用戶節省了960萬美元。

礦工可提取價值(Miner extractable value,MEV)

礦工可提取價值這個詞最早是由Phil Daian在其開創性的研究論文《Flash Boys 2.0》中提出的。其基本思想是由于礦工有能力在區塊中對交易排序和審查交易,他們可以選擇用自己的交易(但交易費用為零或更低)來取代套利或清算交易。雖然這種做法一般被認為是“惡” 的,肯定會對鏈穩定性造成負面影響,但它實際上最終可能會成為DeFi風險管理的有用工具。在這種情景下,清算人和保管人的利潤率將歸零。但如果礦工系統性地對清算和套利進行MEV,他們將阻止整個系統的破產和價格差異,因為清算和套利交易總是會發生。

衍生品頭寸抵消和交叉保證金

如果流動性提供者可以跨衍生品平臺或跨保證金抵押品,并在競爭性協議上獲得凈多頭和空頭頭寸,他們可以為每1美元的抵押品提供更多的流動性。舉個例子:如果一個以太坊地址在dYdX上擁有1倍多頭的BTC-USD永續合約,在MCDEX上擁有1倍空頭的BTC-USD永續合約,這些頭寸理論上可以進行凈值化,這樣交易者只需要一小部分必要的抵押品。這將有一個額外好處,即極大地減少清算量。然而,鑒于這些系統在技術上和治理上都不成熟,短期內不太可能發生。

像CHI和GST-2樣的GasToken

Gas代幣是一個未開發的擴容途徑。目前,CHI和GST-2這兩個主要的Gas代幣的總市值在200萬美元以下。什么是Gas代幣?Gas代幣可以存儲gas,以便在以后的自由交易中使用,或者作為將來使用的gas的預付費。當gas費價格較低時,精明的交易者會將其鑄造為代幣,然后當gas費上漲時,交易者兌換Gas代幣,從而節省交易費用。我們預計DeFi團隊將開始積累Gas代幣, 并在市場劇烈波動期間需要使用內置的清算機器人時,在協議中使用它們。

如今各種DeFi協議之間的相互聯系越來越緊密,隨之而來的是越來越復雜的系統性風險。 現在有很多不同的DeFi協議,然而大多數協議都有以下幾個共同點。

1、含有可以交易或借貸的抵押池;

2、為避免借/貸和衍生品協議的系統性破產,預言機向合約喂價;

3、如果發生資不抵債的情況,第三方Keeper可以發起清算,從中賺取利潤。

在這篇文章中, 我們旨在提供一個簡單的框架來思考如何管理DeFi中的三大風險:抵押品風險、 預言機風險和清算風險。

雖然聽起來比較簡單(主要歸結為三類風險!),但其有很多可移動的部分,Multicoin內部稱之為 "樂高"。目前有130億美元資產鎖定在DeFi網絡中,很多資產都依賴一些基本構件。 雖然其中一些資產受到Nexus Mutual和Opyn等智能合約保險商的保護,但如今幾乎沒有針對經濟與擁堵故障的保護。

隨著DeFi市場的成熟和更多復雜底層產品的推出(比如去中心化的BitMEXs和Fixed Rates),項目團隊將需要更嚴謹地思考如何防范系統性風險。Genesis和BlockFi之類的機構玩家以及Betterment和Wealthfront之類的新型銀行,最終將希望進入無需許可的DeFi行列。當他們這樣做時,他們問DeFi團隊的第一個問題是,如何保護自己免受像單個預言機故障或區塊鏈擁堵導致的黑天鵝事件的影響。提前掌握這些問題的答案,可能是DeFi贏得他們與失去他們的區別所在。

原文:The DeFi Stack

作者:Spencer Applebaum,?Matt Shapiro, Shayon Sengupta

Tags:DEFDEFIEFIUSDPINETWORKDEFIDeFi Forge99DEFI.NETWORKtrustwallet如何添加usdt

就在這個周六,比特幣高點再次刷新,劍指18970美金。本周初的分析中,本ID即已定義本周是周線級別的瘋唐僧上漲周期.

1900/1/1 0:00:00到目前為止,以太坊2.0運行的非常順利,參與率達到了約97%,遠高于任何測試網。另一方面,以太坊2.0網絡在約束驗證人不當行為方面也做得不錯,尤其是防止他們做出任何越過代碼要求的違規行為.

1900/1/1 0:00:0011月24日,020區塊鏈產業大會在深圳召開。本次峰會聚集了來自全球的區塊鏈產業精英,超百家行業頂級區塊鏈公司和超千名與會人員,共同創造最頂尖的區塊鏈思維碰撞.

1900/1/1 0:00:00文章系金色財經專欄作者幣圈北冥供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別,謹防上當.

1900/1/1 0:00:00本期由金色財經和Bitouq聯合推出。每周三,周五固定更新。周末不定時更新。獨家 | Bakkt期貨合約數據一覽:金色財經報道,Bakkt Volume Bot數據顯示,4月21日,Bakkt比.

1900/1/1 0:00:00本文由尺度區塊鏈原創,授權金色財經首發。 本文內容結構如下: NFT的6大領域 1.基礎設施 2.交易類平臺&發行類平臺 3.游戲類平臺 4.NFT+DeFi平臺 5.域名平臺 6.實體.

1900/1/1 0:00:00