BTC/HKD-0.01%

BTC/HKD-0.01% ETH/HKD+0.3%

ETH/HKD+0.3% LTC/HKD+0.71%

LTC/HKD+0.71% ADA/HKD+1.29%

ADA/HKD+1.29% SOL/HKD+1.48%

SOL/HKD+1.48% XRP/HKD+0.51%

XRP/HKD+0.51%撰文:潘致雄

在5月21日晚間政府機構發布了針對「打擊比特幣挖礦和交易行為」的要求之后,全球加密貨幣市場發生持續兩日的劇烈的震蕩,主流幣的單日跌幅高達30%,更多其他幣種的跌幅甚至超過50%。

其實,市場在5月19日開始已經出現大幅調整,在這種極端的壓力測試下,又是一個可以很好的觀察DeFi體系運轉效率的機會——特別是當這個系統的參與資金量一度突破了1000億美元的里程碑,其中部分資產還在進行超額質押或者執行杠桿類的交易。

過去這個周末行情的劇烈波動是自去年312之后少見的大范圍和高波動的黑天鵝事件。去年312加密貨幣市場出現閃崩,影響最大的是鏈上「央行」Maker系統中的清算引擎遭遇了部分問題,幸好后續通過拍賣、改進協議設計等方式恢復了運轉。在此次市場劇烈波動期間,MakerDAO未遭遇相同的問題。

不過,去年312時,DeFi尚未成為主流,尚不是一個業內眾人皆知的方向,因為那時還沒有開啟流動性挖礦的熱潮,時至今日,DeFi世界的變化一日千里,DeFi業務的復雜度已經遠遠超過當時。

在這樣的大背景下,再次經歷市場大幅波動之后,我們希望通過匯總一些DeFi世界的宏觀數據,結合一些核心DeFi協議在這個周末市場波動中呈現的數據,從點到面,清晰了解在此次的行情波動中,這些DeFi協議在這次黑天鵝事件引發的壓力測試中的表現。

Alameda清算人在DeFi借貸平臺Aave上損失72,000美元:金色財經報道,Alameda 清算人在試圖為債權人追回資金時被清算后,在 DeFi 借貸平臺 Aave 上損失了 72,000 美元。清算人試圖平倉,并在此過程中首先移除了用于該頭寸的額外抵押品,使其面臨清算風險。加密數據平臺Arkham在與 The Block 分享的一份報告中指出,在九天的時間里,該頭寸被清算兩次,總計 4.05 aWBTC,這是 Aave 上使用的一種由比特幣支持的代幣。

該數據基于已被 The Block 研究副總裁 Larry Cermak 標記為與 Alameda 相關的錢包,并用于在以太坊區塊瀏覽器 Etherscan 上標記錢包。來自這些錢包的資金被轉移到一個由多重簽名控制的錢包中,該錢包現在持有 1960 萬美元的以太幣和價值 1.4 億美元的以太坊上的各種代幣。[2023/1/13 11:09:21]

縱觀DeFi領域的整體表現

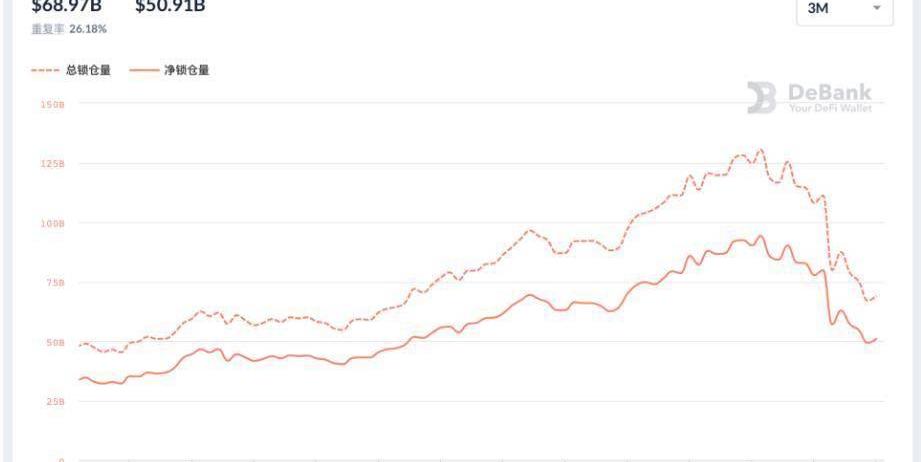

DeFi總鎖倉量:接近腰斬

TVL是用來評估整個DeFi世界整體規模的核心指標之一,其數據能代表鏈上金融世界的流動性情況。

據DeBank數據顯示,所有區塊鏈網絡中的DeFi協議的總鎖倉量從5月11日的1300億美元,在12天內跌至最低670億美元,接近腰斬。

數據:當前DeFi協議總鎖倉量為1896.9億美元:10月3日消息,據Defi Llama數據顯示,目前DeFi協議總鎖倉量1896.9億美元,24小時減少0.01%。鎖倉資產排名前五分別為Curve(145.4億美元)、AAVE(141.5億美元)、Maker DAO(129.3億美元)、InstaDApp(112.5億美元)、Compound(103.9億美元)。[2021/10/3 17:22:14]

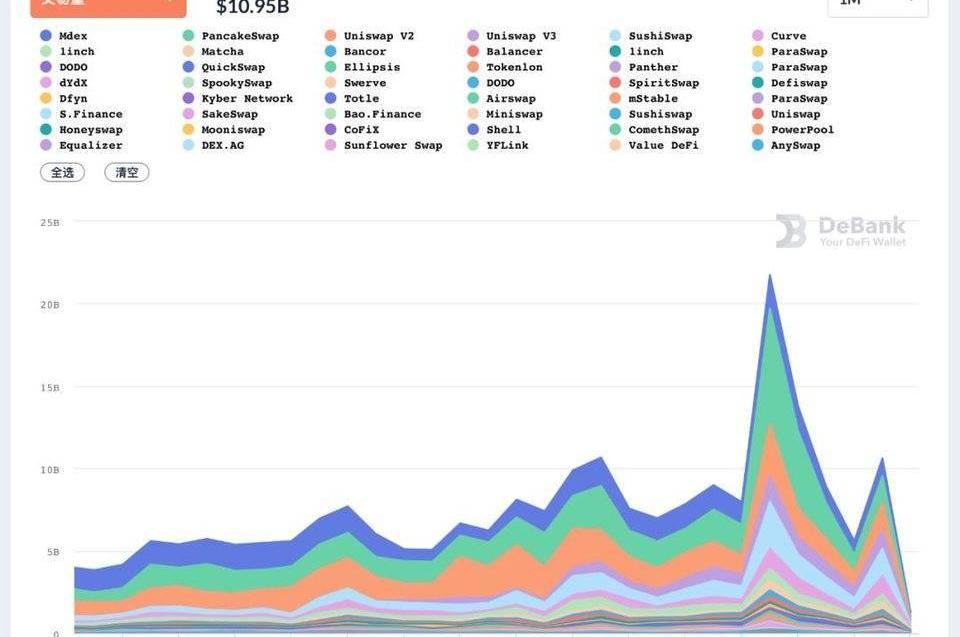

DEX交易量:歷史新高

通常來說,劇烈波動的行情會促進交易量的增加,因為DEX可能會被用來進行套利或者清算交易,也有很多鏈上原生用戶可能會通過DEX避險。

在5月19日已經出現的市場大跌中,所有DEX的累計交易量為日交易量的歷史最高,接近220億美元。

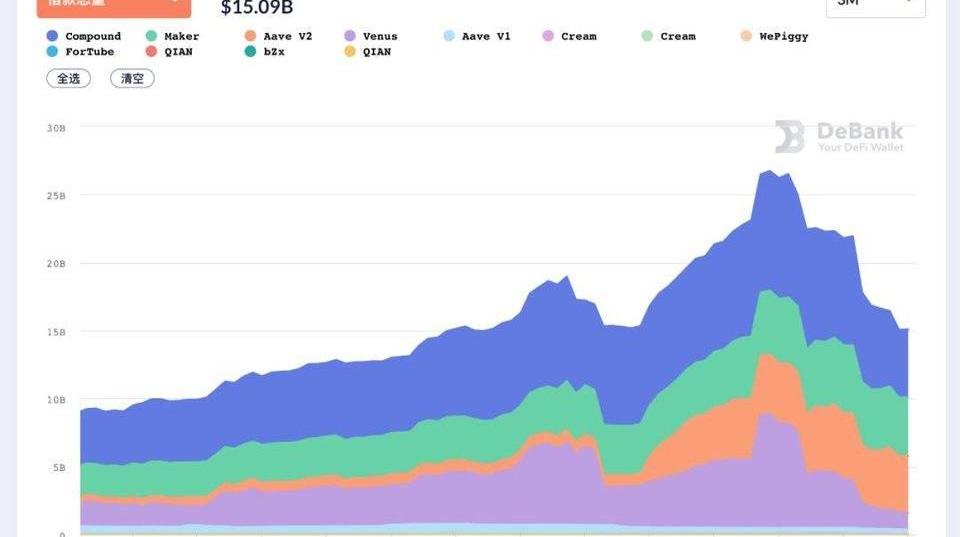

抵押借貸數據:接近腰斬

目前幾乎所有基于區塊鏈的借貸協議都是通過資產抵押實現的,而抵押物也是基于波動性較大的加密資產的,所以隨著行情波動,其借款數據也可能會被劇烈影響。

從鏈上數據來看,總借款量從歷史最高的267億美元,跌至150億美元,下跌幅度為44%,和市場跌幅水平相當。

CoinGecko集成DeFi保險協議InsurAce保險服務:10月1日消息,加密貨幣行情網站CoinGecko已完成與InsurAce的保險服務集成,并正式上線。用戶可在CoinGecko項目代幣信息下新增的Security板塊中直接查看由InsurAce為此項目提供的保險價格和購買容量,也可通過此頁面直接購買相關保險以保護資產安全,并享受至少5%的保費折扣。[2021/10/1 17:19:56]

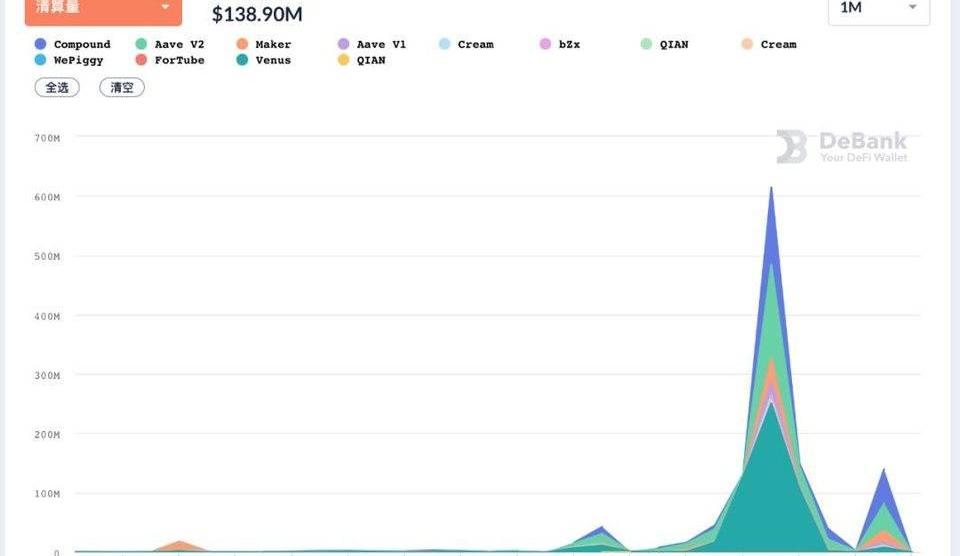

抵押借貸清算數據:歷史新高

當加密資產發生較大的波動時,借貸協議可能會因為抵押物的價格波動而觸發清算,所以清算數據也反映著市場的部分杠桿率情況。當然清算數據高并不意味著DeFi協議存在問題,只要這些清算都沒有發生壞賬或產生不良債務就行。

5月19日和23日接連誕生了鏈上清算額歷史最高和歷史第二,單日清算量分別為6.14億美元和1.4億美元。另外,5月19日BSC上的Venus還因為系統抵押率設計的問題而遭受大面積的壞賬,產生了超過2.5億美元的清算量。

Gas:較為穩定

以太坊鏈上的Gas在近幾日的反應較為穩定,雖然5月19日遭遇了瞬時超過1500Gwei的Gas,可能是來自于清算拍賣時機器人通過Gas競價,或者用戶在行情波動時進行快速交易。但是單日的中位數僅181,都不如5月11日的水平,后幾日更是逐漸下降。

DeFi 概念板塊今日平均漲幅為5.62%:金色財經行情顯示,DeFi 概念板塊今日平均漲幅為5.62%。47個幣種中42個上漲,5個下跌,其中領漲幣種為:BZRX(+33.12%)、COMP(+18.05%)、SWFTC(+15.44%)。領跌幣種為:NEST(-36.31%)、HDAO(-7.26%)、MLN(-3.50%)。[2021/8/5 1:35:44]

這可能與近期以太坊提升了區塊的容量有關,交易數量提升對區塊Gas影響降低,也可能是因為部署了Flashbots的礦工節點越來越多,可以減少MEV中的Gas競價。

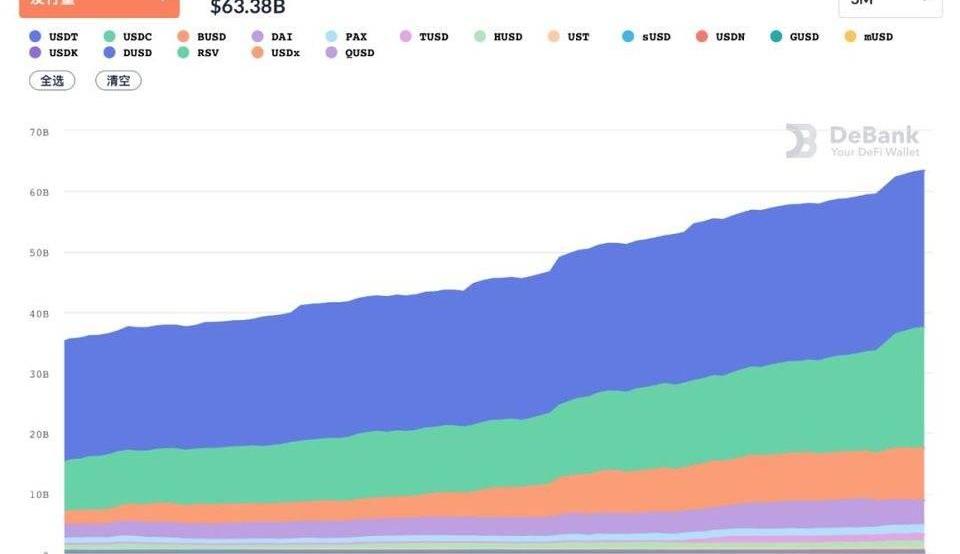

穩定幣:持續增長

由法定貨幣或資產背書的穩定幣還繼續保持著增長,沒有因為市場的劇烈波動而流出區塊鏈或DeFi體系,整體規模為634億美元。

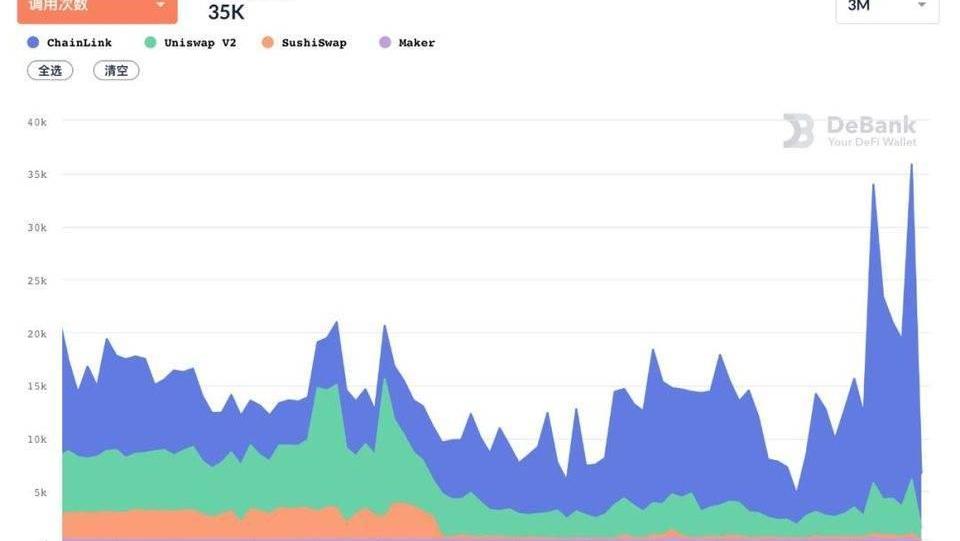

預言機調用:接近歷史最高

預言機代表著鏈上的DeFi等業務需要鏈下或價格數據的頻率,所以在價格波動較大的期間,預言機被調用的次數也增長顯著。雖然不是歷史最高,但也能排進歷史前三,單日被調用次數超過3.5萬次。

動態 | ConsenSys發布DeFi開源風險評估方案DeFi Score:ConsenSys在本周六推出一種評估DeFi借貸代碼和財務風險開源解決方案DeFi Score。在該公司對外發布公告中,ConsenSys表示,希望利用該解決方案提高透明度,并提升外界對DeFi貸款市場相關技術和財務風險理解。該模型按照智能合約風險和金融風險兩大類來捕獲加密市場風險屬性,包括技術、流動性和監管風險等,并使用10分制計算分數。此外,ConsenSys的DeFi評分也會在較小范圍內考慮到監管問題,但他們表示,未來會提升監管評分占比。不過,ConsenSys表示DeFi Score不是一個經過驗證的統計模型。(Ambcrypto)[2019/9/22]

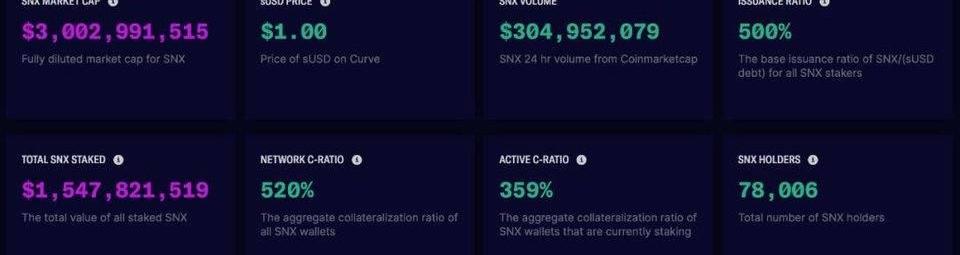

Synthetix

Synthetix是一個通過極高抵押率實現的合成資產協議,協議原生代幣SNX可以通過5至10倍的抵押率,鑄造sUSD等各類合成資產,模擬現實世界中或其他加密貨幣資產的價值波動。

但因為其極高的抵押率,協議的資金效率相對較低。但即便如此,很多人還會質疑Synthetix模式的可持續性,不過幸好在這幾日的行情中,Synthetix未發生踩踏或螺旋式下跌。

通過鏈上、DeBank以及CoinMarketCap數據顯示,Synthetix的運行在過去幾日未發生顯著問題,和整體行情波動相當,TVL從原本最高的38億美元下跌至20億美元,跌幅約47%。

從Synthetix最核心的美元穩定幣sUSD價格來看,雖然波動率略高,但是脫錨情況最壞的情況是出現了瞬時7%左右的價差,整體保持在1美元左右的水平。

另一個重要數據就是抵押率。Synthetix官方數據平臺的數據顯示,抵押率目前還是維持在520%的水平,其他各項目數據也都維持在相對安全的水平線上。

數據來源:https://stats.synthetix.io

Maker

「鏈上央行」Maker在去年312遭遇了清算系統的問題,不過在近幾日的行情波動中表現良好,可見該團隊調整后的系統設計已經解決了去年存在的問題。

DAI的發行量目前約44億美元,而整個系統抵押資產的總量接近75億,整體抵押率約為170%。

從清算數據來看,Maker在5月19日清算了超過4100萬美元,創歷史新高。這些清算都是正常的業務邏輯中的一部分,截至目前未發生312期間的壞賬。

另外從Maker發行的美元穩定幣DAI的價格來看,比Synthetix的sUSD更穩定,波動率更低,價格能穩定保持在1美元左右的水平。

Terra

而由Terra發行的美元穩定幣UST的表現就不盡如人意了,出現了自Terra發行UST以來脫錨最嚴重的情況,UST最低跌至0.93美元,至今仍未完全恢復。

相比其他幾個鏈上抵押類穩定幣協議,Terra發行的UST的機制并不相同,一部分依賴于Terra的原生代幣LUNA,所以可以算是由LUNA支撐的算法穩定幣。值得注意的是,隨著市場波動,LUNA的市值已經低于穩定幣UST的市值——有不少市場評論者指出,這可能會導致兩種資產的螺旋下跌:如果用戶選擇恐慌性的拋售UST,LUNA就會更快崩潰。

LUNA的幣價在過去7天內跌去了一半,目前有所反彈,可能是因為市場行情已轉變,也或許是團隊通過大量資金支持將UST拉回1美元。目前加密貨幣社區對UST的前景頗為關注,有不少意見認為,這些內生抵押品的穩定幣協議風險較大,或許應該考慮設置一些額外的緩沖措施來應對劇烈波動的行情。

Float

作為新一代不錨定美元的算法穩定幣,Float剛剛在上周完成創始發行,但是運氣不佳,一開場就遭遇了ETH行情劇烈波動——要知道,Float早期采用了ETH作為抵押品,所以肯定大受影響。

好消息是,從Float的價格表現來看,其發行價為1.618美元,雖然價格出現波動,但是順利啟動并完成了每日的拍賣活動,并且通過每日的拍賣活動將價格維持在目標價格。當然,Float最低曾跌至1美元左右。

整體而言,Float不太像「穩定幣」,它現在的角色更像是通過治理代幣BANK和拍賣機制,吸收抵押品的波動性,提供一個價格相對穩定的資產。

PerpetualProtocol

部署在以太坊側鏈xDAI上的衍生品杠桿交易協議PerpetualProtocol也是交易類應用的代表之一,一個多月前曾經因為ETH市場劇烈波動,導致協議內的價格出現閃崩或「插針」,相比中心化交易所低了接近1000美元。

然而在此次的行情中,可以從K線圖中得知,并未出現顯著的插針。

可能是因為在上次事故之后,Perp對該問題提出了全面的改善措施,包括提供更多深度、設置開單的限額、上線部分清算機制等。所以從這次的壓力測試來看,PerpetualProtocol還是有顯著提升的。

Tags:DEFDEFIEFITHEDeFiStarterDefinixDeFiHorseSaiko - The Revival

如果說今年比特幣的大牛市和shib的熱潮讓大批圈外人認識并進入到這個市場,那么520前夜的「519事件」就給所有人上了一課,讓大家對這個市場認知更加全面,原來幣圈除了暴漲,還有暴跌和歸零.

1900/1/1 0:00:00由金色財經主辦,幣信聯合主辦的金色沙龍第63期北京站:“暴跌or礦難-如何打破挖礦生態內卷實現破圈?”即將于5月28日13:00在長沙市芙蓉區車站中路凱通公館30樓嗜咖啡舉辦.

1900/1/1 0:00:00作者?|?RyanSeanAdams “知己知彼,百戰不殆,你永遠不會被打敗”。當你不了解敵人而了解自己時,你的勝敗機會是相等的.

1900/1/1 0:00:006934萬美元成交一張JPEG圖!?290萬美元買入一條推特!?類人機器人索菲亞創作的自畫像賣出近70萬美元!?這些以往不被認為有價值的商品,竟然打破傳統被高價拍賣.

1900/1/1 0:00:00颯姐團隊收集的涉幣刑案公開判決書2000+,其中,組織領導傳銷活動罪409個,占比最高。該罪名頻繁在幣圈出現,是辦案民警十分關注的罪名,今天我們一起聊一聊刑法第224條之一組織領導傳銷活動罪.

1900/1/1 0:00:00金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、礦業信息、項目動態、技術進展等行業動態。本文是其中的新聞周刊,帶您一覽本周區塊鏈行業大事.

1900/1/1 0:00:00