BTC/HKD+0.11%

BTC/HKD+0.11% ETH/HKD+0.75%

ETH/HKD+0.75% LTC/HKD+0.45%

LTC/HKD+0.45% ADA/HKD+2.09%

ADA/HKD+2.09% SOL/HKD+0.92%

SOL/HKD+0.92% XRP/HKD+0.93%

XRP/HKD+0.93%從點到面,通過宏觀數據分析DeFi協議在這次黑天鵝事件引發的壓力測試中的表現。

在5月21日晚間政府機構發布了針對「打擊比特幣挖礦和交易行為」的要求之后,全球加密貨幣市場發生持續兩日的劇烈的震蕩,主流幣的單日跌幅高達30%,更多其他幣種的跌幅甚至超過50%。

?其實,市場在5月19日開始已經出現大幅調整,在這種極端的壓力測試下,又是一個可以很好的觀察DeFi體系運轉效率的機會——特別是當這個系統的參與資金量一度突破了1000億美元的里程碑,其中部分資產還在進行超額質押或者執行杠桿類的交易。

過去這個周末行情的劇烈波動是自去年312之后少見的大范圍和高波動的黑天鵝事件。去年312加密貨幣市場出現閃崩,影響最大的是鏈上「央行」Maker系統中的清算引擎遭遇了部分問題,幸好后續通過拍賣、改進協議設計等方式恢復了運轉。在此次市場劇烈波動期間,MakerDAO未遭遇相同的問題。

不過,去年312時,DeFi尚未成為主流,尚不是一個業內眾人皆知的方向,因為那時還沒有開啟流動性挖礦的熱潮,時至今日,DeFi世界的變化一日千里,DeFi業務的復雜度已經遠遠超過當時。

在這樣的大背景下,再次經歷市場大幅波動之后,我們希望通過匯總一些DeFi世界的宏觀數據,結合一些核心DeFi協議在這個周末市場波動中呈現的數據,從點到面,清晰了解在此次的行情波動中,這些DeFi協議在這次黑天鵝事件引發的壓力測試中的表現。

DeFi借貸協議Sturdy完成390萬美元融資,Pantera領投:3月16日消息,據官方消息,無息DeFi借貸協議Sturdy在種子輪和戰略輪融資中籌集了390萬美元,Pantera領投,Y Combinator、軟銀的機會基金(Opportunity Fund)、KuCoin Ventures、mgnr、One Block、Dialetic和 Orange DAO參投。這筆資金將加速其發展,使其能夠在更多的鏈上推出,增加抵押資產,發展押注策略,并在其核心協議上構建鏈下提取。據悉,Sturdy將于3 月21日在Fantom主網上推出,而以太坊主網上定于2022年第二季度初推出。[2022/3/16 13:59:15]

縱觀DeFi領域的整體表現

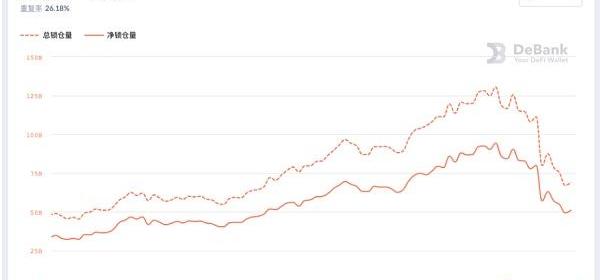

DeFi總鎖倉量:接近腰斬

TVL是用來評估整個DeFi世界整體規模的核心指標之一,其數據能代表鏈上金融世界的流動性情況。

據DeBank數據顯示,所有區塊鏈網絡中的DeFi協議的總鎖倉量從5月11日的1300億美元,在12天內跌至最低670億美元,接近腰斬。

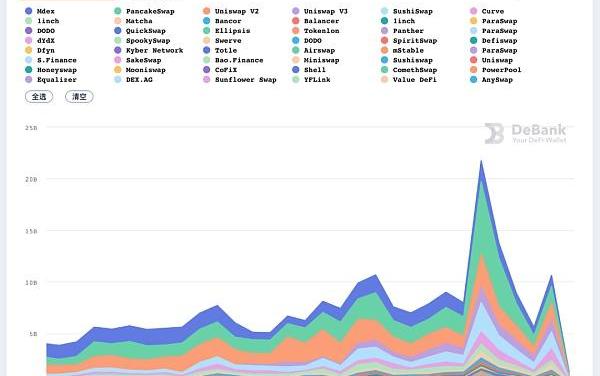

DEX交易量:歷史新高

通常來說,劇烈波動的行情會促進交易量的增加,因為DEX可能會被用來進行套利或者清算交易,也有很多鏈上原生用戶可能會通過DEX避險。

數據:當前DeFi總鎖倉量為730.97億美元:金色財經報道,據DEFI PULSE最新數據顯示,目前DeFi總鎖倉量為730.97億美元,鎖倉量排名前三的分別為Maker(150.7億美元)、Curve(100.8億美元)、AAVE(90.1億美元)。[2022/3/10 13:47:50]

在5月19日已經出現的市場大跌中,所有DEX的累計交易量為日交易量的歷史最高,接近220億美元。

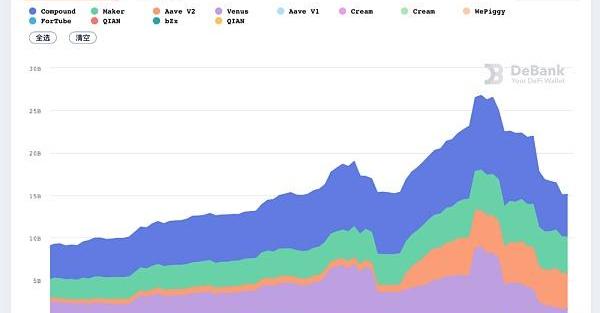

抵押借貸數據:接近腰斬

目前幾乎所有基于區塊鏈的借貸協議都是通過資產抵押實現的,而抵押物也是基于波動性較大的加密資產的,所以隨著行情波動,其借款數據也可能會被劇烈影響。

從鏈上數據來看,總借款量從歷史最高的267億美元,跌至150億美元,下跌幅度為44%,和市場跌幅水平相當。

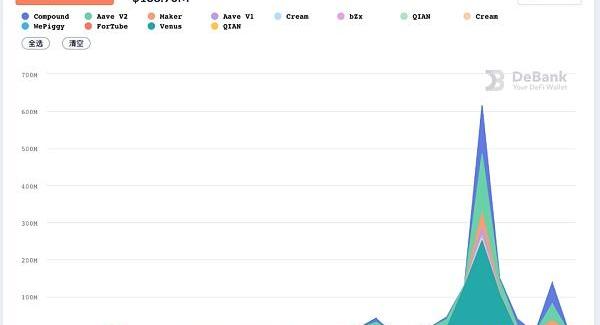

抵押借貸清算數據:歷史新高

當加密資產發生較大的波動時,借貸協議可能會因為抵押物的價格波動而觸發清算,所以清算數據也反映著市場的部分杠桿率情況。當然清算數據高并不意味著DeFi協議存在問題,只要這些清算都沒有發生壞賬或產生不良債務就行。

DeFi期權產品Pods在Kovan測試網發布新協議和App v1:DeFi期權產品Pods Finance發推稱,今天已經向社區開放測試版。據悉,官方在Kovan測試網發布Pods新協議和App v1,用戶可以在Pods期權AMM上的期權池購買、出售期權,并提供流動性。[2021/3/3 18:11:13]

5月19日和23日接連誕生了鏈上清算額歷史最高和歷史第二,單日清算量分別為6.14億美元和1.4億美元。另外,5月19日BSC上的Venus還因為系統抵押率設計的問題而遭受大面積的壞賬,產生了超過2.5億美元的清算量。

Gas:較為穩定

以太坊鏈上的Gas在近幾日的反應較為穩定,雖然5月19日遭遇了瞬時超過1500Gwei的Gas,可能是來自于清算拍賣時機器人通過Gas競價,或者用戶在行情波動時進行快速交易。但是單日的中位數僅181,都不如5月11日的水平,后幾日更是逐漸下降。

這可能與近期以太坊提升了區塊的容量有關,交易數量提升對區塊Gas影響降低,也可能是因為部署了Flashbots的礦工節點越來越多,可以減少MEV中的Gas競價。

駭客聯盟將代碼開源,實現DeFi+DAO應用生態:據官方消息,駭客聯盟近日已將代碼開源,完全去中心,支持虛擬機EVM、WASM技術、多鏈跨鏈技術和多元化生態挖礦機制。社區用戶和項目機構可以通過主網查看使用源代碼,參與超級節點多元化挖礦,實現鏈與鏈之間數據流通和價值交換,全球區塊鏈開發者可以隨時跟蹤開發進度。

據悉,駭客聯盟是由傳統金融機構從業者與區塊鏈行業頂級加密技術人員發起,通過去中心化自治式組織(DAO)創立的一個專注于數字資產投資理財的生態聯盟。駭客聯盟為用戶提供包括實體資產上鏈、數字托管、資產借貸、金融性投資、擔保挖礦、數字資產保險業務以及鏈上交易等一站式服務,打造新型DeFi+DAO去中心化金融應用生態。[2021/1/30 18:28:26]

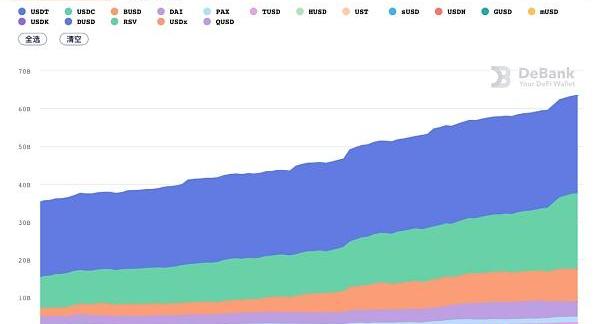

穩定幣:持續增長

由法定貨幣或資產背書的穩定幣還繼續保持著增長,沒有因為市場的劇烈波動而流出區塊鏈或DeFi體系,整體規模為634億美元。

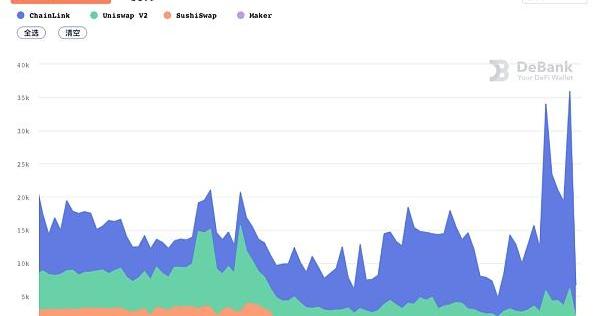

預言機調用:接近歷史最高

預言機代表著鏈上的DeFi等業務需要鏈下或價格數據的頻率,所以在價格波動較大的期間,預言機被調用的次數也增長顯著。雖然不是歷史最高,但也能排進歷史前三,單日被調用次數超過3.5萬次。

幣贏CoinW將于8月24日12:00在DeFi專區上線SPA:據官方消息,幣贏CoinW將于8月24日12:00在DeFi專區上線SPA/USDT交易對,并開啟“充值送SPA,-0.1%Maker費率\"活動;據悉,Sperax區塊鏈,由北美密碼學家發起,基于自主研發的新一代區塊鏈共識協議\"BDLS共識協議\"設計,Sperax在真實互聯網環境中,做到了安全、高效。[2020/8/24]

Synthetix

Synthetix是一個通過極高抵押率實現的合成資產協議,協議原生代幣SNX可以通過5至10倍的抵押率,鑄造sUSD等各類合成資產,模擬現實世界中或其他加密貨幣資產的價值波動。

但因為其極高的抵押率,協議的資金效率相對較低。但即便如此,很多人還會質疑Synthetix模式的可持續性,不過幸好在這幾日的行情中,Synthetix未發生踩踏或螺旋式下跌。

通過鏈上、DeBank以及CoinMarketCap數據顯示,Synthetix的運行在過去幾日未發生顯著問題,和整體行情波動相當,TVL從原本最高的38億美元下跌至20億美元,跌幅約47%。

從Synthetix最核心的美元穩定幣sUSD價格來看,雖然波動率略高,但是脫錨情況最壞的情況是出現了瞬時7%左右的價差,整體保持在1美元左右的水平。

另一個重要數據就是抵押率。Synthetix官方數據平臺的數據顯示,抵押率目前還是維持在520%的水平,其他各項目數據也都維持在相對安全的水平線上。

數據來源:https://stats.synthetix.io

Maker

「鏈上央行」Maker在去年312遭遇了清算系統的問題,不過在近幾日的行情波動中表現良好,可見該團隊調整后的系統設計已經解決了去年存在的問題。

DAI的發行量目前約44億美元,而整個系統抵押資產的總量接近75億,整體抵押率約為170%。

從清算數據來看,Maker在5月19日清算了超過4100萬美元,創歷史新高。這些清算都是正常的業務邏輯中的一部分,截至目前未發生312期間的壞賬。

另外從Maker發行的美元穩定幣DAI的價格來看,比Synthetix的sUSD更穩定,波動率更低,價格能穩定保持在1美元左右的水平。

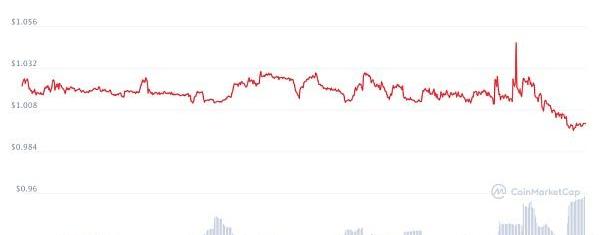

Terra

而由Terra發行的美元穩定幣UST的表現就不盡如人意了,出現了自Terra發行UST以來脫錨最嚴重的情況,UST最低跌至0.93美元,至今仍未完全恢復。

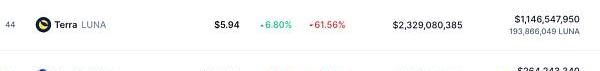

相比其他幾個鏈上抵押類穩定幣協議,Terra發行的UST的機制并不相同,一部分依賴于Terra的原生代幣LUNA,所以可以算是由LUNA支撐的算法穩定幣。值得注意的是,隨著市場波動,LUNA的市值已經低于穩定幣UST的市值——有不少市場評論者指出,這可能會導致兩種資產的螺旋下跌:如果用戶選擇恐慌性的拋售UST,LUNA就會更快崩潰。

LUNA的幣價在過去7天內跌去了一半,目前有所反彈,可能是因為市場行情已轉變,也或許是團隊通過大量資金支持將UST拉回1美元。目前加密貨幣社區對UST的前景頗為關注,有不少意見認為,這些內生抵押品的穩定幣協議風險較大,或許應該考慮設置一些額外的緩沖措施來應對劇烈波動的行情。

Float

作為新一代不錨定美元的算法穩定幣,Float剛剛在上周完成創始發行,但是運氣不佳,一開場就遭遇了ETH行情劇烈波動——要知道,Float早期采用了ETH作為抵押品,所以肯定大受影響。

好消息是,從Float的價格表現來看,其發行價為1.618美元,雖然價格出現波動,但是順利啟動并完成了每日的拍賣活動,并且通過每日的拍賣活動將價格維持在目標價格。當然,Float最低曾跌至1美元左右。

整體而言,Float不太像「穩定幣」,它現在的角色更像是通過治理代幣BANK和拍賣機制,吸收抵押品的波動性,提供一個價格相對穩定的資產。

PerpetualProtocol

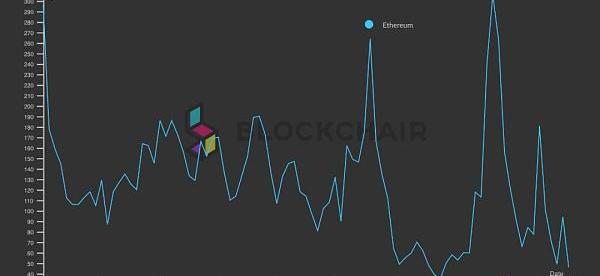

部署在以太坊側鏈xDAI上的衍生品杠桿交易協議PerpetualProtocol也是交易類應用的代表之一,一個多月前曾經因為ETH市場劇烈波動,導致協議內的價格出現閃崩或「插針」,相比中心化交易所低了接近1000美元。

然而在此次的行情中,可以從K線圖中得知,并未出現顯著的插針。

可能是因為在上次事故之后,Perp對該問題提出了全面的改善措施,包括提供更多深度、設置開單的限額、上線部分清算機制等。所以從這次的壓力測試來看,PerpetualProtocol還是有顯著提升的。

撰文:潘致雄

Tags:DEFIEFIDEF穩定幣DeFinitiondefibox幣有價值嗎Pyrrho DeFi香港推出穩定幣是真的嗎嗎

期待大半年的Kusama的平行鏈競拍,終于要與我們見面了,最終競拍方案很可能會在今天的PolkadotDecoded大會上公布,那么作為KSM代幣的持有者.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:1304.66億美元 市值前十幣種排名數據來源DeFiboxDeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:73.

1900/1/1 0:00:005月21日消息,香港特區政府有關修訂《打擊洗錢及恐怖分子資金籌集條例》的立法建議公眾咨詢工作已完成.

1900/1/1 0:00:005月20日,CertiK安全技術團隊發現幣安智能鏈DeFi收益聚合器PancakeBunny遭到閃電貸攻擊,發生代幣閃崩事件.

1900/1/1 0:00:00本文來自?Decrypt原文作者:JeffBenson 譯者?|念銀思唐 本月早些時候,美國財政部長珍妮特?耶倫任命?MichaelHsu?擔任貨幣監理署代理署長.

1900/1/1 0:00:00我們正在走向一個與我們今天的貨幣體系根本不同的貨幣體系嗎?大型科技公司和加密貨幣會在幾年內擊敗銀行和國家貨幣嗎?挪威央行副行長IdaWoldenBache近期就這些問題發表了演講.

1900/1/1 0:00:00