BTC/HKD+1.01%

BTC/HKD+1.01% ETH/HKD+0.79%

ETH/HKD+0.79% LTC/HKD-0.01%

LTC/HKD-0.01% ADA/HKD+1.67%

ADA/HKD+1.67% SOL/HKD+4.24%

SOL/HKD+4.24% XRP/HKD+1.07%

XRP/HKD+1.07%在UniswapV3上線初期,很多最早加入為V3做市的LP們享受了極高的手續費收益率。但是好景不長,整個加密市場在5月下旬遭遇了價格的大幅下跌,許多V3的LP們發現,自己持有的做市頭寸,不但全部變成了交易對中價格相對更低的代幣,且整個頭寸在市場波動中的虧損程度,相較于在V2做市大幅增加。

那么,UniswapV3的LP所承擔的風險相較于V2有什么變化,投資者又應該如何更好的理解這種風險?本文希望從做市活動最基本的原理開始,分析UniswapV3將給投資者帶來哪些變化。

從流動性提供者,到投資組合的管理者

如何客觀地看待「提供流動性」,是一個極為關鍵的問題。成為Uniswap的流動性提供者,雖然可以獲得交易的手續費收入,但與此同時還要承擔不同幣種比例變動與價格變化的風險。因此,僅僅依靠收益率作為投資決策的唯一指標,顯然有著嚴重的缺陷。

那么,如何才能更全面的評估提供流動性的利弊?這里,我們建議參與者切換到一個全新的視角來思考整個問題。那就是,將提供流動性視為投資者采用的一種投資組合管理策略。

這種策略,一方面不需要依靠基金經理的主觀判斷進行人為操作,另一方面又會依據市場價格變化,依據固定算法動態地調整投資者的持倉比例。這種既吸收了被動管理基金無需人工干預的精髓,又結合了積極主動調倉機制的新型投資組合管理策略,我們將其重新命名為「積極的被動資產管理策略」。

蘋果開發自己的生成式人工智能工具以追趕Open AI:金色財經報道,蘋果據悉正悄悄開發人工智能工具,這可能會挑戰OpenAI、Alphabet公司旗下的谷歌和其他公司的人工智能工具,不過該公司尚未制定出向消費者發布該技術的明確戰略。據知情人士透露,蘋果已經建立了自己的框架來創建大型語言模型,在這個被稱為“Ajax”的模型的基礎上,蘋果還創建了一個聊天機器人服務,一些工程師稱之為“Apple GPT”。知情人士稱,最近幾個月,推動人工智能已成為蘋果的一項重大努力,有幾個團隊在這個項目上進行合作。這項工作還包括試圖解決與該技術相關的潛在隱私問題。[2023/7/20 11:05:53]

在此視角下,曾經的LP們將不再被視為交易平臺的流動性提供者,而是被視為希望將自己資產保值增值的投資人。那么,評價其是否應該成為LP的標準,也將從單一的做市收益率,轉變為投資組合的預期回報,以及投資過程中可能承擔的風險大小。

那么,成為這種「積極的被動資產管理」基金的投資者,將會面對哪些主要風險?

無常損失與存貨風險

選擇一個合理的業績評價基準,是評估某個投資組合風險收益情況最為關鍵的前提假設。我們評估一只信用債券的風險回報情況,可以選擇無信用風險的國債利率作為評價基準;評估一只主動管理的股票投資基金,可以選擇同期股市大盤的綜合指數。一般來說,選擇何種基準用于評估投資表現,主要取決于投資者在未參與本項投資時,所擁有的其他最優選擇,也就是我們常說的「機會成本」。

以太坊客戶端Hyperledger Besu發布熱修復版本v22.7.6:10月8日消息,企業級以太坊客戶端Hyperledger Besu發布熱修復版本v22.7.6,解決了鏈重組的錯誤,建議所有以太坊主網用戶升級。[2022/10/8 12:49:40]

那么評估這只名為LPPosition的「基金」,投資者應該選擇哪種指標作為評價基準呢?

以ETH-USDC交易對為例。對于看多ETH的投資者,全倉持有ETH便可以作為他的評價基準;對于看空ETH的投資者,全部持有美元便可以作為他的評價基準;對于預期ETH價格不會發生明顯波動的投資者,保持現狀不參與做市,便可以作為他的評價基準。

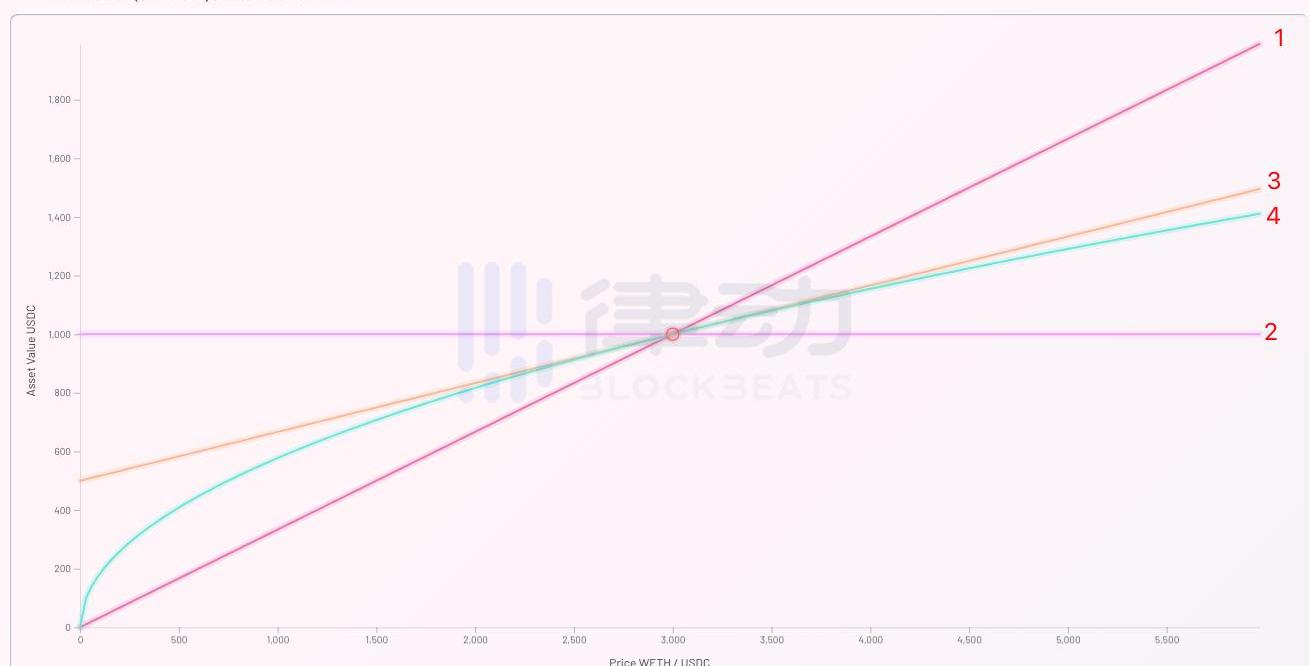

由此,我們構建了以下四種不同的投資策略:

1.100%持有ETH

2.100%持有USDC

3.50%持有ETH,50%持有USDC

4.使用50%ETH與50%USDC購買「LPPosition基金」參與做市

在不考慮手續費的情況下,以縱軸表示投資組合的期末市值,橫軸顯示期末可能出現的不同ETH價格。我們可以將以上四種投資組合期末市值,在不同ETH期末價格時的表現做成一張函數圖像。

ENS 7月收入達5400枚以太坊,創下單月新高:8月1日消息,ENS公布2022年7月數據,7月共注冊了37.8萬新域名,使得被注冊的域名總數達到186萬個;7月總收入達到了5400枚以太坊,創下單月該數據的歷史新高;7月有4.8萬新賬戶持有至少一個域名,使得總數達到了50.8萬。此外,在OpenSea上的域名交易中,ENS占到了99%以上。[2022/8/2 2:51:59]

可以看出,如果ETH的期末價格相對于期初價格未發生變化,則四種策略的期末市值也將保持不變。但若ETH價格下跌,則策略2為最優選擇;若ETH價格上漲,策略1為最優選擇。

這其中非常值得注意的是,如果投資者選擇策略4,也即用1000美元購買名叫「LPPosition」的基金參與做市,則該基金的期末市值除價格的起始點以外,始終都會低于策略3。而這部分差異,也就是我們常說的「無常損失」。無常損失所反映的,便是這只名為「LPPosition」的基金,在價格變化時的主動調倉管理,預期會給投資者帶來的額外虧損。

Optimism上鎖倉額較7日前增加85% 創新高:金色財經消息,據L2Beat數據顯示,Optimism上鎖倉額較7天前增加約85.27%,目前約為9.08億美元,不過OP代幣占據鎖倉額的近30%。另外,Optimism網絡交易筆數也在6月1日達到歷史新高,為超48萬筆,當日新地址數達近4萬個。Optimism還在今日更新稱,自從去年實現EVM等效性以來,Optimism上交易正式突破了1000萬筆。[2022/6/3 3:59:30]

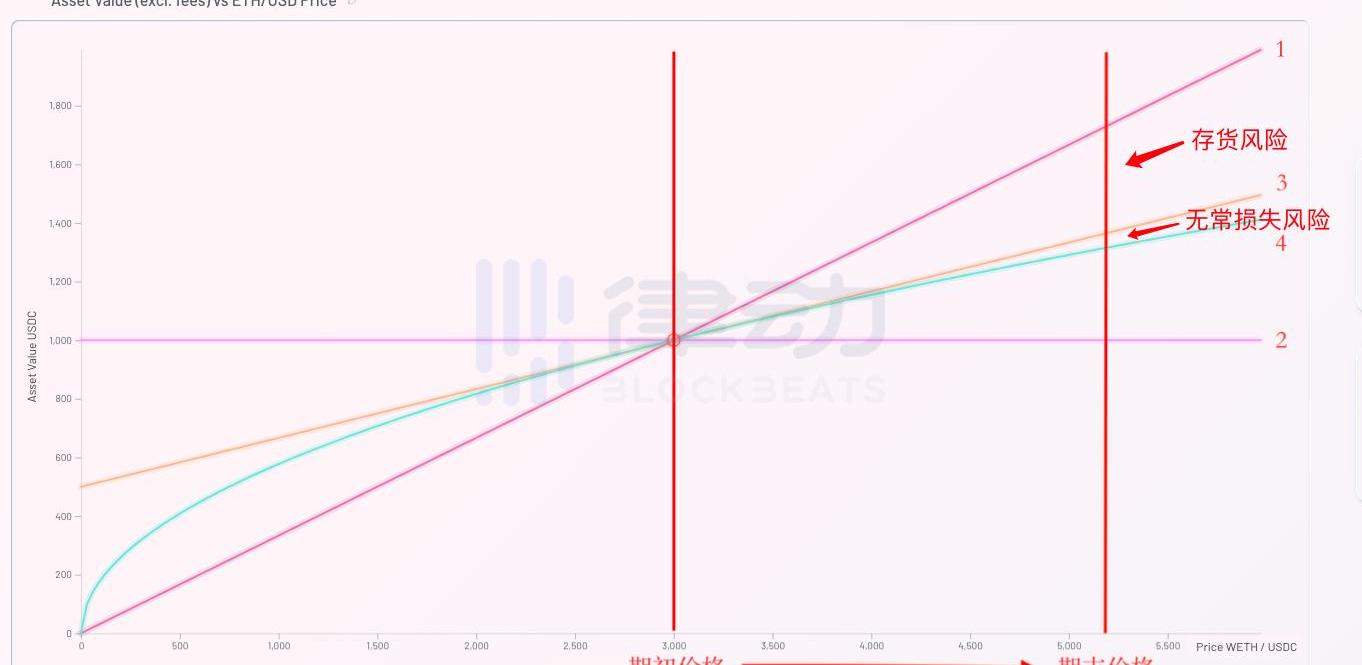

讓我們重新回到投資者的視角。假設投資者A預期未來ETH的價格上漲,那么如果其在期初購買了「LPPosition」基金,在ETH價格真的發生上漲時,投資者A將會承擔哪些風險?

由于投資者A購買了「LPPosition」基金,所以在價格上漲時將會承擔基金帶來的無常損失風險,也即策略3與策略4的差額。同時,由于其最優策略應為全倉持有ETH,則其為購買「LPPosition」基金兌換的50%USDC,將無法享受后續ETH上漲帶來的收益,因此這部分持倉將給投資者A帶來「存貨風險」損失,也就是策略1減去策略3的差額部分。

摩根大通:只要風險投資資金繼續涌入,加密冬天就能避免:金色財經報道,??摩根大通的分析師表示,只要風險投資資金繼續涌入加密貨幣市場,就能避免出現漫長的冬天。在周三的一份研究報告中,該投資銀行寫道,盡管加密貨幣中最突出的算法穩定幣已經倒下,但VC資金仍在繼續涌入加密貨幣市場,只要這種情況繼續發生,前景就會很光明。

到目前為止,幾乎沒有證據表明風險投資資金在 Terra 倒閉后枯竭。年初至今250 億美元的風險投資資金中,近 40 億美元來自Terra。我們的猜測是,風險投資資金將繼續,類似于2018/2019年的漫長冬天將被避免,然而,如果這筆資金枯竭,一個漫長的冬天可能就會到來。該報告還稱,Terra的倒閉對DeFi生態系統的其他部分產生的連鎖反應有限。(the block)[2022/5/26 3:41:59]

所以對于投資者A來說,購買「LPPosition」基金做市帶給他的存貨風險,將遠遠大于無常損失風險。由此我們可以總結出如下結論:

1.對于預期ETH價格上漲的投資者,購買「LPPosition」基金將會使其承擔極大的存貨風險。故而其最優策略應該是遠離做市活動,尋找其他ETH本位的投資工具。

2.對于預期ETH價格下跌的投資者,同理也應遠離做市活動,以免被動持有ETH從而承擔其價格下跌的存貨風險。其最優策略應該是尋找穩定幣本位的理財或挖礦活動。

3.對于預期ETH價格會保持穩定的投資者來說,持有ETH還是USDC對其來說沒有太大差別。因此使用兩個幣種來購買某種「理財產品」賺取收益,會是一個不錯的選擇。

可是我們剛剛提到,購買這種名為「LPPosition」的基金,相對于不購買的凈收益為負。那么投資者為什么還要成為LP,為交易平臺做市呢?

手續費是對無常損失的補償

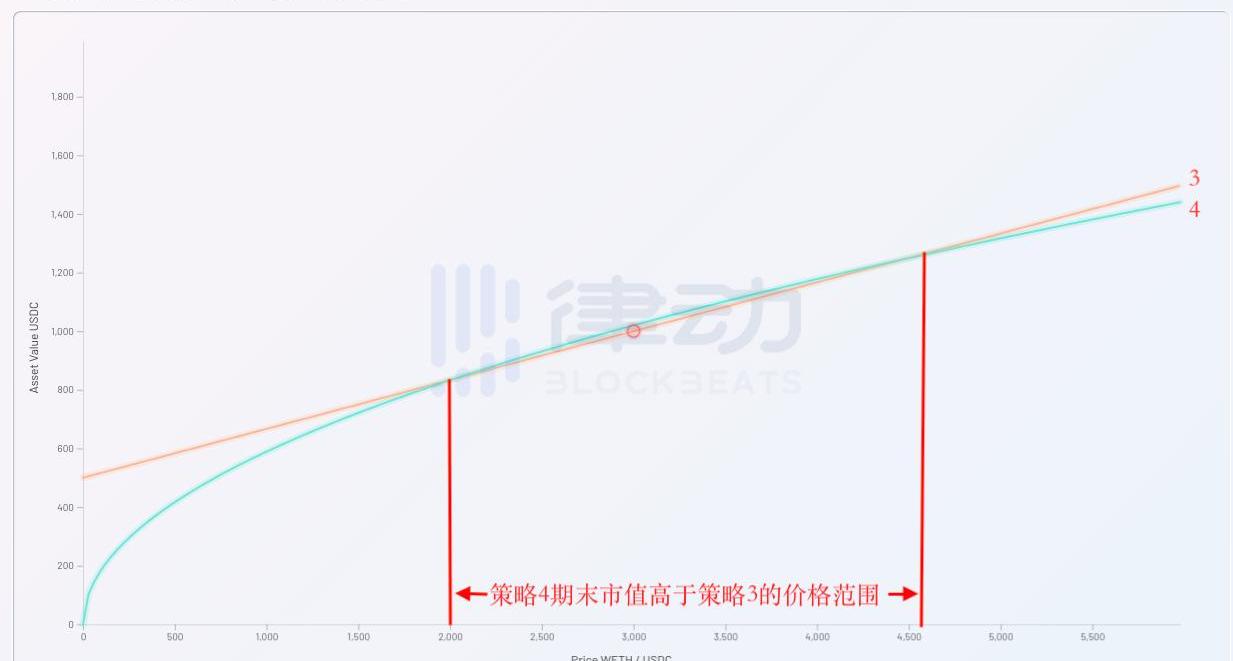

在上文中,我們為了簡化模型,忽略了手續費對期末市值的影響。現在讓我們重新將手續費的影響納入考量范圍,看看在真實情況下的不同策略,會給投資者的期末市值帶來什么改變。

我們發現,當重新將手續費納入考慮范圍后,購買「LPPosition」基金參與做市便有了意義。因為有了手續費收入作為補償,在一定的價格范圍內,策略4的期末市值終于高于了策略3。于是投資者購買「LPPosition」基金參與做市活動的邏輯也得到了明確:投資者為了獲取在一定期末價格范圍內的正收益,從而不得不承擔期末價格波動超出此范圍后虧損的風險。

也就是說,參與做市活動能夠取得正收益的前提,便是投資者對于資產期末價格不會發生大幅波動的預期。一旦資產的期末價格超出了安全范圍,那么投資者的投資組合將會承擔相應的虧損風險。這也便是為什么有人將提供流動性做市,稱為「做空波動性」的原因。

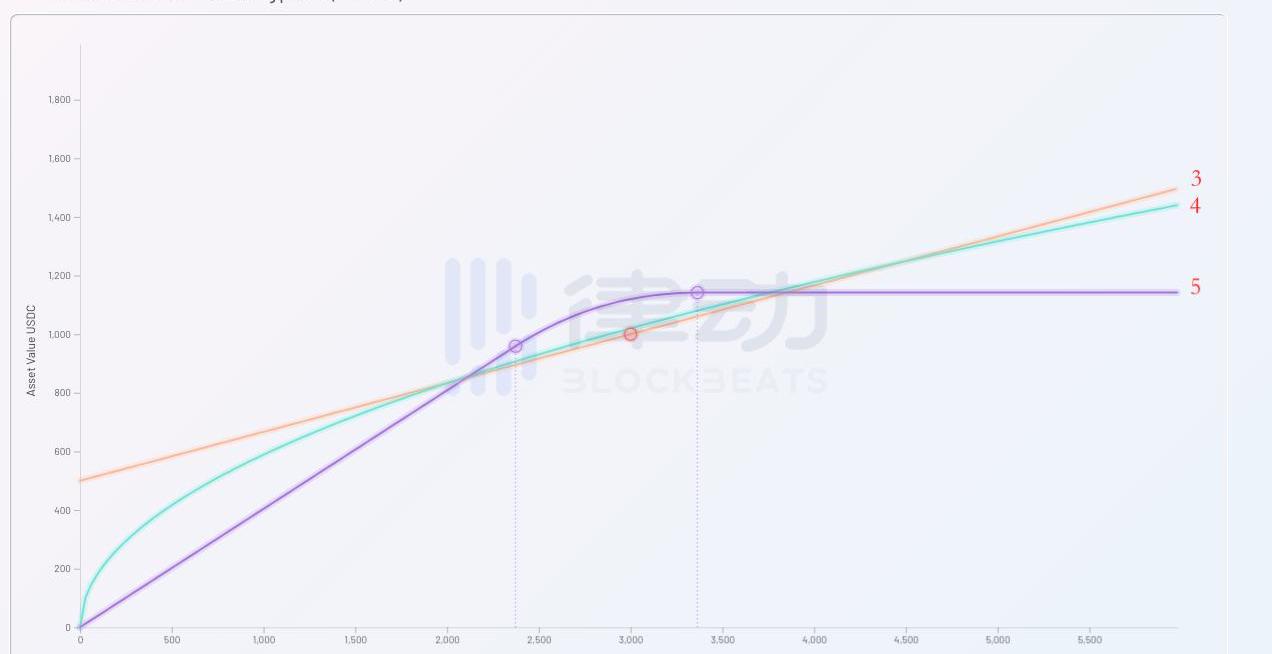

UniswapV3是風險的放大器

在上文的論述中,我們一直以UniswapV2的經典模型作為評價做市活動時的參考標準。但我們知道,Uniswap在最新的V3版本中,大大提高了資金的使用效率,其期末收益曲線的形狀,也必然將與之前的V2版本有所不同。下面我們便來重新更新一下之前的期末收益圖像,引入策略5,也就是使用同樣資金購買UniswapV3版本提供的「LPPosition基金」的期末收益情況。

通過上圖可以很明顯的看出,相較于之前的策略4,策略5不但大大提高了在價格穩定時投資者的收益水平,也大大增加了當期末價格超出安全范圍后,投資者的虧損程度。所以說,UniswapV3既是投資者收益的放大器,也是風險的放大器。V3版「LPPosition基金」的投資者,在享受更高投資收益的同時,也必然要承擔當期末價格脫離安全范圍時更多的無常損失。

高收益必然帶來高風險,這個在金融學中亙古不變的定律,即使在區塊鏈的世界中,也依然沒有絲毫地改變。

做空波動率是加密行業最危險的投資策略

通過上文的論述,我們已經清晰地了解到流動性提供者得以盈利的基本前提假設,那就是:自己參與做市的交易對,在自己預期的投資期內不會發生較大的價格變動。如果這個前提假設在投資期內被證偽,那么投資者的期末市值,往往會低于不參與做市而一直持有起初資產組合的期末市值。

這種對于低波動性的默認假設,在當前加密貨幣投資行業中無處不在。例如我們常常能見到某些項目挖礦活動的年化收益率超過1000%,在這些極端收益率的背后,其實往往都隱含著對相關代幣價格始終不會發生變化的假設。

很多投資者在參與了一些所謂「高收益率」的活動后,往往會感覺自己最終的收益情況并沒有達到最開始的預期,甚至還出現了虧損。其根本原因往往并不是項目方的收益率的計算過程有問題,而是對于低波動性的「前提假設」不正確。

當前的加密行業依然是一個極為新興的投資領域,各種產品價格的波動性極高,故而任何對于低波動性的假設,都有可能使投資者付出慘重的代價。在這里我并不是想討論UniswapV3模式的缺陷,相反我認為UniswapV3版本是行業內極為重要的創新,因為他給了投資者主動選擇承擔更高風險,并獲取相應更高收益的權力。將風險承擔的最終選擇權交還給市場,這是UniswapV3在底層邏輯上最為重要的創新。

不過對于參與到V3做市活動中的普通用戶來說,一定要明白這只是在風險與收益兩者之間的重新權衡。不要單純地見到別人的收益率,就在不了解其內在風險邏輯的前提下盲目進入,并最終承擔自身無法承受的無常損失。

金色財經區塊鏈6月1日訊??“頭門溝”Mt.Gox的民事理賠補償案件又邁進了一步,部分受害者可能可以獲得補償,他們在十多年前的黑客攻擊中損失了資金.

1900/1/1 0:00:00來源:SynthetixCN原標題:《Synthetix的社區治理》Synthetix作為已經運營數年的項目,于20年7月末,撤銷了基金會,調整為社區自治模式:社區治理由4個DAO負責.

1900/1/1 0:00:00一夜暴跌30%、一個月價格幾近“腰斬”、爆倉者兩手空空……近期,比特幣等虛擬貨幣價格暴漲暴跌,激起圍觀者驚呼、投資者哀嘆.

1900/1/1 0:00:00美國內布拉斯加州州長辦公室周二正式簽署《內布拉斯加州金融創新法案》,該法案允許銀行向擁有比特幣和其他數字資產的客戶提供服務.

1900/1/1 0:00:00原文標題:《從站隊加密貨幣到組建比特幣挖礦委員會,馬斯克向加密社區「表忠心」?》撰文:SergioGoschenko和KevinHelms編譯:Tanker5月13日.

1900/1/1 0:00:00近幾十年來,虛擬世界對人類而言已變得越來越重要,我相信在接下來的幾十年里,這些VR世界將逐漸成為以太坊的重心.

1900/1/1 0:00:00