BTC/HKD-0.92%

BTC/HKD-0.92% ETH/HKD-1.01%

ETH/HKD-1.01% LTC/HKD-0.62%

LTC/HKD-0.62% ADA/HKD-1.54%

ADA/HKD-1.54% SOL/HKD-2.91%

SOL/HKD-2.91% XRP/HKD-0.17%

XRP/HKD-0.17%注:原文作者是WeitingChen,文章是根據永續協議研討會中使用的演示文稿編寫的。

如果這是你第一次聽說永續合約,那么在深入研究這個問題之前,你應該對它進行一個大概了解。

永續合約是一種簡單的獲得杠桿敞口的方式,你可以使用穩定幣作為永續合約頭寸的抵押品。在創建頭寸之后,如果標的價朝著你預期的方向發展,你就可以獲得更多的穩定幣,反之,你的穩定幣就會越來越少(直至爆倉),這看似簡單易行,實際卻是一種投機行為,沒人知道價格在短期內會是上漲還是下跌,因為你實際上就是在賭。

但是,你也可以將永續合約用于非投機目的。在這篇文章中,我們將向你展示如何使用上述衍生品來確保你的收益,并對沖收益農耕的無常損失風險。

策略1:避開質押鎖定期

在深入研究這個策略之前,我們首先要了解什么是Staking。

在加密資產領域,如果一種代幣是可質押的,這意味著代幣持有者可以在特定期限內將其代幣自愿鎖定或“質押”到協議的智能合約中。作為回報,他們將從協議中獲得一些好處,例如收益分享、治理權或質押獎勵。

DeFi期權協議Volare Finance完成超600萬美元融資:8月4日消息,DeFi 期權協議 Volare Finance 宣布完成超 600 萬美元融資,種子輪投資方包括 Digital Currency Group、Genesis Trading 和 Spark Digital Capital,私募輪投資方包括 Arrington Capital、Ava Labs、Bixin Ventures、Blizzard Fund、CRT Labs、DWeb3 Capital、Exnetwork Capital、GSR Markets、Hailstone Ventures、Huobi Ventures、IOBC Capital、Moonrock Capital、ORACLES INVESTMENT GROUP (OIG)、PrimeBlock Ventures、Parataxis Capital、Richard Dai、ViaBTC Capital 和 Waterdrip Capital。

Volare Finance 提供歐式期權、期權組合和奇異期權類 DeFi 期權協議,還允許投資者投資標準或定制的期權策略組合,并基于其基礎設施為客戶提供對沖、投機和收益提升的工具。[2022/8/4 12:02:49]

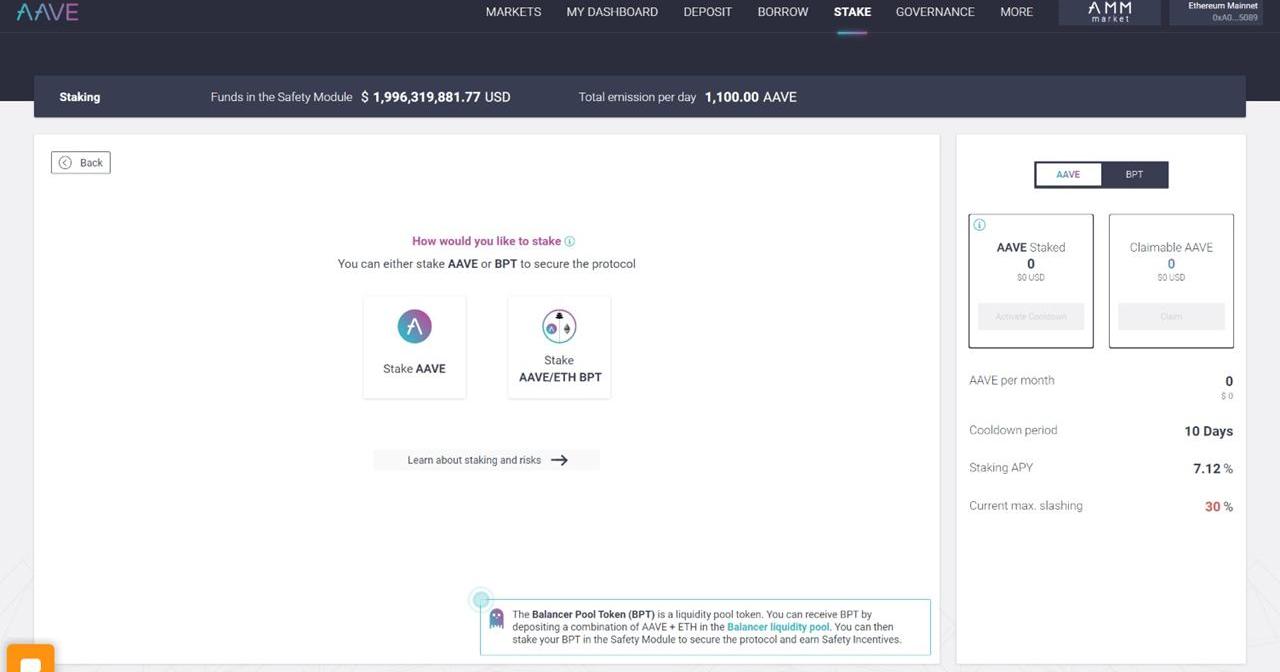

其中非常知名的一個例子就是AAVE,它是Aave協議的治理代幣。

數據:當前DeFi協議總鎖倉量為2162億美元:3月27日消息,據Defi Llama數據顯示,目前DeFi協議總鎖倉量2162億美元,24小時增加0.86%。鎖倉資產排名前五分別為Curve(200.5億美元)、MakerDAO(167.7億美元)、Lido(165.8億美元)、Anchor(143.8億美元)、AAVE(130.7億美元)。[2022/3/27 14:20:58]

你可以質押你的AAVE來支持這個defi協議,如果協議陷入了困境,質押者就會承擔風險并負責對系統進行重抵押,作為回報,你就可以獲得AAVE代幣的質押獎勵。

但要注意的是,解除質押狀態存在10天的冷卻期,這意味著你需要等待10天才能提取你的質押資產。

由于你在質押期間無法移動你的代幣,因此你的投資在鎖定期會受到市場波動的影響。但是,作為一個聰明的交易者,你希望立即獲得收益,那么你可以通過永續合約來擺脫這種限制。

澳大利亞金融科技公司Block Earner提供DeFi固定利率投資產品:3月17日消息,澳大利亞金融科技公司Block Earner正式上線,利用DeFi技術為投資者提供固定利率(7%)投資產品。

據悉,Block Earner在去年12月完成了640萬美元的種子輪融資,由Framework Ventures領投,Coinbase Ventures、DeFi Alliance、LongHash Ventures以及Synthetix創始人Kain Warwick參投。

Block Earner將澳元兌換成USDC,然后將USDC貸給主流DeFi協議Aave和Compound,從而為投資者提供收益。(Cointelegraph)[2022/3/17 14:03:08]

以下是有關如何執行這個操作的分步指南。假設你已經在AAVE協議上質押了100AAVE,并且1個AAVE的現貨交易價為496USDC,那么你就需要做以下這些操作:

開一個空頭頭寸:如果你想以496USDC的價格獲得收益,你可以開一個與質押金額相同的空頭頭寸。在我們的例子中,你需要開100AAVE空單。

DeFi借貸協議NAOS Finance公布其代幣經濟模型:據官方消息,DeFi 借貸協議 NAOS Finance 公布其代幣經濟模型,NAOS 的總代幣供應量為 3 億枚,其分配情況為:30% 的代幣用作流動性激勵、25% 的代幣用于生態系統基金、25% 的代幣分發給顧問和核心團隊、22% 的代幣回饋早期投資者。流動性引導池后只會先解鎖一小部分代幣,其中團隊和顧問的代幣鎖定 2 年,每季度釋放一次;投資者鎖定時間為一年半以上,每季度釋放一次;生態系統基金 50% 立即釋放,其余在 1 年后釋放。[2021/4/30 21:13:12]

啟動冷卻期:緊接著的第二步,你需要在鏈上發出一筆交易,以“通知”智能合約啟動10天的冷卻期。

提取代幣并出售它們:一旦10天的冷卻期結束,你需要發送另一筆交易,以便可以收到100AAVE。如果AAVE的價格在這期間跌至396USDC,則在市場上賣出之前質押的AAVE后,你將獲得39,600USDC。

平掉空單:最后一步是平倉,由于幣價下跌,你將實現10,000USDC的利潤。

幣贏CoinW將于12月14日20:00在DeFi專區上線BIRD:據官方消息,幣贏CoinW將于12月14日20:00在DeFi專區上線BIRD/USDT交易對。

據悉,Bird.Money旨在為以太坊區塊鏈打造一個鏈下預言機數據分析平臺,將外部服務、投資人與去中心化的貸款和理財市場連接起來,并由bird analytics提供低風險和擔保。Bird.Money是基于當前去中心化貸款平臺的ERC20代幣。詳情點擊原文鏈接。[2020/12/14 15:09:53]

如果你將第3步和第4步的利潤相加,你會發現你總共收到49,600USDC,這實際上相當于你以496USDC的價格賣出了100AAVE。

除了從你的空頭頭寸中獲得利潤之外,如果在牛市期間執行這個策略,你可能還可以收到手續費獎勵。以每小時0.005%的資金利率計算,你可以從這個空頭頭寸中額外獲得535.2USDC((496+396)/2*100*0.005%*24*10)。

但如果AAVE的價格最終變得更高,那會發生什么?

在這種情況下,你會錯失一些利潤。回到我們之前的例子,假設冷卻期結束后AAVE幣價上漲到696USDC。

那么你的空頭頭寸會產生20,000USDC(200*100)的損失。

而出售之前質押的100AAVE的收益就變成了69,600USDC(696*100)。

因此,盡管最終AAVE幣價上漲了,但你最終拿到的仍然是49,600USDC。

策略2:降低收益農耕無常損失風險

雖然收益農耕的顯示年化百分百可能高達3位數,但有時,無常損失仍然會使參與挖礦的人無利可圖。

如果你不知道無常損失是什么,請查看這篇文章。

下面是熊市的例子:

假設某個新的收益農耕機會的APR為150%,并且該項目的代幣的交易價格為300USDC,你在Uniswap上將500個代幣A和150,000個USDC放入了流動性池子中,按照APR計算,在賣出45天的收益農耕獎勵后,累計收益應該是55,479.5USDC(150,000*2*150%/365*45),然后你想停止提供流動性。

但是,你驚訝地發現,此時代幣A的價格已下跌至150USDC,因此,當你從Uniswap提取代幣時,你會獲得700個代幣A以及105,000USDC

如果你以150USDC的價格出售這700個代幣A,并將收益與提取的105,000USDC相加,你就會發現自己因為遭遇無常損失,而損失了90,000USDC。

因此,如你所見,盡管APR為三位數,但你仍然會因為參與收益農耕而賠錢。在這個例子中,你的凈損失就是34,520.5USDC(55,479.5-90,000)。

那怎么辦!

你能做些什么來對沖這種下行風險呢?一種方法是在你提供流動性后立即使用永續合約開一個空頭頭寸。

讓我們看看添加一個空頭頭寸如何幫助我們解決上面的問題:

提供流動性:如上所述,代幣A的初始交易價格為300USDC,APR穩定在150%,然后你將500個代幣A和150,000USDC存入流動資金池;

開設空頭頭寸:一旦你存入資金后,你就用永續合約為代幣A開設500代幣A的空頭頭寸,需要注意的是,你需要提供其他資產作為抵押品。

鎖定收益農耕獎勵:在市場上出售代幣獎勵,持續45天,總共獲得55,479.5USDC。

提取流動性:從流動性池中提取你的流動性資金,獲得700個代幣A以及105,000USDC,賣出這700個代幣A,損失90,000USDC。

平倉:由于代幣A的價格從300USDC跌到150USDC,這使得你在第二步開倉的空頭頭寸變得有利可圖。平倉后,你應該獲利75,000USDC(500*150)。

綜上,得益于空頭頭寸,你從之前的34,520.5USDC凈虧損變為獲得40,479USDC的收益。

此外,如果你是在牛市中執行這個策略,那你很可能還能獲得手續費收益,假設這45天平均每小時的融資利率為0.003%,那你可以從你的空頭頭寸中額外獲得3,645USDC((300+150)/2*500*0.003%*24*45)。

當然,你還可能想知道,如果代幣A經歷了暴漲會發生什么,下面我們就來看看下面的場景。

下面就是牛市的一個例子:

如果代幣A的價格上漲到400USDC,則更新后的盈虧情況如下:

當你平掉空頭頭寸時,由于代幣A價格上漲,你最終會損失50,000USDC(500*100)。

假設APR保持在150%,你累計獲得55,479.5USDC。

當你從Uniswap提取流動性時,你將獲得435代幣A以及174,000USDC,如果你把賣出去的代幣A和提取的USDC相加,你會發現你賺了48,000USDC(435*400+174,000-300,000)。

因此,總而言之,你獲得了53,479.5USDC的利潤,這要比參與收益農耕但沒有進行對沖的情況要少賺一些。

結論

永續合約是加密貨幣市場交易量最大的衍生產品之一,通常情況下,人們是將其用于投機目的,但并非總是如此,你可以利用這些衍生品的高級策略來發揮你的優勢,這不是進行更多的投機,而是對沖你的風險。

1.金色硬核|23個鏈上數據分析比特幣本輪周期結束了嗎金色財經推出金色硬核欄目,為讀者提供熱門項目介紹或者深度解讀.

1900/1/1 0:00:00若銀行持有加密貨幣風險敞口,應如何衡量其風險級別?6月10日,巴塞爾銀行監管委員會就審慎處理銀行加密資產風險敞口的初步建議發表了一份公開征求意見稿.

1900/1/1 0:00:00任何多邊系統都存在網絡效應。神奇的網絡效應讓系統內所產生的價值呈指數性增長。在現代科技的加持下,網絡效應的發酵真空期被一再縮短。網絡效應作為比特幣系統內的重要價值組成構件,在此前并未被細節討論.

1900/1/1 0:00:00在Chia官方今日舉行的視頻會議“ChiaPoolsforPoolOperators”上,創始人BramCohen與其團隊成員共同分享了Chia耕種池協議相關的最新信息及進展.

1900/1/1 0:00:00DeFi交易所和Token的回收速度比上周損失數字資產的速度要快得多。像curve、kyber網絡、terra和hxro等一些的DeFitokens已經出現了兩位數的增長.

1900/1/1 0:00:00熱點摘要: 1.天橋資本創始人:我們持有約5億美元比特幣;2.彭博策略師:比特幣更有可能反彈至4萬美元;3.薩爾瓦多總統發文稱將推行“火山”挖礦;4.

1900/1/1 0:00:00