BTC/HKD+0.12%

BTC/HKD+0.12% ETH/HKD+0.27%

ETH/HKD+0.27% LTC/HKD-0.05%

LTC/HKD-0.05% ADA/HKD+2.18%

ADA/HKD+2.18% SOL/HKD+1.03%

SOL/HKD+1.03% XRP/HKD+0.22%

XRP/HKD+0.22%本文來自Nansen,作者:LingYoungLoon

關于以太坊、L1和L2之爭,什么是解決可擴展性、安全性和去中心化不可能三角難題的最佳方法,已經有了很多爭論。在非以太坊鏈和各種L2解決方案上正在形成全新的去中心化應用程序生態系統,使用戶能夠以較低的gas費享受相同的DeFi體驗。BSC和Polygon就是這樣的例子。

誠然,Polygon上的gas費更低。Polygon上每天活躍的交易數量遠遠超過以太坊,但每天支付的總gas費從未超過1萬美元。相比之下,以太坊用戶每天僅交易所需消耗的gas就高達700萬美金。

數據:DeFi協議TVL年初至今增長近20%,約84億美元資金回流:1月17日消息自今年年初以來,DeFi抵押品一直在增加。DeFi協議中鎖定抵押品的價值在十周內首次超過500億美元。此外,自今年年初以來,TVL增長了近20%。根據DeFi Llama的數據,TVL目前為528億美元,是自2022年11月9日以來的最高水平。在過去七天里,大多數主要DeFi協議的抵押品都出現了兩位數的增長。自1月1日的周期低點以來,約有84億美元回流到DeFi生態系統。

據其分析,這在很大程度上可以歸因于隨著市場反彈,基礎加密資產的上漲。還應該指出的是,DeFi TVL仍比2021年12月的峰值水平低75%。

除了抵押品價值增加,流動性質押衍生品一直在引領市場。Lido目前擁有14.75%的市場占比,反超MakerDAO(市場占比為13.25%),在DeFi市場中位居首位。(BeInCrypto)[2023/1/17 11:16:43]

除此之外,Polygon和以太坊上的鏈上活動有一些有趣的數據差異,值得深入探究。本文將對Polygon的鏈上數據進行簡短的探索性分析,并與以太坊的活動進行比較。

Synthetix 創始人:DeFi 治理“非常糟糕”:金色財經報道,Synthetix創始人Kain Warwick在倫敦Token2049的舞臺上就“DeFi:金融的未來”進行了小組討論。“這是 DeFi 領域目前不言而喻的事情,”沃里克說,“我們擁有的治理基礎設施非常糟糕。”沃里克認為,現有 DeFi 治理解決方案的關鍵問題是“我們已經迭代地構建了這些東西來解決我們的特定問題,但它們不是很普遍。”目前的投票系統Snapshot、Compound治理模塊和Synthetix自己的解決方案等工具都很糟糕。現有DeFi治理解決方案解決特定問題,但它們不是很普遍。Synthetix一直在為其v3更新開發重新設計的治理模塊將作為開源工具發布,供其他DeFi行業使用。(decrypt)[2021/10/8 20:12:00]

合約部署

DeFi 概念板塊今日平均跌幅為0.06%:金色財經行情顯示,DeFi 概念板塊今日平均跌幅為0.06%。47個幣種中24個上漲,23個下跌,其中領漲幣種為:RSR(+10.83%)、PEARL(+7.39%)、BAND(+5.40%)。領跌幣種為:AMPL(-18.39%)、IDEX(-4.11%)、HDAO(-3.73%)。[2021/7/29 1:22:24]

合約部署可能可以很好說明區塊鏈上項目的發展情況。當比較Ethereum和Polygon的數據時,某些異常現象很突出。其一,ERC20代幣與Polygon上部署的合約總數的比值要高得多。自4月以來,在Polygon上,每有220個其他合約被部署,就有1個ERC-20代幣合約被部署。在以太坊上,每1,430個其他合約部署,才對應1個ERC-20代幣合約!事實上,重名代幣在Polygon上頻繁出現。這有2點原因:一些人部署假的代幣來欺騙人們購買,以及一些開發人員在生產中進行測試。廉價gas費的奇跡。

Gate.io“天天理財”第225期 Defi流動性挖礦將開啟:據官方公告,Gate.io 將于5月24日(明日)12:00上線第225期 Defi流動性挖礦賺USDG,總額度1,000,000 USDG,鎖倉期限7天, 浮動利率6%-11%。手機App用戶可在行情頁面選擇“理財寶”按鈕參與,手機瀏覽器和電腦Web用戶點擊“芝麻金融”-“理財寶”參與。[2021/5/23 22:34:35]

Tokencountsbyname

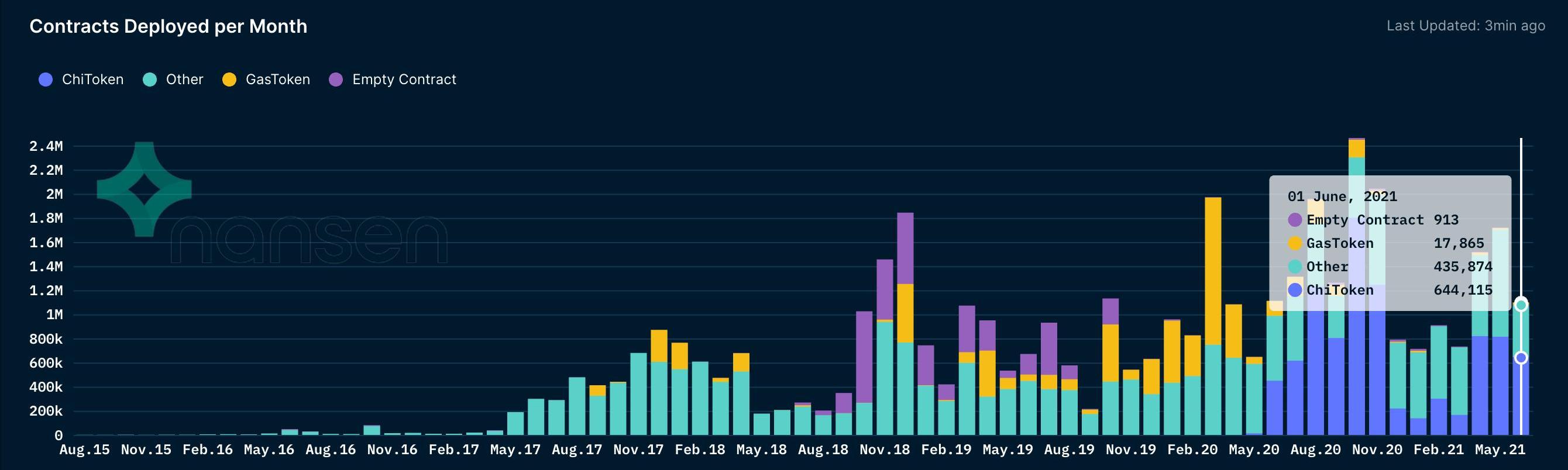

如果在Nansen的以太坊追蹤儀表盤上逛得夠久,你就會知道,每月部署的以太坊合約中多達60%是ChiToken合約。這些代幣被部署之后,然后與交易一起燒毀,以此作為一種節省gas費的方式。在Polygon上似乎幾乎沒有這些合同,因為根本不需要這樣做。

波卡鏈上首個Defi項目OM上線OKEx:據OKEx官方公告顯示,8月25日18:00(HKT),OKEx正式上線 MANTRA DAO ( OM ) ,并開放 OM/USDT、OM/ETH的市場交易,現已開啟OM充值,8月27日18:00(HKT)將開啟OM提現。在8月25日18:00-9月1日18:00活動期間,OKEx新注冊用戶凈充值大于50 OM,即可額外獲得10%的獎勵。此外,在活動期間參與OM交易額(幣幣買入+幣幣賣出)大于100 OM的用戶,還可額外獲得2%的獎勵。

據官方資料顯示,MANTRA DAO ( OM ),是建立在Parity Substrate上的波卡(Polkadot)生態系統。其致力于運用大眾智慧來創建一個社區自主自治管理、透明且去中心化的web3.0生態系統MANTRA DAO ( OM )專注抵押借貸服務,讓金融和控制權回歸用戶以財富的共同增長。[2020/8/25]

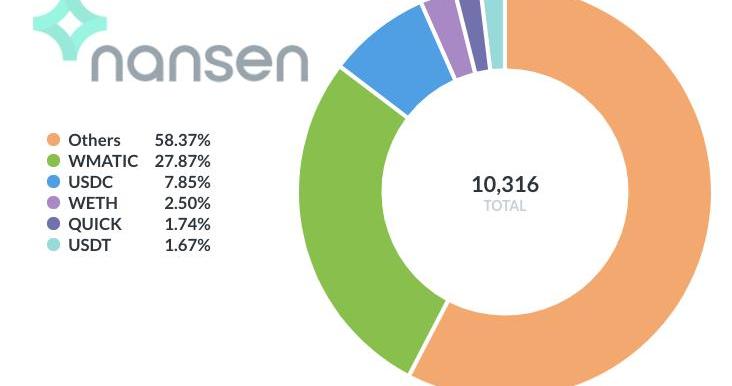

橫跨以太坊和Polygon的地址

我們還追蹤了在Ethereum和Polygon均活躍的地址數量。截至6月9日,這一數字約為所有Polygon地址的34%。從2021年4月開始,解析Ethereum和Polygon上的交易,這些地址在兩條鏈上的情況:這些用戶在Polygon上使用最多的項目是Quickswap和Polycat.finance。在以太坊上,Uniswap的V2router使用量最大。

更有趣的是,在這些重疊的地址中,接近17000人在Polygon上加入了Aave,而之前在Ethereum上是沒有使用過Aave的。這個差異值在Curve.fi上約為3000人。

穩定幣的采用

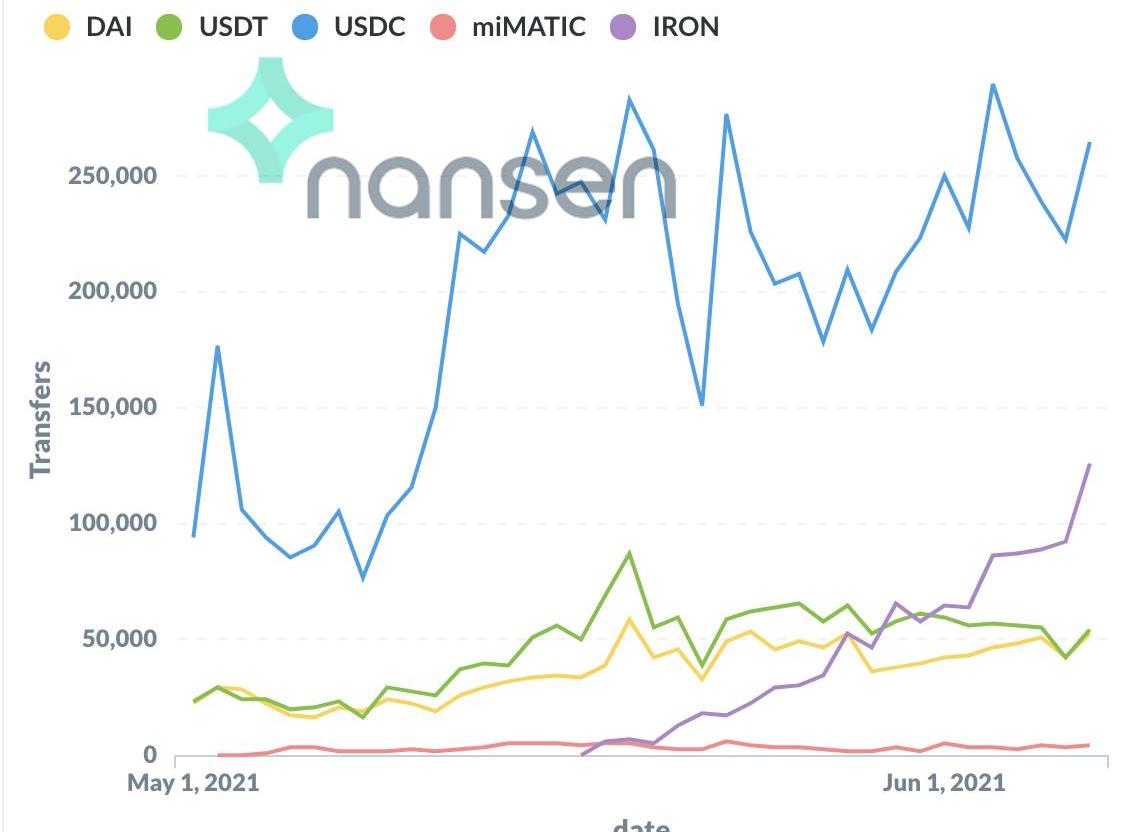

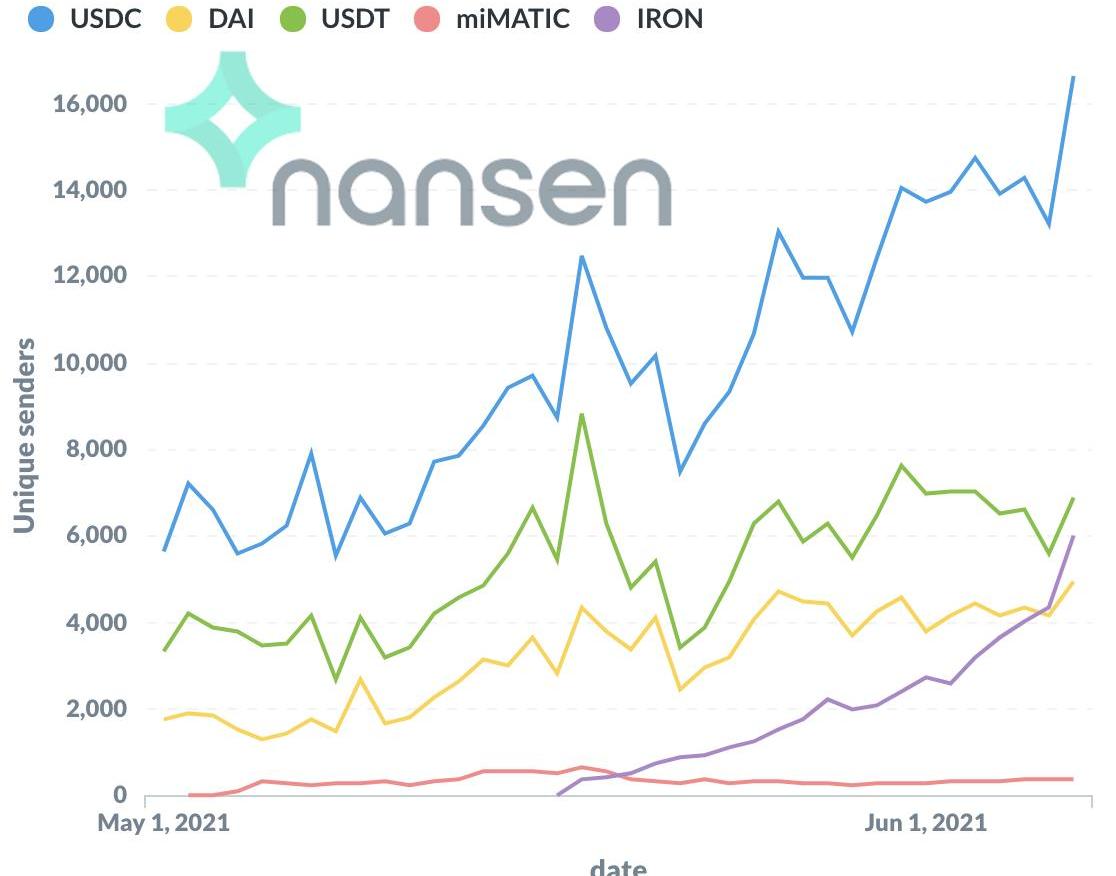

在以太坊上,Tether以巨大的優勢主導著穩定幣的流通,USDT的每日交易量幾乎是USDC和DAI總和的兩倍然而,在Polygon上,USDC似乎是首選的貨幣,一直占穩定幣轉賬的50%以上。幾個Polygon原生的穩定幣協議正在開發中。IRON和miMATIC是兩個值得關注的協議。

穩定幣的每日轉賬數據

每日發送者數量

這里可能體現了先發優勢。最早的Quickswap池的代幣對是USDC而不是USDT,Polygon上最早的項目?對USDC池的激勵力度要大得多。事實上,在Quickswap上,與USDC配對的代幣比與WrappedEther配對的代幣多。

這與Uniswap上的配對不同,在Uniswap上,多達74%的LP對是針對以太坊創建的,而針對USDT創建的配對僅占3.5%。

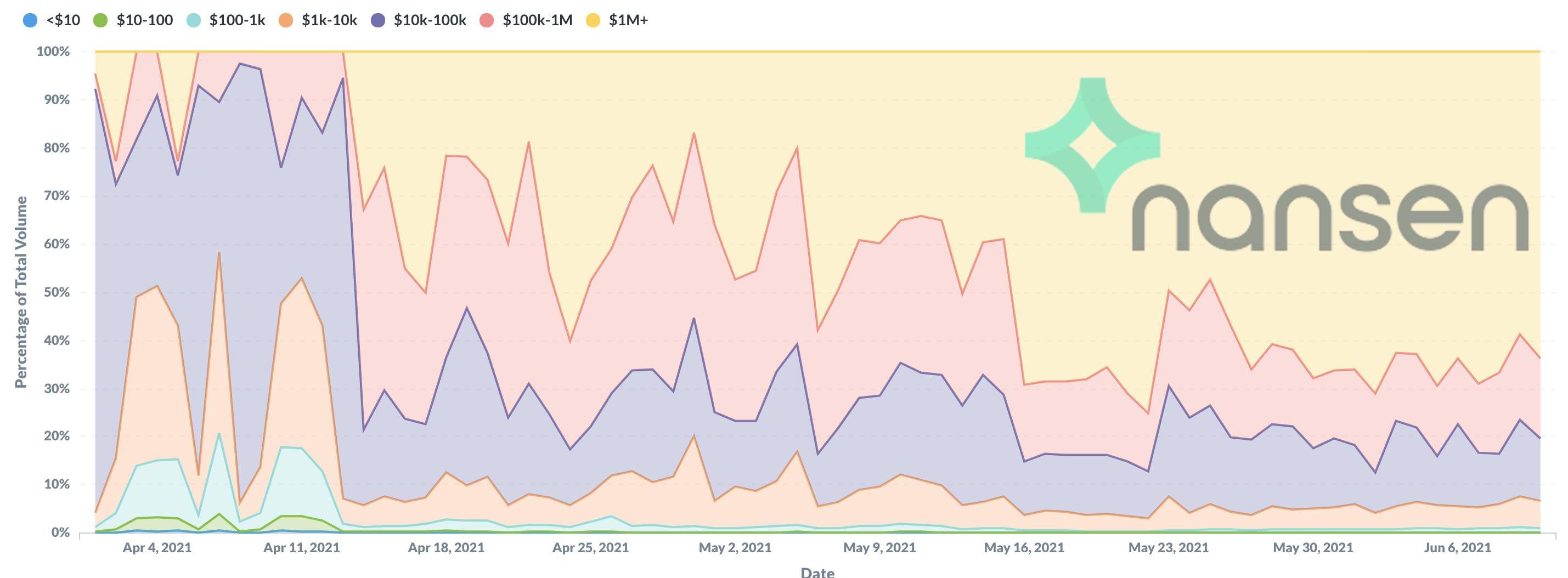

以美元計價的穩定幣交易的價值

以美元計算的穩定幣轉賬的平均值是衡量Polygon用戶普遍資本規模的一個好指標。交易規模隨時間變化的價值分布,可以在Nansen以太坊的穩定幣主儀表板上找到。

使用Polygon的鏈上數據進行同樣的分析,在過去的幾天里,100萬美元以上的交易占每日穩定幣交易量的65%之多。該圖表看起來與以太坊的圖表極為相似。"鯨魚"不出意料的在Polygon中大行其道。

這里值得注意的是:規模在10K-100K美元左右的穩定幣交易占Polygon上穩定幣總交易量的10-15%左右,但在Ethereum上只占6-10%的交易量,至少在過去幾周是這樣。

同樣的模式也出現在1K-10K美元之間的交易中。這可能印證了以太坊上較高的gas費阻止較低美元價值的交易。下面是一個可視化的圖表,比較了以太坊和Polygon的每個交易類別在總交易量中的平均百分比。數據取自2021年6月1日至7日。

你對這種數據感興趣嗎?可以探索Nansen的穩定幣主儀表板?,看看對以太坊會有什么發現。如果你發現了關于Polygon的有趣的東西,可跳到discord?上進行分享。

關于Layer2的方案探討早在幾年前就開始,直到去年V神定調Rollup作為ETH當前的主要擴容手段.

1900/1/1 0:00:00在經歷持續數月的牛市狂歡后,比特幣礦業在近期突然陷入輿論漩渦與監管潮中,同時也給加密市場帶來更多的不確定性因素.

1900/1/1 0:00:00科技界最有權勢的人之一認為,元宇宙——一個一系列相互關聯、持久存在、經濟自給自足的虛擬世界的術語——就在眼前.

1900/1/1 0:00:00原標題:TheBigDifferenceBetweenaDigitalDollarandaCBDC作者:JoeWeisenthal|BloombergTV知名主持人、經濟學家 編譯:ChenZo.

1900/1/1 0:00:005月10日,定位于互聯網計算機的超級公鏈DFINITY創始區塊啟動,其鏈上治理系統NNS開始釋放ICP。作為今年來最受期待的公鏈之一,Dfinity承載著互聯網應用跑在區塊鏈上的期許.

1900/1/1 0:00:00和站在瀑布邊的這只水鳥一樣,CryptoVC可能也得想想,要怎么處理洶涌的流動資產。和CryptoVC相比,傳統VC的portfolio管理就比較簡單了.

1900/1/1 0:00:00