BTC/HKD+0.17%

BTC/HKD+0.17% ETH/HKD+0.68%

ETH/HKD+0.68% LTC/HKD+0.61%

LTC/HKD+0.61% ADA/HKD+1.25%

ADA/HKD+1.25% SOL/HKD+0.13%

SOL/HKD+0.13% XRP/HKD+0.52%

XRP/HKD+0.52%撰文:DavidHoffman來源:Bankless

當以太坊推出時,與ETH毫無關系。但后來DeFi誕生了。MakerDAO在2018年推出,允許ETH持有者用他們的ETH作為抵押品進行貸款。你擁有的ETH越多,你的力量就越大。隨后,Compound推出了較低的抵押率和清算罰款。同樣地,更多的ETH意味著更多的力量,更高的資本效率。隨著Uniswap推出,所有的流動性都是用ETH對建立的。用戶可以用ETH提供流動性并賺取交易費,資本效率變得更高。如今,有成千上萬種方法可以在DeFi應用中使用ETH。那么,貫穿始終的是什么?DeFi是一場全球競爭,旨在使ETH成為世界上最有用的資產。

ETH:全球最具資本效率的資產

向資本效率進軍

以太坊是一種非常健全可靠的貨幣。

以太坊2.0不僅是以太坊網絡的可擴展性升級,也是以太坊的經濟升級——為以太坊經濟提供動力和保護的資金。

權益證明和EIP1559的結合,將ETH變成了一種貨幣單位,這種貨幣單位背后擁有“科幻”般的經濟基本面。以太坊2.0是使ETH成為"超健全貨幣"的協議升級。

但這篇文章不是描述關于ETH作為超健全貨幣。而是關于DeFi是如何成為資本效率競爭的熔爐,以及ETH如何成為從這場競爭中獲益最多的資產。

DeFi正在朝著資本效率的方向前進

每一個成功的新協議都是因為它比競爭對手更具資本效率。任何DeFi應用程序所經歷的每一次協議升級都在努力提高資本效率。在DeFi中,資本效率是游戲的名稱。

ETH作為以太坊的原生資產,因此也是DeFi的原生資產,是接受這場競爭所有有利因素的資產。當DeFi變得更有資本效率時,以太坊就會成為一種更有效的資產。

DeFi正在向資本效率邁進,而ETH將接收所有的資本效率。

以太坊剛開始的時候

在創世之初,以太坊是無形和空虛的,只有ETH。

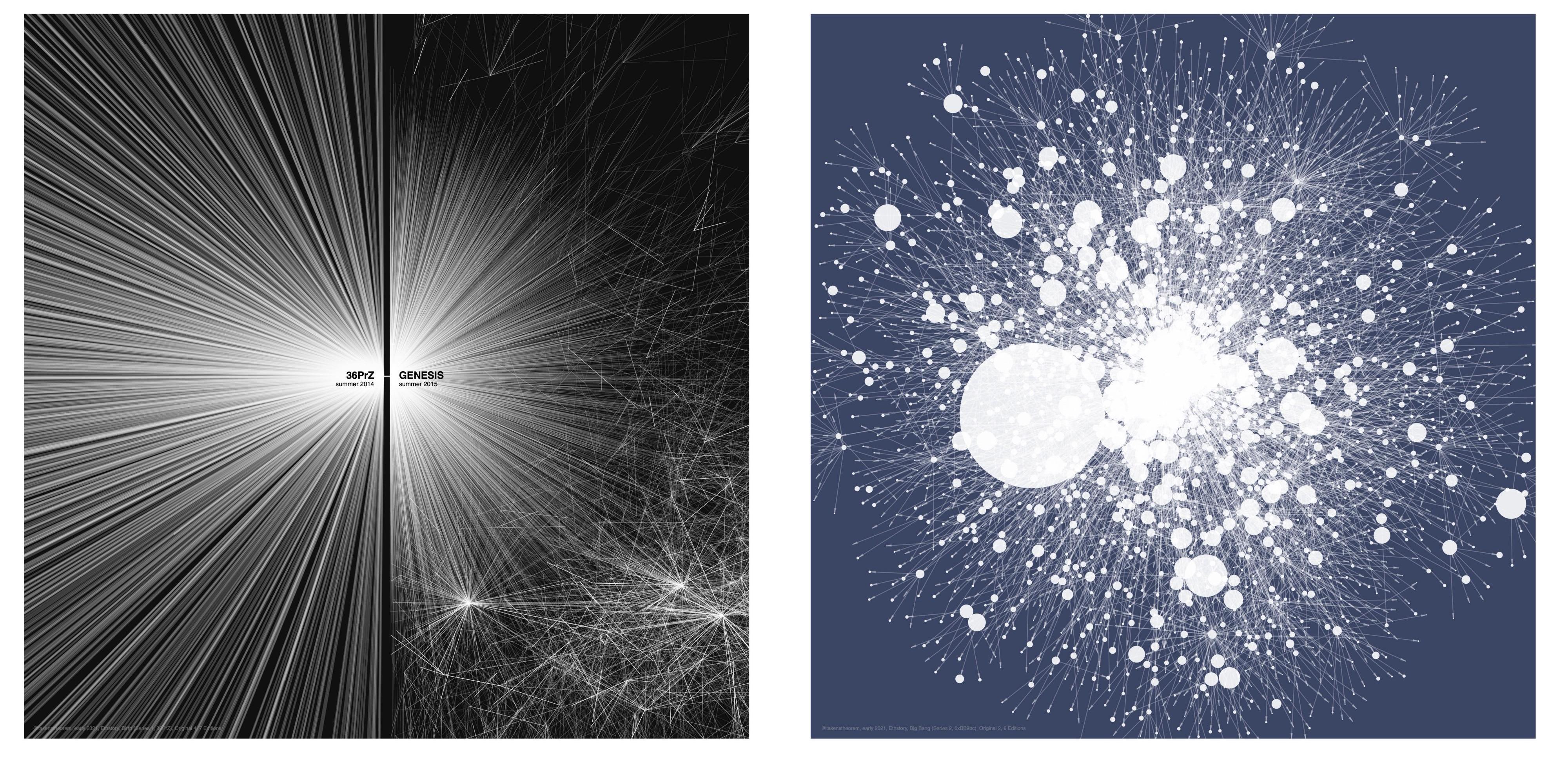

2015年7月30日,ETH在創世區塊中被分配到8893個不同的地址,這被稱為“以太坊大爆炸”。

擴張。左側:“誕生”,來自系列1,顯示從BTC預售錢包到GENESIS的第一筆交易的流量。右側:來自系列2的“大爆炸”,顯示流入新代幣項目和更多項目的流量,節點大小反映第一次流入的ETH。來自@takenstheorem

要做什么?

什么是以太坊?

數據:Tether已封禁807個地址,總計超4.35億枚USDT:金色財經報道,Dune Analytics數據顯示,Tether目前已封禁807個USDT地址,封禁錢包中總計有435,062,210枚USDT。[2022/11/28 21:05:50]

什么是ETH?

接下來怎么辦?

和互聯網一樣,誰都能看出以太坊會有大發展。但是以太坊將如何實際影響世界仍然只是猜測。

擁有一臺所有人都可以使用的世界計算機意味著什么?擁有一個為其提供動力的本地資產ETH意味著什么?

以太坊的早期充滿了對可能發生的事情的早期概念。我們沒有成功的應用模型作為例子,所以早期的以太坊建設者模仿了Web2世界中的工作方式。

Peepeth是Twitter的一個版本,只是建立在以太坊之上。這個想法是,有了抗審查的計算機,我們就可以建立抗審查的Twitter,在那里沒有人可以被去平臺化或禁言。

對于以太坊來說,這似乎是合乎邏輯的第一步:將現有的Web2應用程序放在以太坊上,這再簡單不過了!

從理論上講,Twitter用戶會遷移到Peepeth以獲得去中心化和抗審查的好處,人們會從Coinbase或Gemini購買ETH,這樣他們就可以將推文寫入以太坊區塊鏈,而以太坊的去中心化將保護用戶免于去平臺化。

“是的,當然......這就是以太坊將如何改變世界......這就是我們需要ETH的原因!”

這些關于以太坊優化目的的早期想法是錯誤的。

這些在以太坊主鏈上重新構建Web2應用程序的想法在以太坊早期很常見。現在它的意義幾乎為零。當年的Gas費不到1gwei,而ETH不到10美元……你基本上可以免費在以太坊上寫一條推文。

如何處理你的ETH?

想象一下,你參加了以太坊的預售,你是1000個ETH的所有者。像Peepeth這樣的應用程序如何讓你受益?以每條推文0.00001ETH的成本,你可以發10萬條推特,但仍有999ETH剩余。

Peepeth并沒有解決如何有效利用你所擁有的全部ETH余額的問題。

以太坊需要能夠利用ETH持有者擁有的ETH的應用程序。一開始,以太坊很無聊,一直在尋找可以做的事情。事實證明,復制Web2平臺的應用程序完全是擬物化的,與公共的、無需許可的加密經濟優化的屬性背道而馳:金錢和價值。

相反,成功的應用程序的共同點是使用ETH作為貨幣的應用程序。將ETH作為貨幣的應用允許用戶使用他們所擁有的ETH的全部余額,并使擁有更多ETH更有用處。

以太坊網絡當前已銷毀243.18萬枚ETH:金色財經報道,據Ultrasound數據顯示,以太坊網絡當前已銷毀2,431,858.27ETH。其中,OpenSea銷毀230,048.63枚ETH,ETHtransfers銷毀225,263.05枚ETH,UniswapV2銷毀133,542.10枚ETH。注:自以太坊倫敦升級引入EIP-1559后,以太坊網絡會根據交易需求和區塊大小動態調整每筆交易的BaseFee,而這部分的費用將直接燃燒銷毀。[2022/6/11 4:18:15]

Vitalik2014年關于以太坊模塊化的演示幻燈片的罕見照片。"加密貨幣金融的樂高積木"。是的......DeFi貨幣的樂高積木是在那時想象出來的。

使以太幣更有用的應用程序被ETH持有者更多地使用,并創造了一個良性循環:擁有ETH的用戶可以從利用其ETH余額的以太坊應用程序中獲益。因為有一群ETH持有者需要理由來使用他們的ETH,所以使用ETH作為資本資產的應用程序得到了對以太坊生存和ETH價值感興趣的特定人群的大量采用:ETH持有者。

因此,以太坊拒絕將ETH作為簡單地"讓你使用DApps的資產",而是在使ETH成為世界上有史以來最有效的資本資產的漫長道路上邁出了第一步。

DeFi沒有ETH就沒有去中心化

因為它是以太坊的原生資產,ETH在以太坊的經濟中擁有特殊的地位。

它是以太坊上唯一不是由智能合約發行的資產,因此沒有智能合約風險。

它是以太坊協議的原生資產,所以它沒有對手方的風險。

它可以保證其稀缺性,因為任何貨幣政策失敗都會給以太坊網絡帶來風險,而不僅僅是它上面的DeFi應用程序。

ETH是以太坊上最不可信任的資產,因為除了ETH以外的所有資產都對其不可信任性有所妥協。

即使是高度去中心化的資產,如UNI、AAVE和MKR,也存在與之相關的治理和合約風險。治理可能會變得腐敗,或者只是變得糟糕并破壞資產的價值主張。

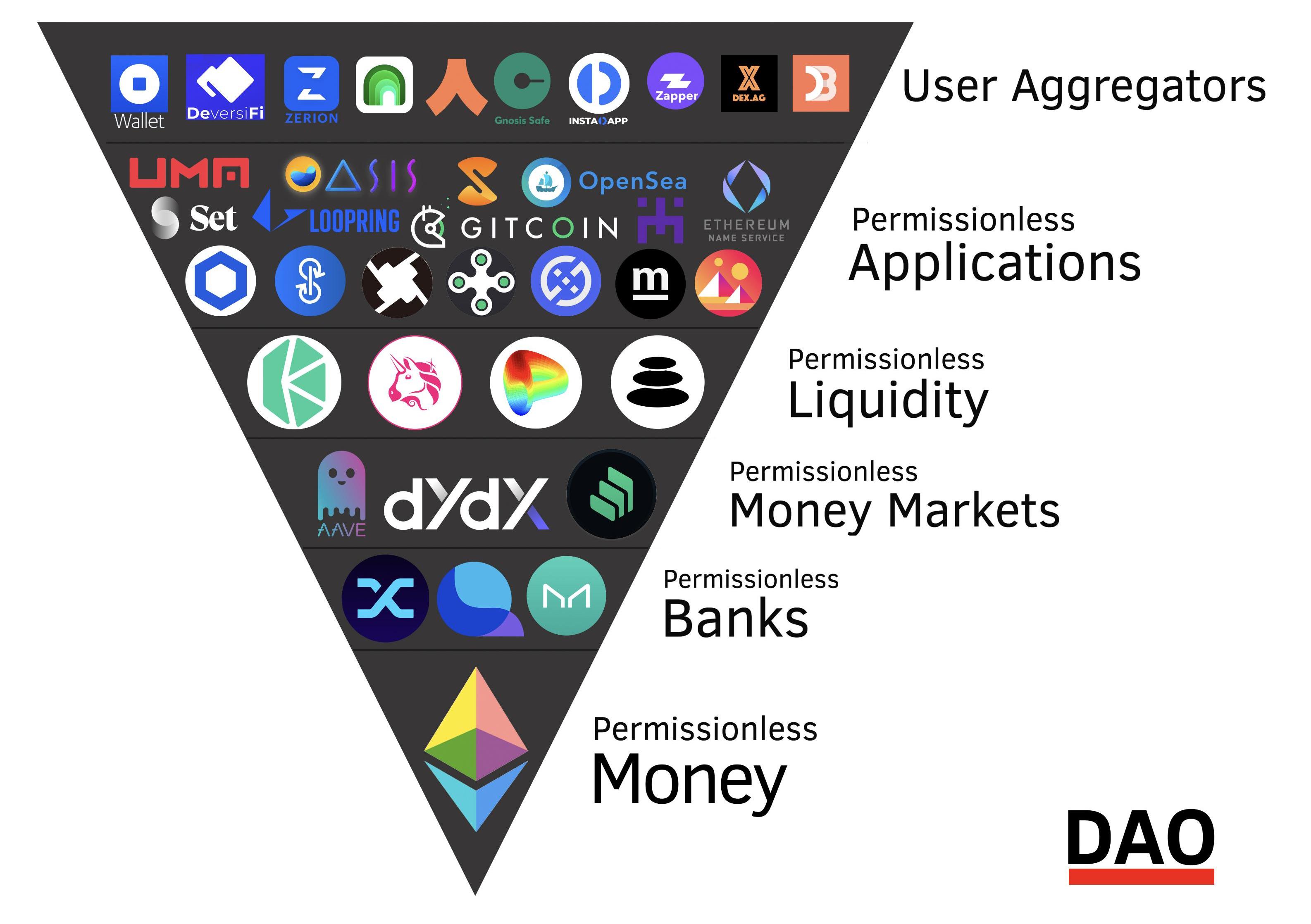

但更重要的是,DeFi代幣在很大程度上通過利用ETH的無需許可和無需信任的特性來獲取價值。如果沒有ETH,DeFi應用程序會從哪些方面獲取價值?

所有DeFi的道路都通向ETH

DeFi代幣如UNI、AAVE和MKR從周圍的以太坊生態系統中獲取價值。每個協議都使用不同的機制獲取費用,但它們通常都通過對在其平臺上進行的經濟活動收取費用來獲取價值。

ETH跌破2500美元關口 日內跌幅為2.07%:火幣全球站數據顯示,ETH短線下跌,跌破2500美元關口,現報2498.48美元,日內跌幅達到2.07%,行情波動較大,請做好風險控制。[2021/6/16 23:41:39]

應用程序將其價值捕獲分為三種主要類型的代幣:

1.其他DeFi代幣

2.穩定幣

3.以太坊

但實際上,它可以歸結為在中心化穩定幣或ETH中獲取價值。

如果一個協議通過賺取其他DeFi代幣的費用來獲取價值,那只是在以穩定幣或ETH獲取價值之間的另一個中間步驟,因為其他DeFi協議也在以ETH或穩定幣……或其他DeFi應用程序中獲取價值。

通過賺取以UNI或COMP等DeFi應用代幣計價的費用來獲取價值,最終會導致以貨幣形式獲取費用,即ETH或穩定幣。

另外,在DAI中捕獲任何費用只是在其他穩定幣和ETH中獲取價值的混合體,因為DAI是MakerDAOs資產負債表上的一項要求,而該資產負債表主要由穩定幣和ETH組成。

如果沒有ETH,DeFi應用程序將被迫在具有中心化風險依賴性的代幣中獲取價值。

DeFi代幣,作為有可能向代幣所有者發行現金流的資本資產,需要一個無信任的、去中心化的資產來發行捕獲的價值。如果Uniswap只能用USDC或USDT來獲取協議價值,那么這就不是真正的"DeFi"了,不是嗎?

如果沒有ETH,Uniswap向UNI持有者轉移價值將取決于Circle或Tether是否允許。

DeFi協議需要一種無需信任的資產,它是協議的基本組成部分,否則它會重新引入我們一開始試圖避免的中心化風險。

ETH不受中心化風險的影響,因此是一種有利的資產,可以從中獲取價值。

每個資產都有自己的風險參數,每個運行在抵押品上的DeFi應用程序根據協議認為安全的情況,為每種資產設置不同的參數。

沒有哪種資產能對所有風險參數進行完美優化,所有資產都有風險。但以太幣作為以太坊的原生資產,在DeFi中占據了一個特殊的位置,是唯一一個消除了所有對手方和合同風險的資產。它是以太坊上具有最強結算保證的單一資產,因此結算風險最小。

正因如此,以太坊上的所有道路都通向ETH。

邁向資本效率之路

每個成功的DeFi應用程序都是使用ETH作為資本。每個后續應用只有在能夠比競爭對手更有效地利用存儲在ETH中的資金時才能獲得成功。

從2017年12月開始,ETH的抵押率為150%,浮動利率和13%的清算費。現在已經發展到110%的抵押率、0%的利息費用以及有競爭力的抵押品清算拍賣。

LBank藍貝殼于今日完成FEI Protocol募集,總計2600ETH:據官方消息,LBank藍貝殼今日完成Fei Protocol (FEI) 代售,認購幣種總額合計為2600ETH。該筆ETH已全部投入官方認購池,待官方認購結束后將根據用戶參與的ETH發放同等比例的FEI、TRIBE。具體發放時間以官方消息為準。

FeiProtocol (FEI) 支持創建基于以太坊的去中心化、可擴展且公平的穩定幣。FEI穩定幣的供應沒有上限,可以跟蹤需求,沿著結合曲線通過銷售進入流通。 其中,TRIBE是該協議的治理代幣。了解更多信息可登錄LBank官方網站。[2021/4/3 19:43:37]

而DeFi剛剛成立3年。

2018-2019年3月MakerDAO:DeFi的誕生

MakerDAO于2017年12月推出,當時正值ICO熱潮。MakerDAO是以太坊上第一個允許用戶充分利用其ETH余額的應用程序。

你擁有的ETH越多,你可以用MakerDAO做的就越多。更多的ETH意味著你可以鑄造更多的DAI,或者有更大的抵押品來緩沖你的DAI貸款。更多的ETH就是更多的力量。MakerDAO允許ETH作為資本使用。

DeFi就這樣誕生了。DeFi被定義為接受無信任資本資產存款并允許你做事的應用程序。

Compound:ETH作為抵押品

CompoundV1于2018年9月26日推出。與Maker類似,Compound允許將ETH存入其應用程序中,以便根據存款價值進行借貸。

與Maker顯著不同的是,Compound允許存入許多資產,也允許借入許多資產。同樣與其不同的是,Compound允許降低133%的抵押率和8%的清算費用,而不是150%的超額抵押率和13%的清算罰款。

在MakerDAO推出7個月后,ETH在資本效率方面得到了首次重大升級。Compound與Maker相比變得非常具有競爭力,因為它是一個存放ETH有吸引力的地方,以利用資本的價值。

Uniswap:ETH作為交易對

2018年11月,UniswapV1推出。

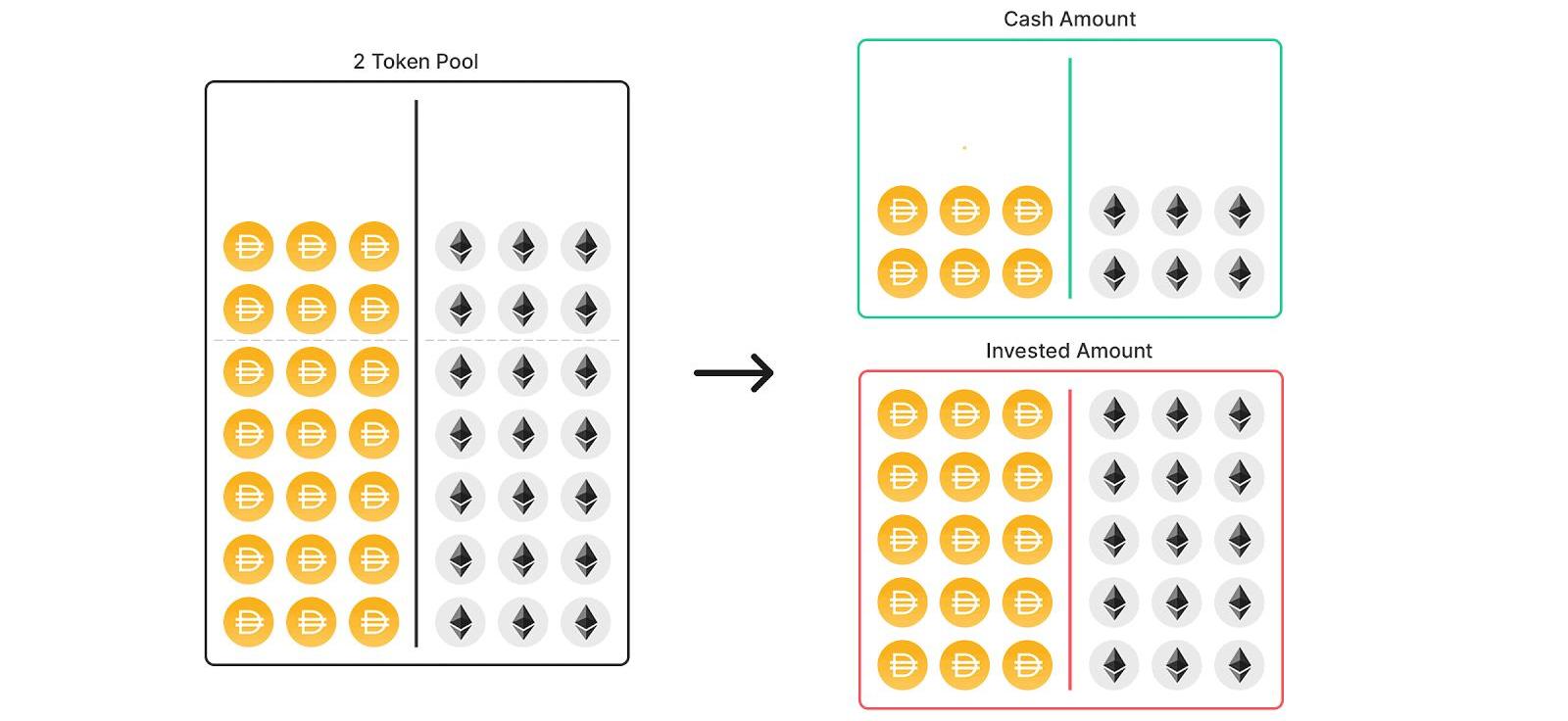

Uniswap使用ETH作為其交易所中每個代幣的交易對。每個代幣都通過與ETH配對獲得流動性。Uniswap的主要創新是允許以太坊上的ERC20代幣利用ETH作為資產的流動性,以便將ETH的流動性賦予該代幣。

同時,Uniswap還為ETH提供了多種獲取價值的選擇,因為每個Uniswap市場都允許ETH獲取任何給定交易對50%的費用。

與MakerDAO一樣,Uniswap允許ETH持有者利用他們持有的ETH的全部余額。你擁有的ETH越多,Uniswap給你的權力就越大,可以獲得的費用就越多。它讓ETH持有者可以進一步選擇如何利用他們的資本,只要他們的資本是ETH。

灰度以太坊信托基金(ETHE)獲美國SEC批準公開上市:11月20日,美國證券交易委員會(SEC)批準灰度以太信托基金(ETHE)成為美國第一個公開上市的ETH投資產品。灰度以太信托基金(ETHE)的股票將在美國場外交易市場OTCQX掛牌交易,股票代碼為ETHE。[2020/11/20 21:28:47]

以太坊應用層是一個資本效率競爭的熔爐。以太坊的應用層是一組多樣化的金融應用程序,它們都試圖說服用戶將資產存入其中。

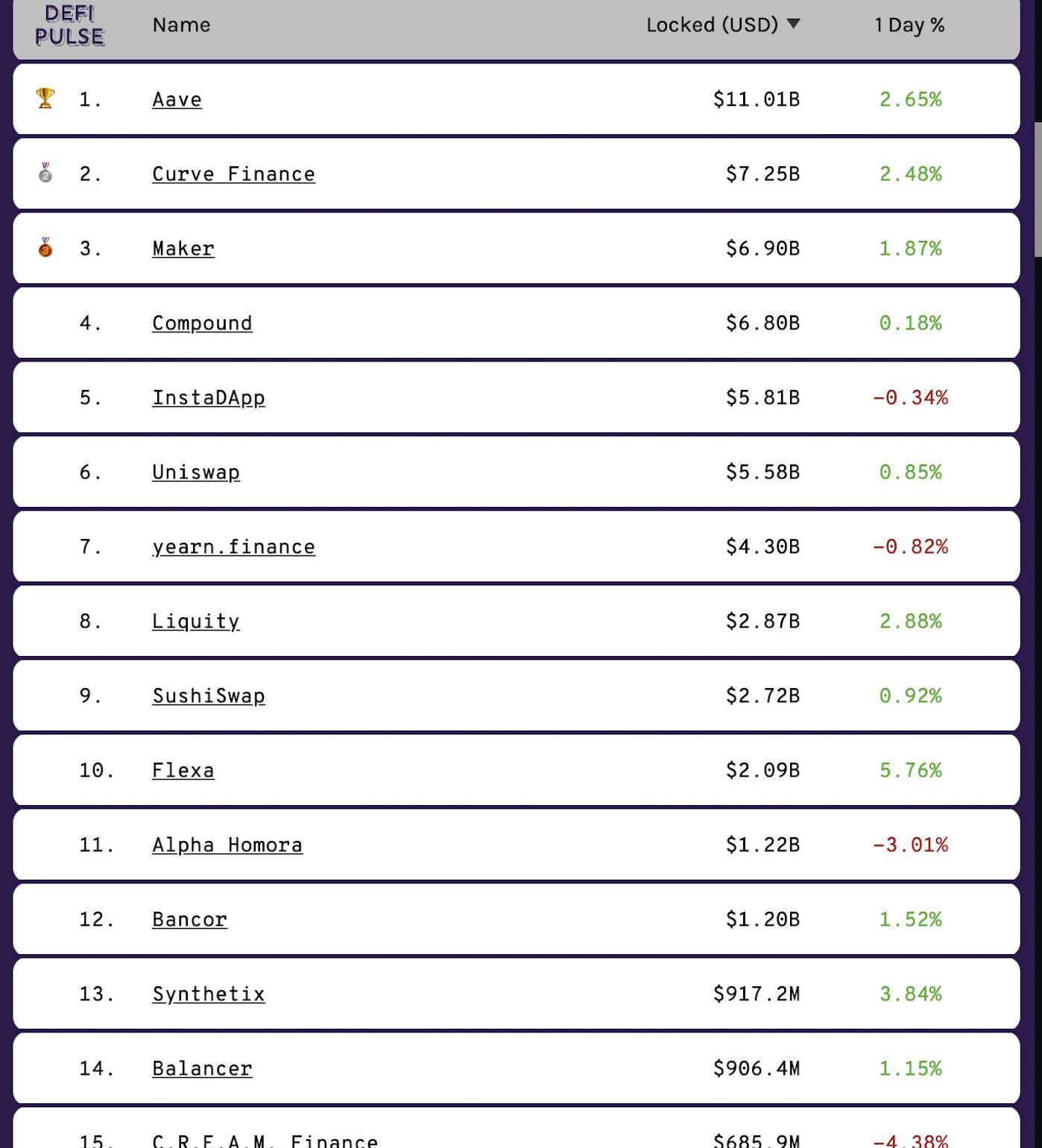

根據DeFiPulse.com的價值鎖定排行榜:

1美元的ETH鎖倉可能比1美元的加密貨幣鎖倉更有價值,因為ETH實際上是稀缺的、去信任的、去中心化的并且抗印刷的。

良好的抵押品

以太坊應用程序與ETH無關,以太坊應用是自己的極致主義者。好的以太坊應用程序始終是以應用為先。他們做對自己和用戶最有利的事情。這就是為什么以太坊如此強大:它是一個開放的平臺,使應用程序成為自己的最佳版本。

碰巧的是,ETH是一種極好的抵押資產,基本上每個以太坊應用程序都想要它。

碰巧的是,去中心化金融應用程序需要最大限度的無需信任的抵押品才能運行。

碰巧的是,資產的去信任度和去中心化程度越高,DeFi應用程序可以為資產提供的風險參數就越好。

在協議層面上是良好的抵押品

上文提及以太坊是健全的貨幣。

EIP1559和TheMerge的結合使ETH成為發行量最低的資產,并且銷毀率是根據以太坊經濟內部交易量的函數。

雖然這一事實不一定會影響DeFi應用程序賦予ETH的參數,但它確實會影響人們對ETH作為資產的傾向。

ETH作為資產的貨幣化是本地DeFi應用程序和CeFi公司賦予它越來越有利的風險參數的主要驅動因素之一。ETH作為貨幣資產,背后的更多流動性、發行量、持有者和整體信仰者都是ETH背后的風險降低力量,使DeFi應用程序能夠以更少的錢做更多的事。

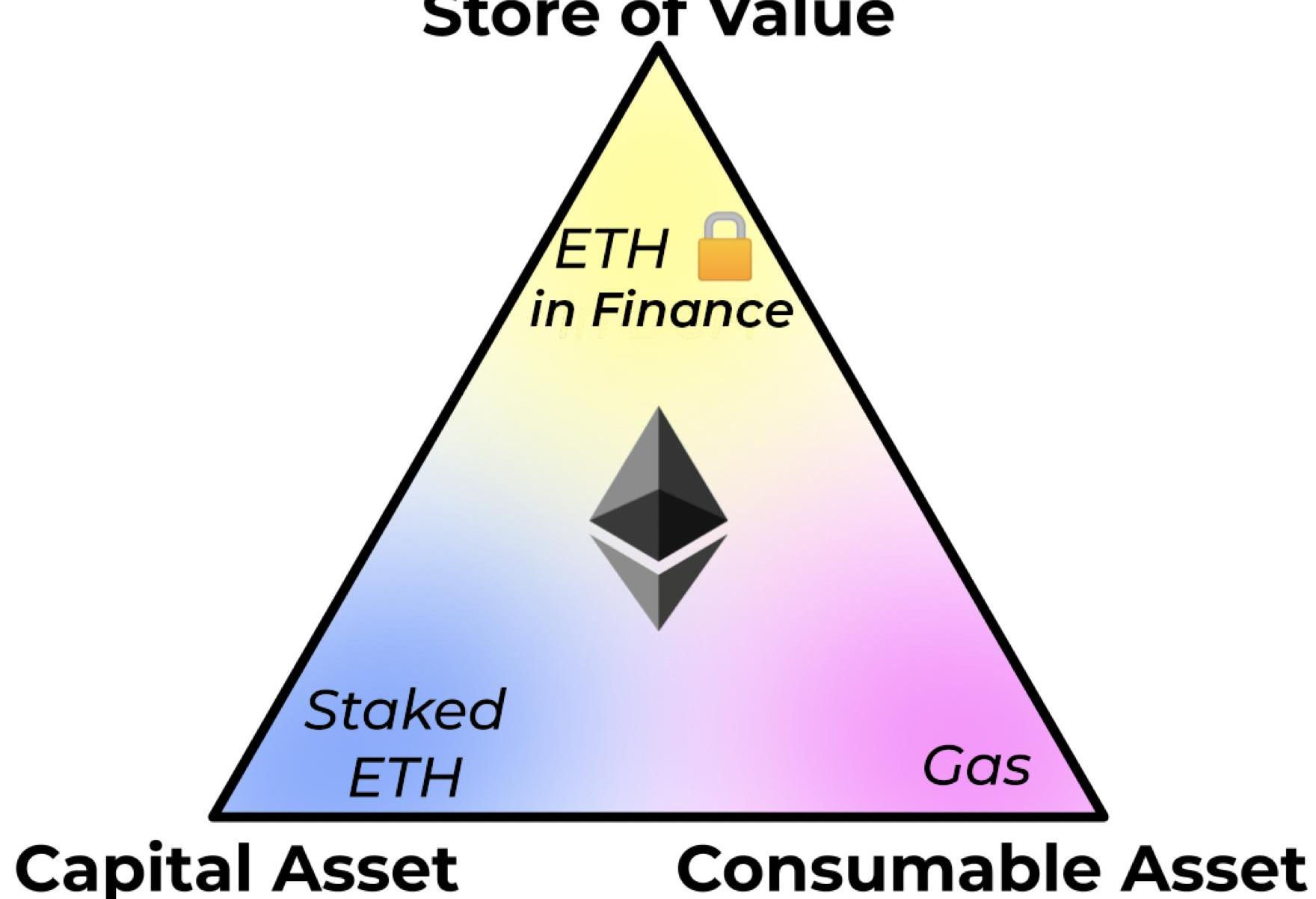

當然,投資者以太坊如此堅定的信念背后的主要驅動因素之一是因為它也是一種三點式資產。擁有ETH有三個令人信服的理由:它能給你分紅,它是一種價值存儲以及你需要它從驗證者那里購買以太坊區塊空間。

作為貨幣的謝林點,ETH擁有最大的表面積,可以讓大多數人相信其貨幣性。

但是,TriplePointAsset理論和UltraSoundMoney模型中缺少的是,DeFi如何成為資本效率競爭的熔爐,并且它正在開發使ETH成為有史以來資本效率最高的資產的DeFi應用程序。

ETH不僅是超穩健的貨幣,而且DeFi正在使其成為世界上最有效的資產。

下一代DeFi應用程序:2020年及以后

我們最近看到了新一代的DeFi應用,它們都在為DeFi應用的資本效率的激烈競爭添磚加瓦。

UniswapV3

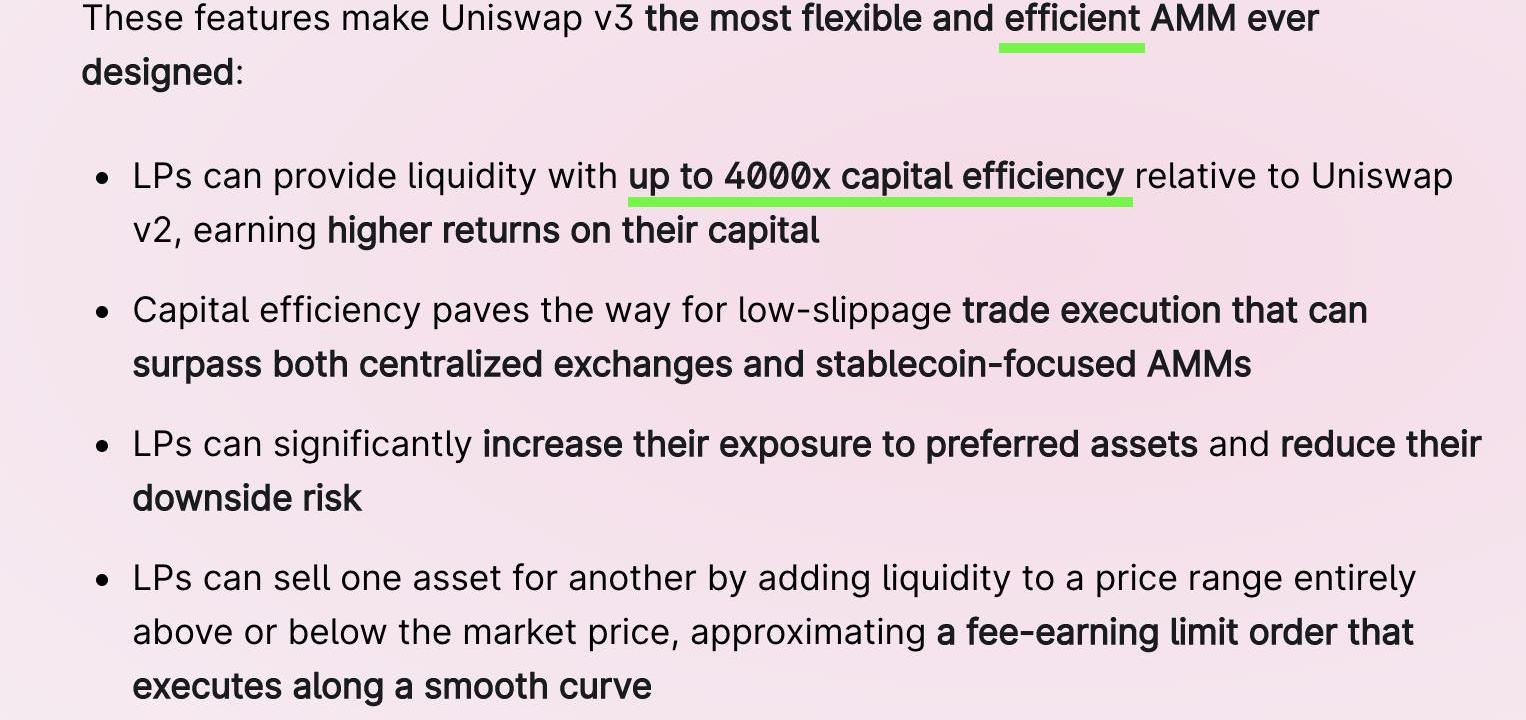

UniswapV3的資本效率為那些提供流動性的人提供了4000倍的資本效率提升。

BalancerV2

BalancerV2允許你在Aave中同時提供流動性和出借資產。

Liquity

Liquity為你的ETH存款提供0%的利率和110%的抵押率。可以說這是DeFi中一些最好的利率,也回答了為什么如此年輕的Liquity已經可以在TVL中排名第8。

值得注意的是,該協議僅適用于ETH。

AaveAMM代幣抵押品

Aave允許你用你的Uniswap和BalancerLP代幣借款,允許你利用將風險分散到兩個不同資產的資產提取債務,同時收取交易費用。

ETH:DeFi最好的多應用抵押品

當像Aave和Uniswap這樣的兩個應用程序相互疊加時,每個應用程序的風險都會增加。Aave的風險現在也是Uniswap的風險,而Uniswap的風險同樣也是Aaves的風險。此外,影響Uniswap的其他應用也會因此影響Aave,反之亦然。

風險的表面積呈指數級增長。

DeFi黑天鵝事件具有不同的震源和震級。大多數黑客、錯誤或漏洞利用僅影響DeFi整體的局部部分。幸運的是,自2016年DAO黑客攻擊以來,DeFi的整體機構從未出現任何黑客攻擊的癥狀。每次事件基本上都被控制在黑客周圍的局部環境。

DeFi應用程序的可組合性是聚集投資者的原因。它是一種神奇的力量,它將每一點有用的軟件吸收到整個DeFi結構中,并隨著時間的推移使DeFi本身越來越有用。如果它是有用的,DeFi將把它整合起來。

然而,它也是我們的致命弱點。DeFi可組合性就像癌癥如何影響整個身體的方式。復雜的身體有復雜的相互作用,在某些時候,DeFi的可組合性和自我整合的水平將增長到我們無法推理的程度。

為了控制這種復合風險和呈指數級增長的復雜性,ETH可能會成為作為多應用抵押品運行的資產。每一個將DeFi應用整合到新產品或服務中的人,都需要控制他們在向其產品中增加復雜性和表面積時所引入的風險。這些應用程序可以通過專注于其應用中的低風險抵押品來控制這種風險。如上所述,ETH是DeFi中唯一消除了所有交易對手和合同風險的資產。任何需要尋找降低風險方法的應用程序自然會傾向于使用ETH作為抵押品。

ETHLP頭寸

已經允許ETH和代幣作為抵押品的應用程序,可能還會允許ETH的LP頭寸+他們已經用作抵押品的相同代幣。從理論上講,允許ETH+已批準的抵押品代幣的LP頭寸作為你的應用程序的抵押品,幾乎沒有任何風險。

對于像Aave和Compound這樣的借貸協議來說,這甚至可能是更好的風險管理做法,因為LP代幣的名義價值會隨著時間的推移而增加,并提供兩種資產的多樣化,而不是一種沒有任何額外風險的資產,因為他們已經接受這兩種代幣作為抵押品。

如果ETHLP頭寸成為DeFi應用程序的一種有利的抵押品形式,這將使ETH受益匪淺,因為ETH占每個LP頭寸的一半。

隨著DeFi復雜性的增加,ETH的利用率也會隨之提高

具有超大可組合性風險的DeFi應用程序,將通過專注于以太坊上最無風險的資產來控制它。因此,ETH將從利用大量可組合性的金融產品中發現巨大的利用率。

我預計總可組合性的數量只會隨著DeFi的成熟而增加。隨著衡量DeFi總兼容性的幅度增加,預計DeFi中的ETH利用率也會相應增加。隨著DeFi結構的擴大,ETH將成為支撐它的資產。

將走向何方?

正如上文所述,以太坊的所有道路都通向以太坊。

除了在協議層面上發現的ETH的超強屬性之外,DeFi還在進行激烈競爭以使ETH成為最具資本效率的資產。這些應用程序需要贏得這場競爭才能保持相關性。眾所周知,競爭對消費者有利……而競爭對消費者有利的方式是使他們持有的資產更具資本效率。

h/tjunglerush.eth提供的改進后的圖片

每一種資產都是不同的,每一種資產都以不同的數量捕捉到DeFi競爭的這些積極的外部因素。

協議深處的資產更多受益于DeFi資本效率的進步。風險較小且更可信的資產是應用程序的更好抵押品。資產作為抵押品的效果越好,它就越能抓住DeFi資本效率的有利因素。這一資產便是ETH。

趨勢明顯

DeFi正以不可阻擋的步伐前進,它著眼于資本效率,而以太坊是DeFi實現其目標的最佳資產。

當以太坊協議忙著把ETH變成超健全的貨幣時,以太坊的應用層同時也在努力使它成為世界上最有資本效率的資產。

資本效率吸引資本

當你可以用更少的資本實現同樣的財務結果時,資本就會流向能夠提高資本效率的資產。如果需要10美元才能達到1美元ETH所能提供的相同結果,那么購買和持有能讓你用最少的資本實現目標的資產,將是明智的資本管理。

隨著時間的推移,實現特定財務目標的途徑將越來越多地通過使用ETH作為資本來實現。此時,ETH將成為互聯網的儲備貨幣,其經濟帶寬將是海量的。

DeFi正在將ETH變成其內部生態系統中的最佳價值存儲。如果“DeFi”只是變成了“Fi”,那么ETH也將因此成為世界上最好的價值存儲。

如果DeFi真的變成了“Fi”,那么我們只能假設EIP1559的ETH燃燒率會很高,這反過來又會使得抵押ETH的動機更高。

所有這些特性都為ETH創造了一個良性循環,一個方面的優勢為其他方面的優勢提供了支持。

Tags:ETHEFIDEFDEFIeth在中國合法嗎NINEFI價格Phoenix Defi FinanceGDEFI幣

圍繞巴塞爾協議的三大支柱,討論巴塞爾協議如何處理加密資產敞口。原文標題:《鄒傳偉:巴塞爾協議與加密資產監管》2021年6月10日,巴塞爾委員會發布咨詢文件《對加密資產敞口的審慎處理》,將銀行類金.

1900/1/1 0:00:00對于加密貨幣市場來說,最近幾周相當殘酷。從比特幣到狗屎幣,整個板塊損失了數十億美元,市場崩潰60%。最糟糕的是,每當加密貨幣市場看起來正在復蘇的時候,就會有一些假消息出現并導致又一次大規模拋售.

1900/1/1 0:00:00Silvergate已減計去年收購的Diem技術的價值,此筆收購相當于虧損98%:1月13日消息,加密銀行集團Silvergate Capital上周披露.

1900/1/1 0:00:00頭條 ▌韓國銀行將與現有的加密貨幣交易合同延長至9月韓國銀行與4大交易所簽約“合約延長至9月24日”,即韓央行報告的截止日期.

1900/1/1 0:00:00談到ETH的倫敦硬分叉,就不得不提EIP-1559提案,然后我們再來詳解倫敦硬分叉和其帶來的影響.

1900/1/1 0:00:00頭條 ▌人民銀行行長易綱:全球穩定幣需遵守相關的法律和監管要求人民銀行行長易綱線上出席二十國集團財長和央行行長會議,會議表示將在維護金融穩定的同時推動金融部門支持經濟復蘇.

1900/1/1 0:00:00