BTC/HKD-1.32%

BTC/HKD-1.32% ETH/HKD-5.27%

ETH/HKD-5.27% LTC/HKD-4.18%

LTC/HKD-4.18% ADA/HKD-5.15%

ADA/HKD-5.15% SOL/HKD-2.37%

SOL/HKD-2.37% XRP/HKD-2.78%

XRP/HKD-2.78%2021年一季度標志著期待已久的生態系統戰爭的開始。隨著加密市場繼續吸引主流關注,新出現的散戶參與者將以太坊的Gas費用推至歷史新高。需求的激增對行業來說是一個凈利好,但也導致大多數散戶無法使用以太坊,促使他們從年初開始尋找其他替代選擇。隨著Polygon等擴容解決方案的部署和其他L1s(比如幣安智能鏈)生態系統的增長,這種外流已經成為影響以太坊在該領域主導地位的重要因素。

2021年二季度延續了上一季度的勢頭。過去三個月的TVL(鎖倉總價值)流動情況證明了以太坊仍然是舞會上的美人兒,但它可能不是唯一值得參加的派對。

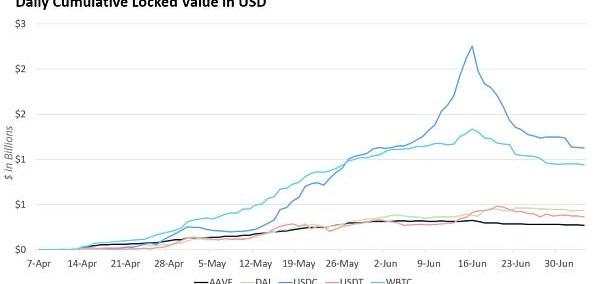

TVL暴漲

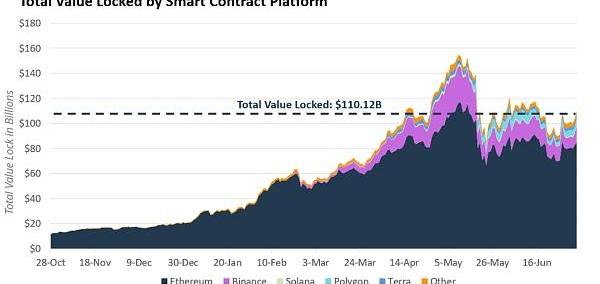

在相對較短的時間內,各大智能合約平臺中的鎖倉總價值(TVL)呈拋物線形增長。自2020年10月以來,流入不同智能合約平臺的資產流動規模從7個月前的100億美元(幾乎全部鎖定在以太坊)增長了10倍,達到1000億美元以上,跨越多個擴容解決方案和L1s平臺。這一增長堪稱非凡,見下圖:

上圖:2020年8月以來,各大智能合約平臺的TVL美元價值變化情況(單位:10億美元)。數據截至2021年7月5日。

雖然TVL的增長強烈表明用戶對DeFi協議的信心和活躍度在增加,但我們需要對其持保留態度。該指標是基于鎖定在智能合約中的代幣的美元價值計算的,所以在許多情況下,TVL的增加并不一定意味著有更多的代幣被存入,因為代幣價格的升值也是一個決定因素。盡管有這個缺點,TVL依舊可以作為比較不同智能合約平臺的增長和采用情況的有用統計數據,因為它提供了一個同類平臺之間的簡單比較。

“以太坊殺手”的黎明

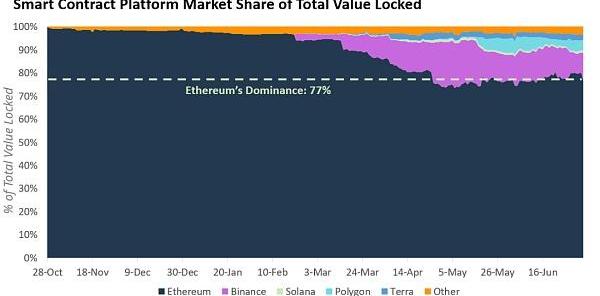

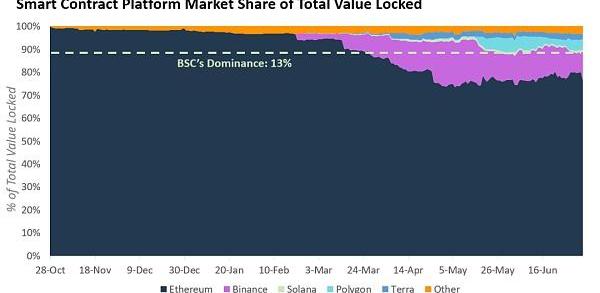

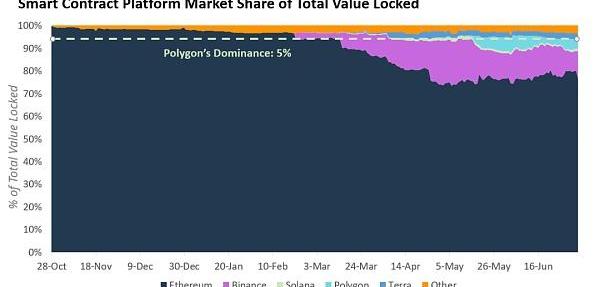

盡管L1和L2領域的增長最終可能使以太坊受益,但它在該領域的主導地位正在開始萎縮。在總計1100億美元的TVL中,以太坊控制了大約77%的份額,與5個月前相比下降了超過20%。見下圖:

上圖:2020年10月以來,基于TVL指標的各大智能合約平臺的市場份額。數據截至2021年7月5日。

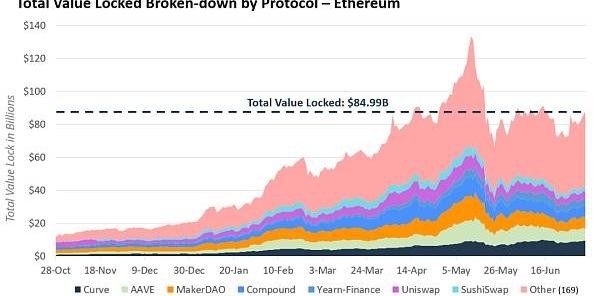

盡管最近的TVL份額有所下降,但以太坊仍然擁有最具活力的DeFi和NFT生態系統。自去年10月以來,隨著「收益耕作」(yieldfarming)的狂熱席卷加密貨幣市場,以太坊上的TVL從110億美元飆升至850億美元(增長了631%)。在Compound流動性挖礦的推動下,加密用戶在各種DeFi應用中投入越來越多的資產,這種收益耕作成為了空間的推進劑。

Ram Ahluwalia:DCG全年收入為7.19億美元,2022有11億美元的損失:金色財經報道,加密投資顧問公司Lumida Wealth首席執行官Ram Ahluwalia在社交媒體發文稱,DCG今天分享了財務數據。這為Genesis 破產第11章計劃和GBTC的折扣提供了新的線索。債權人批準聯合計劃符合DCG的強大利益。DCG在5月有約5.75億美元到期,但截至2022年底只有2.62億美元的現金,流動資金緊張。

DCG第四季度的收入為1.43億美元,損失為2400萬美元,全年的綜合收入為7.19億美元。DCG在2022年報告了11億美元的損失,這反映了吸收 3AC 貸款減值造成的損失。DCG的全年收入為7.19億美元,超過了Grayscale按當前價格從GBTC獲得的收入。這表明DCG有額外的實質性收入來源,并且在 Grayscale 之外實現了多元化。

Grayscale在信托中擁有價值約150億美元的比特幣,按2%的管理費計算,這意味著有3億美元的收入。(這不包括GETH和其他代幣,也沒有考慮到BTC的價格波動)。一個獨立的評估機構對DCG的估值為22億美元。這意味著市盈率約為3。這與Coinbase的市盈率相似。這個估值與Gemini Earn和其他Genesis債權人高度相關。[2023/3/1 12:36:08]

上圖:2020年10月以來,以太坊上的各大DeFi協議的TVL美元價值變化情況(單位:10億美元)。數據截至2021年7月5日。

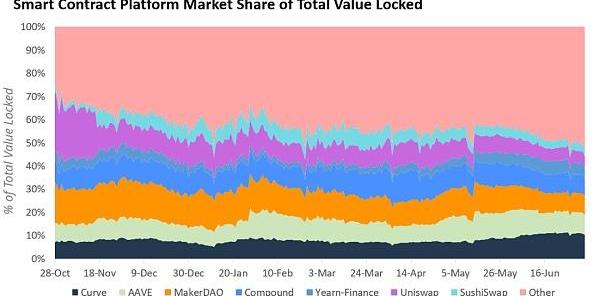

因此,以太坊的DeFi領域一直是用戶資金的主要目的地。截至7月5日,以太坊上大約47%的TVL使用了六個主要的DeFi協議:Curve、Aave、MarkerDAO、Compound、Yearn、Uniswap和SushiSwap。其余53%分布在DeFiLlama追蹤的其它169個以太坊DeFi應用中。

早在2020年10月,以太坊上的TVL主要集中在Uniswap和MakerDAO,這兩個DeFi協議約占以太坊上的TVL的43%。然而,隨著投資者轉移資產以尋找下一個熱門的收益耕作機會,在2020年夏季DeFi期間開始出現的全新DeFi金融產品的激增,已經削弱了二者的主導地位。這一趨勢一直在2021年持續下去,幾大長尾應用現在占據了以太坊上幾乎一半的TVL。見下圖:

上圖:2020年10月以來,以太坊上的主要DeFi協議的TVL占比份額變化情況。數據截至2021年7月5日。

比特幣日交易量跌至2021年低點:金色財經報道,Arcane Research的一份報告顯示,比特幣的每日交易量已降至2021年最低點。圖表顯示,比特幣日交易量(7日平均值)現在與2020年12月中旬的水平相同。[2021/7/7 0:32:15]

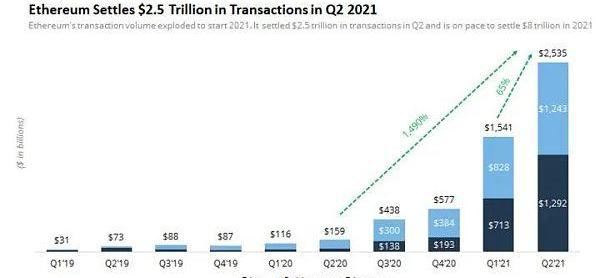

2021年二季度,以太坊網絡結算的交易量達到了2.5萬億美元,相比于今年一季度增加了?65%,比2020年二季度增加了1490%!見下圖:

幣安智能鏈的“過山車”式發展

最終,以太坊的成功也成為了它的負擔。

以太坊交易費用上漲的影響在2021年前幾個月開始顯現。隨著開發者和用戶開始尋找這個最受歡迎的區塊鏈(即以太坊)之外的更便宜的替代平臺,以太坊的主導地位開始下降。由于以太坊的費用環境,第一個開始經歷有意義的牽引力的以太坊挑戰者是幣安智能鏈?(BSC)。

在1億美元支持基金的推動和幣安這個世界上最大的交易所的支持下,BSC開始迅速擴展其DeFi生態系統,其特點是直接復制成功的基于以太坊的應用。BSC在構建工具方面緊挨著以太坊,這使得開發人員可以輕松快速地迭代和部署應用。在用戶方面,BSC與MetaMask的兼容性降低了許多以太坊本地用戶的進入壁壘,從而在兩條鏈之間營造了無縫切換。這兩個催化劑,再加上極高的代幣激勵,導致大量尋求便宜的收益耕作的用戶涌入BSC。

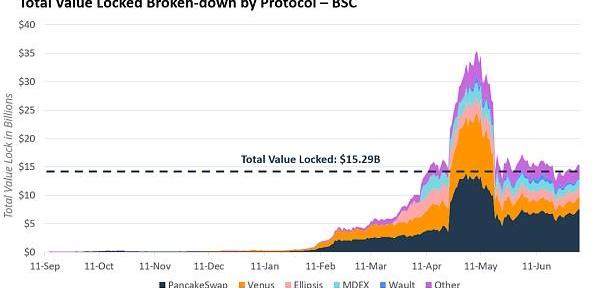

到2021年5月初,BSC成功獲得了價值150億美元的TVL,約占以太坊TVL的13%。BSC上的PancakeSwap(DEX)和Venus(借貸平臺)是該鏈上目前最成功的兩個應用,也是2021年初獲得資產鎖倉量最多的兩個應用。

上圖:2020年10月以來,BSC上的TVL(紫色部分)的市場份額變化情況。數據截至2021年7月5日。

然而,BSC的TVL在2021年二季度呈現過山車式的動態。在突破150億美元大關后不久,由于BNB及其衍生產品(比如CAKE和XVS)的價格飆升,其TVL在10天內翻了一番,達到350億美元。但隨著今年5月中旬一系列負面催化劑沖擊加密市場,由歷史新高帶來的愉悅感很快消失,其中包括Venus清算事件造成的損失2億美元,以及對PancakeBunny價值4500萬美元的閃電貸攻擊。漏洞事件的增加耗盡了用戶的信心,導致BSC上的代幣價格和TVL暴跌。截止2021年7月5日,BSC上的TVL總價值回落到了約152.9億美元。

美聯儲公布2021年壓力測試假設情景:股市跌幅高達55%:2月12日消息,美聯儲今日公布了其計劃在2021年壓力測試中對大型銀行進行測試的假想衰退,其中包括商業地產和公司債券市場的\"巨大壓力\"。美聯儲在預測情景中預計全球經濟將陷入衰退,屆時美國失業率將躍升至10.75%,經濟增長將下降4%,股市將下跌55%。美國最大的19家銀行將接受今年的測試,結果將在夏季公布。(金十)[2021/2/12 19:38:11]

上圖:2020年9月以來,BSC鏈上的各個主要協議的TVL變化情況(單位:10億美元)。截止今年7月5日,BSC上的TVL總價值回落到了約150億美元。

盡管2021年二季度所有智能合約平臺上的TVL都有所收縮,但BSC受到的損害尤其嚴重,因為BSC上鎖倉在應用中的大部分價值都是「唯利至上的資本」,這些資產除了激勵用戶之外幾乎沒什么用。與以太坊的TVL包含了一個健康的穩定幣百分比不同,BSC上的TVL的資產構成嚴重偏向風險譜的較高端,這使其對市場波動極其敏感。

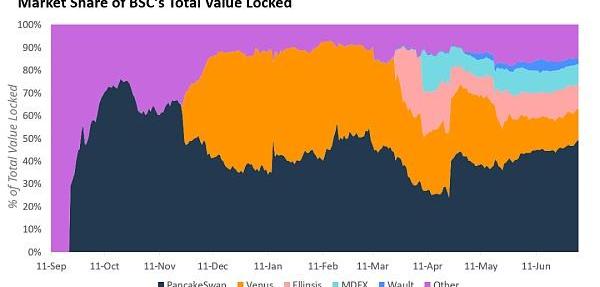

如上所述,在BSC的早期,其TVL主要集中在兩個主要的DeFi應用:PancakeSwap和Venus。2020年10月,PancakeSwap是BSC上領先的應用,占BSC所有資金流動的60-70%。當借貸平臺?Venus于2020年12月進入市場時,該情況迅速發生了變化。Venus迅速占領了BSC上的TVL的重要部分,鞏固了自己作為BSC生態系統中第二大DeFi協議的地位。

從2020年12月到2021年4月,這兩個協議控制了BSC上90%的資產。4月中旬,隨著其他新協議的發布,TVL開始擴展到BSC上的其他協議,如MDEX、EllipsisFinance和Wault。然而,截至2021年7月5日,PancakeSwap和Venus在BSC生態系統中恢復了主導地位,控制了BSC上鎖定在智能合約中的超過65%的資金。

上圖:2020年9月以來,BSC上的各個DeFi協議的TVL份額變化情況。數據截至2021年7月5日。

Polygon的崛起

第二個在2021年4月開始削弱以太坊TVL的平臺是L2解決方案Polygon。與BSC一樣,Polygon利用以太坊的高費用環境,通過提供更低的費用和更快的交易時間來推動其應用生態系統。到目前為止,Polygon最大的優勢是它與以太坊的兼容性,這降低了用戶和開發者的學習曲線。Polygon鏈目前的TVL總價值排第三(僅次于以太坊和BSC),占鎖倉在所有智能合約平臺中的資產的5%。見下圖:

美國SEC 2020年獲得12.6億美元的未注冊ICO資金:到目前為止,美國SEC的執法部門已經收取了超過46.8億美元的非法收入和罰款——其中超過四分之一的罰款來自于Telegram的Gram代幣銷售。總共有12.6億美元的未注冊ICO資金被移交給了SEC。該部門本月早些時候發布的2020財年年度報告對該機構的行動進行了全面概述,其中包括實施八項ICO執法行動。(Cointelegraph)[2020/11/12 14:06:35]

上圖:2020年10月以來,各大智能合約平臺的TVL市場份額變化情況。截止2021年7月5日,Polygon的TVL份額(淺藍色區域)?為5%。

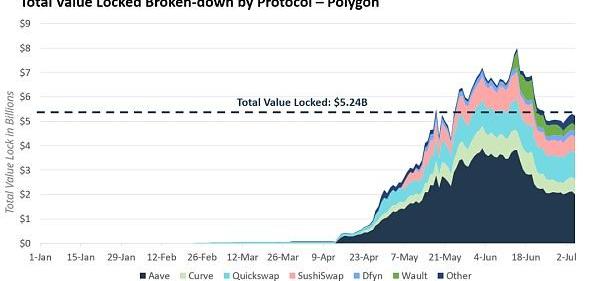

2021年二季度,Polygon的TVL從不足5000萬美元增長到超過50億美元。這種爆炸性增長是兩個明顯因素的結果:

第一個是Polygon上部署了主要的以太坊DeFi協議Aave、SushiSwap和Curve。這些協議在2021年二季度開始探索Polygon的可擴展性,以試圖應對以太坊的擁塞問題。考慮到這些協議的受歡迎程度和強大的社區,它們向Polygon的遷移帶來Polygon用戶的增長也就不足為奇了。

PolygonTVL的指數級增長的第二個原因是,Polygon的DeFiforAll基金的推出:該團隊承諾,在未來兩到三年內,通過不同應用的流動性挖礦獎勵的形式,為其DeFi生態系統的持續增長提供高達MATIC總供應量2%作為獎勵支持。不出所料,最大份額的獎勵流向了目前在Polygon生態系統中使用最高DeFi應用(包括Aave、Curve和SushiSwap)的用戶。

上圖:Polygon上的各大DeFi協議的TVL美元價值變化情況(單位:10億美元),數據截止2021年7月5日。

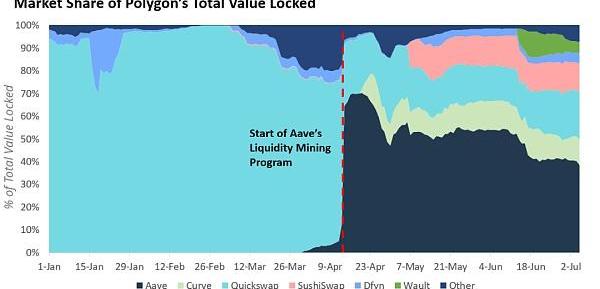

因此,這三個協議占了Polygon中所有鎖倉價值的近65%。特別是Aave在Polygon上的TVL份額,由于其推出的流動性挖礦計劃,從不足10%迅速增長到70%。見下圖:

上圖:自開啟流動性挖礦以來,Polygon上的Aave的TVL份額(黑色區域)呈現快速增長。數據截止2021年7月5日。

動態 | BTC年交易額已超PayPal 有望于2022年超過Visa:據Bitcoin Exchange Guide消息,Crypto Slate最近一份報告顯示,BTC年度交易額已超PayPal,若BTC交易價值延續當前趨勢發展,則很可能在2022年超過Visa。據悉,該報告是由ARK Invest的cryptoassets分析師Yassine Elmandjra提出的。Yassine Elmandjra將BTC年交易額與Visa、銀聯、萬事達、Discover和PayPal等不同信用卡公司進行了對比。[2018/8/27]

通過代幣激勵的形式來推動用戶增長已成為DeFi協議用于引導社區的最流行策略之一。這一策略雖然在短期內有效,但如果不加以謹慎管理,有時可能會產生不利影響。在很多情況下,更高的收益最終會吸引那些想快速賺錢但對項目的長期成功沒有既得利益關系的用戶投入「唯利至上的資本」。在這種情況下,協議能夠吸引數百萬美元的鎖倉,但當代幣激勵停止時,這些鎖倉資金就會流失。

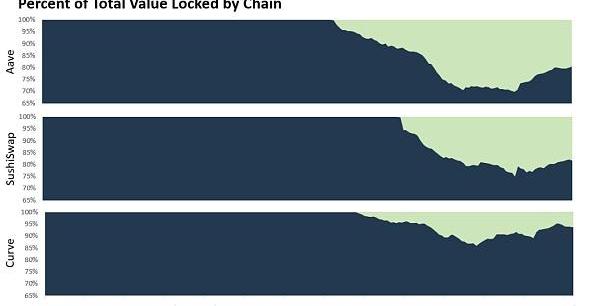

雖然現在下結論還為時過早,但這種用戶行為已經在Polygon上的幾個大型應用中表現出來了。在Polygon的TVL中占據超過30億美元的三大DeFi巨頭(Aave、Sushiswap和Curve)正開始看到資本回流至以太坊。在提供最高流動性挖礦激勵的協議Aave中,其TVL曾經達到了在以太坊和Polygon之間被分割70%和30%的程度。然而,在過去的兩周里,Aave協議大約有10%TVL從Polygon回流到了以太坊上。

SushiSwap遵循了類似的模式。Polygon上的TVL從今年5月份開始便以快速的速度增長。因此,SushiSwap的TVL在以太坊和Polygon之間的分割立即從95%和5%變成了75%和25%。但是,與Aave類似,隨著以太坊在TVL中的地位開始攀升,過去兩周SushiwapTVL敘事也發生了變化。

最后,在這三大協議中,Curve是流入其Polygon版本的資金最少的一個。隨著Aave宣布在Polygon上開啟流動性挖礦獎勵以來,Curve在以太坊上的TVL在過去六個月有大約15%遷移到了Polygon上。與前兩個協議(Aave和Sushiswap)相同,Curve在以太坊上的TVL從今年6月份開始增長,因為用戶紛紛離開Polygon側鏈。在最近的重新遷移之后,Curve在Polygon上的TVL在一個月內從15%降至7%。

上圖:2021年1月以來,Aave(上)、Sushiswap(中)和Curve(下)的TVL被分割在以太坊(黑色區域)和Polygon(綠色區域)的百分比變化情況。數據截止2021年7月5日。

驅使這種資金回流至以太坊的潛在原因有幾個。如前所述,第一個原因可能是,這是用戶短時間鎖定資金以利用整個生態系統提供的過高收益的結果。支撐這一點的一個證據是Polygon上的激勵計劃的數量和Polygon捕獲的TVL總價值之間的關系。

Aave的情況很好地說明了這一點。Aave在Polygon上的流動性挖礦計劃被分為第一階段和第二階段。在第一階段,MATIC總供應量的1%(截至撰寫本文時價值約為4000萬美元)被分配給了Aave的流動性挖礦用戶。大約2個月后,第二階段開始實施,獎勵計劃延長至2022年1月17日,獎勵從4000萬美元增加到8500萬美元(假設MATIC價格為1.7美元)。

另一個原因可能是兩條鏈TVL的資產構成。與BSC類似,如果鎖倉在Polygon應用中的資產比鎖倉在以太坊上的資產風險更大,那么在市場下跌期間,鎖倉在Polygon上的美元價值相對于以太坊就會收縮。雖然這可能是一種可能性,但值得強調的是,通過Polygon的橋轉移到以太坊的大部分價值都是穩定幣USDC。

然而,Polygon上鎖倉的USDC減少的根本原因可能并不完全是由「惟利至上的資本」逃離造成的。鎖倉在Polygon橋上的USDC供應的下降在5月18日達到頂峰,這是IronFinance/Titan崩潰的同一天。投資者拋售TITAN代幣引發的擠兌可能是USDC向以太坊大規模遷移的罪魁禍首。

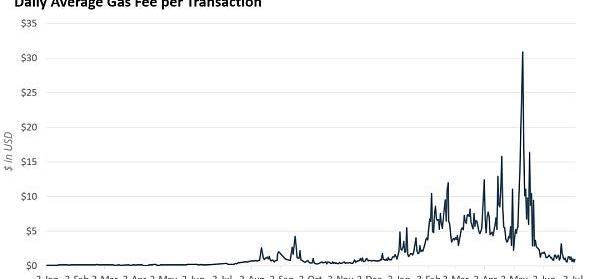

最后一個PolygonTVL回流至以太坊的潛在原因可能是由于以太坊不斷改善的費用環境。撰文時,以太坊上的每筆交易的平均Gas費用已經從5月中旬的30美元每筆交易下降到了2020年12月時的水平。這種費用下降可以部分歸因于同類智能合約平臺(如Polygon和BSC)的交易活動的增加。

上圖:2020年1月以來,以太坊網絡中的每筆交易的日平均Gas費用變化情況。數據截止2021年7月5日。

盡管以太坊交易費下降可能是資金回流背后的原因之一,但很難相信用戶會因為較低的費用而回到以太坊。目前,Polygon的流動性挖礦仍然很活躍,這意味著用戶可以在享受低費用交易的同時獲得大量獎勵。從效用最大化的角度來看,以太坊的低費用不應該成為用戶放棄Polygon上的“免費獎勵”的足夠動機,除非市場對Polygon的整體看法在最近幾周有所惡化。

Solana和Cosmos的“夢想”

在這個新的多鏈世界中,BSC和Polygon并不孤單。到目前為止,它們通過模仿以太坊的開發環境和終端用戶工具,吸引了以太坊之外的大部分注意力。但是,盡管Solana和Cosmos的設計截然不同,它們還是獲得了吸引力。

Solana生態系統

Solana優化了以太坊兼容性的速度。它使用不同的虛擬機和幾種新的方式來管理交易和狀態變更,以實現最佳的交易時間。Solana的速度使其能夠支持新的加密用例,比如該鏈上的去中心化交易所Serum的鏈上匹配引擎。但事實證明,將以太坊兼容性硬塞進Solana的新環境是很棘手的,可能會對性能造成損害。作為回應,該項目放棄了EVM(以太坊虛擬機)路線,而是依靠黑客松和Alameda等基金來激勵開發者基于Solana當前的狀態繼續開發。

這些努力已經帶來了一些早期的成功跡象。目前Solana的DeFiTVL略低于10億美元,比今年二季度開始時增長了4倍左右。由于Solana目前的DeFi生態系統規模相對較小(目前包括8個DeFi項目),因此其TVL只相當于鎖倉在以太坊、BSC或Polygon中的資產的一小部分。但在未來幾個月里,該網絡將推出大量新的金融產品,或向該鏈轉移。

如果Solana能夠繼續發展其開發者基數和應用生態,它的獨特性可能會成為一種優勢。項目將不能輕易地將其合約和流動性移植到二級網絡。隨著其經濟體的迅速發展、固有的開發者鎖倉,以及大量的資金,在不久的將來,Solana可能成為DeFi用戶存儲資產的熱門平臺。

Cosmos生態系統

Cosmos的多鏈DeFi生態系統正在逐漸蘇醒。到2021年二季度末,Cosmos生態中的Terra鏈的用戶在其兩個協議MirrorProtocol和AnchorProtocol中鎖倉了價值超過22億美元的資產;盡管THORChain鏈是在謹慎啟動的情況下推出的,但其前三個月吸引的流動性達到了近1.4億美元;Kava?鏈還通過其名為HARDProtocol的借貸協議和內置的假幣貨幣抵押的穩定幣系統,悄悄地積累了2.5億美元的TVL;甚至是AMM平臺新秀Osmosis也在主網發布后的幾周內吸引了近8000萬美元的TVL。(編者注:Terra、THORChain、Kava和Osmosis都是Cosmos跨鏈生態中的區塊鏈項目)

除Osmosis之外,Terra、THORChain和Kava這三條鏈都是相互獨立運作的。其中幾條鏈還建立了橋接至其他外部區塊鏈網絡的橋梁,比如Terra鏈的ShuttleBridge橋接到以太坊網絡,THORChain的Bitfrost連接多個L1s網絡,但是這些獨立鏈中沒有一條鏈實現了Cosmos的IBC(跨鏈通信協議)。IBC是Cosmos生態系統的典型互操作性特性,允許這些獨立鏈之間進行通信。Terra、Kava和THORChain這三條Cosmos生態中的獨立鏈將很可能在2021年底之前改變它們的IBC狀態。但問題仍然是,CosmosHub鏈是否能夠通過實現跨鏈交易來捕獲這些鏈的任何資產流動。

IBC交易流的唯一真實案例是Osmosis。它利用了IBC的各種聯系(和激勵措施)來引導流動性和快速交易。雖然Osmosis的推出立即帶來了整個Cosmos生態系統的IBC活動激增,但最終的受益者是Osmosis,而不是CosmosHub。如果Cosmos更豐富的Zone鏈之間彼此建立聯系,而不是通過CosmosHub鏈建立聯系,那么CosmosHub鏈可能會錯過鞏固自己作為其生態系統的核心組成部分的機會。

吸引資本流動正是最近推出的去中心化交易所Gravity對于CosmosHub鏈的長期戰略至關重要的原因。該交易所為用戶提供了一個將資金部署到CosmosHub鏈的理由,或者將CosmosHub作為資金轉移至下一個Zone鏈之前的「中間站」。Gravity交易所還可以將CosmosHub的價值與其生態系統的增長聯系起來。如果Gravity成為Cosmos內部擁有最深流動性池的主要交易場所,它將可以鞏固CosmosHub鏈作為生態系統經濟中心的地位,從每筆過通過CosmosHub的跨鏈交易獲得費用收入。

總結

一年前,多鏈世界的概念只是一個抽象的概念。當時,可用的數據指向一個事實:以太坊是DeFi應用的唯一目的地。而在僅僅6個月的時間里,這一事實發生了巨大的變化。

我們現在有了這樣一個加密世界:以太坊之外的其他幾個區塊鏈網絡也有了顯著的牽引力和大量的開發者活動。雖然以太坊可能仍然是焦點,但不可否認的是,加密經濟不會駐留在單條鏈中,而是將包括發生在許多L1s和L2擴容方案上的總體經濟活動。

雖然吸引資本是必要的第一步,但這些較新的L1s鏈和擴容方案必須弄清楚如何留住新用戶。正如今年5月份,優勢從BSC轉移到Polygon所表明的那樣,流動性池的激勵措施吸引了唯利至上的資本,當這些資本在找到一個新的家園時將迅速流出。留住資本將要求網絡提供差異化的用例和輔助服務,以補充(而不是蠶食)現有的應用。

撰文:RobertoTalamas&WilsonWithiam

來源:Messari

MVRV是指一個數字貨幣資產的市值與實現價值的比率。它可以用來幫助衡量數字貨幣資產的市場頂部和底部,也可以用來更加深入理解數字貨幣資產的投資者行為.

1900/1/1 0:00:00有推特網友提問雷蛇公司什么時候會接受Nano付款,雷蛇CEO陳民亮回復稱,“接受加密貨幣作為支付方式是我們正在考慮的事情.

1900/1/1 0:00:002021年519比特幣第一次大跌,約一個月后再次探底,而從六月份開始市場的情緒受政策影響,開始變得不安。行情開始相對劇烈地震動,而市場上朋友們的投資風格也開始明顯地分化.

1900/1/1 0:00:0012:00-21:00關鍵詞:央行營管部、北京金管局、以太坊開發者、瑞士銀行、NYDIG、Polkastarter1.以太坊開發者計劃于Q3進行Eth1和Eth2合并的狀態同步2.

1900/1/1 0:00:00據官網公告,ZT已經上線積分商城,目前用戶可以在APP端進行操作。積分商城是ZT為用戶提供的福利專區,用戶完成任務后可獲得對應獎勵.

1900/1/1 0:00:00金色財經推出金色硬核欄目,為讀者提供熱門項目介紹或者深度解讀。毫不夸張地說,媒體對比特幣很有意見.

1900/1/1 0:00:00