BTC/HKD+0.03%

BTC/HKD+0.03% ETH/HKD+0.05%

ETH/HKD+0.05% LTC/HKD-0.08%

LTC/HKD-0.08% ADA/HKD+0.04%

ADA/HKD+0.04% SOL/HKD+0.1%

SOL/HKD+0.1% XRP/HKD+0.14%

XRP/HKD+0.14%寫在前面:自上線以來,UniswapV3在短短的幾個月里便已躍居去中心化交易所交易量的榜首位置,而據數據統計顯示,目前多數UniswapV3LP頭寸仍是簡單、被動的流動性頭寸,這表明UniswapV3擁有巨大的潛力尚未被挖掘出來。而來自哈佛大學的4位研究者,MichaelNeuder,RithvikRao,DanielJ.Moroz以及DavidC.Parkes則撰寫論文探討了Uniswapv3的流動性供應策略,他們得出結論稱,在風險中性和低風險情況下,比例重置分配策略幾乎是最佳的,而在高風險情況或對于風險極度厭惡的流動性提供者而言,最優的方案就是均勻重置分配。

概述

Uniswap是當前最大的去中心化數字資產交易所,而其最新的版本Uniswapv3允許流動性提供者將流動性分配到一個或多個資產價格區間,而不是整個價格范圍。當資產市場價保持在該區間內時,流動性提供者獲得的獎勵與分配的流動性數量成正比。

這引發了流動性提供策略的問題:當價格保持在區間內時,較小的間隔會導致流動性更集中,相應的回報也更大,但風險會更高。我們將這個問題形式化并研究了流動性提供者的三類策略:均勻分配、比例分配以及最優分配。

我們展示了基于以太坊歷史價格數據的實驗結果,這表明簡單的流動性提供策略可產生接近最優的效用,在低風險的情況下,它要比Uniswapv2流動性供給收益高出200多倍。

簡介

去中心化金融是加密貨幣和區塊鏈生態系統中一個龐大且快速增長的領域,其旨在使用在區塊鏈上執行的智能合約復制傳統金融中介和工具并進行金融創新。

從2020年5月到2021年5月,進入DeFi協議的TVL已從8億美元快速增長到800億美元。

作為DeFi子領域的去中心化交易所,允許用戶在沒有可信中介的情況下交換不同類型的代幣。而目前多數的去中心化交易所都屬于恒定函數做市商(CFMM)類別。CFMM不像傳統交易所那樣使用訂單簿,而是使用自動做市商(AMM)來確定資產的價格。

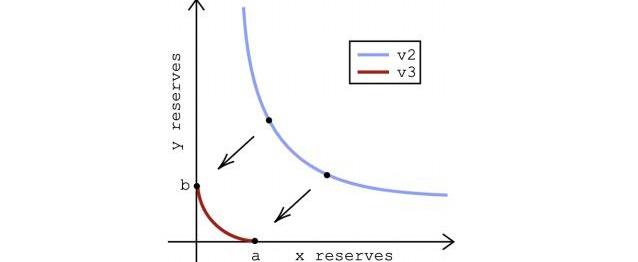

在Uniswapv2中,代幣對可使用包含兩種代幣的流動性池相互交換。允許的交易由儲備曲線?*?=?決定,其中?和?表示流動性池中每種類型的代幣數量,而?在交易中保持不變。流動性提供者將代幣添加到流動性池中供交易者交換,并通過交易者支付的費用獲得獎勵。圖1顯示了Uniswapv2的儲備曲線,為了用一定數量的代幣?換取一定數量的代幣?,交易者必須保持儲備的乘積不變,即(??Δ?)(?+Δ?)=?.

圖1:Uniswapv2和v3的儲備曲線。在價格區間上提供v3集中流動性導致Uniswapv2曲線?*?=?分別在?和?處截取軸。通過在v3儲備曲線中將?和?設置為零來計算截距。

該儲備曲線還以代幣?為單位定義了代幣?的有效價格,即??(?,?)=???/??。在Uniswapv2的?*?=?曲線的環境中,我們有

Hedera:核心團隊正在積極調查已發現的智能合約異常情況:3月10日消息,Hedera官方發推稱,核心團隊正在積極調查已發現的智能合約異常情況。該團隊正在與生態內的DeFi團隊合作,以確定原因和潛在影響。

此前消息,Hedera上DeFi項目SaucerSwap發推稱,一個持續的漏洞攻擊了Hedera網絡,該漏洞利用的目標是智能合約中的反編譯過程。攻擊者已經攻擊了包含封裝資產的Pangolin和HeliSwap池。不確定其他HTS代幣是否也有風險。目前還沒有關于SaucerSwap用戶資金被盜的報道,但作為預防措施,鼓勵大家立即撤回流動資金。[2023/3/10 12:52:46]

。

然后,我們將AMM和流動性池對應的“價格”取為?的價格,即??,我們讓?代幣相對于?代幣具有波動性。在Uniswapv2中,當交易者使用流動性進行swap交易時,流動性提供者就會獲得獎勵,每次產生0.3%的固定費用。每個流動性提供者在可能價格的整個區間(0,∞)上提供流動性,并根據其占池中總流動性的比例獲得獎勵。

2021年5月3日,Uniswap的新協議Uniswapv3上線了以太坊主網。Uniswapv3對Uniswapv2的主要更新便是增加了集中流動性。在三周內,這個新協議累積超過12億美元的TVL,日均交易量達到16億美元。在Uniswapv3中,流動性提供者可以向任意數量的價格區間提供流動性。

當價格保持在該區間時,分配給頭寸的流動性會從費用中獲得獎勵。如果多個流動性提供者在包含正確價格的間隔內分配了流動性,則每個LP將按其在該價格范圍上擁有的流動性比例獲得獎勵。圖1展示了Uniswapv2的恒定乘積曲線如何移動以截取?和?處的軸,這兩個軸由頭寸價格區間的上限和下限決定。這個變動曲線由下面這個公式給出:

而截距?和?可通過讓?或?分別為零來計算。

通過這種方式,Uniswapv3支持了關于流動性分配的多種策略,而每種策略都存在著不同的權衡。此外,重新分配流動性是有成本的,這涉及到了區塊交易,因此會產生gas費用,因此這一成本必須被納入流動性提供者的策略中。

本文的貢獻如下:

(1)將流動性提供問題和一系列流動性提供策略形式化,我們稱之為“重置流動性提供策略”;

為流動性提供者提供三類重置LP策略,我們稱之為均勻分配,比例分配以及最優分配;

解析計算重置LP策略的預期效用;

根據以太坊歷史價格求解最優重置LP策略;

證明比例分配對于風險偏向LP提供者是最優的,而均勻分配對于風險規避LP提供者是最優的;

本周以太坊全網算力第一大礦池已拒絕將Tornado Cash相關交易打包入塊:8月20日,據社區消息,以太坊全網算力第一大礦池Ethermine過去一周已經拒絕將Tornado Cash相關交易打包入塊。[2022/8/20 12:37:09]

對最優重置LP策略進行回測,以證明在適當的條件下,采用該策略的LP提供者將獲得比遵循v2策略高200倍的投資回報。

目錄

第2節介紹了Uniswapv3協議,并介紹了流動性供應策略的概念。我們主要關注的是稱為“?-reset”的重置策略類。第三節介紹了馬爾可夫模型,用于分析這類策略的預期效用。第4節介紹了三種具體的流動性提供策略,包括最優的“?-reset”重置策略。

第5節介紹了基于以太坊歷史價格數據的實證結果。第6節提出了有待進一步研究的問題,并進行總結。

關于Uniswapv3

Uniswapv3向AMM引入了集中流動性的概念,流動性提供者現在可以為提供流動性的資產之一指定一個或多個價格區間,而不是在(0,∞)的整個價格范圍內提供流動性。當指定資產的價格在這些間隔之一內時,流動性提供者才能賺取到交易費用。此外,如果多個流動性提供者將流動性分配到相同的價格,則他們每個人將按其擁有的該價格范圍的總流動性比例獲得獎勵。

通過選擇更集中的區間,當價格保持在該區間內時,流動性提供者可以增加他們的回報,但這也會增加回報的差額。為了將其形式化,我們建立了一組離散的價格bin區間模型,流動性提供者選擇在每個bin區間中放置多少流動性以及何時重新分配流動性。

定義2.1。我們定義了一組bin?={?1,?2,...,??,...},其中每個bin??對應價格區間[??,??),它們形成[0,∞)的分區間,其中?1=0以及??=??+1??,∈{1,2..}。Bin??對應區間[??,??)。Bin??表示包含資產當前價格的bin區間。

對于這項工作的其余部分,我們是以一種資產的單位衡量代幣對的另一種資產。例如,USDC/ETH這個池子,我們以穩定的USDC單位衡量ETH的波動價格。考慮時間?=?并讓??表示包含波動資產當前價格的bin區間。在時間?=?的流動性提供策略,提供了一種方法來確定流動性提供者分配給每個bin區間的流動性比例。

我們做出了以下假設:

穩定價格分布——我們假設下一價格分布,描述價格相對于當前價格的百分比變化在時間上是恒定的。我們使用以太坊10分鐘的歷史價格數據進行了實證驗證,我們發現以下概率分布對之間的相關系數為?^2=0.98高于300美元的ETH價格與低于300美元的ETH價格2018年4月至2019年4月的ETH價格與2019年4月至2020年4月的ETH價格。

(2)重新分配流動性的固定成本——我們假設重新分配流動性的成本是固定的,其他值相對于該成本進行標準化。例如,如果流動性提供者分配?=100單位的流動性,這被解釋為重新分配流動性的成本的100倍。

數據:7月份礦企Hut 8 Mining比特幣開采量為330枚:金色財經消息,比特幣礦企Hut 8 Mining公布其2022年7月運營情況,Hut 8 Mining于7月挖礦共開采出330枚比特幣。平均每天產出10.61個比特幣,7月份自挖比特幣100%被托管,與長期以來的HODL策略一致。截至2022年7月31日,儲備的比特幣總余額為7,736枚。[2022/8/6 12:05:32]

定期更新——我們假設流動性提供者的流動性分配會定期更新,任何重新分配都會立即生效。此外,我們將周期長度取為足夠長,網絡傳輸延遲不是這篇論文要關注的重點。

單一策略提供者——我們假設了一個單一的流動性策略提供者,并隱含地將其余提供者建模為在整個價格范圍內分配流動性,即遵循Uniswapv2流動性提供方法。

流動性提供策略

在描述流動性提供策略問題時,我們首先定義時間指數?處價格??的隨機過程{??:?∈N}。我們對穩定的下一個價格分布進行建模,描述了價格相對于當前價格的變化隨時間的推移是恒定的,并且對當前價格也是不變的。

為此,我們相對于當前價格重新索引價格bin區間。讓??表示當前價格bin區間,并將其相對索引為?(0)。讓?(??)和?(?)分別表示左側和右側??的第K個bin區間。對于集合??={??max,??max+1,...,0,...,?max},其中?max是最大可能的下一價格變動。根據假設1,我們可以寫出下面這個公式:

其中?(?)是向左或向右移動k個bin區間的概率。

鑒于此,我們現在可以定義一個簡單的流動性提供類別策略。

定義2.2。重置流動性提供策略包括:

重置時包含價格的bin區間,??=?(0)

分配?(?)∈,指定分配給??中每個bin區間?(?)的流動性比例。

一個重置條件,它指定了?中導致策略重置的bin區間子集。重置后,分配規則?用于重新分配流動性,以新價格??為中心。

特別令人感興趣的是?-reset重置策略家族。

定義2.3。?-reset策略是一種重置LP策略,其中定義了重置條件,以便僅當價格超出集合??={?(???),···,?(0),···?(??。的2??+1個連續bin區間時才進行重置。

有時我們也使用?來表示被??覆蓋的下一價格分布的概率質量。例如,如果?=0.50,那么??被選為最小的數字,使得集合??包含至少50%的下一價格概率質量。

我們有時也寫??來表示對應于這組bin區間的一組相對索引,即??={???,···,0,···??}。從上下文中可以清楚地了解用法。

為了說明,請考慮以下策略。

示例1——“始終在價格區間內提供流動性。”

TPS Capital場外交易主管Stefan Chu已離職:金色財經消息,場外交易平臺TPS Capital的場外交易主管Stefan Chu已離職。此前,TPS Capital澄清稱其由一個獨立團隊運營,Three Arrows Capital或其負責人并未參與運營,而僅僅是TPS Capital的客戶,TPS Capital充當了代理人或金融交易中介。(The Block)[2022/8/2 2:53:48]

示例2——“在以當前價格??為中心的一系列bin區間上均勻分配流動性。當價格超出此范圍時進行重置。”

示例3——“讓?=0.5,所以??包含下一個價格分布概率質量的中間50%。根據??中每個bin區間的概率按比例分配流動性。根據??進行重置。”

示例4——“讓?=0.5,所以??包含下一個價格分布概率質量的中間50%。根據下一價格分布的概率質量的中間90%中每個bin區間的概率,按比例分配流動性。根據??進行重置。”

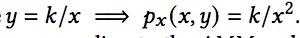

均勻的?-reset策略如圖2所示。

圖2:均勻的?-reset策略,這里定義了三個以當前價格為中心的連續bin區間。每個圓圈代表一個價格區間,暗色圓圈表示每個時間step的當前價格。一旦價格離開這三個連續的bin區間,策略會“重置”并在重置時將流動性重新分配到當前價格附近。

馬爾科夫模型分析

略,有興趣的讀者可以看原文。https://arxiv.org/pdf/2106.12033.pdf

流動性提供策略

我們現在提出三個?-reset重置策略。

比例分配策略

在這個策略中,流動性提供者根據到達某個?bin區間的概率按比例分配流動性。

定義4.1。這個比例策略是帶有以下條件的一種?-reset重置策略:

重置策略時的價格bin區間為??;

最小的一組連續bin區間??,以??為中心,至少占下一個價格分布概率質量的?;

以??為中心的最小連續bin區間集合??,它至少占下一個價格分布的概率質量的?;

分配函數

?(?)∝?(?),for?∈??,???(14)

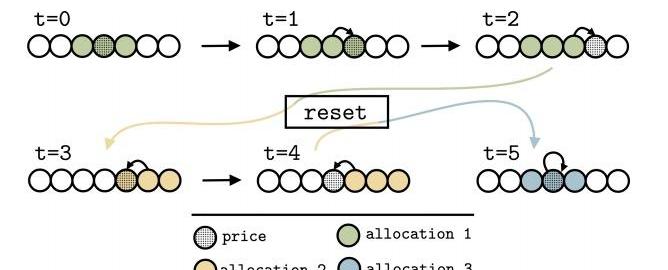

圖3顯示了比例分配策略的一個示例。如果?<?,則?bin區間的集合將大于

?bin的區間集合。

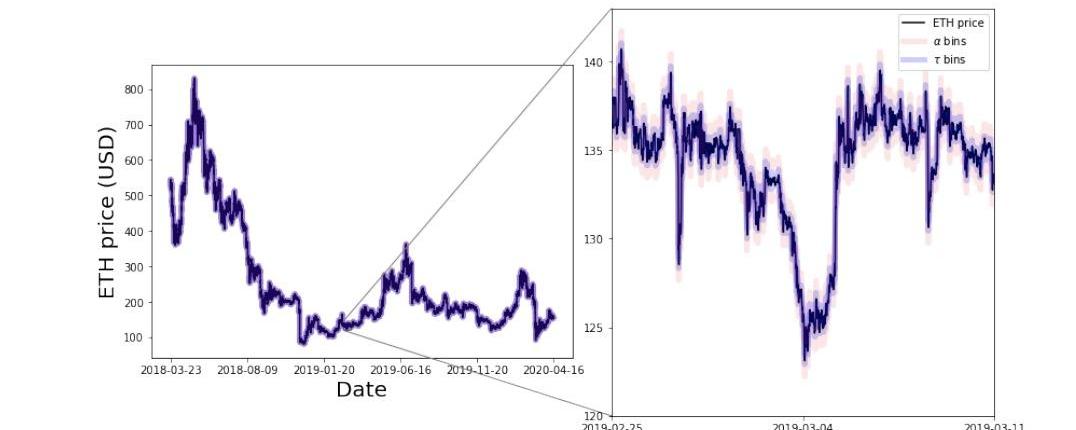

圖3:比例?重置策略的示例,其中?>?。條形的高度表示每個bin區間中的流動性數量。當策略最后一次重置時,價格為??,下一個價格概率分布以藍色顯示。圖示了“alpha”和“tau”bin區間,在這種情況下,中間的五個bin區間是??和??的一部分。

CZ:區塊鏈是一種轉移價值的新技術:金色財經報道,Binance首席執行官CZ在社交媒體上表示,30年前互聯網只是一種傳輸信息的新技術,現在區塊鏈是一種轉移價值的新技術。[2022/6/26 1:31:51]

均勻分配策略

在這個策略中,流動性提供者在一組?bin區間上均勻地分配流動性。

定義4.2。均勻分配策略是一種具有以下條件的?-reset重置策略:

重置策略時的價格bin區間為??。

一組連續的bin區間,????;

一組連續的bin區間,????;

分配函數

?(?)=1/(2??+1),for?∈??,??

其中??是??中的bin區間數量。

最優流動性策略

在這個策略中,流動性提供者針對一組指定的連續bin區間??在一組?bin區間上最優地分配流動性。

定義4.3。最優流動性策略定義為:

(1)重置策略時的價格bin區間為??;

一組連續的bin區間,????;

一組連續的bin區間,????;

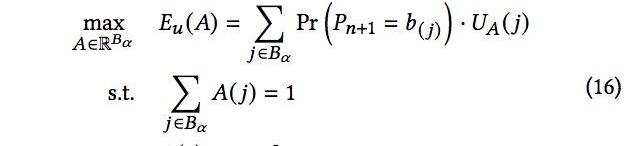

分配函數?,這是流動性優化問題的解,定義為

約束指定(i)所有流動性都已分配,并且(ii)分配給每個bin區間的流動性是非負的。

如果存在一個內部解,則該優化問題可通過拉格朗日乘子法得到標準解。然后用下面這個公式來表征該方案:

對于所有?,?∈??,以及約束

以及

?(?)≥0for?∈??.

在實踐中,我們使用SLSQP方法來解決這個約束優化問題。

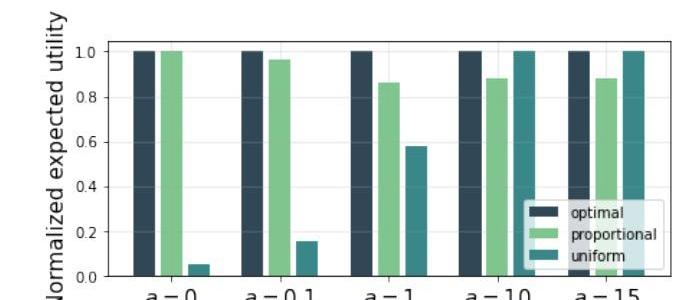

根據歷史價格衡量策略表現

為了研究上面描述的流動性提供策略,我們使用了ETH在2018年3月-2020年4月份的價格數據,并以此模擬不同流動性配置策略的回報。

圖4比較了針對不同風險偏好的最優、比例以及均勻的?-reset重置策略的表現。在每種情況下,我們將??定義為最小值,使得??包含至少50%的下一價格分布的概率質量。

在風險中性和低風險情況下,比例分配策略幾乎是最佳的,分別為?=0.14和?=0.74。在高風險情況下,均勻分配策略接近最優,而對于極度厭惡風險的流動性提供者而言,最優的方案就是完全均勻分配。

對于風險中立的代理人(?=0),他們更喜歡較小的?,因為他們愿意更頻繁地更新他們的配置。而對于風險規避程度更高的流動性提供者,他們更喜歡更大的?和由此產生的更多bin區間來分散他們的流動性,以減少他們收到的獎勵的差異。

圖4:不同風險偏好(?值)的最優、最佳比例及均勻分配策略的預期效用。在風險厭惡程度較低的情況下,比例分配策略的表現明顯優于均勻分配。而在較高的風險規避水平下,均勻分配是最優的策略。

與Uniswapv2的對比

此外,我們還可以通過歷史價格數據,將以上的Uniswapv3流動性分配策略與Uniswapv2進行一個對比。

回想一下,在Uniswapv2中,流動性提供者是無法指定他們想要提供的流動性價格區間。

圖5:使用歷史以太坊價格數據回測?=0.5的最佳?-reset重置策略。紅線表示每個時間步的?bin區間的寬度,藍線表示?bin區間的寬度。與在價格區間范圍內均勻提供流動性相比,通過這種最優分配策略,LP獲得的效用平均提高230倍。

對于能規避風險的流動性提供者而言,最優??reset重置流動性提供策略要比Uniswapv2策略的效用高230倍。

結論

本文探討了Uniswapv3協議帶來的流動性供應策略問題。我們提出了?-reset重置策略,并概述了一種用于分析計算它們的預期效用的技術。我們描述了該策略的三種不同實現,并比較了它們在歷史ETH數據下的表現。給出?bin區間以及下一價格分布,我們能夠找到最優的?重置策略,通過在歷史價格數據上回測我們的策略,我們發現最優?-reset策略的預期效用是Uniswapv2策略效用的200倍以上。

我們希望這項工作可以成為形式化和比較這些策略表現的第一步。這里提到的框架僅代表完整策略空間的一個子集,更豐富的策略類別也將根據最近的價格變動趨勢修改流動性分配以及重置策略。

在多流動性提供者背景下研究流動性提供問題將是有趣的,在Uniswapv3上進行的策略實證研究也會很有趣。

此外,Uniswapv3和gas價格之間存在著有趣的宏觀層面的聯系。如果gas費用低,則流動性提供者就會更頻繁地更新他們的頭寸,而這可能會導致gas價格的上漲。了解Uniswap與gas價格之間的動態和關系是另一個有希望的研究方向。

參考文獻

HaydenAdams.2018.UniswapWhitepaper.https://hackmd.io/@HaydenAdams/

HJ9jLsfTz

HaydenAdams,NoahZinsmeister,andDanRobinson.2020.Uniswapv2core.

URl:https://uniswap.org/whitepaper.pdf(2020).

HaydenAdams,NoahZinsmeister,MoodySalem,RiverKeefer,andDanRobinson.

2021.Uniswapv3Core.(2021).

GuillermoAngerisandTarunChitra.2020.Improvedpriceoracles:Constant

functionmarketmakers.InProceedingsofthe2ndACMConferenceonAdvances

inFinancialTechnologies.80–91.

GuillermoAngeris,AlexEvans,andTarunChitra.2020.Whendoesthetailwag

thedog?Curvatureandmarketmaking.arXivpreprintarXiv:2012.08040(2020).

GuillermoAngeris,Hsien-TangKao,ReiChiang,CharlieNoyes,andTarunChitra.

2019.AnanalysisofUniswapmarkets.arXivpreprintarXiv:1911.03380(2019).

JunAoyagi.2020.Lazyliquidityinautomatedmarketmaking.AvailableatSSRN

3674178(2020).

KennethJosephArrow.1965.Aspectsofthetheoryofrisk-bearing.Helsinki.

PaulTBoggsandJonWTolle.1995.Sequentialquadraticprogramming.Acta

numerica4(1995),1–51.

AlexEvans.2020.Liquidityproviderreturnsingeometricmeanmarkets.arXiv

preprintarXiv:2006.08806(2020).

AlexEvans,GuillermoAngeris,andTarunChitra.2021.OptimalFeesforGeometricMeanMarketMakers.(2021).

BhaskarKrishnamachari,QiFeng,andEugenioGrippo.2021.DynamicCurves

forDecentralizedAutonomousCryptocurrencyExchanges.arXivpreprint

arXiv:2101.02778(2021).

Max.2021.IntroducingAlphaVaults—anLPstrategyforUniswap

V3.https://medium.com/charmfinance/introducing-alpha-vaults-an-lpstrategy-for-uniswap-v3-ebf500b67796

JohnWPratt.1978.Riskaversioninthesmallandinthelarge.InUncertaintyin

economics.Elsevier,59–79.

DeFiPulse.2021.DefiPulse.https://defipulse.com/

MartinTassyandDavidWhite.2020.Growthrateofaliquidityprovider’swealth

inxy=cautomatedmarketmakers.

Uniswapteam.2021.Uniswapv3Analytics.https://info.uniswap.org/#/

DaveWhite,MartinTassy,CharlieNoyes,andDanRobinson.2020.Uniswap’s

FinancialAlchemy.https://research.paradigm.xyz/uniswaps-alchemy

Tags:BINSWAPUniswapUNIBinance CrunchPancakeSwapuniswap幣最新消息superunion

摘要:DeFi對美元的依賴形成了一個錯綜復雜的風險網絡。DeFi是在一條創造更好/新事物的道路上,還是注定要對傳統金融進行漸進式改進?DeFi存在于廣泛的創新和去中心化領域.

1900/1/1 0:00:007月14日,布局在BSC和Polygon鏈上的收益聚合器Aperocket在不到12小時的時間內先后遭到閃電貸攻擊.

1900/1/1 0:00:002010-2011年牛市,BTC牛市運行周期35周時間,價格在突破牛市中間一半位置迎來大幅調整,調整幅度高達48%,調整低點踩到中位線支撐,然后見底反彈繼續牛市新高,價格再漲55倍.

1900/1/1 0:00:00有幸在NFT領域,深度了解了一些公司、團隊和人,感謝大家信任。針對普遍出現的NFT拍賣中的法律問題,我們統一做風險提示,僅供業內老友參考.

1900/1/1 0:00:00總部位于邁阿密的加密貨幣風投公司Nifty’s推出了據稱是第一個針對NFT的社交媒體平臺。Niftys.com首個合作伙伴是華納兄弟,將推出一系列即將上映的真人動畫電影《空中大灌籃:新傳奇》角色.

1900/1/1 0:00:00概述 自2017年以來,抵押不足的貸款一直是DeFi難以實現的圣杯。目前,通過Maker、Compound和Aave等平臺,大部分的DeFi都是以過度抵押的形式提供相對循環的用例.

1900/1/1 0:00:00