BTC/HKD-0.4%

BTC/HKD-0.4% ETH/HKD-1.33%

ETH/HKD-1.33% LTC/HKD-1.81%

LTC/HKD-1.81% ADA/HKD-2.28%

ADA/HKD-2.28% SOL/HKD-2.21%

SOL/HKD-2.21% XRP/HKD-2.15%

XRP/HKD-2.15%每天有成千上萬的人第一次使用去中心化交易所。然而,公鏈的特性通常會讓新手措手不及,即使是那些熟悉傳統市場的用戶。結果就是交易者的資金流向套利者和搶跑者,導致其操作受到預期之外的影響。

在宏觀層面上,我們可以將每筆交易的成本分解為幾個部分:

價格沖擊

中間費或交易費

滑點

底層區塊鏈的交易費

這篇關于自動做市商(AMM)的文章將作為本系列的引介,并討論第一種也是最關鍵的成本:價格沖擊。讀者將了解到:

Uniswapv2,Sushiswap和Balancer的AMM機制如何確定價格

注:其他使用中心化訂單簿(如Serum)或批量拍賣(如Gnosis)的DEX本文不作討論)

如何使用一些簡單策略最小化價格沖擊對個人交易的影響

流動性池是什么?

大多數去中心化交易所的流動性池代表了不同的交易對,例如ETH/WBTC。不同于在訂單簿中匹配買賣方的方式,這些流動性池作為自動做市商?(AMM,automatedmarketmaker)存在。

流動性池是一個智能合約,其中儲存了兩種或以上的代幣,并且允許任何人在其中進行存款和提款操作,但是受到特定規則的約束。

數據:谷歌搜索“如何購買NFT”興趣值達到100 全球對NFT興趣在八月飆升426%:金色財經報道,根據區塊鏈中心對谷歌趨勢數據的分析顯示,2021年8月,全球對非同質化代幣(NFT)的興趣增加了426%。2021年8月1日,谷歌搜索關鍵字“如何購買NFT”的次數為19,但到2021年8月29日,該數字已經上升到100。谷歌的搜索興趣以點數來衡量,100分最高,0分最低。由于谷歌搜索“如何購買NFT”興趣值已達到100,這表明創下了2021年迄今為止的最大搜索量。另外根據國家區塊鏈,對數字藝術作品興趣最高的是新加坡,谷歌搜索值為100,澳大利亞以86分位居第二,尼日利亞緊隨其后(70分)。(finbold)[2021/9/8 23:10:29]

其中的一條規則就是恒定乘積公式x*y=k,x和y代表A,B兩種代幣的儲備。為了取出一定數量的代幣A,用戶必須要存入成比數量的代幣B以維持恒定的K值(注:每次交易的費用會導致K值略微升高)。

AMM如何定價?

根據恒定乘積公式可得,使用代幣B儲備量除以代幣A儲備量可以簡單得到代幣A的價格(price_token_A=reserve_token_B/reservetoken_A)。

海德薇格:我很期待看到 數字貨幣將如何改變人民幣支付市場:第十七屆中國國際金融論壇于2020年12月17日-18日在上海舉行。主題為“數字經濟時代的金融服務”。國際銀行業聯合會(IBFed)總裁海德薇格?挪倫斯視頻參會并致辭時指出:金融穩定委員會正在監測大科技公司的創新和金融穩定風險,并且已經發表了很多關于該主旨的文章,例如在2020年10月13日發表的一篇文章中,就提出了關于全球穩定幣的10個高層建議。考慮到創新的規模之大,監管機構和監督機構都需要拓寬自己的視野,并且彼此之間開展更多合作。

中國監管機構一直在積極加強監管,以便隨時應對大科技公司所引起的市場變化。例如,去年,中國人民銀行就起草了相關規則,要求將銀行和金融服務與金融控股公司旗下的科技公司分離,并對這些科技公司進行監管。 現在,要求支付公司必須有100%的存款準備金。

中國還率先推出了由國家信用支持的數字貨幣。我很期待看到這些數字貨幣將如何改變中國國內和境外的人民幣支付市場。(新浪財經)[2020/12/17 15:29:42]

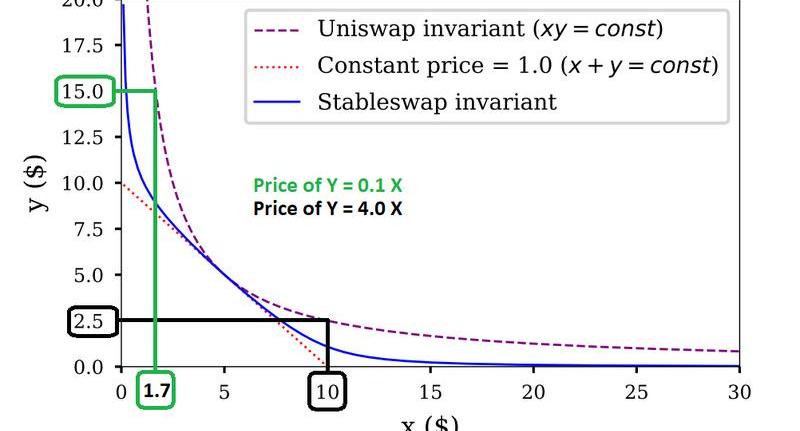

表1:不同的AMM公式會產生不同的價格曲線。假設Uniswapv2流動性池有15個Y代幣時,它只會為邊際Y代幣支付0.1個X代幣。但是當只有2.5個Y代幣時,它會支付4.0個X代幣。其他價格曲線旨在將更多流動性集中在某個價格(例如穩定幣為1.0)。來源:Curve白皮書

Compound CEO :創建治理代幣,是為讓最聰明用戶決定協議如何升級:Compound創始人兼CEO Robert Leshner在媒體直播間表示,流動性挖礦是作為一種分發代幣的方式,Compound總體上是一種自治的系統,這需要相信那些最有能力的人來決定協議的參數是什么,所以我們創建了一個治理代幣來升級協議,向協議主題添加新資產,所以我們創造這個代幣以便把它交到最聰明的用戶手中。(深鏈財經)[2020/6/24]

舉個真實的例子,在撰寫本文時Uniswap的ETH/WBTC交易池中有2,700WBTC和86,000ETH。該儲備率意味著ETH當時的市場價格為2,700/86,000=0.0314WBTC。

至關重要的是,AMM不會隨著其他市場的變動而更新此價格。市場價格只會隨著池中代幣儲備率的變化而變化,當有人在其中進行交易時就會產生變化。

舉個例子,如果Binance中的ETH價格跌至0.0310WBTC會發生什么?這意味著UniswapLP目前正在以溢價購買ETH,從而創造了套利機會。套利者在Binance上購買“便宜”的ETH,然后在Uniswap上出售以獲利。他們會一直這樣做,直到UniswapETH單位價格變成0.0310WBTC(與Binance相同),他們無法再通過賣出ETH獲利。在我們上面的示例中,這會發生在以17.2WBTC的價格向交易池出售550ETH后(為簡單起見,忽略費用和gas)。

幣情觀察室 | 揭秘莊家操盤手法 主力是如何血洗散戶?:4月9日19:00,金色盤面邀請行情大V 幣圈纏論狙擊手做客金色財經《幣情觀察室》直播間,將分享《揭秘莊家操盤手法 主力是如何血洗散戶?》,敬請關注,掃描下圖二維碼即可觀看直播![2020/4/9]

因此,即使AMM不會根據現實世界的信息更新其價格,由于持續的套利,交易者仍然可以預期AMM的報價會密切跟進全球市場價格。

價格沖擊是什么?

雖然我們學習了如何根據兩種代幣儲備比率計算當前市場價格,但該市場價格僅代表AMM想要的邊際代幣價格。然而在實踐中,交易者通常會一次性買賣許多代幣,每單位代幣的成本都比前一個高。

當前市場價格與預期成交價之間的差距就是價格沖擊(priceimpact)。

價格沖擊是以下兩個因素作用的結果:

你交易量的規模在流動性池中的占比;

流動性池采用的交易規則(例如恒定乘積公式)。

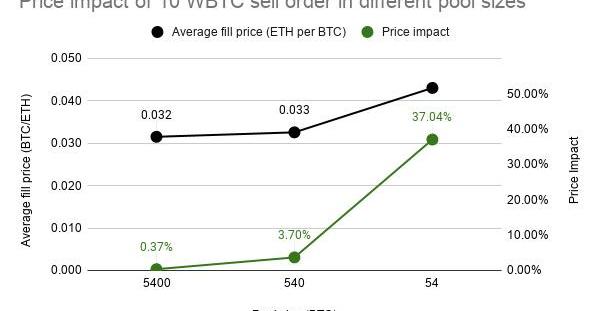

表2:不同訂單規模下的平均成交價(左y軸)和價格沖擊(右y軸)對比圖。這兩個參數都隨著訂單規模增大而增加。隨著訂單規模在流動性池規模中的占比增加,成交價相對市場價格會高出更多。

動態 | 芬蘭海關對如何處理繳獲的比特幣感到困惑:金色財經報道,芬蘭財政部下屬的海關一直在考慮如何處理幾年前從販手中繳獲的1666枚比特幣。據悉,芬蘭海關不想拍賣沒收的比特幣,因為可能會將其返還給犯罪分子。這些比特幣在沒收的時候價值不到70萬歐元(約合76萬美元)。根據Coin360的數據,截至目前,這1666枚比特幣的價值接近1500萬歐元(超過1550萬美元)。據報道,該機構最初計劃在2018年拍賣這些資金,但最終以“反洗錢”為由凍結了這些比特幣。報告指出,除了持有超過1500萬美元的比特幣外,芬蘭海關還持有一些價值數百萬歐元的山寨幣。[2020/2/26]

表3:在Uniswapv2上不同規模的流動性池中進行10WBTC的賣單后,平均成交價(左y軸)和價格沖擊(右y軸)的對比圖。流動性池規模指的是交易池中兩種資產儲備量的總價值。10WBTC的賣單在不同流動性池中的占比分別為0.19%、1.85%和18.52%。因此根據經驗,你的訂單的價格沖擊約為該訂單規模在流動性池中占比的兩倍。

如何最小化價格沖擊?

正如我們之前提到的,價格沖擊在交易總執行成本中占很大一部分。以下是一些能夠將價格沖擊最小化的簡單策略:

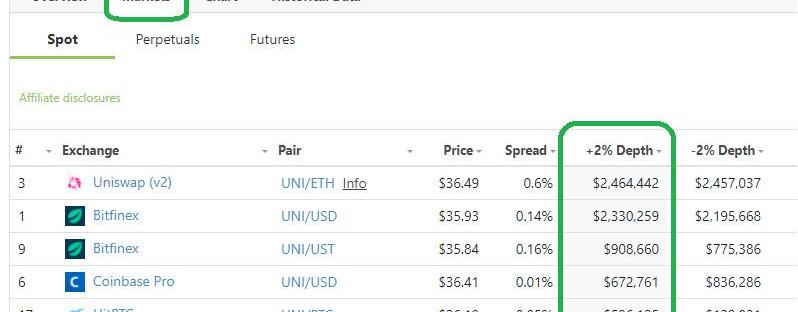

找到深度最好的市場:到目前為止,我們已經確定價格沖擊取決于交易規模在流動性池或市場規模中的占比。因此,我們希望找到在某個價格區間流動性最好的交易池,以使成交價盡可能接近市場價格。Coingecko上的市場深度表是一個不錯的切入點。

表4:市場價格差異2%內的UNI交易對流動性排序。注意Uniswap和Bitfinex價差的差異。來源:Coingecko

關注DeFi以外的市場:雖然這是一篇關于自動做市商的文章,但是我們知道用戶并不總是能夠在鏈上獲取最佳的交易執行。實際上,由于所討論的自動做市商的流動性分布在一個連續的價格區間內,通常很少會有流動性集中在當前市場價格附近。這是許多去中心化交易所都試圖解決的問題。例如Uniswapv3可以讓做市商將其流動性集中在當前市場價格附近,從而提供比中心化交易所更有競爭力的價格。

如果有一筆交易改變了去中心化交易所上某個代幣的價格,且該代幣還在其它市場上交易,就會產生套利機會。如上所述,套利者將進行尾隨交易(即在某筆交易后立即插入自己的交易),讓去中心化交易所上的價格重新回到全球市場價格。顯然,套利行為的存在本身就是一種執行不當證明,因為交易者無異于向套利者捐贈資金。這引出了一個問題:其它市場存在的情況下,你是否應該接受超過2%-3%的價格沖擊來執行鏈上交易?

注意交易費:自動做市商收取0.3%的交易費,這就意味著最佳買單和最佳賣單之間的價差是0.6%。在這個范圍內,自動做市商不會進行報價。換言之,即使是流動性最好的自動做市商交易也明顯存在0.3%的價格沖擊。盡可能降低交易費是至關重要的,對于在中心化交易所中受到價格沖擊影響微乎其微的交易來說更是如此,因此,完全可以說中心化交易所可能是更好的交易執行平臺。(做個對比,同樣一筆交易的費用在幣安上可能是0.1%,在FTX交易所中可能是0.07%)

盡管如此,還有其它原因導致去中心化交易所的成本較高,如全托管、KYC或存款流程等。但即使在這些情況下,交易者也應該意識到較高的交易價格背后意味著去中心化或即時流動性溢價。

分散交易:首先,我們可以將一筆交易分解成幾筆較小的交易陸續完成。這點對于更傾向于使用去中心化交易所的交易者來說尤其重要,暫不論DeFi領域之外還存在其它流動性市場。舉個例子,每次買入20%,然后等待套利者恢復價格。這5筆交易的價格沖擊加起來低于一筆大額交易,但gas成本會更高,執行時間也會更長。交易的數額越大,這個策略就越有優勢,因為固定的gas成本隨著更優的邊際執行降低。這個策略也同樣適用于均值反復資產(如穩定幣)。

直接交易的成本不一定更低廉:并非每筆交易都存在直接交易對,即使存在,也不一定比使用中間貨幣更便宜。例如,盡管代幣A和B存在直接交易對,但是在A-ETH和ETH-B代幣對流動性更充足的情況下,A→ETH→B的交易路線通常更便宜。從交易路線來看,聚合器的建議非常有幫助。

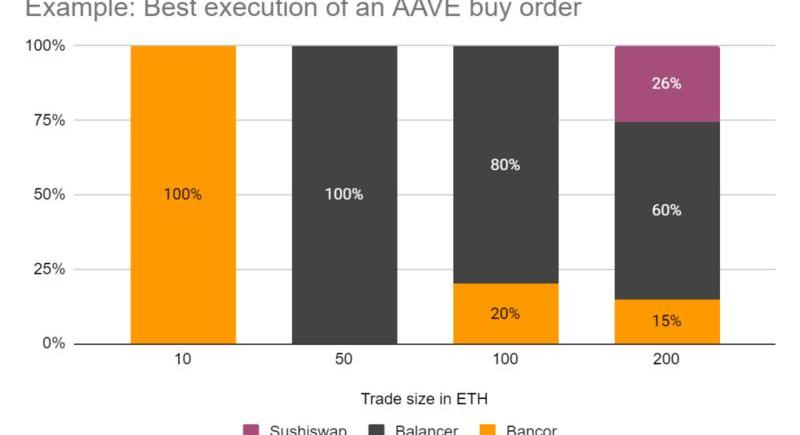

使用去中心化交易所聚合器:最后,你可以使用1inch、Matcha或Paraswap等去中心化交易所聚合器。這些聚合器相當于DeFi領域的智能訂單路由,其運行方式是自動做市商賣出第1個代幣的價格會比第10個代幣低。每當某代幣在多個流動性池中交易時,聚合器會從所有流動性池買入該代幣,盡可能降低每個流動性池的價格沖擊。不同于在一個市場中拉長交易周期,聚合器會在許多可能的市場中分散交易并立即執行。和手動拆分交易一樣,聚合器的gas成本同樣比單筆交易更高。

表5:用ETH買入10個(3200美元)、50個(1.6萬美元)、100個(3.2萬美元)和200個(6.4萬美元)AAVE的最佳策略。交易規模越大,交易路徑就會包含越多交易所,避免對單個流動性池造成過大的影響。來源:1inch

預告

在本系列的第二篇文章中,我們將討論滑點。幾乎所有自動做市商交易都會被搶跑,最終以交易者愿意接受的最大滑點成交。這是公鏈交易獨有的“特征”,在如今的去中心化交易所模式下都無法避免。這一成本只能轉移,從而導致“三明治困境”。

來源|?research.paradigm.xyz

作者|?Hasu

致謝:感謝EvanSS、GeorgiosKonstantopoulos、DaveWhite、DanRobinson、ArjunBalaji和raul的討論和審閱。

Tags:ETH中心化交易所SWAP去中心化交易所ETHMAXY去中心化交易所幣價怎么決定NAGASWAP去中心化交易所交易原理

由于開源和無需許可的性質,加密協議重新點燃了關于公共產品的討論。事實上,區塊鏈的透明度和可訪問性已經重設了自由交易和聯合的模式.

1900/1/1 0:00:00以太坊于2015年7月首次上線,其去中心化應用程序(dApps)的生態系統多年來取得了驚人的發展。0x的第一個場外交易市場于2017年推出。Uniswap于2018年11月首次部署.

1900/1/1 0:00:00目錄: 興起緣由 巧妙敘事 橫向對比 社會氛圍+社交資本 -名人效應 -身份歸屬 -社區福利 版權屬性 互動體系 限量會員制 寫在前面:如今,NFT價格已不是評估和衡量NFT價值的唯一方法.

1900/1/1 0:00:002021年7月8日,區塊鏈數據分析機構Messari發布了2021年二季度的Web3及NFT報告。金色財經總結如下。一、NFT"泡沫"在繼續增長OpenSea展示了NFT生態的增長.

1900/1/1 0:00:00又有巨鱷買入比特幣! 2021年7月12日,以色列駐中國上海領事館官方微博@以色列在中國發布微博表示,以色列投資基金集團:我們已向比特幣投資了23億美元以色列投資基金集團今日表示.

1900/1/1 0:00:00今年4月,以跨鏈技術為核心的Kava完成了第5次主網升級,其生態明星應用HARD貨幣市場也正式升級到了V2完整功能版本,自上線以來.

1900/1/1 0:00:00