BTC/HKD+0.04%

BTC/HKD+0.04% ETH/HKD-0.23%

ETH/HKD-0.23% LTC/HKD-0.3%

LTC/HKD-0.3% ADA/HKD+0.35%

ADA/HKD+0.35% SOL/HKD+1.03%

SOL/HKD+1.03% XRP/HKD-0.31%

XRP/HKD-0.31%原文標題:《SyntheticDerivatives?》原文作者:PapVeradittakit

只用了短短一年多時間,DeFi已經開始「入侵」許多傳統金融系統的核心用例。DeFi的一些核心基礎設施模塊——比如,借貸協議和去中心化現貨交易平臺——已經找到了產品/市場契合度。但是,傳統金融領域里仍然有許多不可或缺的要素,而它們目前還沒有被顛覆。

衍生品可能是下一個被DeFi顛覆的金融「樂高積木」,為什么這么說呢?讓我們用數據說話:2019年,現貨交易僅占到金融行業總交易量的30%;剩下的70%則是來自于期貨和期權。無論您采用哪種方式分析,結論都很明確:金融市場對衍生品的需求很大。

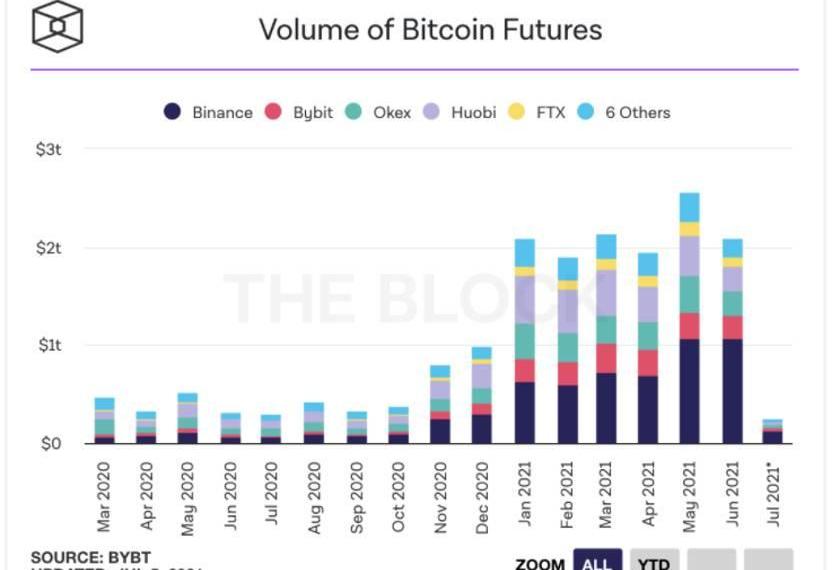

目前,數字資產衍生品仍處于早期發展階段,盡管如此,我們仍然看到數字資產衍生品市場出現上漲趨勢。2020年12月,加密資產衍生品日均交易量超過了1.3萬億美元,占到整個加密貨幣行業市值的一半以上。此外,數字資產衍生品交易量占比也已經達到55%,超過現貨交易市場。

那么,如今數字資產衍生品都在哪里交易

目前,絕大多數加密衍生品都通過中心化交易平臺進行交易,比如Binance、OKEx等。中心化交易平臺之所以會得到衍生品交易者的青睞,主要是因為以下三個優勢:

日本金融廳官員認為FTX Japan在解決技術問題后會立刻歸還用戶資金:1月13日消息,日本金融廳戰略發展與市場局副局長柳瀨護(柳瀬護,Mamoru Yanase)表示,FTX Japan客戶資金在該公司分類管理,“我們認為技術問題一解決,就會歸還用戶資金。”柳瀨護解釋說,日本金融廳正與該公司保持密切聯系,要求盡快安全返還客戶資產,并盡可能早地恢復加密資產交易。他表示:“希望該公司能夠切實采取基于已公布的提款計劃的步驟。”

FTX Japan正在被其美國總部出售,但柳瀨護表示,即使因出售股東發生變化,該公司作為交易所的注冊也不會受到影響,但如果有可能對業務績效造成不利影響,將采取適當的行政措施。

此前金色財經報道,FTX Japan計劃于明年2月中旬歸還客戶資產。(彭博社)[2023/1/13 11:10:01]

能夠積累大量流動性;

提供具有合理競爭力的利率;

能夠有效地吸引大型金融機構。

Bitpanda聘請畢馬威負責資產驗證:11月15日消息,奧地利加密貨幣交易平臺 Bitpanda GmbH 聯席首席執行官 Demuth 表示,由于 FTX 破產事件影響了整個加密行業,他們決定聘請四大會計事務所畢馬威進行資產驗證,包括核實客戶資產是否由存儲在 Bitpanda 冷錢包中的相應加密貨幣資金覆蓋,涉及比特幣等其他 5 個 Token。[2022/11/15 13:08:56]

上圖資料來源:TheBlock

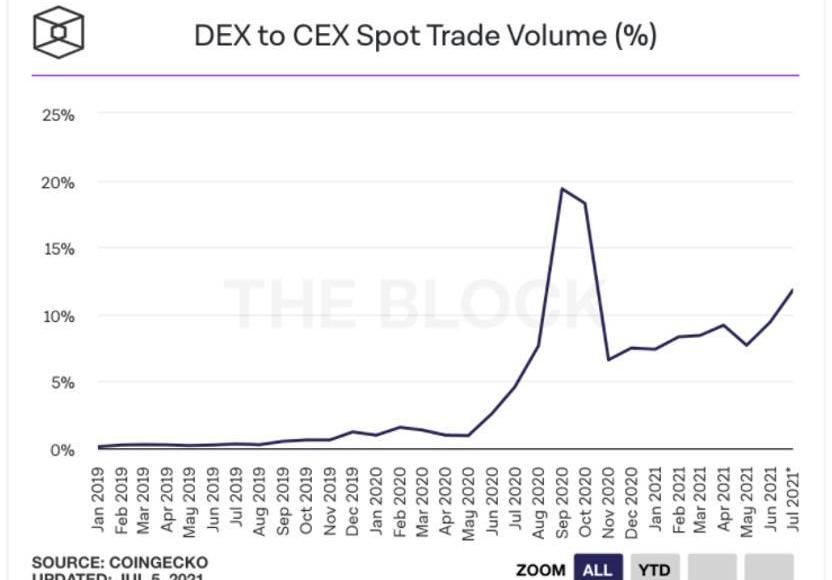

但是現在,情況似乎開始慢慢發生變化。我們知道,在數字貨幣發展早期階段,由于用戶友好和低交易費等優勢,絕大多數數字貨幣交易都是在Coinbase或Binance這樣的中心化交易平臺內完成的。不過隨著時間的推移,諸如Uniswap或0x之類的去中心化交易平臺開始嶄露頭角,他們能以中心化交易平臺根本無法提供的方式為用戶提供價值,比如:

提供更廣泛、數量更多的交易對;

提供更高的流動性等。

如今,有近15%的現貨交易是在去中心化交易平臺完成的,這對整個數字貨幣生態系統來說是一個了不起的成就——但其實,一切才剛剛開始。

PancakeSwap銷毀5,601,000枚CAKE代幣:7月20日消息,PancakeSwap表示,銷毀5,601,000枚CAKE代幣,價值約6850萬美元。PancakeSwap表示,使用交易費、預測費和gas rebate從市場上回購了180萬美元的CAKE、價值18萬美元的CAKE來自NFT、Profile和資金庫。[2021/7/20 1:05:10]

上圖資料來源:TheBlock

我們相信,衍生品市場也會出現類似的情況。

中心化交易平臺有許多限制。在最近的市場波動中,這些限制帶來的影響已經完全凸顯出來了,包括:

存在不透明的幕后機制,在強制清算的情況下,可能會引起爭議。

較為依賴機構信任,一些因擔心發行方破產而購買長期衍生品的交易者會被拒之門外。

運營效率非常低下,隱私設置復雜,新交易對的添加速度非常緩慢。

Pantera Capital創始人:比特幣將在危機中走向成熟:Pantera Capital創始人兼首席執行官Dan Morehead預測,比特幣將在2020年金融危機期間“走向成熟”,并可能在12個月內創下歷史新高。他對經濟做出了嚴峻的預測,并表示他相信全球經濟即將進入有史以來的首次負增長時期。Dan Morehead談到美國經濟時說:“我現在認為衰退可能比任何戰后衰退都大。” 指出,在當前和其他市場低迷時期,比特幣一直與股票市場相關。然而,他表示,在股市價格下跌一兩個月后,加密貨幣的相關性往往會降低。他將比特幣比作債券,后者在市場動蕩時往往會大放異彩,并預測比特幣將分階段復蘇,然后達到歷史新高。(Cointelegraph)[2020/3/27]

存在監管風險,可能影響交易可訪問性,比如英國市場金融行為監管局(FCA)最近表示,幣安在英國的控股公司BinanceMarkets不得在英國開展任何受FCA監管的金融業務,同時也不能向個人客戶提供貸款業務。

與此同時,隨著去中心化衍生品交易平臺的成熟,我們相信這種「新型」交易平臺可以提供更加卓越的產品和服務,就像它們在現貨市場上所做的那樣。事實上,現在的問題已經不是去中心化是否到來,而是何時到來。

Pantera Capital: 6500美元是比特幣熊市的低點:據彭博報道,最大加密貨幣對沖基金之一的Pantera Capital Managemen周四再發給投資者的信中表示,6500美元是比特幣熊市的低點,比特幣將在明年大部分時間處在這一價格之上,甚至可能超過去年的2萬美元紀錄高位。[2018/4/13]

SynFutures:Anything.Anytime.

SynFutures是一個去中心化衍生品交易平臺,他們正在抓住當前巨大的市場發展機遇,最近成功募集到一筆1400萬美元的A輪融資,PanteraCapital是參投方之一。此外,SynFutures團隊還在今年6月推出了平臺的ClosedAlpha版本,在以太主網和Polygon上線。

簡而言之,SynFutures是「期貨合約領域里的Uniswap」:用戶只需點擊幾下即可輕松上架自己的期貨合約,而且能以免許可的方式購買所需的衍生品合約。SynFutures有三個核心目標:

讓任何人都可以訪問;

高度去中心化;

與盡可能多的交易對兼容。

目前,該協議建立在Ethereum和Polygon之上,Polygon是一個二層擴展解決方案,旨在最大限度地減少交易費用。

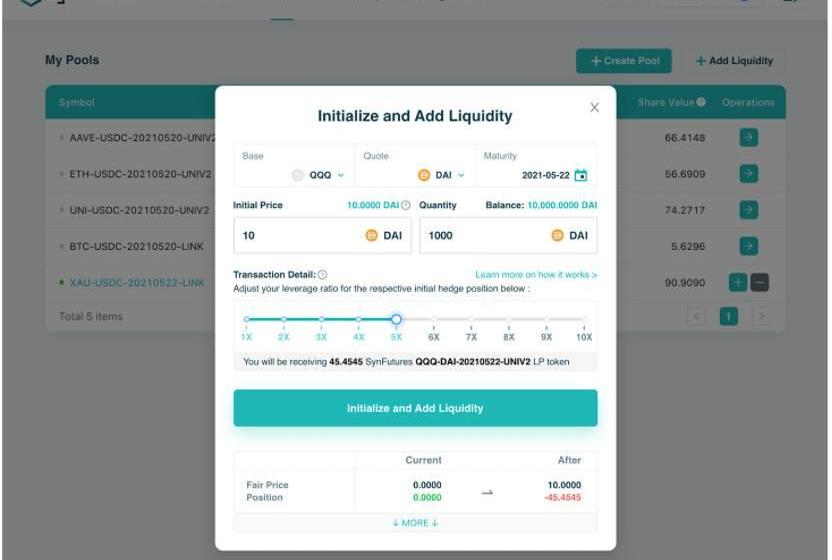

上圖資料來源:SynFutures

毫無疑問,在當前合成衍生品領域里,最知名的項目當屬衍生品流動性協議Synthetix,但我們相信,SynFutures在很多方面有能力超越Synthetix,比如:

1、SynFutures支持更廣泛的交易對

如果想在Synthetix推出新資產,必須遵循一套冗長的治理流程,有時可能需要幾個月時間才能完成資產上線。相比之下,SynFutures允許用戶直接選擇他們喜歡的任何交易對,然后立刻就能進行購買。

2、SynFutures不存在零滑點「陷阱」

Synthetix的「零滑點」承諾表面上看起來不錯,但實際上,用戶依然可能面臨無限下行風險——一旦Synthetix協議原生代幣SNX價格出現劇烈波動,會導致交易者出現意外損失,無論本身交易是做多還是做空。相比之下,SynFutures從機制上完全避免了這些陷阱,更符合金融市場基本邏輯。

3、SynFutures的資本效率更高

Synthetix設定的抵押率為450%,容易導致資產利用率不足。相比之下,SynFutures允許用戶將100%資本投入使用,而且僅用單一代幣即可完成做市。

自動做市商(AMM)如何運作

SynFutures的獨特之處在于他們的sAMM——這是業內首創的合成資產自動化做市商,以下是其工作原理的簡短說明:

SynFutures的合成資產自動化做市商可以讓流動性提供者提供交易對中的任意一種資產,然后智能合約就會自動合成池中的另一種資產。例如,如果您選擇將穩定幣存入ETH/USDT池,那么可以使用USDT提供全部金額,而不是提高每一個等量代幣。

用戶存款價值的50%將會保留在USDT中,另外50%將用作保證金來代表ETH的合成1x多頭期貨合約,這樣用戶就可以獲得衍生品頭寸敞口了。

當多頭頭寸被創建之后,sAMM會自動為用戶建立等量的空頭頭寸,多頭和空頭頭寸相互抵消,因此用戶向池中增加流動性時就不會增加任何額外風險。

實際上,期貨合約有兩個核心要素:

基礎資產

報價資產

有趣的是,SynFutures允許流動性提供者選擇提供單邊流動性;換句話說,他們可以選擇提供交易對中的任意一種資產。當LP提供流動性時,sAMM本質上「變成」了市場參與者,擁有自己的保證金賬戶。當然,如果您不太了解這種機制,不妨可以換一種思路,將其看做是一個流動性提供者給一個典型的AMM池進行「流動性提供」,只是這個流動性提供者還必須確保滿足流動性池的保證金要求。

此外,SynFutures還具有一套獨特的清算機制。在去中心化金融衍生品協議Maker里,賬戶抵押品不足會自動引發清算,而SynFutures則有所不同,對于那些不滿足保證金要求的賬戶,SynFutures會強制減少他們的頭寸——這是一種專門用于衍生品交易的「折中辦法」,可以最大限度地降低協議的系統性風險,同時又能簡化清算過程。

發展路線圖

SynFuturesV1將于7月晚些時候在主網上推出,該版本將支持:

固定保證金期貨

杠桿交易

所有Chainpnk支持資產的期貨流動性池

Uniswap、Sushiswap資產的期貨流動性池

展望未來,SynFutures還將推出許多令人興奮的新產品,包括:

指數期貨,比如對未來比特幣挖礦難度的推測。

共享保證金期貨,包括永續期貨和去中心化期貨基差交易。

交叉保證金期貨,針對無常損失提供「自動對沖」解決方案。

上圖資料來源:SynFutures

我們相信,衍生品將成為DeFi生態系統的重要組成部分,就像它在傳統金融系統中的地位一樣。只有那些能夠替代中心化產品的優質去中心化協議才能抓住這個巨大機遇。

當然,SynFutures仍處于早期階段,但我們相信他們已經創造了一款面向更廣闊市場的差異化產品,也很高興能與他們一起前行。

Tags:SYNTURFUTURESsynapse幣價格Joint VenturesfuturenewmediaReSource Protocol

細心的朋友會發現,最近傳統金融公司開始吹起了Crypto領域的權益證明資產和Staking質押服務.

1900/1/1 0:00:00每天有成千上萬的人第一次使用去中心化交易所。然而,公鏈的特性通常會讓新手措手不及,即使是那些熟悉傳統市場的用戶。結果就是交易者的資金流向套利者和搶跑者,導致其操作受到預期之外的影響.

1900/1/1 0:00:00注:《HowtoDeFi:Advanced》是CoinGecko今年7月出版的DeFi經典讀物《HowtoDeFi》的進階版.

1900/1/1 0:00:00熱點摘要: 1.韋氏評級:BTC下一個重要位置是36000美元,ETH或將引領下一波復蘇浪潮;2.英國一男子將在垃圾填埋場尋找其包含3.78億美元比特幣的硬盤;3.NBA傳奇明星艾弗森宣布與TO.

1900/1/1 0:00:00概要 1.上周STX代幣價格一直上漲。2.Stacks區塊鏈將智能合約引入BTC網絡。3.基于Stacks的PoX共識機制,持幣者可以質押STX代幣獲得BTC.

1900/1/1 0:00:00美國科技界最大的比特幣特粉、推特CEO和Square創始人JackDorsey7月9日證實,Square正在造比特幣硬件錢包.

1900/1/1 0:00:00