BTC/HKD+0.75%

BTC/HKD+0.75% ETH/HKD+0.86%

ETH/HKD+0.86% LTC/HKD+2.08%

LTC/HKD+2.08% ADA/HKD+1.49%

ADA/HKD+1.49% SOL/HKD+0.65%

SOL/HKD+0.65% XRP/HKD+1.35%

XRP/HKD+1.35%前言

宏觀經濟層面,美聯儲7月FOMC會議維持基準利率和購債規模不變,符合市場預期。美聯儲主席也表達了當前的就業水平和通脹數據不支持加息。不過聯儲討論了Taper的條件,認為有了一定的苗頭,但還未達到實質性要求,因此需要密切關注8月份的聲明。

7月份交易所BTC和ETH的提幣趨勢較為明顯,BTC累計提幣量超6萬枚,ETH也有100多萬的提幣,說明市場資金仍然在低位抄底。

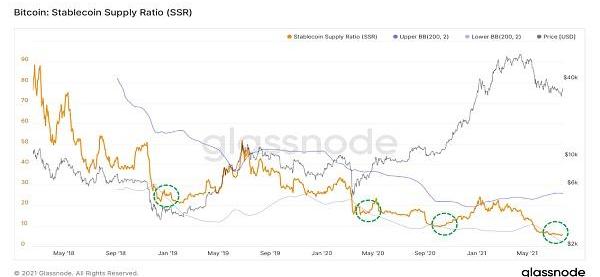

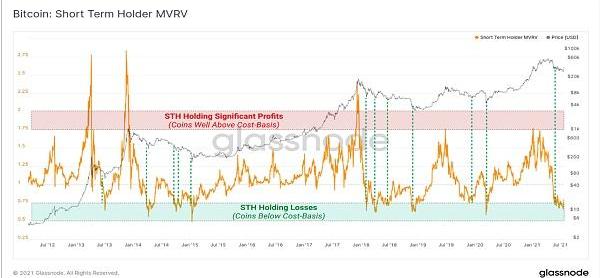

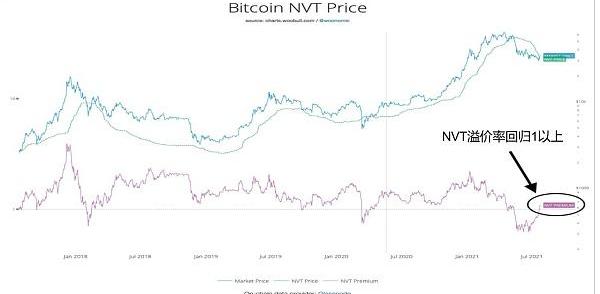

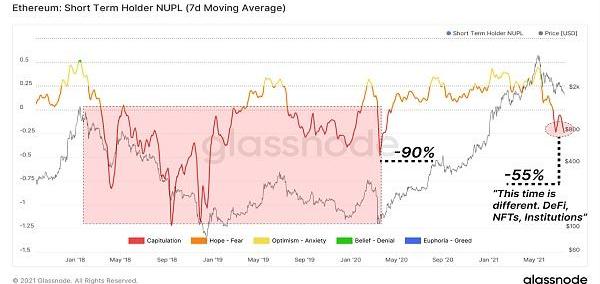

BTC鏈上估值指標SSR、STH-MVRV、NVT等均反映出7月份市場已出現極度低估的跡象,市場出現了良好的買入價位和時機。ETH的長期投資者占比逐漸提升,并且NUPL指標反映短期投資者同樣出現了低位投降離場的跡象,市場筑底概率大增。

機構持倉變動在7月份表現較為平淡,公司、基金等主力機構在7月份持倉保持平穩波動。

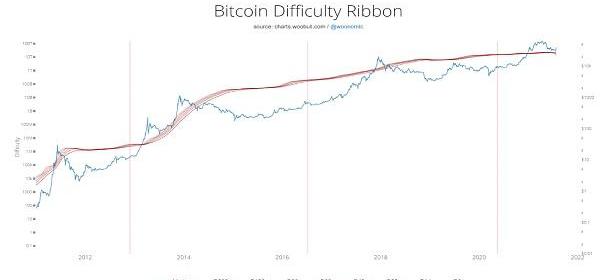

算力市場基本止跌,但礦工出海部署的進度仍較為緩慢,因此算力的回升并不那么順暢,目前已從7月初的80EH/上升至120EH/s附近。隨著算力的回升,挖礦難度也在7月31日迎來政策打壓后的第一次上調,對市場有積極的信心提振作用。縱觀歷史,每次挖礦難度大幅下跌后,均是抄底的好時機。

由于在6.4萬美元附近美元巨大的成交量,本報告認為6.4萬美元附近并不是主力出貨的位置,在7月份比特幣跌至3萬美元附近時,有大量的資金流入巨鯨錢包,并且交易所的提幣趨勢大幅增長,我們認為主力仍然看好后市并在抄底。3萬美元附近有望成為本輪調整的中長期支撐區域。

一、宏觀環境

對縮減購債有了苗頭,但仍未達到預期的條件。加息還早。

7月FOMC會議美聯儲維持聯邦基金目標利率0-0.25%不變,維持購債規模不變,符合市場預期。本次的FOMC聲明中,最大的變化在于新增了“經濟已經朝著縮減購債的目標取得進展,委員會將在接下來的會議上繼續評估這一進展”,這一表述是首次出現在會議聲明里,反映出美聯儲認為Taper的條件正日趨成熟,只是目前還不夠充分,尚需再等待一段時間,這可以看作是美聯儲在為Taper吹風。

總結美聯儲7月的議息會議,認為縮減貨幣政策的條件有利長遠有了一定的苗頭,但是美元達到實質性要求的條件,距離Taper只差一個充分就業和通脹目標。有關通脹問題的措辭沒有任何變化,新增“通貨膨脹過程”的描述,表態目前沒有進入“通貨膨脹過程”,與“臨時性通脹”相對應。有關就業市場的措辭也沒有太大變化,鮑威爾依舊表達了對就業市場的強大信心。對Delta疫情不擔心,表示“一波比一波弱”。

Paradigm推出公共加密數據產品:3月18日消息,加密風投機構Paradigm推出Paradigm數據門戶,為研究人員與工具構建者組裝一堆公共加密數據集。該數據集源自3個以太坊歷史的公共數據集:合約、ETH轉賬與插槽。這些數據集被設計為一種公共產品,開源免費使用。未來將增加更多類型的數據集與更多區塊鏈的數據集。[2023/3/18 13:12:22]

本報告認為,考慮到目前美國經濟基本面具備貨幣政策收緊的環境,同時美聯儲表態也未發生方向性的轉變,目前看仍不宜低估8-9月釋放Taper預期的可能性。因此需要密切關注8月份美聯儲的表態。但目前僅僅只是處于套利縮減購債的階段,距離加息還很早。

二、鏈上數據

1、交易所充提

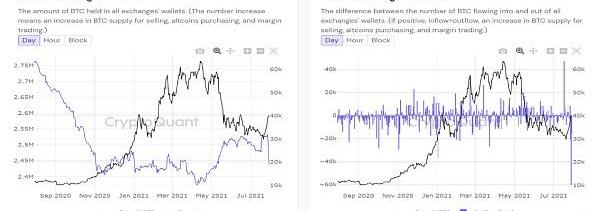

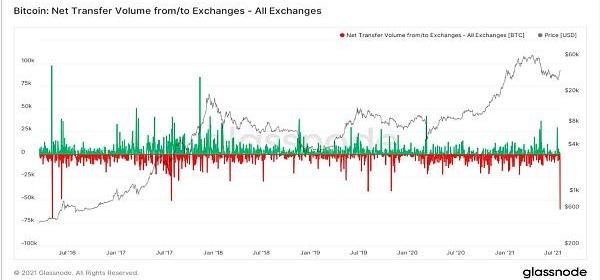

BTC交易所流量

7月份中心化交易所的比特幣儲備余額波動幅度較大,呈現震蕩下行趨勢。7月1日至7月10日為凈流出,凈流出量為3.8萬枚。7月10日至7月19日,交易所BTC儲備余額在突然走高,coinbase交易所凈流入接近3萬枚,交易所BTC儲備余額在250萬枚附近徘徊了數日。7月27日起交易所儲備余額出現急速下降,凈提幣量超6萬枚,此后數日震蕩下行。截止7月31日,全部中心化交易所BTC儲備余額為245萬枚,較5月環比下降2%。

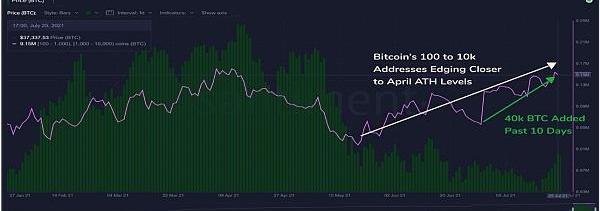

交易所BTC儲備余額走低與資金在低位密集吸籌有關系。市場主力刻意壓盤制造恐慌,巨鯨在3萬美元附近密集買入。在過去5個星期,100BTC-10000BTC的地址,持倉總額增加了13萬枚BTC,僅在過去10天就買入了4萬枚BTC。

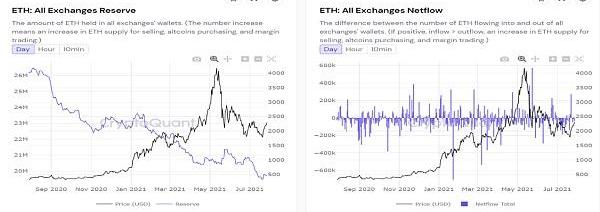

ETH交易所流量

7月份交易所ETH儲備余額整體呈現下降趨勢。7月份交易所ETH儲備余額從2062萬枚減少至1973萬枚,結束了一個多月的提幣放緩趨勢。

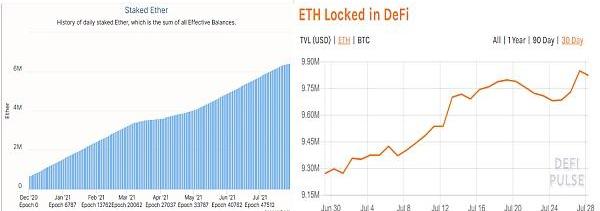

以太坊2.0信標鏈存款合約質押的以太幣在7月份增長了40萬枚,在DeFi中鎖定的ETH數量7月份增加了53萬枚。DeFi和信標鏈質押量的增長加快了ETH的從交易所的提幣趨勢。

加密數據公司The TIE完成900萬美元A輪融資:金色財經消息,加密信息服務提供商TIE在A輪融資中籌集了900萬美元。本輪融資由Blizzard牽頭,Golden Tree Asset Management、NYDIG、Hudson RiverTrading、Republic Capital、Gemini FrontierFund和Nexo等公司的高管參與其中。該公司表示,該輪融資使TheTIE的投后估值達到1億美元。據悉,TIE的核心產品是SigDev終端,它在單一平臺上提供市場、公司和新聞數據。借助新的資金,該公司旨在擴展三個垂直領域:機構解決方案、數據再分配和代幣關系。(theblockcrypto)[2022/3/21 14:09:31]

2、鏈上指標

BTC鏈上指標

StablecoinSupplyRatio指標也稱為“穩定幣供應指數”,該指標是BTC市值與穩定幣總市值的比值,可以用于反映市場資金的充裕程度。

在比特幣在3萬美元附近徘徊時,該指標數值跌至8,即BTC市值規模大約是穩定幣總市值的8倍左右。該指標創下了近一年來的新低,處于去年10月份牛市啟動前的水平。該比值越低,表明市場的穩定幣規模占越BTC的市值規模就越高,也就說明市場“子彈”越充足。

MVRV(market-value-to-realized-value),即持倉市值與已實現市值的比值。已實現市值是投資者在鏈上移動時的市值,它反映了市場上所有投資者的平均鏈上移動價值,也可以視為鏈上移動的公允價值或平均價值。

當持倉市值高于所有投資者鏈上移動的平均價值時,表明估值開始走高,當高到一定程度時,表明當前的市場價格已遠遠高于投資者鏈上轉移代幣時的平均價格,估值較高,泡沫較大,存在下跌的風險。

當持倉市值低于所有投資者鏈上移動的平均價值時,表明估值逐漸走低,當低到一定程度時,表明當前的市場價格已遠遠低于投資者鏈上轉移代幣時的平均價格,估值較低,底部的被探明的可能性較大。

STH-MVRV指的是短期持有者的MVRV值,短期持有者有一個非常明顯的特征是,行情好時,會貪婪涌入,行情差時,則會恐慌投降。因此短期持有者的MVRV值有明顯的鋒利的波峰和波谷值。當STH-MVRV高于2以上時,代表市場泡沫的高估值;低于1時,進入低估。當進入0.75以下時,則代表嚴重低估。目前處于0.75的附近,表明當前短期投資者已經虧損嚴重,或者逐漸離場導致持倉市值下降至極低的水平,底部探明的概率極高。

委內瑞拉總統:委內瑞拉可以用加密數字貨幣或石油幣方式投放貸款:委內瑞拉總統馬杜羅表示:委內瑞拉國有銀行將以外幣形式發放貸款,還可以用加密數字貨幣或石油幣方式投放。[2021/8/13 1:52:26]

NVT指標是比特幣的相對估值指標,其原理類似于股票的市盈率估值法。NVT比率指比特幣市值與通過鏈上轉移傳輸的比特幣數量的美元價值的相對比值,即比特幣市值除以鏈上轉移量的美元價值,類似于股票的市值與凈利潤的比值。

該指標用于反映比特幣的市值超過鏈上轉移價值的倍數,當該倍數越低時,表明比特幣市值越接近比特幣網絡使用價值,此時比特幣的價值越低估;反之,當比特幣市值越高于鏈上傳輸量價值時,表明越高估。

當該指標低于1時,則表明比特幣進入低估區域,每次進入低估區域時均是較好的買入時期。比特幣在5月份至7月,該指標為長時間位于1以下,市場被嚴重低估。目前NVT價格與比特幣價格的比值已觸底反彈,重回1上方,市場正在從低迷中逐步復蘇。

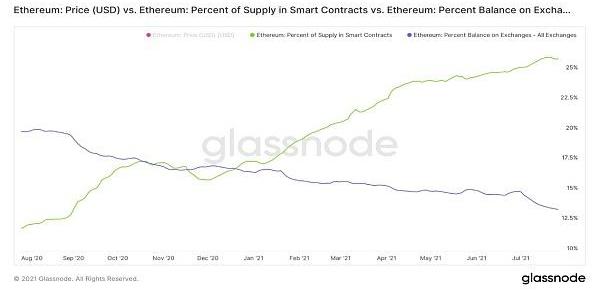

ETH鏈上指標

鎖定在智能合約中的ETH自去年以來一直保持上升趨勢,截止目前有超過總流通量的25%以太幣被鎖定在以太坊智能合約中,數量大約950萬枚上下。

由于鎖定在智能合約中的ETH作用大多是質押以提供流動性,其中大部分ETH進入了借貸協議,例如AAVE、Maker、compound等項目,這部分鎖倉的ETH流動性是較差的,因而鎖倉量的增加會減少二級市場少的拋盤。

與此同時,交易所中的ETH數量也在持續下滑,中心化交易所中剩余的ETH代幣數量的減少對ETH的供求關系啟到了積極的作用。

從ETH代幣的持有者結構看,長期持有者的比例在穩步增加。過去12個月,長期持有占比從56.38%增長至62.18%,即使在過去2個月的暴跌中,長期持有者比例也連續2個月增長。

長期持有者比例的增長,很大一部分是由于DeFi的繁榮,DeFi生態的繁榮,催生了質押/流動性挖礦、套利等需求,即使不在二級市場交易ETH代幣,也能夠獲得不錯的穩定收益,一定程度上說明了這些投資者對以太坊生態的看好。

JIBEX將成為泰國第三家加密數字貨幣交易所:加密貨幣數字交易平臺JIBEX將于4月份開始運營,預計將利用其電子錢包服務從10,000位投資者處獲得約5億泰銖的存款。 它將成為繼bx.in.th和TDAX之后由泰國人經營的第三家數字資產交易所。[2018/3/27]

短期持有者相對未實現盈虧表明短期投機者已經進入投降階段。該指標數值介于-1到1,數值為正時,反映短期持有者的持倉普遍為盈利狀態,反之則代表虧損狀態。在近期的下跌中,STH-NUPL持續下挫,表明在2月至4月份進來基本已經進入虧損狀態。

該指標可以輔助判斷短期的市場熱度,當指標處于極端狀態時,表明短期持有者的參與熱情也處于極端狀態,極端看好或極端悲觀,這部分投資者的情緒熱度往往是市場行情反轉的重要信號。

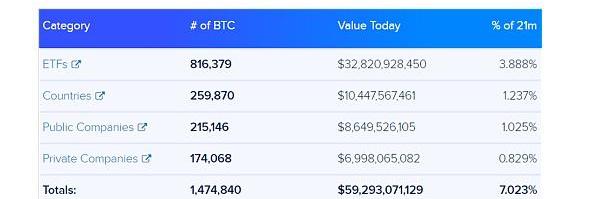

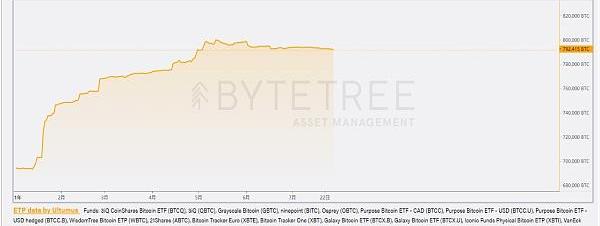

3、機構持倉

7月份全球各類機構持倉量保持穩定,合計持倉147.48萬枚比特幣。其中,類ETF基金持有81.6萬枚,國家政府罰沒持有、公務員公開持有合計25.9萬枚,私人公司持有17.4萬枚,公眾公司持有21.5萬枚。

基金機構在7月份的持倉整體變動幅度不大,7月底持倉量在80萬枚上下。這些基金機構包括:3iQCoinSharesBitcoinETF(BTCQ),3iQ(QBTC),GrayscaleBitcoin(GBTC),ninepoint(BITC),Osprey(OBTC),PurposeBitcoinETF-CAD(BTCC),PurposeBitcoinETF-USD(BTCC.U),PurposeBitcoinETF-USDhedged(BTCC.B),WisdomTreeBitcoinETP(WBTC),21Shares(ABTC),BitcoinTrackerEuro(XBTE),BitcoinTrackerOne(XBT),GalaxyBitcoinETF(BTCX.B),GalaxyBitcoinETF(BTCX.U),IconicFundsPhysicalBitcoinETP(XBTI),VanEckVectorsBitcoinETN(VBTC),CoinsharesPhysicalBitcoin(BITCSW)。其中,交易所基金合計持倉12.26萬枚,約占全部基金機構持倉量15%左右。

韓國加密數字貨幣交易所存款一年暴漲64倍 總額已超2萬億韓元:韓國政府首次獲得了加密數字貨幣交易所的法定存款總額數據,相比于去年,今年總金額已經超過2萬億韓元,是去年的64倍。[2018/1/3]

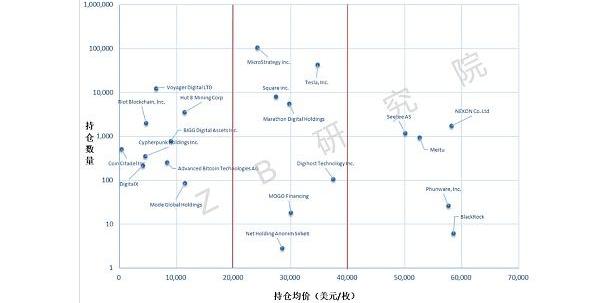

公眾公司公布的持倉數據大多有持倉均價,從數據分布上看,有36家企業宣布持有比特幣,其中26家公布投入成本。這26家企業中,有9家企業持倉均價在20,000美元下方,7家企業持倉均價介于20,000-40,000美元,5家企業持倉均價持倉高于40,000美元。持倉均價低于2萬美元的企業中,大部分持倉數量介于100-1000枚之間。持倉均價在2-4萬美元的企業持倉量最大,其中Microstrategy、特斯拉的持倉數量在數萬枚,Square、馬拉松數字集團等持倉數量高于5000枚

4、算力市場

受中國監管政策影響,6月比特幣全網算力暴跌至?80EH/s?上下,較歷史高點回撤65%。

盡管如此,由于難度調整機制的存在,在7月3日比特幣網絡迎來史上最大的難度下調,并且網絡難度連續下調4次,再加上海外挖礦市場的機器逐步部署,比特幣全網算力在7月份基本止住了下跌趨勢。算力的復蘇跡象已經出現,但目前中國礦工機器出海還未全部完成,國外的礦場部署也需要一定的時間,因此算力的回升顯得相對緩慢,呈現震蕩弱勢復蘇的跡象。

截止本報告發表日,比特幣全網算力已從回升至118EH/s,最高到了120EH/s以上。全網的難度預計將在7月31日迎來第一次上調,預估上調幅度為4.7%左右。

7月份,礦工的拋售力度得到了很大程度上的環境,當前惜售意愿比較明顯。雖然中國的礦工面臨資本建設的資金甚至是去杠桿及運營資金的需求導致拋售錢包中的比特幣,但從下面圖表的數據中,我們并沒有看到礦工大規模、高頻率拋售的跡象。最近一次較大規模的拋售發生在6月中旬,此后礦工錢包的余額呈現走高的趨勢,向市場傳遞了礦工仍舊看好比特幣未來的價格。

由于算力的下跌,導致比特幣短期哈希難度帶下穿長期哈希難度帶,這在歷史上通常伴隨著價格的下跌。其核心邏輯是價格下跌,或外部不可抗因素導致了礦工關閉算力,前者由于盈利減少而導致礦工選擇主動出清,后者通常伴隨監管,而監管也會導致市場恐慌,恐慌情緒帶崩市場價格。

不管是何種原因,其最終結果體現在價格上,價格的下降導致比特幣的估值吸引力上升,這也意味著哈希難度帶下降通常預示著階段性底部區域的到來。通過觀察歷史哈希難度帶與價格的關系,每次短期哈希難度帶下穿長期哈希難度帶時,都是底部區域。

由于中國的比特幣算力占比長期維持在50%以上,本輪政策打擊對于緩解比特幣算力在地域上過于集中的情況,有其積極的一面。算力在越分散,比特幣網絡越安全,從長遠看將使比特幣網絡更加健壯。

三、技術分析

觀察市場是否處于牛市的頂部,一個方法是判斷主力是否派發出貨,通過觀察交易量可以大致推斷。在一輪牛市的尾聲,主力在頂部附近大量出貨,反映在盤面上便是成交量與價格出現天量天價。成交量放的很大,代表主力在借勢派發籌碼。如果是階段性頂部,成交量未放大,表明市場在此價位沒有大資金賣出籌碼,更可能是因為縮量上漲買盤不足導致的市場回調。

比特幣過往大級別牛市的頂部,均出現了放量見頂的跡象,表明主力確實是在頂部拋售了大量籌碼離開市場。但本輪6.5萬美元附近,市場成交量相當低迷,甚至比在熊市底部收集籌碼時的成交量還低。未見到大幅派發的跡象,說明主力在此價位并未大幅出貨

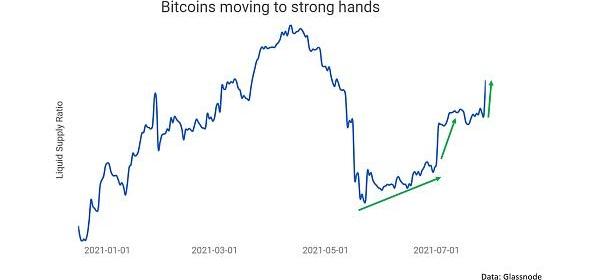

鏈上轉賬數據也反映了巨鯨在3萬美元附近吸籌的跡象。在比特幣跌到3萬美元附近時,有巨大的資金買入比特幣,并將其提到了巨鯨的錢包地址中,下圖氣泡大小反映了BTC流入巨鯨錢包的數量,越接近3萬美元附近,巨鯨錢包的BTC流入量越大。7月29日出現了超6萬枚的交易所提幣,這是2016年以來的最大單日提筆量。BitcoinSupplyRaito?指標是長期投資者持幣量與短期投資者持幣量的比值,該比值走高時,代表長期資金在收集籌碼,而短線炒作者則在離場。這些跡象都說明了大資金仍然看好后市,拋售意愿不高,那么3萬美元附近很有可能將是相當長時間內的底部支撐區域。

綜上,無論是市場成交量,還是鏈上數據,或者交易所的提幣數據,都不支持6.5萬美元是本輪牛市周期的大頂,3萬美元附近可能是本輪回調的底部區域。

四、報告結論

宏觀經濟層面,美聯儲7月FOMC會議維持基準利率和購債規模不變,符合市場預期。美聯儲主席也表達了當前的就業水平和通脹數據不支持加息。不過聯儲討論了Taper的條件,認為有了一定的苗頭,但還未達到實質性要求,因此需要密切關注8月份的聲明。

7月份交易所BTC和ETH的提幣趨勢較為明顯,BTC累計提幣量超6萬枚,ETH也有100多萬的提幣,說明市場資金仍然在低位抄底。

BTC鏈上估值指標SSR、STH-MVRV、NVT等均反映出7月份市場已出現極度低估的跡象,市場出現了良好的買入價位和時機。ETH的長期投資者占比逐漸提升,并且NUPL指標反映短期投資者同樣出現了低位投降離場的跡象,市場筑底概率大增。

機構持倉變動在7月份表現較為平淡,公司、基金等主力機構在7月份持倉保持平穩波動。

算力市場基本止跌,但礦工出海部署的進度仍較為緩慢,因此算力的回升并不那么順暢,目前已從7月初的80EH/上升至120EH/s附近。隨著算力的回升,挖礦難度也在7月31日迎來政策打壓后的第一次上調,對市場有積極的信心提振作用。縱觀歷史,每次挖礦難度大幅下跌后,均是抄底的好時機。

由于在6.4萬美元附近美元巨大的成交量,本報告認為6.4萬美元附近并不是主力出貨的位置,在7月份比特幣跌至3萬美元附近時,有大量的資金流入巨鯨錢包,并且交易所的提幣趨勢大幅增長,我們認為主力仍然看好后市并在抄底。3萬美元附近有望成為本輪調整的中長期支撐區域。

?

紅杉中國從7年前投資火幣開始,陸續投資了比特大陸、Conflux、貝寶金融、分布科技等14個以上的區塊鏈或者加密貨幣項目。“如果能拿到紅杉這樣的頂級投資,那么創業就成功了一半.

1900/1/1 0:00:00Hi,小伙伴們~ GameFI的火爆行情讓人猝不及防,上半年之前很多人都沒預料到資本對NFT游戲會如此狂熱.

1900/1/1 0:00:00忽然之間,NFT火了起來。8月2日,北京商報記者發現,騰訊上線了一款NFT交易App"幻核",首期限量發售300件"《十三邀》NFT數字藏品".

1900/1/1 0:00:00日經新聞報道,柬埔寨央行數字貨幣Bakong自2020年10月正式推出以來,用戶數大增,截至6月,Bakong電子錢包用戶數較三個月前翻了一番,達到20萬.

1900/1/1 0:00:00本篇NFT報告共計15頁,分為: 市場概覽 NFT交易市場 GameFi Metaverse 收藏品 體育類 藝術類 本篇報告的一些關鍵數據:截至7月.

1900/1/1 0:00:00如果沒有參議員反對,新的妥協版修正案仍然可以通過一致同意的請求被添加到HR3684中。美國參議員對基礎設施協議中適用于加密貨幣的條款提出了不同的修正案,在立法受挫后達成了妥協.

1900/1/1 0:00:00