BTC/HKD+1.31%

BTC/HKD+1.31% ETH/HKD+1.95%

ETH/HKD+1.95% LTC/HKD+1.59%

LTC/HKD+1.59% ADA/HKD+1.77%

ADA/HKD+1.77% SOL/HKD+0.98%

SOL/HKD+0.98% XRP/HKD+1.04%

XRP/HKD+1.04%加密貨幣的價格波動,并沒有澆滅人們對DeFi的熱情,雖然DeFi是去中心化世界的一朵花,但凡事都有風險,DeFi也不例外。

那么我們想要對沖DeFi的風險應該怎么辦?

就最近的各項指標表明,期權不失為一個對沖工具。

下文就是從DeFi的視角來了解整體市場狀況,并在此基礎上提出的解決其問題的方法。文章偏淺顯易懂。

介紹

在加密市場下跌期間,DeFi用戶發現自己就像沸水里的小龍蝦。隨著抵押資產價格的急劇下跌,DeF挖礦者的資金處在清算的邊緣,而他們中的大多數人甚至沒有意識到這一點。

如果出現理論上的拋售浪潮,你和我可能會看到DeFi資產的大規模清算。對于新的DeFi用戶來說,這將是關于這種資產類別相關風險的第一個重要教訓。

DeFi用戶

如果抵押品資產價格下跌,這將使大量資本面臨清算風險,為2020年3月的價格波動創造條件。對于持倉者——那些不積極在市場上交易的人——來說,這些條件并不理想。這為交易者創造了很好的機會。

日本經濟安全大臣:日本方面有必要考慮如何使用數字貨幣:日本經濟安全大臣小林鷹之:日本方面有必要考慮如何使用數字貨幣,以便在國際規則制定中發揮主導作用。(金十)[2021/10/14 20:29:08]

然而,現實情況是,大多數加密交易者還沒有準備好認識到這一市場趨勢。DeFi資產的獨特之處在于,幾乎所有與它們的交易都是在交易所之外進行的。沒有訂單簿,也沒有多頭和空頭的平倉比例。更準確地發出市場調整預警的工具剛剛開發出來。雖然這些發展非常新,第一批應用這些方法和技術的交易者將能夠獲得最大的利益。

讓我們試著通過DeFi視角來了解市場狀況,這對基礎加密資產的價格行為意味著什么,以及交易者如何從這些因素的組合中獲利。

就緒

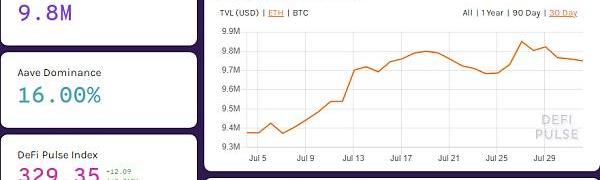

在過去的30天里,已經有474000ETH和9071BTC轉移到DeFi。在下面的DeFiPulse圖中可以更清楚地看到這一點。

第一張圖表顯示了DeFi鎖定的以太坊從935萬增加到近990萬。

周小川談加密貨幣創新:中方的態度注重于如何為實體經濟服務:博鰲亞洲論壇副理事長周小川在第十三屆陸家嘴論壇上在涉及到加密貨幣創新的時候表示,中方的態度也是在很多分析和討論上注重于如何為實體經濟服務,如果能夠為世界經濟作出重要的服務來講,大家可能給予更多幫助,反之則會弱一點。(財聯社)[2021/6/11 23:29:53]

第二個圖表顯示了在DeFi合約中被鎖定的BTC數量。趨勢是相似的。在研究的最后30天里,這個數字從18萬比特幣增長到了19.2萬比特幣。

這在短時間內是一個顯著的增長。說到DeFi,有一點很重要,那就是當涉及到嫁接收入時,大部分資產都被鎖定在智能合約中,這樣用戶就可以用它們來借貸。這使得借款人可以產生高于貸款利率的回報率,或者通過杠桿資本交易來達到相同的回報率。

多虧了抵押品,這才有可能。因此,只要凍結資金的價值超過貸款金額,一切都是好的。通常情況下,被凍結抵押品的起始成本是貸款金額的200%或更多。也就是說,抵押的資產價值是貸款額的兩倍。

萬向區塊鏈首席經濟學:央行要考慮如何激勵支付寶等參與推廣數字人民幣:萬向區塊鏈首席經濟學家鄒傳偉認為,數字貨幣的確會對第三方支付產生一定影響。在零售支付場景下,數字人民幣和第三方支付之間會有某種相互替代關系。數字人民幣的份額漲起來了,就意味著支付寶和微信份額會下降。這個環節中,央行要考慮如何激勵支付寶、微信等機構參與推廣數字人民幣,數字人民幣應用還需依賴于支付寶、微信等線下場景拓展、二維碼滲透。鄒傳偉稱,可以設想一個激勵相容設計,支付寶、微信支付如果幫助推廣了數字人民幣應用,它們存管在央行的支付備付金就可以獲得更多利息收入。(第一財經)[2020/11/19 21:18:01]

換句話說,這是一個衡量DeFi用戶在其被鎖定的加密資產上承擔的風險的指標。由于凍結資產的價值,例如,由于當ETH價格下跌時被凍結資產的價值,已發行貸款的抵押率也會下降。這就是我上面提到的一切發揮作用的地方,情況開始發生有趣的變化。

為了清晰起見,讓我們看一個例子:如果用戶以402美元的價格存入10ETH,那么在抵押率為200%的情況下,他可以獲得2010美元的抵押品。

聲音 | 賽迪智庫張凱:區塊鏈如何賦能數字經濟和實體經濟將是未來政策關注的重點:金色財經報道,賽迪智庫工業經濟研究所研究員張凱表示,當今社會是數據爆炸的時代,區塊鏈能夠幾乎零成本地解決所有因信任不足導致的問題,是數據時代隱私和安全的最佳解決方案。區塊鏈如何賦能數字經濟和實體經濟將是未來政策關注的重點,圍繞數字金融、物聯網、智能制造、供應鏈管理等,相關區塊鏈創新應用的鼓勵政策有望出臺。同時,對于區塊鏈技術應用行業亂象,相關規范政策也很有必要。張凱還表示,在產業上,隨著國家明確表態支持區塊鏈技術,各地區塊鏈產業基金投向將更加明確,支撐區塊鏈發展的基礎設施有望迎來升級,同時帶動區塊鏈在稅收、司法,不動產登記等政務領域,醫療、食品安全、公益等民生領域,供應鏈金融、保險、版權、跨境支付等商業領域迎來突破性應用落地。[2019/11/2]

但當ETH的價格從402美元跌至300美元時,抵押物價值與貸款金額的比例不再是200%,而是149%。當這一比率降至約113%(抵押品成本約為2275美元)時,DeFi合約中包含的10個ETH可以被清算。

根據這個數學計算,當價格跌至227美元時就會發生這種情況。這意味著,粗略地說,如果ETH的價格達到227美元,上述250萬個ETH將在市場上交易。這里的主要內容是理解所描述的機制是如何工作的。

聲音 | 趙長鵬:無論市場如何變化,幣安仍將在100年內存在:據CCN報道,幣安首席執行官趙長鵬今日表示,無論行業發生什么變化,幣安仍將在100年內存在。幣安團隊并沒有對每日比特幣的價格波動有所顧忌,基本上并沒有真正關注市場,而是長期關注并專注于團隊工作。趙長鵬表示,幣安只是低著頭,建立功能。[2019/2/8]

重要的是要記住:

例如,去年9月,金價僅用了幾天時間就從490美元跌至310美元。清算也不會以227美元開始。在這一層面上,我們將看到被鎖定在DeFi合約中的資金的主要部分。事實上,在490美元的峰值附近鎖定200%抵押品的資產沒有受到9月份下跌的影響。ETH的價格大概是280美元。

然而,我們已經看到了這種清算浪潮的開始。

看看從9月5日開始的幾頁清算記錄,當時的價格達到了去年的最低點。

所以這只是對價格下跌可能發生的情況的一瞥。在低于280美元的價格水平,交易者應該會預料到,隨著公開市場上DeFi合約的清算,市場將出現雪崩式的被迫拋售。

雖然沒有必要在MakerDAO智能合約中精確鎖定大多數代幣,但大多數情況下,這些代幣中的大部分都被鎖定在那里。例如,YETH是Yearn.finance最受歡迎的存儲庫之一。是MakerDAO上最大的10大池之一。這種情況的關鍵在于,大多數用戶都沒有意識到這種風險。

這就是為什么被迫拋售是一種真正的風險,并為激進的價格波動奠定了基礎。

該怎么辦呢?

加密圈的格局正在發生改變。每天都有新的DeFi產品進入市場,吸引了一波曾經的持幣者。從本質上說,這些產品創造了一個市場,用戶不再只是使用現貨杠桿,而是使用自己的資產。

這意味著市場本身正在經歷一場轉變,更多的加密資產正在被杠桿化。你可能知道,也可能不知道,杠桿率越高,波動性越大。

我們可以把她比作汽車的引擎。隨著功率的增加和其他改進,它將能夠讓汽車更快地從A點到達B點,但同時,更高的速度意味著更高的風險。在高速行駛時,即使是路面上的小顛簸或潮濕的瀝青也可能導致致命事故。在市場上也是如此:如果市場工具在ETH或BTC價格變化的每一美元中產生更多的利潤,嚴重事故的風險就會增加。

一天的價格下跌不再僅僅是糟糕的一天,它可能意味著幾乎完全的資本損失。這就是為什么記住安全措施很重要。

那么,在這種不斷變化的形勢下,交易者怎樣才能預測并保持領先?或者如何在通過DeFi提高盈利能力的同時提高資金的安全性?

擴展你的工具箱

大多數交易者習慣的指標將不再像以前那樣可靠。DeFi平臺上的交易量與日俱增。清算水平、杠桿頭寸、利潤和損失不再局限于最大的中心化交易所。

這也意味著,加密貨幣從交易所的流入和流出不再提供資產價格的買入或賣出壓力的整體情況。因此,交易者需要使用工具來處理去中心化交易所的交易量,各種資產的盈利能力,DeFi智能合約的清算率,甚至是網絡內存池的狀態,后一個因素是獨特的,因為未經確認的交易數量的增加或網絡擁塞可能導致更大的價格波動。

使用衍生品

波動性的增加帶來了新的機會。這是每個交易者的夢想。當價格更頻繁、更劇烈地上下波動時,就會創造更多獲利回吐的機會。另一方面,價格波動幅度的增加意味著失去頭寸的可能性增加,即使是正確的進場。這是一段非常不愉快的經歷。

這就是為什么許多交易者開始使用期權。它們允許交易者通過確保他們不會因合理的未平倉頭寸而被淘汰,從而利用這種波動性。這是增加成功交易機會的簡單方法。

然而,期權不僅對交易者有用。探索DeFi可能性的加密投資者也應該考慮使用期權來對沖風險。

例如,如果一個新項目承諾在ETH上的回報率超過200%,用戶可以通過購買看跌期權來“確保”自己的資本免受損失。這將使他能夠補償在抵押品清算時可能發生的損失。當然,這可能會使盈利能力下降幾個百分點,但它允許DeFi的挖礦者探索風險更大的項目,并在不犧牲安全的情況下將更多資金分配給DeFi。

例子:

如果DeFi用戶認為在以402美元的價格放置100ETH和200%抵押品時可能會損失13%的資本,那么他可以購買適當數量的看跌期權。如果ETH的價格移動到300美元左右的清算水平,那么對于每一個以402美元買入的合約,他將獲得至少102美元的利潤。這樣,他就可以為每個期權購買大約0.33ETH。

由于(隱含)波動性較低,兩個月后的近值看跌期權的價值約為0.1ETH。這意味著每只看跌合約獲利0.23ETH。

用戶在100ETH資本中有損失13個ETH的風險,可以對沖這種損失。如果他以每個合約0.1ETH的溢價買入ETH看跌合約,價格從402美元跌至302美元,那么他的看跌合約每份價值0.23ETH。對于價值5個ETH的合約,這相當于50份合約,或11.5個ETH的潛在利潤,這幾乎涵蓋了清算DeFi抵押品的損失。

這個小場景說明了DeFi中風險管理的重要性,并提供了一個如何對沖DeFi風險的示例。

這一點的重要性怎么估計都不過分。期權可以很好地對沖DeFi挖礦的風險。

編者按:二季度上市企業的加密資產普遍減值,但多數機構投資者仍然看多。近期,多家比特幣大戶相繼發布其二季度財報,并披露了其加密資產情況.

1900/1/1 0:00:00風險提示:根據項目公開消息整理,旨在為各位讀者提供最新項目資訊,不作為投資建議。近兩年來,全球區塊鏈投融資市場火熱,無論是專業投資機構還是交易平臺均在頻繁出手.

1900/1/1 0:00:008月3日,去中心化衍生品交易協議dYdX宣布推出治理代幣DYDX,并對此前在平臺上交互過的地址進行空投。治理代幣總量10億,空投比例占7.5%,即7500萬枚DYDX空投獎勵.

1900/1/1 0:00:00Kusama最初作為Polkadot的測試網上線,不過在Polkadot上線后仍被保留作為先行網使用,一些需要部署在Polkadot上的功能會率先上線Kusama.

1900/1/1 0:00:00伴隨著以太坊EIP-1559的實施,以太坊價格強勢上漲,迎來了自己的高光時刻,就在大家紛紛討論以太坊將在何時超越比特幣時,有一個我們不得不承認的事實就是,以太坊鏈上的交互依舊又慢又貴.

1900/1/1 0:00:00據慢霧AML團隊分析統計,THORChain?三次攻擊真實損失如下:2021年6月29日,THORChain遭“假充值”攻擊,損失近35萬美元;2021年7月16日.

1900/1/1 0:00:00