BTC/HKD-0.47%

BTC/HKD-0.47% ETH/HKD+0.23%

ETH/HKD+0.23% LTC/HKD-0.32%

LTC/HKD-0.32% ADA/HKD-1.74%

ADA/HKD-1.74% SOL/HKD-0.63%

SOL/HKD-0.63% XRP/HKD-0.93%

XRP/HKD-0.93%在過去的14天里,YGG上漲逾260%,而相較于IDO最終拍賣價格0.49984美元/枚成交均價漲約16倍,月內最高至8.62美元/枚,受到市場的關注度正大幅提升。

YGG是YieldGuildGames發行的治理代幣,YieldGuildGames過去的標簽是知名NFT游戲公會、以太坊最大鏈游AxieInfinity下最大的游戲公會。

7月底,YGG結束IDO,完成了從游戲公會向DAO的蛻變。隨著發展進入新階段,越來越多的投資人認識到YGG實質是加密原生游戲的指數基金。知名NFT投資人安德魯·斯坦沃爾是密切關注YGG發展的投資者之一,他稱YGG會在每個流行于市面的加密游戲中占據一定的份額,目前價值數十億美元的Axie是最大的鏈游,未來很快有十幾個像Axie規模的加密游戲。

游戲公會和基金,在現實世界分別對應不同的估值模型。YieldGuildGames是一個完整的DAO,用分部估值的方法可能是一個更好的選擇,有助于理解其業務。

雖然為DAO確定估值模型不等同于為治理代幣確定,但YieldGuildGames官方在白皮書中稱呼YGG所有活動的價值將在YGG代幣治理的完全稀釋市值中體現。

基于“玩賺”的商業模式

YieldGuildGames對于長期關注NFT的投資者來說并不陌生,因此對于基礎資料,本文不再贅述。

新品發布會 | 安鑫鑫:今年被稱為合約交易發展元年:4月2日18:00,金色財經舉辦以“?-ing”為主題的新產品發布會,金色財經CEO安鑫鑫首先分享了做這個產品的初衷和一些對行業的觀點。安鑫鑫表示,今年被稱為合約交易發展元年,幾乎所有的交易平臺都在發展合約市場,分析師指導、專業投資教育成了行業主要拓展市場的方式。今年,金色財經與眾多優秀分析師合作,通過直播的方式做投資教育和行情實時分析累計80余場,覆蓋20萬社群用戶,達上千萬人次的線上曝光。探索出一條更加適合投資者實時了解行情,做出投資決策的方式。[2020/4/2]

從創始團隊背景及發展歷程看,該DAO并不草根,當然他們也從不標榜自己草根。

該項目最初是一個游戲公會,創始人是GabbyDizon和BerylLi。GabbyDizon的背景需要注意,其具有較為深厚的游戲行業從業背景,其中,2007年-2009年擔任菲律賓游戲開發者協會的主席,2014年至今擔任菲律賓免費手游公司AltitudeGames的CEO和聯合創始人。

數百萬的玩家構成了該公會,并通過玩游戲產生現金流,YieldGuildGames的主旨是通過投資P2E游戲獲得游戲內資產,產生收益的方式主要如下:

其收入直接或間接來自已擁有的NFT資產,通過租賃計劃幫助玩家進入游戲世界,因此換取游戲內的獎勵;

動態 | 比特幣開發者Tyler Smith發布被稱為“Snowglobe”的協議規范草案:比特幣開發者Tyler Smith發布了他稱為“ Snowglobe”的協議規范草案。他表示,Snowglobe是一個使用Nakamoto共識的節點傳播協議,它使用了一個基于Avalanche的共識算法。Snowglobe”協議規范指出:“本文為Nakamoto共識網絡的節點指定了一種傳播協議,參與者在其中要積極工作以調和其本地狀態。它使節點能夠對彼此的狀態進行采樣,以確定沖突集中的哪個項當前由大多數節點選擇,并朝著選擇相同項集的絕大多數節點努力。”[2019/12/22]

游戲中的資產如土地、收入等,可以由第三方在游戲中的土地上進行經濟

活動后產生;

NFT所有權將受益于游戲內資產經濟價值的上升,并體現在公開市場上原生同質化代幣的價值中。

這樣的收入結構限制了YieldGuildGames對鏈游的選擇,因此游戲必須符合玩賺的定義,即虛擬土地經濟+治理代幣經濟+玩家可以通過玩游戲在游戲內獲得治理代幣。

今年7月27日,YieldGuildGames通過MISO在SushiSwap公開發售了2500萬個YGG治理代幣,籌集了約1249萬美元,使其正式變成一個DAO。這意味著持有YGG的人都有機會參與到社區的治理,并享受DAO的財務資產分配和福利——需要注意的是,當時32個地址承包了2500個YGG引起市場軒然大波,但隨后發現32個地址來自于社區團購,因此市場疑慮消散。

聲音 | Blockstream CSO稱Libra背后沒有區塊鏈 李啟威認為Libra不具備被稱為加密貨幣的基礎:據AMBCrypto報道,Blockstream CSO Samson Mow批評Facebook的Libra計劃。“(Libra是)被作為加密貨幣進行營銷的Facebook積分。但顯然,背后沒有區塊鏈。” 萊特幣創始人李啟威同意Mow的觀點,并補充說Libra永遠不會在比特幣或萊特幣面前有機會,因為它首先不具備被稱為加密貨幣的基礎。李啟威的觀點與CoinShares的Meltem Demirors在美國眾議院Libra聽證會上提出的觀點類似。[2019/7/19]

二級市場風險:機構份額將在明年9月后被密集釋放

此前,YieldGuildGames經歷過三輪由機構領導的融資:

1、種子輪:籌集132.5萬美元,該輪融資由DelphiDigital領投,其他機構還有BlockTower、ScalarCapital、YoubiCapital以及一些個人等。

2、A輪:籌集400萬美元,該輪融資由BITKRAFT領投,參與本輪融資的其他投資者包括A.CapitalVentures、AtelierVentures、FabricVentures、GreenfieldOne、IDEOCoLab、MechanismCapital、ParaFiCapital和ThirdPrimeCapital。需要指出的是,Bitkaft近兩年的投資專注于電競和游戲產業上,但電競戰隊目前不在投資范圍內。

聲音 | 新加坡金管局常務董事:BTC等數字貨幣應被稱為數字令牌而不是貨幣:據AMBcrypto消息,新加坡金融管理局常務董事Ravi Menon日前在接受彭博社采訪時表示,像BTC等數字貨幣應該被稱為數字令牌而不是貨幣,因為他還沒有主流法幣的品質,有一種信任因素在法幣中根深蒂固,而這種因素在數字貨幣市場中并不存在。[2018/10/11]

3、IDO前:460萬美元,由A16z領投資,參與本輪融資的還有KingswayCapital、InfinityVenturesCrypto、AtelierVentures和游戲企業家GabrielLeydon等。這筆融資在本月引發了市場對YieldGuildGames的再度關注。

通過一級市場,YieldGuildGames總共募集了2192.5萬美元。上述融資令投資者們獲得了24.9%的YGG,其中種子輪次的投資者有20%的YGG在主網上線時就釋放,其余80%有1年的鎖定期,A輪的A級、B級投資者則分別有2年、1年的鎖定期。

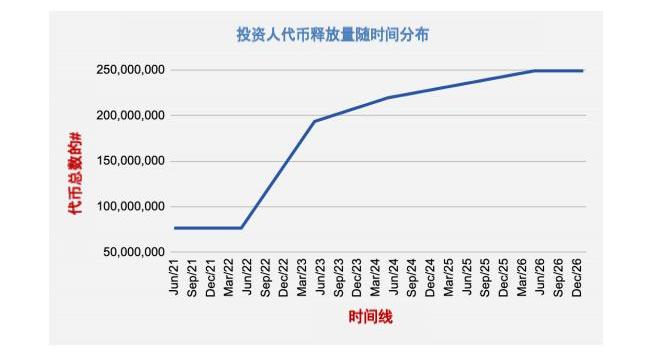

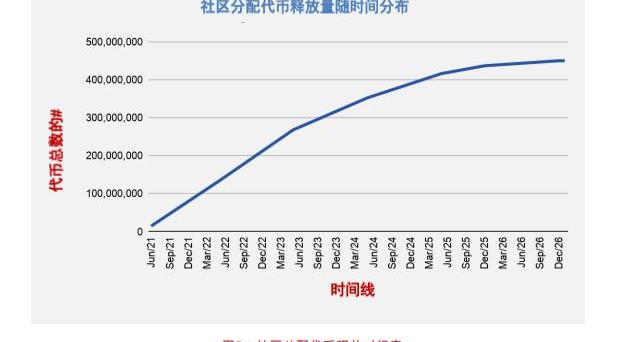

從YieldGuildGames官方提供的資料看,明年9月-10月,機構所持有的YGG會被密集地釋放出來,屆時YGG二級市場承壓的風險可能提升,而占據YGG總份額45%的社區釋放量則在明年年底放緩。關于社區計劃這部分目前官方還在規劃中,隨著質押或獎勵釋放出來的YGG鎖定期會在2-4年。

動態 | XMR出現被稱為the burning bug的漏洞:XMR注意到協議中的一個被稱為the burning bug的錯誤,該協議的這一漏洞允許多次將資金發送到隱形地址,然后阻止代幣再次被花費。Monero團隊解釋,如果漏洞使用常規地址,資金會被銷毀。[2018/9/26]

用俱樂部估值還是資產管理公司估值?

YieldGuildGames最近發布了資產和金庫報告,這意味著YGG有被定價的可能。在一些人看來,YGG可以用俱樂部進行估值,而由于YGG的商業模式具有資產管理公司的屬性,也存在使用AUM法估值的可能。

俱樂部具有社會屬性,追求球隊成績最大化,以此帶動俱樂部收入、商業持續發展,這與YGG商業模式有一定類似性。

但是,為俱樂部估值,在全球范圍內都是一個難點,以此為代表的是足球俱樂部。目前可以參考的是KPMG的《FootballClubs'Valuation》,其核心是市銷率,結合盈利能力、影響力、身價總和、轉播權、球場產權等乘數變量加權調整,并且頂級俱樂部的價值與盈利能力不相關。

其中,RM(RevenueMultiple,營收乘數法)估值法,要求評估對象營業收入穩定,對盈利沒有要求。根據KPMG報告,目前上市公司、足球俱樂部曼聯商業開發能力最強、企業價值最高,估值在30億歐元左右,對應的市銷率在4-5倍之間。

YieldGuildGames的7月報告重點披露了營收數據,由于投放處于早期,還需要背負成本,因此YieldGuildGames的收入規模和增速需要投資者密切關注。

營收數據看,YieldGuildGames7月的創收主要來自學者創收。學者創收的分成模式是學者抽70%、社區經理抽20%、YieldGuildGames抽10%。7月單月,學者創收約1177SLP,約325.9萬美元,其中111.7萬SLP歸YieldGuildGames所有。這是YGG迄今為止獲得的最高單月收入。

2021年4月至7月,學者累計創收3190萬SLP,YGG累計獲得311.9萬SLP。

YieldGuildGames?當前的市值在7億美元左右,若參考曼聯的估值,取5倍,YieldGuildGames今年應取得1.4億美元的收入才是。當然,用頂級的足球俱樂部作為參考是不合理的,因為行業和所處的發展階段不同。YGG目前是頂級的鏈游游戲公會,處于初級的發展階段,市銷率倍數或許應該更大,但這還受限于鏈游這條賽道的容量,現在鏈游和傳統游戲賽道的容量差距巨大——這也是許多NFT投資者目前喜歡將Axie的營收、月活與傳統游戲營收做比較的原因,用頭部項目衡量當前賽道的容量。

另外,YieldGuildGames可能還處于虧損階段。因其7月報告披露為支持學者對獎學金的需求,YieldGuildGames?在7月單月花費了累計收入3倍費用在育種成本上——對應使得7月單月的學者人數增加一倍,另外,7月單月Discord社區成員增長95%,社區成員超過3.8萬名。

為什么說看看就好?因為Discord社區成員不能直接帶來收入,目前看不出有什么商業價值,僅代表發展趨勢,否則會演變成之前恒大足球俱樂部150億估值是用一個微博粉絲3000塊估出來的笑話。

此外還有一些收入或者潛在收入沒有被強調,但需要投資者留意,因為其所持有的資產是明星資產,例如LeagueofKingdoms、F1DeltaTime、TheSandbox等,YieldGuildGame對此已經進行了市場價值的評估,如下圖:

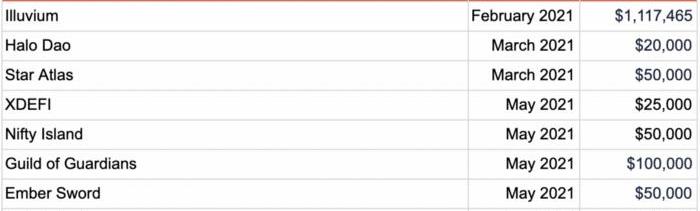

YieldGuildGame還披露了對以下游戲進行了早期投資以及市場評估價值,這部分評估值總計為140.5萬美元。

這里需要注意的是SubDAO,有一些譯者將此翻譯為子DAO,相應的YieldGuildGames是個母DAO。

子DAO是一個微型的經濟體,主要作用是針對特定游戲的資產和活動做托管,子DAO的擁有者能夠享受資產升值帶來的收益以及生產性游戲中產生的收益。

例如,例如某個子DAO專供AxieInfinity玩家,某個專供ZEDRUN玩家使用。子DAO中的代幣持有者可以通過一起玩和合作以增加他們從游戲中產生的集體收益,還可以使用Vault中擁有的資產來更好地裝備他們的角色,進一步提高他們的收入潛力。

由于YieldGuildGames目前沒有對SubDAO做接下來更具體的規劃,無法得知YieldGuildGames會從SubDAO的運行中如何取得收益,是通過固定手續費還是具體的分成比例,暫時無法評估,但是,從YieldGuildGames的早期投資人DelphiDigital的看法中可以了解一點,YieldGuildGame在可預見的未來會成為這些GameFi的影子基金。

這就為AUM估值法提供了支撐,需要將相關業務拆出來分部估值。該估值法適用于資產管理公司的估值,決定估值的三個要素是AUM、費率結構和費率水平。通常融資業務采取市值/發放貸款規模,參考區間0.2X-0.4X,資管業務采取市值/AuM,參考區間0.02X-0.18X。

通俗地講,如果YieldGuildGame所堅持的生意是一門在賭場門口放貸的生意,那么YGG的價值會大大下降。

但是不用擔心,目前看來,YieldGuildGame可能是一個正確的選擇,沒人比他們更懂游戲了。不過,由于YieldGuildGame所持有的資產很大一部分仍然是GameFi,一旦市場表現不佳,面臨的將是戴維斯雙殺,且波動也會擴大。

隨著比特幣進入主流視野,使用清潔能源開采比特幣已經變成了最熱門的的話題之一,越來越多的加密機構開始使用清潔能源作為噱頭提高自己的行業影響力和知名度.

1900/1/1 0:00:00一個好的故事會讓你有所感觸。如果對故事擁有所有權,會讓這些情緒更加強烈。用NFT講故事,可以成為講故事的一種有力方式:對新舊故事都是如此。過去幾個月,多個項目一直在探索這個故事與NFT的交叉點.

1900/1/1 0:00:00“波卡知識圖譜”是我們針對波卡從零到一的入門級文章,我們嘗試從波卡最基礎的部分講起,為大家提供全方位了解波卡的內容,當然這是一項巨大的工程,也充滿了挑戰.

1900/1/1 0:00:00合成資產只是DeFi的一部分,它模仿傳統金融,但移動了鏈上的一切。雖然交易的產品仍然是一樣的:股票、黃金和衍生品,但它們背后的邏輯是全新的.

1900/1/1 0:00:00對幾十次黑客攻擊的分析確定了去中心化金融領域的主要載體和典型漏洞。去中心化金融領域正在以驚人的速度增長。三年前,DeFi鎖定的總價值僅為8億美元.

1900/1/1 0:00:00排名前五的加密貨幣Cardano正計劃在9月12日推出智能合約功能,屆時將會出現一個全新的DeFi應用生態系統,并且保證其與我們已經見過的應用程序相比是獨一無二的.

1900/1/1 0:00:00