BTC/HKD+0.01%

BTC/HKD+0.01% ETH/HKD+0.51%

ETH/HKD+0.51% LTC/HKD+1.36%

LTC/HKD+1.36% ADA/HKD+1.35%

ADA/HKD+1.35% SOL/HKD+1.5%

SOL/HKD+1.5% XRP/HKD+0.37%

XRP/HKD+0.37%Aave是一個去中心化的借貸系統,允許用戶在不需要中間人的情況下借入、借出和賺取加密資產的利息。Aave在以太坊區塊鏈上運行,并使用智能合約系統,使平臺上的資產能夠由運行其軟件的分布式計算機網絡管理。因此,他們的用戶不必信任某個機構或個人來處理他們的資金。

AAVE允許用戶創建貸款池,使他們能夠借出或借入20個不同的加密貨幣。為了在Aave上借入資金,用戶必須提供抵押品,同時如果借出后經歷加密市場震蕩,則用戶必須面臨清算風險。Aave還具有其他功能,例如快速貸款以及其他形式的債務和信貸發行,但就用戶采用和使用而言,這些目前處于alpha階段。

截止9月6日,AAVE是排行第35位的加密貨幣,市值為53億美元,在所有DeFi中排名第7。僅落后于Uniswap、Chainlink、Terra和Pancakeswap等其他巨頭。AAVE的價格為404.28美元,2021年5月18日創下歷史新高,為631.26美元。

歷史

Aave是芬蘭語,意思是“幽靈”,最初于2017年11月推出時被稱為ETHLend。ETHLend是一個點對點借貸系統。在整個2018年大量研究ETHLend時,Aave團隊意識到點對點借貸效率低下,并決定放棄它。正如今天所知,Aave在2018年改用了P2C借貸平臺,并且從那時起就一直在這樣做。

Defi生態聚合器Booster成為HECO全球節點第三批候選節點:據官方消息,下一代Defi生態聚合器Booster已成為HECO全球節點第三批候選節點,并于即日起開啟用戶投票。

據了解,用戶可通過統一的頁面鏈接進行HECO全球節點投票,通過HT投票的方式參與到HECO生態鏈的全球節點競選中。用戶可通過質押HT向候選人投票進行投票,質押HT(HECO)至該節點指定的HECO地址,1 HT代表1票,僅能投給一個候選人。票數前11名節點候選人將成為主節點,12至21名將成為備選節點。 此外,投票用戶也將享受到節點的收益分成。

Booster致力于成為一站式服務平臺,用戶可在Booster完成存款、借款、杠桿挖礦、復投、跨鏈挖礦等一系列DeFi行為。[2021/6/26 0:07:41]

Aave的創始人兼首席執行官是StaniKulechov,他是該公司的主要公眾形象。當Stani發現以太坊及其功能時,他正在赫爾辛基大學學習法律。他開始探索它如何影響DeFi系統,并提出了ETHLend。

Ciphertrace報告:加密貨幣犯罪正在向DeFi轉移:區塊鏈分析公司Ciphertrace宣布,與加密貨幣有關的犯罪已經轉移到了去中心化金融(DeFi)應用程序和協議領域。

根據其最新報告,目前DeFi中黑客和漏洞的影響遠遠大于中心化交易所的經典黑客和其他騙局的影響。(News bitcoin)[2021/5/15 22:05:32]

資本/資金

2017年,Aave推出了ICO,為他們籌集了1620萬美元的資金。ICO使Stani能夠雇傭更多的開發人員來專注于改進協議。

2020年1月,Aave在ETH主網上上線,支持16種資產。2020年7月,Aave獲得了三箭資本、FrameworkVentures和ParafiCapital的300萬美元投資。從那時起,Aave得到了BlockchainCapital、DTCCapital、StandardCrypto、Blockchain.comVentures和DefianceCapital的資助。

2020年是Aave的決定性年份,到2020年底,他們的TVL從300,000美元飆升至約20億美元。Aave代幣($AAVE)也是2020年表現最佳的資產,并產生了5,000%的收益。目前,Aave鎖定的總價值約為180億美元。

OEX社區yy:以太坊上很多DeFi項目已經觸及其公鏈性能的天花板:2月5日,OEX社區開發者yy做客深鏈學堂線上沙龍,在主題分享的過程中,yy表示:以太坊很多DeFi項目已經達到天花板,也就是以太坊的天花版。因此將部分內容放在Layer 2,不占用主網網絡,避免主網瓶頸的這種方法就被人們需要。2021年大概率很多Layer 2會逐漸成熟,很多DeFi必然會遷移至Layer 2。同時,有了Layer 2以后,DeFi和NFT在技術上將會進一步降維,更有利于普及傳播。因此這個賽道值得關注。[2021/2/7 19:06:55]

Aave有什么作用?

Aave是一個借貸池系統,使用戶可以選擇借入、借出和賺取20種不同數字資產的利息,而無需中間人。

想要賺取利息的用戶將存入他們想要借出的資金,然后將其收集到流動性池中。當借款人貸款時,他們從這些資金池中提取資金。貸方可以以任何他們認為合適的方式交易或轉讓這些代幣。

Aave發行兩種類型的代幣來促進此活動,$AAVE和aTokens。

BitMaxDeFi幣AGS日內漲幅達25%:據BitMax官網顯示,截止今日19:00其平臺上多個幣種24小時漲幅超5%:AGS(25.59%)、GEEQ(11.08%)、OLT(7.55%)、OKB(7.06%)、BEPRO(6.92%)、OLT(6.33%)。

其中BitMax支持OKB 10倍杠桿交易。更多詳情見BitMax平臺官網查看。[2020/10/21]

$AAVE令牌有多種使用方式:

如果用戶使用$AAVE作為借款的抵押品,他們將獲得折扣費用,如果$AAVE借款人以代幣計價的貸款,則不會收取任何費用。

如果支付費用,$AAVE的所有者可以選擇在向公眾發布貸款之前查看貸款。

使用$AAVE作為抵押品的用戶可以比使用任何其他數字資產借入的金額略多。

代幣持有者可以在平臺上質押$AAVE,以獲得大約6%的APY分配。

aTokens代幣:

這些代幣在存款時鑄造,贖回時銷毀。

它們與存入Aave協議的基礎資產的價值以1:1的比率掛鉤。

aTokens為貸方提供“收據”,允許他們收取存款利息。

動態 | DeFi項目鎖倉價值8.7億美元,過去一周環比減少2.26%:據DAppTotal.com DeFi專題頁面數據顯示:截至目前,已統計的34個DeFi項目共計鎖倉資金達8.7億美元,其中Maker鎖倉3.13億美元,占比36.02%,排名第一位;EOSREX鎖倉1.88億美元,占比21.68%,排名第二位;排名第三位的是Edgeware鎖倉1.04億美元,占比11.95%;Compound,Synthetix、dYdX、Nuo等其他DeFi類應用共占比30.35%。截至目前,ETH鎖倉總量達380萬,占ETH市場總流通量的3.49%,EOS鎖倉總量達7,889萬個,占EOS市場總流通量的7.57%。過去一周,整體而言:1、ETH鎖倉新增11萬枚,DeFi抵押借貸需求在持續攀升;2、EOS主網仍處于擁堵狀態,EOSREX可租賃EOS嚴重緊缺(租賃比達峰值83.3%);3、DeFi項目鎖倉價值較上周環比減少2.26%。[2019/12/23]

2020年12月,Aave將其平臺升級到AaveV2。升級帶來了無需進行多筆交易即可償還部分貸款抵押品的能力,通過將這些操作合并為一筆交易,用戶可以節省網絡費用、時間和精力。

此外,Aave平臺上的借款人現在可以發行一種新代幣,就像貸款人的aTokens。代幣讓借款人可以從他們的冷錢包中管理借來的代幣。更新還帶來了穩定的借貸利率和固定利率,提供了更好的可預測性和避免市場波動帶來的臨時損失。數據分析網站Support.token提供了更詳細的V2升級列表。

代幣經濟學

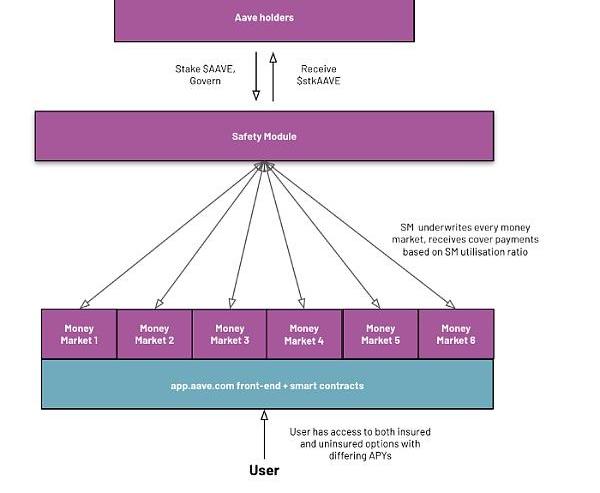

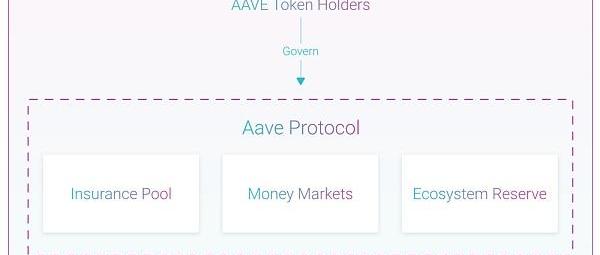

2020年7月,Aave創始人兼首席執行官StaniKulechov宣布了該協議的代幣經濟學“Aavenomics”。Aavenomics升級將每100個$LEND代幣轉換為1個$AAVE代幣,最大總供應量為1600萬個。升級進行了治理投票,并以幾乎100%的一致通過。通過新的投票,1600萬個代幣中的1300萬個由LEND持有者贖回,其余300萬個進入了Aave生態系統儲備,該儲備被描述為“在治理認為合適的情況下分配給協議激勵的引導基金”。

此外,安全模塊與令牌變基一起啟動。安全模塊充當代幣的抵押機制,以在發生短缺事件時充當保險。這為$AAVE帶來了代幣農業,其中利益相關者可以獲得安全激勵和一定比例的協議費用。

在Avenomics發布后的4個月內,$AAVE的交易溢價約為50美元。2020年初,LEND的定價為0.02美元。即使供應減少且價格重新平衡為2美元,AAVE在短短4個月內仍上漲了2,400%。

Aavenomics推出的全部原因是通過代幣持有者的治理使Aave更加去中心化。引述官方發表的公告:“AaveTokenomics的目標是通過其激勵措施和政策,創建一個ShellingPoint,協議的增長、可持續性和安全性優先于個人利益相關者的目標”。

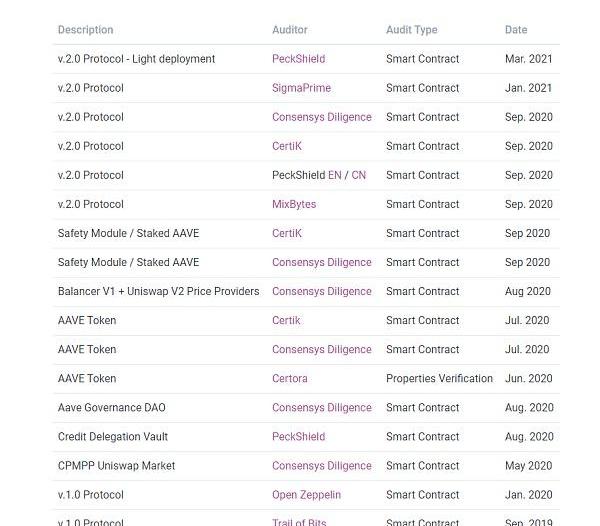

安全問題/審計

根據TokenSniffer的說法,Aave包含一個代理合約,它帶有協議利用的可能性。代理合約允許開發人員將事情更改為區塊鏈協議,這就是AaveV2能夠實現的方式。就像Facebook如何發現錯誤并提供更新來修復它們一樣,代理合約允許開發人員在發現問題時更新“不可變”區塊鏈協議。代理合約的問題在于,理論上,黑客可以通過使用和利用為特定協議部署的代理合約來更改或操縱有利于他們的協議。

擁有代理合約給Aave帶來了輕微的漏洞,但它也帶來了靈活性和選項,可以根據代幣持有者的治理投票使協議變得更好。

為了通過代理合同和其他形式的黑客潛力來降低風險,Aave有一個漏洞賞金活動,任何人都可以嘗試利用他們的協議來尋找漏洞。如果他們發現漏洞,用戶將根據發現的漏洞的嚴重程度獲得金錢獎勵,金額從100美元到250,000美元不等。Aave還不斷接受各種審計平臺的審計:

路線圖、進展

Aave從2020年開始的勢頭一直延續到2021年。為了啟動2021年,Aave成功推出了V1->V2遷移工具。在閃電貸的支持下,用戶幾乎可以無縫地將其流動性頭寸從版本1轉移到版本2?。閃電貸是一種無需抵押即可借入數字資產的方式。2021年3月16日,Aave發布了其首個AMM市場。AMM流動性池允許Uniswap和Balancer的流動性提供者使用他們的LP代幣作為Aave協議中的抵押品。

2021年,Aave縮小了對可擴展性的關注,并探索“新前沿”。Aave的多市場方法使其能夠深入這些新領域。與其他項目建立協同效應是DeFi的主要資產之一。Aave正在利用這一點,在加密貨幣的所有重要領域建立市場。他們最新的前沿可擴展性示例是具有多邊形實現的側鏈。這種實現為Aave帶來了極快且幾乎免費的交易。此外,Polygon由Chainlink提供支持,它在協議價格饋送中為Aave帶來了旗艦安全性。Polygon與Aave的協同作用允許更多的附屬選項適合網絡,這增加了Aave和Polygon的可擴展性。

在撰寫本文時,集成在Polygon區塊鏈上是Aave所做的最后一件大事。到目前為止,除了可擴展性和試圖降低ETH價格費用之外,沒有更多關于將要發生的事情的公告,這是他們2021年的主要重點。

未來

Aave是以太坊生態系統中的旗艦產品,正在為其他P2P借貸協議制定標準。憑借過去一年零八個月的爆發力,我們只能希望他們能帶著能量繼續定義DeFi領域的新領域。Aave在DeFi中是如此重要,以至于Grayscale一直在尋找Aave的下一個信任,顯示他們獲得了多少信任和動力。

在撰寫本文時,創始人兼首席執行官Kulechov發布的最后一條引人入勝的推文是與元宇宙中的某人會面。可以想象到,隨著Aave繼續成長為更大更好的借貸市場,會發生什么?或許我們也將與Aave在元宇宙中相見。

原文來源|R.F.Capital

當DeFi從草莽時代向精細化發展時,DeFi領域的產品也開始尋求差異化,開始注重使用者的體驗,為不同受眾提供不同風險指數的投資類型。Tranchess就是這類DeFi產品中的一個.

1900/1/1 0:00:00原文標題:《干貨|Schnorr簽名如何提升比特幣》,作者Stepan在閱讀Blockstream撰寫的?MuSig?論文時,我一直在想象,這對于我一個比特幣用戶來說,到底意味著什么.

1900/1/1 0:00:00本期要點 截至?9月6日,所有二層網絡鎖倉量超過10億美元,8月上漲79%。據鏈聞實際測試,L2進入成本Optimism是Arbitrum的2倍.

1900/1/1 0:00:00金色財經報道,據新加坡金融管理局發布公告顯示,有15家公司入圍新加坡零售央行數字貨幣項目,最終將選出三位獲勝者來構建該項目,參與者包括來自美國的四家公司和來自新加坡的六家公司.

1900/1/1 0:00:00目前,美國證券監管機構正在調查最大的去中心化加密貨幣交易所(DEX)背后的開發公司。上周五,《華爾街日報》率先報道稱,美國證券交易委員會(SEC)正在對UniswapLabs進行民事調查.

1900/1/1 0:00:00隨著NFT狂熱的能量增長,圍繞「元宇宙」的對話也在增長。我們都在談論「元宇宙」,但沒有人試圖對它進行有意義的定義。本文提供了一個關于元宇宙實際是什么的可行建議.

1900/1/1 0:00:00