BTC/HKD-0.61%

BTC/HKD-0.61% ETH/HKD-2.49%

ETH/HKD-2.49% LTC/HKD-0.23%

LTC/HKD-0.23% ADA/HKD-2.44%

ADA/HKD-2.44% SOL/HKD-1.56%

SOL/HKD-1.56% XRP/HKD-0.33%

XRP/HKD-0.33%整理:AladdinDAO

9月15日至9月17日,由鏈聞和AladdinDAO聯合舉辦的「中文社區DeFi最強大腦」活動在線上舉行,眾多一線DeFi專家推薦了他們心中的價值項目。此前,AladdinDAO在海外已舉行6場會議,眾多海外一線KOL與頂尖DeFi投資者為全球用戶帶來了精彩的觀點分享。

而本次連續三天的中文社區頂尖DeFi投資者的思想風暴,也在十余個頂尖DeFi社區中產生了巨大影響。為更系統呈現與會專家的真知灼見,我們特別對三天活動中DeFi專家們的發言進行了整理匯總,讓來自一線DeFi高手的聲音被更廣泛的社區聽見。

以下為嘉賓核心觀點匯總:

SharlynWu|投資人

AladdinDAO是一個為價值發現打造的社區,其目標是聚集全球的DeFi高手。在Aladdin系統組成的委員會中,委員們可以通過競爭性的機制來為社區選取優質的DeFi項目,用戶可以以更低的門檻,并更安全地參與到流動性挖礦當中,并為好的項目提供流動性和社區建設支持。項目上線第一天就達到了5億美金左右的流動性資產額,三天達到了6.45億美金。

潘致雄|鏈聞

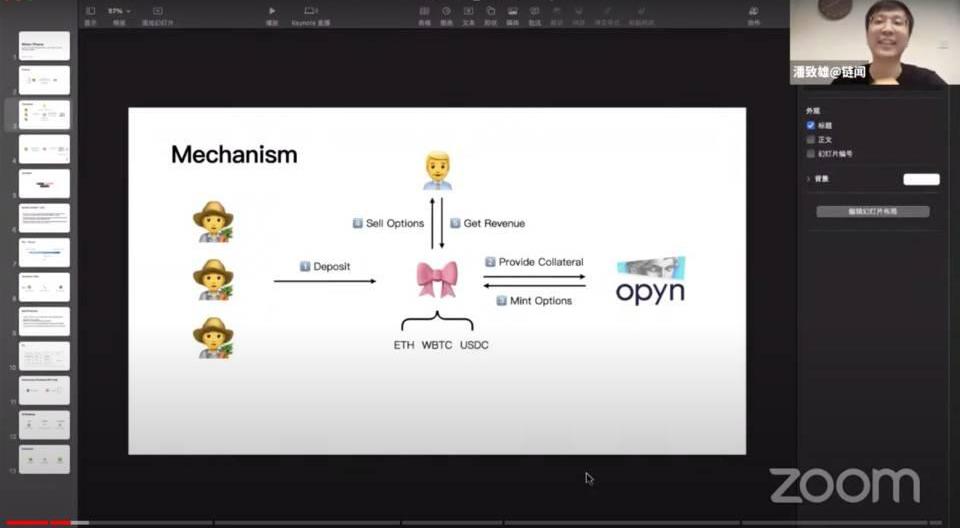

RibbonFinance是一個運行了半年時間的項目,一個非常簡單的產品,底層應用了期權產品,可以很好的為DeFi生態提供流動性增長,尤其是相對早期的期權市場。

目前Farmer只需要提供ETH、WBTC、USDC給到Ribbon,Ribbon會做一些邏輯策略。目前的APY可以達到20%左右,根據不同的風險偏好和市場波動,還會有些調整。Ribbon連接了用戶,做市商還有期權協議,每周將資產抵押到OPYN鑄造call跟put。

Ribbon實際上提供了兩個價值,一個是為普通用戶提供獲得收入的機會,對于市場端,為DeFi市場和期權市場提供了更好的流動性。

StakeDAO和Ribbon做了類似的產品,更綜合性的入口,優勢在于獲取用戶的門檻更低一些。UMA做的是合成資產,它可以合成各種各樣的金融產品。

美國財政部即將發布DeFi犯罪使用情況報告:金色財經報道,負責恐怖主義融資和金融犯罪的助理部長Elizabeth Rosenberg表示,美國財政部即將發布一項風險評估,分析對去中心化金融 (DeFi) 的犯罪使用。Rosenberg周一在澳大利亞悉尼舉行的銀行活動中說,“非法行為者一直在尋找有效的方法來隱藏犯罪活動和清洗他們的收益,這對 DeFi 服務或虛擬資產生態系統的其他元素構成威脅。” 她說,她的團隊正在“積極開展”一項即將發布的評估。

Rosenberg說,由于虛擬資產的“驚人”增長,該行業通常“將法規和金融犯罪合規視為事后考慮”。她說,與朝鮮有關聯的團體已經說明了犯罪使用虛擬資產的潛在危害,這些團體“進行了勒索軟件攻擊,竊取了價值數億美元的虛擬資產,并通過混合器和其他虛擬資產清洗了他們的不義之財”資產服務提供商為朝鮮的非法核計劃和彈道導彈計劃提供資金。”[2023/3/15 13:04:30]

未來風險參數可能會有DAO來決定,在V2中,讓Vault更去中心化,同時改進了賬本,設置全局的參數,讓協議更開放。目前我認為Ribbon還是一個非常早期的項目,未來在金融市場和結構化市場的潛力會是巨大的。

Johnson|GBV

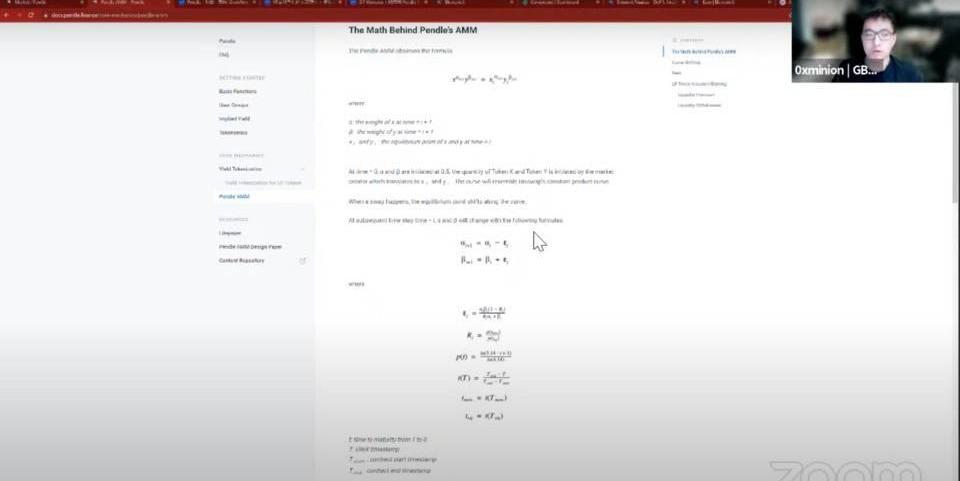

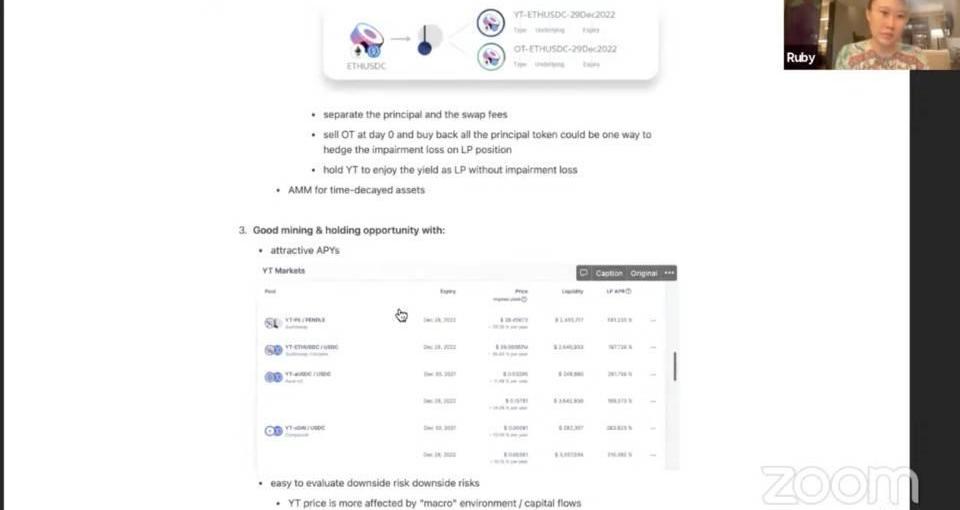

今天我想介紹的是Pendle.finance,主要是做固定利率和浮動利率的協議。從Compound上的浮動利率來看,隨著市場部變化,借貸存款的利息變動會很大。傳統金融里,存款借貸的利率都是固定的。Pendle.finance的機制在于將aToken或cToken分成兩個代幣,OT和YT,將交易的手續費剝離開來,等于在交易利息而不是本幣。

一方面,pendle的APY對于farmer十分有吸引力,另一方面,在這個賽道中,相比APY.Finance,它已經先出了產品。同時大家不知道如何對DeFi的利息定價,Pendleton設計了自己的AMM,而相對來說,orderbook在以太坊上是不可行的,一方面是我們不知道如何對DeFi項目的利息做定價,另一方面,以太坊手續費太貴,即使是l2,也需要做市商頻繁做市,成本相對來說很高,影響效率。

Avalanche鏈上DeFi協議總鎖倉量為88.7億美元:金色財經報道,據DefiLlama數據顯示,目前Avalanche鏈上DeFi協議總鎖倉量為88.7億美元,24小時增加1.33%。鎖倉資產排名前五分別為AAVE(23.1億美元)、TraderJoe(12.6億美元)、Benqi(10.2億美元)、Curve(9.76億美元)、multichan(8.12億美元)。[2022/2/1 9:25:03]

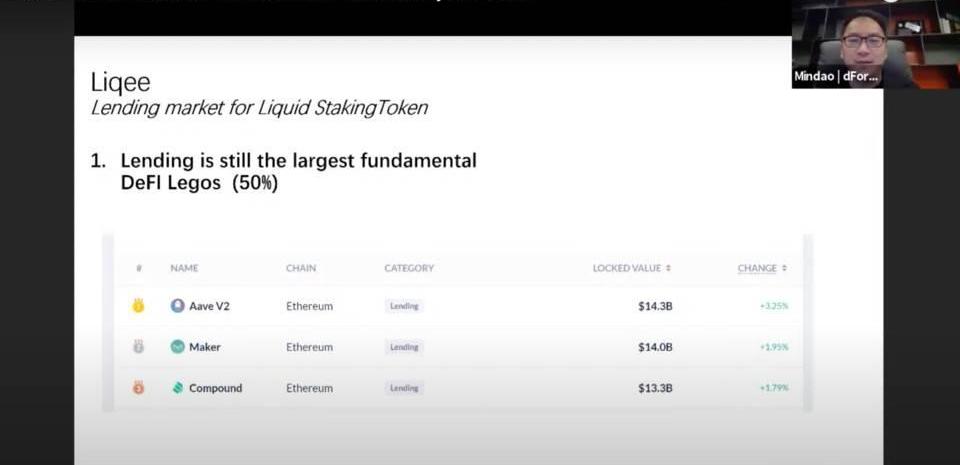

MinDAO|dForce

過去一年中,DeFi最大的收益者基本都是lending項目。符合傳統金融的觀察:利率市場是資產的回報來源,其次通用借貸基于池子的模式,在選擇上不可能追求抵押物的多樣性;在DeFi當中,DeFi項目的U都來自于degen的trading摩擦,流動性套利,還有借貸需求。下一個更大的U的市場會是,liquidStaking資產和實體資產。整個Staking資產在前年大約是1.2萬億美金,是DeFi12倍的體量,犧牲了流動性,存在POS合約或存入Node,可以獲得系統的流動性,確保網絡安全。liqee中的U的借貸利率遠高于通用借貸市場的U,因此liquidstaking這樣的借貸市場,本質上是讓持有沒有流動性的UToken的用戶,能夠將它作為杠桿工具,提供給需要流動性持有底層代幣的用戶。

六蘇|HECO

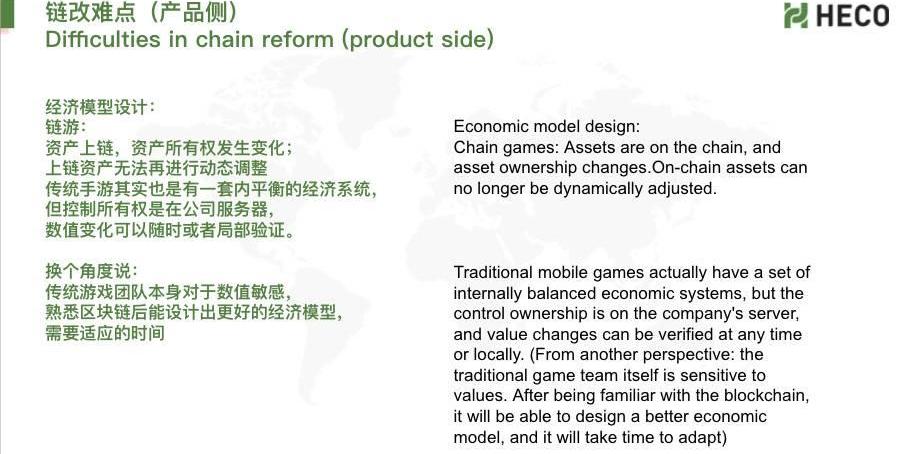

現在Gamefi的產品有兩個涌入的來源:一個是原生的Gamefi的游戲,另外一部分包括一些傳統的游戲工作室和游戲廠商,開始把傳統游戲跟區塊鏈進行結合。我現在看到一些痛點,第一就是對傳統的游戲廠商來說,他們本身更擅長對于產品冊的一個研發,但是他們對于代幣token經濟模型的一個設計,會帶來一些很大的問題。另外一部分是說把傳統的廠商呢,它本身更擅長于游戲產品層面的研發,但是他對于智能合約層面的研發其實是比較缺少的。所以能夠同時做好區塊鏈合約的部分,以及傳統的游戲產品的這部分的人確實比較少。

報告:2020年DeFi攻擊事件造成損失逾2.5億美元:據《派盾2020年年度數字貨幣反洗錢報告》顯示,DeFi攻擊事件達到60起,損失逾2.5億美元。其中,有?少10起為閃電貸攻擊,包括bZx、Balancer、Harvest、Akropolis、CheeseBank、ValueDeFi和OriginProtocol等多個DeFi項目遭到攻擊,至少5起為重入攻擊,包括Uniswap、Lendf.Me、Sushiswap、Akropolis、OriginProtocol。[2021/1/14 16:10:00]

在Gamefi領域,鏈游的發行的通道和范圍其實是比傳統游戲的發行的通道和范圍更廣,發行的門檻也會更低,研發和發行公司可以實現對用戶更有效地觸達和掌控,這是我覺得相對于傳統游戲行業來說,非常有創新更有優勢的一個點,未來的整個的游戲的產業會有更大規模的比例,尤其是一些全球的中小廠商會向game的部分去牽引,所以我個人非常看好這個板塊的發展。

另外我覺得,可能playtoearn會長期存在,但它一定是為了去帶來可能更多底層玩家,或者說做用戶裂變,用戶增長的一個方式,它一定不能成為游戲主要的調性。我覺得一個健康的行業模式,第一會給產品的研發的人帶來更好的紅利,第二,會給頭部玩家帶來更好的體驗,第三,產商會把利潤投入再生產,讓行業變得更成熟。

王超

今天主要為大家介紹一下ARCx。ARCx是一個去中心化鏈上行為評分協議,通過發放DeFi護照的形式進行評分,從而讓用戶通過他們的歷史鏈上行為解鎖特定權益。目前重點開發ARCxv3——ADeFiscoringprotocol。主打產品DeFiPassport+NFT形式的鏈上身份證,包含可變的信用分,通過人工地址審查對申請地址進行核查,未來會構建更多分數體系,可能會成為以太坊生態的Loot評估系統,目前存在數據不足及隱私安全的問題。

當前DeFi協議借貸總量為14.65億美元:金色財經報道,DeBank數據顯示,當前DeFi協議借貸總量約為14.65億美元。其中,Compound平臺約9億美元,占總體份額61.42%,Maker平臺約4.12億美元,占總體份額28.12%,Aave平臺約1.28億美元,占總體份額8.79%。dYdX平臺約0.23億美元,占總體份額1.61%。

注:DeFi其實質是基于一套開放的賬戶體系,保證全球任何人都可以無門檻使用的一系列金融服務。這些金融服務主要由一些開源的智能合約來提供,整個服務的代碼和賬目都可以在區塊鏈上進行公開審計。[2020/8/17]

陸遙遠

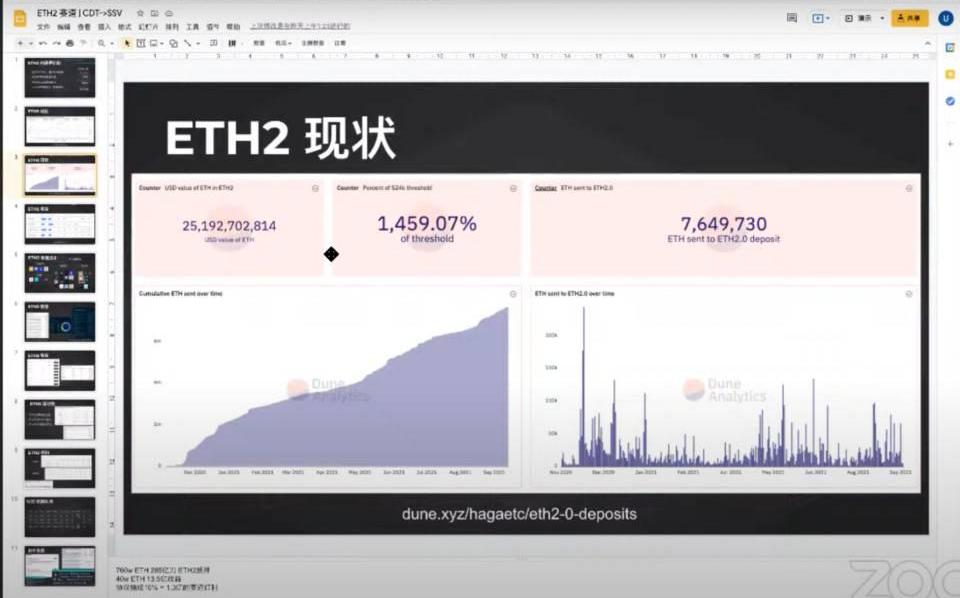

ETH2.0的質押需要32個以太坊,并且是32的倍數,就可以質押成節點;但與POS不一樣,它需要自己跑服務器或通過其他方案解決這個問題;ETH2.0的質押是單向的,可以質押,不能贖回。目前ETH2.0的解決方案提供了部分贖回的折中方案,提供質押的憑據,憑據具有一定流動性,可以通過渠道取回資金。以及ETH2.0質押量的增加,收益率降低。目前全網的收益在5.35%,32個ETH質押一年大概可以獲得1.71個以太坊,約為5700U。

參與ETH2.0的收益方式,比較常見的有礦池質押,收益率在5個點;自行運行節點,收益會高很多;還有POS服務商、交易所提供質押等等。

ETH2.0的流動性是單向的,所以這些項目提供了很多流動性解決方案,首先是把質押后的憑證代幣化,這些憑證可能沒有太大的流動性支撐,哪怕是幣安的BETH,在市場上的滑點也是相對較大的,退出流動性后,會因為滑點損失幾個點的ETH,等于損失一年的挖礦收益,相對不劃算。憑證代幣化后,跟市面上的DeFi相結合,stETH和ETH的LP挖礦收益遠大于ETH2.0的年化,刺激了很多沒有ETH2.0質押動力的用戶參與。

幣贏CoinW DeFi區項目 MINI 24小時漲幅達109%:據CoinW官網數據顯示,MINI/USDT 的24小時漲幅達109%,最高漲至0.0376 USDT。據悉,幣贏最近上線的Miniswap是一個超越UniSwap的去中心化金融衍生協議,對標Uniswap,又針對其缺陷做出創新,將交易挖礦融合進去,顧及到用戶的諸多平臺機制從而蛻變稱完整的去中心化金融衍生協議。[2020/8/9]

Ruby|IncubaAlpha

Pendle.Finance是一個比較好的Mining標的。DeFi賽道除了借貸和交易,我們沿著整個比較偏交易和以交易為基礎的手續費,加杠桿的借貸思路外,對比傳統金融里面,比較大的賽道也是fixedincome,我們覺得它在DeFi和crypto可以玩的更廣泛,本質上每一個token或者二池挖礦的yieldingeneral也是一種rate,因為我們就找到了Pendle。

HC|Multicoin

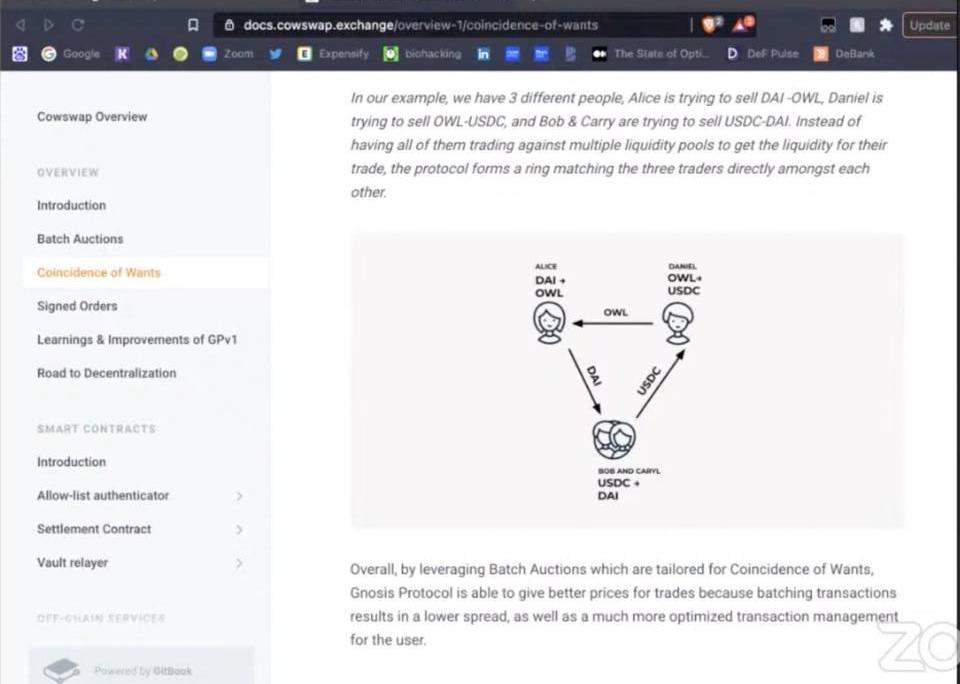

我為大家帶來的項目是CowSwap——抗MEV的去中心化交易協議,也是mev賽道上比較新的一個項目,CowSwap有一個新的交易模式,CowSwap上允許用戶利用需求匹配(CoincidenceofWants,CoW)的方式撮合交易,為用戶尋找最好的rate和價格,目前有7億美金的交易量。亮點在于:1、保護用戶被mev攻擊;2、具有網絡效應,交易者越多得到的價格就會越好,有一個正向飛輪效應;3、能夠很好地服務用戶,目前對他們來說最大的挑戰是如何吸引更大的用戶量。

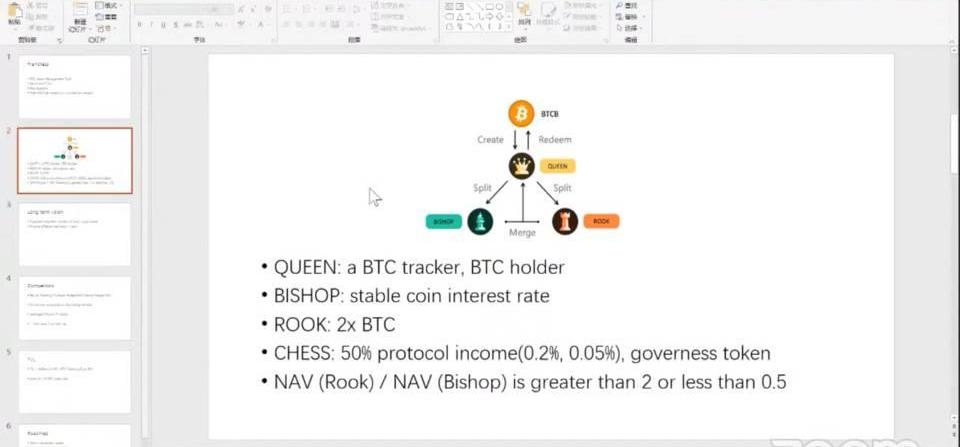

元杰|Conflux

今天為大家介紹的項目是Tranchess,Tranchess的本意是做分級基金,以國際象棋為其系統內的4個角色進行的命名,分別為皇后Queen,主教Bishop,車Rook,棋子Chess。他們有一個非常有趣的經濟模型,鎖定CHESS就可以獲得作為投票權的VeChes。而CHESS最長可鎖定4年,收到的VeChes數量取決于鎖定CHESS的時間。同時他們將治理代幣chess與BTC做了掛鉤,持有QUEEN相當于間接持有btc,目前鎖倉了三萬多個BTC,APY30.1%,可以說是市場上最高的btc年化率了。

王希|幣信

Tranchess是一個在BSC上的一款資產管理協議工具,選擇BSC是因為考慮到交易成本及交易速度,同時BSC目前的應用也十分廣泛。它將傳統傳統金融的分級基金引入到Crypto中,這樣就兼顧了不同風險偏好的投資人。

QUEEN是BTC跟蹤指數,吸引的人群是比特幣的長期持有者。很多BTC持有者并不希冀于僅僅持有BTC,而希望獲得除了價格變動以外的高收益,而這樣一個協議給了他們很好的機會。

BISHOP等于用戶持有穩定幣來賺取一定的利息,利息根據另外一個借貸協議上周的加權利息來計算的,在該基礎上,協議還會做一定的上浮。

而ROOK提供一個兩倍的BTC杠桿,適用于看多BTC,不希望風險敞口過大但又希望加一些杠桿的用戶。

CHESS可以通過stake獲得,作為治理代幣,可以決定ROOK付給BISHOP的利息價,還可以通過鎖定CHESS來獲得收入,收益隨鎖定時間的增長而增長。

一方面它鼓勵了Crypto資產的長期持有,另一方面它滿足了投資者不同風險偏好的需求。

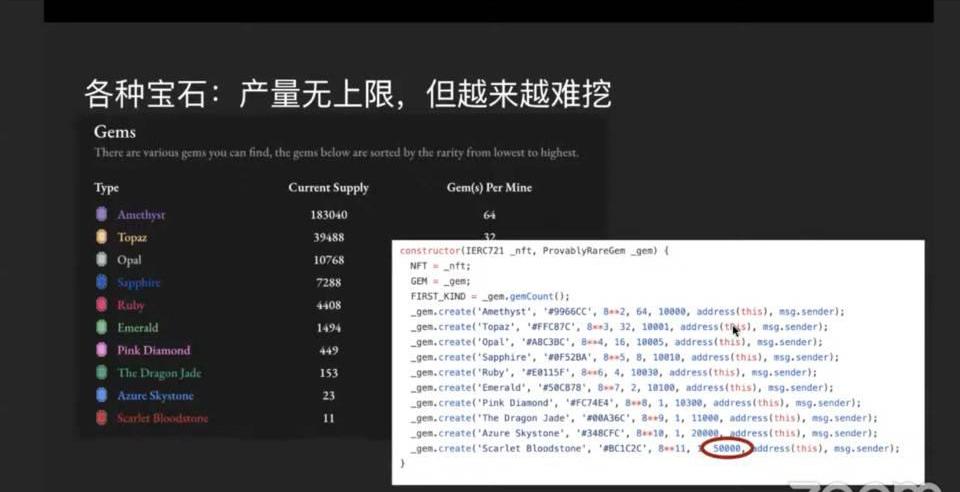

郭宇|安比實驗室

從Loot開始,對于NFT的分發,任何用戶可以直接調用mint合約,看起來開放并且公平。同時對于NFT,沒有兩個Token是相同的。而不同稀有程度的NFT的鑄造代價卻是一樣的,這會帶來一個問題,稀有的NFT會被提前鑄造,即使不開源,也能被科學家預測,因此對于后來者就不公平。Alpha.finance因此利用了Proof-of-Work,任何人想要mint都需要提供一定量的算力證明,這樣的分發機制能保證后來者仍然有機會,而先發者也有優勢。

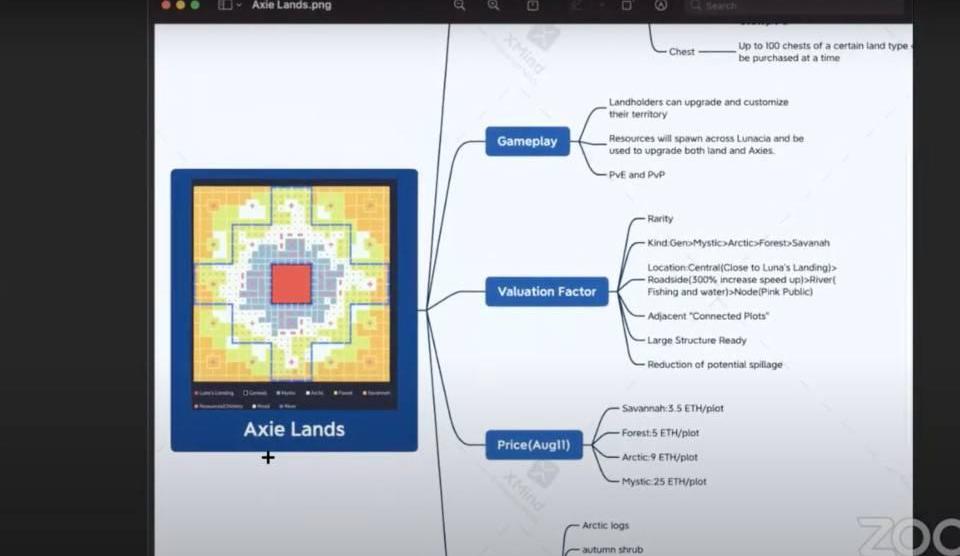

蔣新

Axie是一個相對成熟,白萬日活躍量級別的游戲,它有很多機會沒被完全開發,其中包括Land,類似地圖可以構建的元宇宙,社區猜測這里未來會有特殊資源。它的游戲完整度比目前大多數的區塊鏈游戲都要高,相比傳統游戲可能還略顯單調。購買地塊的衡量標準在于稀有程度,位置。同時連排買地的形式,可以有更大的空間進行建筑。

我認為地依然有成長空間的原因在于,Axie的用戶活躍度比較高,由于菲律賓的率先參與,給其他發展中國家形成了一種示范,同時土地的有限性與Axie的市值不成比例,十分具有潛力。未來團隊開發出新的玩法,也會引發一定的fomo效應。

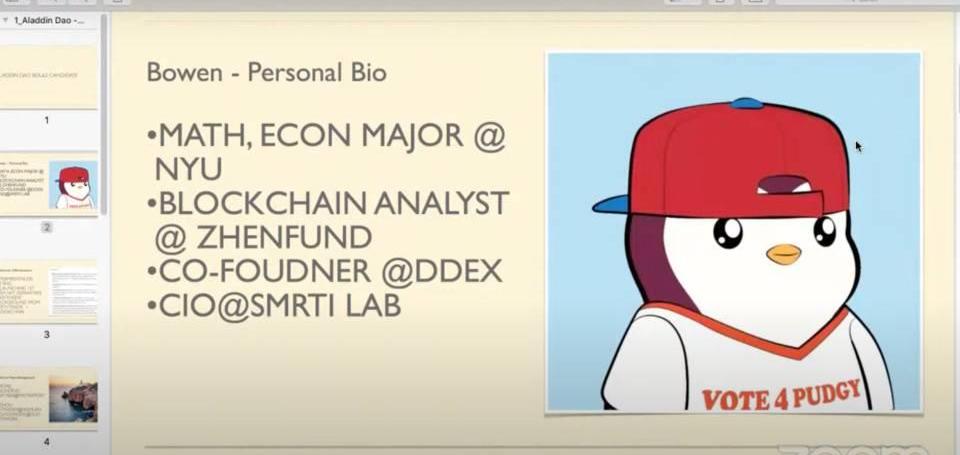

Bowen|DDEX

今天為大家簡單介紹一下SynFutures,它是一個DeF衍生品平臺,支持更廣泛的交易對,SynFutures特別的地方在于他們sAMM——業內首創的合成資產自動化做市商,可以單幣開發流動性,讓LP提供交易對中的任意一種資產,然后智能合約就會自動合成池中的另一種資產。目前他們在多鏈都有部署。

EraserLi|SevenX

TiTiProtocol是我最近這段時間看到比較有意思的項目,TiTiProtocol是一個多資產準備金的算法穩定幣,他們比較創新的一個方式叫做Monopoly-AMM壟斷做市商,通過獨創的M-AMM實現算法穩定幣的發行和贖回,他們的MMF通過模擬單幣挖礦的一個場景引導用戶來擴大池子,提供流動性,它的算法其實和普通的AMM一樣。與現有的穩定幣相比,TiTi協議具有去中心化、資金利用率高、防風險儲備和多資產儲備保證的更穩定高效、抗波動風險等優勢。

總結

AladdinDAO是首個成功使用DAO來解決群體智慧問題的成功示例,正如PolychainCapital創始人OlafCarlson-Wee所說:

「去中心化自治組織是加密世界最重要的創新之一,各種去中心化自治組織最終會接管整個經濟體中的大部分,讓其去中心化。我們認為,現在是回歸到那些聚焦于投資領域的去中心化自治組織最好的時機,尤其是那種組織眾人一同發掘DeFi項目的DAO。AladdinDAO是一個極具創新性的去中心化自治組織,將會成為DeFi生態中最重要的組成部分之一。」

9月24日,AladdinDAO將開始發起Boule候選人投票,社區參與者將可以為自己喜歡的DeFi專家投上一票。更多候選人信息請參考,以及論壇中的更多內容。

AladdinDAO的實踐正在打造一個去中心化的人才網絡,通過集體價值發現,將加密投資從風險投資這種形式轉變為匯聚大眾智慧的形態。

這種群體智慧的匯聚范式或許將為DAO的發展打開一扇新的大門。

12:00-21:00關鍵詞:PayPal、VanEck、DeSo區塊鏈、TrueLayer、Robinhood1.PayPal發布其“超級應用”.

1900/1/1 0:00:00中國人民銀行數字貨幣研究所副所長狄剛9月24日在2021中關村論壇平行論壇之“區塊鏈與數字經濟發展論壇”上表示,數字貨幣研究所近年來聚焦區塊鏈的具體實踐.

1900/1/1 0:00:002017年,「Side-eye」作為一個來源于表情包的詞語被收錄在英語詞典里,你一定在社交網絡上見過各種斜眼瞥視的表情,當這個表情出現在你的手機屏幕上時.

1900/1/1 0:00:00NFT即非同質化代幣,是基于區塊鏈技術的一種資產類型。它代表了某種獨一無二的具體資產的所有權,比如數字藝術品、虛擬游戲物品、稀有收藏品或其他數字或實體資產等.

1900/1/1 0:00:00由于擔心數字時代銀行擠兌的可能性,美國財政部(TheTreasuryDepartment)正在為這個快速增長的行業制定一個監管框架.

1900/1/1 0:00:00從以比特幣為代表的區塊鏈1.0時代,到以智能合約為基礎、以金融應用為核心的區塊鏈2.0時代,再到區塊鏈應用于政務服務和更廣泛的各行業,10余年間,我們已經開始進入區塊鏈3.0時代.

1900/1/1 0:00:00