BTC/HKD+2.89%

BTC/HKD+2.89% ETH/HKD+2.66%

ETH/HKD+2.66% LTC/HKD+3.58%

LTC/HKD+3.58% ADA/HKD+4.99%

ADA/HKD+4.99% SOL/HKD+4.19%

SOL/HKD+4.19% XRP/HKD+4.55%

XRP/HKD+4.55%太多的橋可供選擇

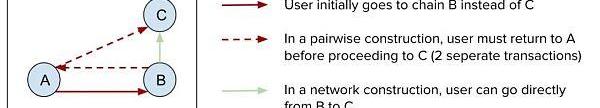

是否曾經走錯了橋,到達了錯誤的地方,不得不返回原路才能到達最終目的地,但由于gas耗盡而被困住了?隨著越來越多的區塊鏈互操作性協議到達主網,如果不小心,這將是一個普遍的問題。跨越錯誤的橋所帶來的影響可能比快速轉變要糟糕得多。用戶可能要等上幾天才能回來,前提是他們有足夠的“燃料”。

一般來說,用戶使用原始鏈的原生代幣支付,將資產轉移到目標鏈。如果他們沒有目的鏈的原生代幣,他們將無法支付橋接回原始鏈。

隨著區塊鏈和互操作性項目的爆炸性增長,鏈之間的路由將會成為一個常態。已經有數百億的資金被鎖定在整個生態系統的橋上。但并不是所有的互操作性解決方案都是相同的。每家公司都有自己的權衡,而且都必須為市場份額而戰。

橋等于互換

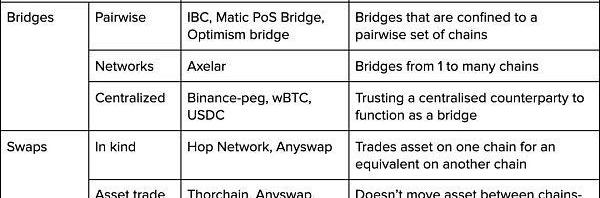

互操作性是區塊鏈相互交互的關鍵。但是這些協議有兩類——橋接協議和交換協議。

跨鏈協議Synapse已支持與Cosmos生態公鏈Canto跨鏈橋接:11月23日消息,跨鏈流動性協議Synapse已啟用與Layer1區塊鏈Canto的橋接。Synapse表示,Canto是第18個加入Synapse橋接網絡的鏈,也是Synapse首次連接到Cosmos生態。用戶現在可以將穩定幣從Synapse托管的所有穩定交換池連接鏈無縫橋接到Canto。當用戶連接到Canto時,他們會收到Canto生態原生穩定幣NOTE,可在其原生DeFi應用程序中使用。

此前報道,今年9月,跨鏈協議Synapse部署至公鏈Canto的提案投票通過。[2022/11/23 8:00:31]

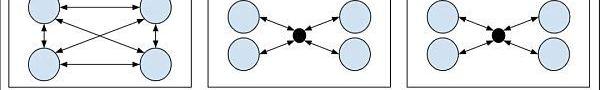

不同形式的互操作性網絡建設

典型的橋

用戶在A鏈上鎖定一個資產,然后在B鏈上鑄造相同的資產。有些橋是成對的,它們一次只連接兩條鏈。其他的則更像網絡,用戶可以將資產從一個鏈轉移到多個潛在的鏈——好處是如果用戶越過錯誤的橋,他們可以橋接到正確的鏈,而不需要回溯太多。最后一類是中心化橋,如wBTC或USDC或BSC上的綁定資產,這是中心化實體發布鏈上資產的地方。

StarkNet跨鏈橋StarkGate已集成Orbiter Finance:7月27日消息,StarkNet跨鏈橋StarkGate已集成Layer2跨Rollup橋Orbiter Finance,允許用戶通過Orbiter Finance將ETH從以太坊、Arbitrum、Optimism、Polygon跨至StarkNet。[2022/7/27 2:41:03]

上圖:用戶選擇的示例,如果他們最初進入錯誤的鏈

典型的互換

用鏈1上的資產A交換鏈2上的資產B。互換不會在區塊鏈之間轉移資產。從技術上講,橋也不會在區塊鏈之間轉移資產,在跨鏈活動期間,資產被鎖定在原始鏈上。例如,Thorchain不允許用戶將BTC轉移到ETH,而是將BTC換成ETH。用戶最終在以太坊鏈上獲得ETH,以換取比特幣鏈上的BTC。但是,如果所需資產已經在目標鏈上,用戶可以用Matic上的USDC換取ETH上的USDC。根據交換協議的結構,交易對手可能是AMM或做市商。在某些條件下,該協議甚至可能支付用戶將資產交換到新鏈的費用。

Biconomy推出的跨鏈交易基礎設施Hyphen主網正式上線:官方消息,由區塊鏈開發工具提供商Biconomy推出的跨鏈交易基礎設施Hyphen主網正式上線,目前僅支持以太坊主網與Polygon之間的跨鏈操作。Biconomy表示,將在未來增加對更多代幣以及更多側鏈、EVM 鏈以及二層網絡之間跨鏈的支持,此外,還將在下一個版本中將其改進為去中心化產品。[2021/8/11 1:48:24]

注意互操作性解決方案還應該在信任假設、轉移時間、流動性、依賴風險等方面進行比較。

路徑依賴

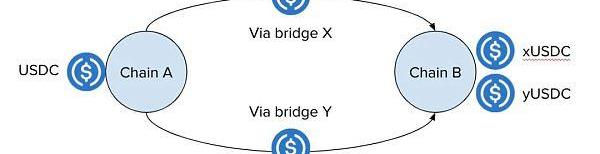

圖:xUSDC不等于yUSDC,一個資產是由把它帶過來的橋定義的

跨鏈流動性解決方案RAMP:587190枚RAMP被回購并銷毀:7月18日消息,跨鏈流動性解決方案RAMP在推特上表示,已有587190枚RAMP從產生的費用中被回購并銷毀。[2021/7/18 1:00:39]

因為每個橋都有自己的一套合約,所以資產與其遇到的橋相關聯。X橋帶來的USDC變成xUSDC,Y橋帶來的USDC變成yUSDC。xUSDC和yUSDC各自有一個單獨的ERC20合約,因此彼此之間不能互換。

這種橋接資產與原生發行的資產具有不同的合約地址的動態,將導致大量的流動性碎片。例如,USDC是在ETH和Solana上本土發行的。如果Solana上的USDC出現了巨大的需求高峰,而CENTER卻遲遲沒有發行更多的USDC,那么將USDC從ETH橋接到Solana的用戶就會了解到,這種橋接的USDC與Solana上原生發行的USDC是不能互換的。這是一個可怕的用戶體驗,解決這個問題的唯一方法是CENTER充當中心化的穩定交換,讓用戶在鏈之間快速移動USDC。

交行深圳分行完成區塊鏈跨鏈貿易融資資產雙向交易:近日,交行深圳分行通過交行貿易融資資產交易系統,與建行上海自貿區分行順利完成共計1762.4萬元國內證福費廷資產雙向交易。本次交易基于交行—建行區塊鏈跨鏈對接技術實現,是兩行將最新科技應用于金融實踐的積極嘗試。(中國電子銀行網)[2020/6/3]

從用戶和開發者的角度來看,這是很可怕的。當所有應用程序都使用yUSDC時,如果用戶越過了錯誤的橋,最終使用了xUSDC,會發生什么情況?他們就會被迫返回并使用正確的橋。那么在應用方面,開發者應該整合兩者還是只整合一個?如果他們整合了兩者,應該如何評估這些資產?它們在應用中應該有相同的參數,還是應該考慮到每個橋的風險和細微差別?

如果特定資產的市場在特定鏈上足夠大,那么xUSDC和yUSDC可能會共存。雖然在一般情況下,我們懷疑橋主導特定資產的壟斷趨勢。以太坊上的BTC就是這種情況,歷史上有十幾個競爭標準,但目前wBTC和HBTC占了90%的市場份額。我們預計,一項資產的原始發行者對他們所支持的橋有著強大的影響力。

規范合約之爭

規范的資產合約是捕獲開發人員和用戶注意力的合約,是每個人都會集成的合約。用戶只想擁有一種資產的一個版本,而不是同一事物的兩個或多個版本。

橋將相互競爭以擁有特定代幣的規范合約。例如,Matic的Plasma橋占據了MATIC代幣市場,而PoS橋接了所有其他在以太坊和Matic鏈之間流動的資產。在未來,我們期望有更多的橋試圖從通用橋中獲取特定的資產。Aave已經有一個定制的橋,用于將aTokens從ETH轉移到Matic,以處理獨特的記賬。

我們預計這些新橋將在多個方面展開競爭,如更安全或具有類似網絡的結構。但設計空間是廣闊的。橋可以實現一些新的功能,如閃電增發、本地跨鏈治理、用戶/開發者友好的功能、跨鏈函數調用等。這可以從通用的全能型橋中吸引更多的注意力。另外,一些應用程序可能會遵循Aave的方法,建立自定義的橋來處理特殊情況或對其資產有更多的控制。但話說回來,dApps是否有能力建立強大的橋?這接近他們的核心業務。

互操作性經濟學

每個單一的互操作性解決方案都有不同的使用成本。用戶在原始鏈上支付費用,但通常在目標鏈上免費獲得資產。對于橋來說,成本往往是固定的,交易的規模不會影響跨越的成本。而互換協議則不然,或者至少使用AMM的協議并非如此。因為流動資金池的深度會影響到用戶在其中移動的價格。對于大額轉賬,采取較慢但更具成本效益的路線可能是有意義的。

對互操作性的預測

爭奪市場份額的橋,隨著數十種橋接協議的上線,市場份額的爭奪將非常激烈。最初,橋接將首先連接較少連接的鏈,并瞄準尚未橋接的資產。但是這個市場很小,而且很快就會關閉。最終,橋將試圖說服市場,他們的解決方案是“最安全的”,或者他們可能會開始產量耕作計劃以吸引流動性。

速度對于橋上的小額交易來說并不重要,因為有“快速橋”或互換。橋不會在速度上相互競爭,因為有安全性低得多的交換協議,使用戶能夠更快地跨越區塊鏈。目前的一個版本是Hop協議,在該協議中,用戶信任預言機來跨鏈中繼他們的交易。而對于小額交易,風險相對較低。對于大筆交易,用戶可能希望采用速度較慢、費用較低且安全性更高的橋。

大用戶、收益尋求者和做市商將是最大的橋消費者,每個區塊鏈都是自己獨立的社區。當每條鏈都有更強的原生橋接時,這一點尤其真實。普通用戶不需要使用橋,只有那些試圖在風險曲線上找到最新農場的收益率尋求者,或者試圖跨鏈套利資產和利率的專業人士。

互操作性將打破加密對原子性的依賴,一個鏈上交易的魔力在于原子性。這就是閃電貸只能存在于區塊鏈環境中的原因。如果交易的任何方面失敗,整個交易都會恢復。看看DEX聚合器。用戶要么得到他們想要的所有資產,要么交易失敗,他們不必擔心只得到一半。現實生活中的應用程序不存在原子性。智能訂單路由器——DEX聚合器的IRL版本必須構建邏輯來處理交換連接丟失或交易失敗。互操作性將迫使開發者在構建跨鏈應用時擁有不同的思維方式。現在必須考慮到部分故障情況。

互操作性聚合器,有幾十個橋和互換解決方案。許多團隊將試圖建立一個聚合器來統一它們。對于這些團隊來說,這是一個重要的技術和用戶體驗問題。

法幣資產將保持集中發行,僅橋接到新鏈上,諸如USDC等法幣支持的資產將由CENTRE直接發行到其他鏈上。

如果用戶已經在目標鏈上擁有資產,那么橋接就很有用。如果用戶還沒有原生的費用代幣,那么引入資產有什么意義呢?否則,資產將陷入困境。用戶必須通過中心化交易所或交換協議來獲取本地gas代幣。我們期望互操作性可以潛在地抽離gas,或通知用戶在引入其他資產之前也交換/橋接目標鏈的原生資產。

本文編譯自Leland

Tags:SDCUSDUSDC區塊鏈usdc幣與usdt幣哪個好busd幣值得投資么usdc幣價格區塊鏈的未來發展前景ppt

Twitter上周宣布該公司正在進行NFT作品的認證功能,這意味著推特用戶將可以在其賬戶下綁定所擁有的NFT并認證所有權。并且用戶可以將通過認證的NFT作為其推特頭像.

1900/1/1 0:00:00DeFi可以說是區塊鏈歷史上最偉大的創新之一,而流動性挖礦是DeFi火爆的導火索。得益于去中心化協議Compound,流動性挖礦在2020年夏天一鳴驚人.

1900/1/1 0:00:00本文總共分為中篇闡述自動做市商算法、現狀及未來迭代的思考,本文為中篇。下篇請點擊 目錄 7.?Curve的StableSwap和交易公式8.?CurveV2的動態權重、可定制的價格錨定和平滑的價.

1900/1/1 0:00:001.加密行業人士應掌握的基礎技能樹加密行業發展突飛猛進,從業人員需要不斷學習,常常需要知道閱讀和入門資源來了解各個細分領域.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:1370.19億美元 DeFi總市值數據來源:Coingecko2.

1900/1/1 0:00:00摘要: 以太坊游戲?AxieInfinity?最近人氣飆升,NFT?總交易量超過20億美元。SkyMavis正在致力于游戲升級、擴展邊玩邊賺計劃和免費的新手怪獸,讓用戶在購買NFT之前嘗試Axi.

1900/1/1 0:00:00