BTC/HKD+0.81%

BTC/HKD+0.81% ETH/HKD+1.21%

ETH/HKD+1.21% LTC/HKD+0.86%

LTC/HKD+0.86% ADA/HKD+2.46%

ADA/HKD+2.46% SOL/HKD+4.08%

SOL/HKD+4.08% XRP/HKD+1.23%

XRP/HKD+1.23%近日,支付巨頭 PayPal 宣布允許客戶使用該公司的錢包購買、出售和持有比特幣和其他加密貨幣,并將允許用戶使用加密貨幣在其網絡上購物。消息一出,引起了比特幣的大幅上漲。

短期的事件經常引起市場價格的劇烈波動,但對市場中長期的影響更需要關注基本面和貨幣政策層面。

今年全球遭遇新冠疫情大流行,為了解決流動性危機和刺激經濟,美聯儲向市場大量注入美元流動性,引起了包括數字貨幣市場在內的全球金融市場的巨大波動。

在布雷頓森林體系解體之后,美元和黃金脫鉤,其他各國的匯率自由浮動,但是,由于美元在國際貿易和國際外匯儲備中占據主導性地位,美元實質上依舊是承擔著世界貨幣的職能,美聯儲也實質上成為了世界央行。因此,美聯儲的重大的貨幣政策通常對金融市場具有指標性的意義。

下圖是美聯儲在今年3月應對由新冠疫情所引發的經濟衰退而采取的一連串非常夸張的措施的時間表。

比特幣礦企Marathon Digital終止與Silvergate的信貸安排:金色財經報道,比特幣礦企Marathon Digital宣布終止與加密銀行Silvergate的信貸安排,Marathon 表示,3 月 8 日,定期貸款預付完成,公司與 Silvergate Bank 的信貸額度終止,據悉該公司減少了 5000 萬美元的債務,并釋放了價值約 7500 萬美元的比特幣作為抵押品。Marathon Digital還表示一直在采取措施,通過償還部分債務和釋放被用作抵押品的受限比特幣來支撐其資產負債表。1 月,Marathon 表示已在 12 月完全還清了Silvergate 的 3000 萬美元循環貸款,釋放了 3,615 比特幣 ( BTC ) 作為抵押品。(coindesk)[2023/3/9 12:50:43]

USDT占比特幣交易比重約為62.22%:金色財經消息,據cryptocompare數據顯示,目前比特幣交易情況按照交易幣種排名,排名名第一的是USDT,占比為62.22%;排名第二的是美元,占比為11.33%;排名第三的是日元,占比為8.42%;排名第四的是CNYT,占比為5.53%;排名五的是歐元,占比為3.06%[2020/10/3]

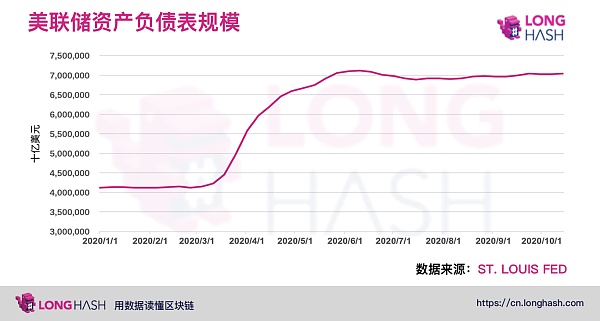

自 3 月 3 日以后,美聯儲的資產負債表的規模急速擴大。

從美聯儲公布的數據來看,3 月 4 日,美聯儲的資產負債表總規模為 4.24 萬億,而到了 6 月 10 日,則達到了將近 7.17 萬億,短短 3 個月的時間,增長了 69% ,將近 7 成,也就意味著市場上,在 3 個月的時間里,名義上多出了將近 3 萬億的美元流動性。

動態 | OKEx比特幣、以太坊季度合約精英賬戶多頭仍高于空頭:截至今日8:10,OKEx比特幣季度合約精英賬戶中,多頭平均持倉比例為23.85%,較昨日有所下降;空頭平均持倉比例為18.85%,較昨日有所增加;整體來說,多空頭比例差距有所減少,多頭仍高于空頭。以太坊季度合約精英賬戶中,多頭平均持倉比例為24.81%、空頭平均持倉比例為16.04%,多空頭比例差距有所減小,多頭比例仍高于空頭。當前BTC合約持倉總量約為7.22萬個BTC,ETH合約持倉總量約為73.26萬個ETH,均較昨日明顯增加。[2019/3/14]

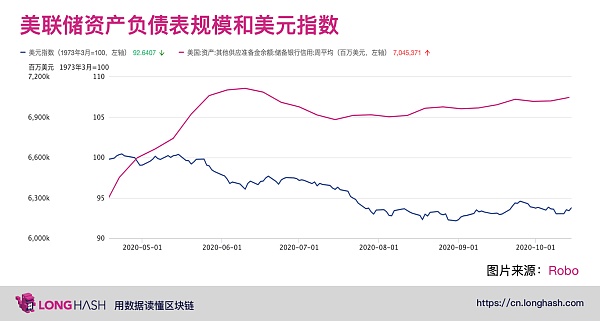

下圖可以很明顯看到美聯儲在 3 月份宣布一系列寬松政策之后,伴隨著美聯儲資產負債表的擴張,美元指數下跌幅度非常大,從 3 月份的高點 103 ,下跌到了目前 93 附近。

行情 | 比特幣期貨2月份累漲約12%:CME比特幣期貨BTC 4月合約收漲約2.2%,報3790美元,2月份累漲逾11.96%,前月合約2019年迄今漲超3.83%。CBOE比特幣期貨XBT 4月合約收漲超2.0%,報3802.50美元,2月份漲超12.33%,前月合約2019年迄今漲約4.11%。[2019/3/1]

那么美元的下跌,反過來看就是其他貨幣對美元的上漲。今年在非美貨幣中,人民幣又是表現極為強勢的。錨定美元的穩定幣 USDT 兌人民幣的比價也跟隨著美元的下跌而同步下跌,3 月用人民幣購買 USDT 價格在 7.1 左右,而截至 10 月 21 日則跌到了 6.6 附近。

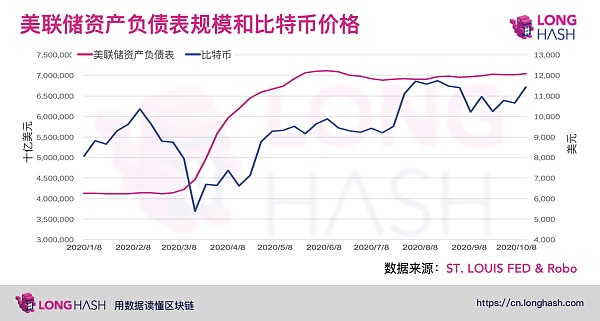

下圖反映了美聯儲向市場注入流動性后,對各種金融資產的影響。

聲音 | Charlie Lee:絲路暗網讓他認識了比特幣:在Laura Shin的播客上,Litecoin的創建者談到了市場上最流行的虛擬貨幣比特幣,還提到了他對比特幣的了解程度。他對這十年感到驚訝,因為他覺得像是昨天才認識比特幣。Lee說,他在一篇談論絲綢之路的文章中了解到了比特幣。在了解了它之后,Lee說比特幣吸引了他的注意力,因為它是一種“更好的貨幣形式”并且它具有審查能力。[2018/11/4]

圖中的粉線是美聯儲資產負債表規模,橘紅色的線是黃金的價格,藍色的線是美國的標普 500 指數。

在今年 1 月和 2 月新冠疫情的影響下,美股和黃金都有過一波急跌,那個時候下跌主要是由于市場的恐慌造成了流動性危機。

通常我們認為黃金是一種避險資產,在市場恐慌的時候,黃金就會上漲,但是在那段時間,極度恐慌的市場急于出售所有的資產,而造成了美元的流動性短缺,使得包括黃金在內的避險資產也同樣承受了非常大的跌幅。同期的比特幣也產生了巨大跌幅。

而在美聯儲 3 月份開始擴張自己的資產負債表以后,在很短的時間內向市場注入了非常大量的流動性,黃金的價格和美股都出現了非常大幅的上漲,黃金的價格甚至一度突破了 2000 美元每盎司,突破歷史高點。

上圖顯示在美聯儲擴大自己的信貸規模之后,比特幣的價格也出現了很明顯的上漲,從圖形走勢來看,幾乎和黃金、美股方向上是一致的。

我們通過具體計算得出的比特幣和黃金、標普 500 指數的相關系數都有力地印證了這一點。

2018 年,比特幣和標普 500 指數與黃金的價格相關系數分別僅為 0.18 和 0.59,然而這個數字在 2019 年和 2020 年至今一路攀升,尤其是在 2020 年 3 月 3 日,也就是美聯儲開始大幅向市場注入美元流動性以后,比特幣和標普 500 指數與黃金的價格相關系數高達 0.92 和 0.88,幾乎可以說是同步漲跌。

在今年 3 月 3 日以后,標普 500 指數、黃金和比特幣同美聯儲資產負債表的規模的相關系數都達到了 0.6 以上,從數據上證明了這一輪全球金融資產的上漲和美聯儲超大規模的寬松政策有非常大的關系。

如果在資金面平穩的情況下,股票、黃金、數字貨幣的漲跌應該都主要由其基本面推動。而今年的情況,基本面和價格的背離在股市方面表現的尤其明顯。全球性的經濟下滑、企業盈利能力下降,卻對應著股票價格的不斷上升。黃金和數字貨幣的價格也在資本的大水漫灌下節節攀升。

雖然在數字貨幣市場上,我們在今年也依然可以找到許多的熱點,以此去給這一輪上漲提供一些基本面的解釋,比如以太坊 2.0 的進展,波卡的上線和波卡生態的發展,DeFi 的熱潮、Filecoin 的上線等等。

但是從資金層面的分析上來看,比特幣這一輪的上漲和全球主要金融資產的同步效應似乎是更主要的因素。

由資金大水漫灌引發的上漲必然將在大水褪去的時候讓市場回到它基本面原來的樣子。

那么我們現在最關心的是這輪潮水何時褪去?

根據美聯儲在 8 月 27 日最新的貨幣政策聲明表示,將通脹目標從 2% 調整到平均 2% ,并且沒有說明這個平均的時間期限。這表示美聯儲為了刺激經濟和拉升就業,可以忍受一段時間內通脹超過 2% ,給了美聯儲進一步寬松提供了政策依據。

美聯儲向來有兩個政策目標,分別是降低失業率和降低通貨膨脹,通常是將通脹控制在 2% 以內。現在美聯儲放松了自己對控制通脹的限制,那么如果要分析和預判市場,更需要關注的就是就業市場的情況。

而根據目前全球疫情的發展和美國經濟復蘇的情況來看,我們認為美聯儲的貨幣寬松還將進一步持續。

尤其值得關注的是,在本輪的刺激政策下,美國財政部賬上的資金已經達到了 1.8 萬億美元,在今后這筆錢如何花以及何時花,未來美國的財政政策也同樣值得關注。

近一周,比特幣在全球資產中表現可謂十分亮眼。隨著幣價一舉突破去年高點到達15900美元,數字貨幣市場的市值也再度跳升一個臺階,像灰度(Grayscale)這樣的華爾街傳統大機構更是在11月6日創.

1900/1/1 0:00:00昨晚行情主要以震蕩為主,在晚上十點之前行情一直在走回調行情,幅度最深時到11300美元附近,距昨日凌晨的最高位11700美元上方跌幅超過400美元,隨后進行了適度反彈.

1900/1/1 0:00:0010月15日,Filecoin主網在epoch 148888正式開啟。作為攪動全球的熱點,主網上線的運行情況和FIL的后續進展成為市場焦點.

1900/1/1 0:00:00總部位于瑞士的Sygnum銀行本周宣布,目前正在與Taurus Group公司一起存儲數字資產。周五,該行還透露,這家FINMA批準的公司客戶可以利用Tezos網絡購買和抵押XTZ.

1900/1/1 0:00:00Keep3r這幾天有一些表現,引起加密社區關注。Keep3r是什么?它是Andre Cronje的新作品.

1900/1/1 0:00:009 月 21日,以太坊創始人 V 神轉發了一條推文,說自己“每天睡 7~8 個小時”,底下一位網友回復道:“難怪以太坊 2.0 遲遲沒有到來.

1900/1/1 0:00:00