BTC/HKD+1.51%

BTC/HKD+1.51% ETH/HKD+1.39%

ETH/HKD+1.39% LTC/HKD+0.25%

LTC/HKD+0.25% ADA/HKD+0.95%

ADA/HKD+0.95% SOL/HKD+4.13%

SOL/HKD+4.13% XRP/HKD+0.75%

XRP/HKD+0.75%在去年的DeFi夏天后,整個DeFi領域就進入了一個休眠期,TVL和Token價格出現了明顯的下滑。但令人欣慰的是,DeFi卻沒有停止創新。不到半年,DeFi2.0就以「協議控制流動性」的方式橫空出世,試圖解決1.0流動性不穩定的問題。現在,DeFi2.0連腳跟都還沒站穩,打著「Farmingasaservice」旗號的DeFi3.0就已經殺了出來。那么DeFi3.0與2.0又有什么區別?它解決了什么問題?

為韭菜打造的金錢樂高

在DeFi領域,我們常會看到一個詞——「金錢樂高」,這個比喻形象地捕捉到了DeFi的特征與潛力,對于這個領域來說,單打獨斗很難有未來,只有像積木一樣拼在一起,才能建造出龐大的帝國。DeFi3.0就是建立在DeFi1.0與2.0的基礎之上,把高效率、專業化的Farming策略作為一項服務,提供給對DeFi或者Crypto相對陌生的普通人,即「farmingasaservice」。

建立在以太坊上的Multi-ChainCapital是最早掀起這波浪潮的項目。用戶通過購買MCCToken為協議的金庫提供資金,項目再利用這些資金去參與其他各類DeFi項目,并用YieldFarming所獲得的收入回購MCC,推動Token價值的提升。換句話說,Token的價值是協議Farming戰績的間接映射,而用戶所需要做的就是持有Token。

當前全網DeFi鎖倉量較昨日下跌近300億美元:12月4日,據DeFiLIama數據顯示,當前全網DeFi鎖倉量2440.5億美元。較昨日下跌近300億美元,目前,鎖倉量排名前5的公鏈分別為:ETH(1600億美元)、BSC(169.5億美元)、Solana(127.8億美元)、Avalanche(121.6億美元)、Terra(120億美元)。[2021/12/4 12:51:00]

這個概念聽上去似乎并不是非常新穎,畢竟YearnFinance早就提供過類似的服務,然而在仔細研究一些有代表性的DeFi3.0項目后,會發現它們確實為DeFi帶來了一些新變化:

順應多跨未來,為用戶尋找最優選擇

我們會發現,DeFi3.0項目的名稱里往往都帶有「crosschain」「multi-chain」等詞匯。一年前,想要成為一位優秀的「DeFi農民」并不難,因為以太坊占領了幾乎所有的DeFi市場,最好的收益也必然來自這里。然而隨著AVAX、BSC、FTM等公鏈的發展,如今的DeFi生態已經變得極為復雜,投資者需要對行業保持高度關注,且頻繁的在各個公鏈之間轉移資金,以確保獲得最佳回報。更別說剛剛接觸DeFi的小白了,繁瑣的操作和越來越高的gas可能就會直接將他們拒之門外。DeFi3.0解決了這個問題,尋找最好平臺、制定最佳策略這些工作都由協議來完成,用戶唯一要做的就是持有Token,甚至都不需要質押,可以說直接去掉了接納門檻。

DeFi挑戰指數今日為1.54‰ 挑戰評級2級:金色財經報道,據同伴客數據顯示,06月08日DeFi挑戰指數為1.54‰,較上一周上漲0.06‰,挑戰評級為2級。注:挑戰指數是DeFi市場的鎖倉量與華爾街前五大資管機構AUM的比值,用以反映DeFi生態與傳統市場的相對體量。[2021/6/8 23:21:32]

保證利益均沾,收益更具可持續性

閱讀過《公鏈爆發vs以太坊DeFi疲軟,MulticoinCapital聯創告訴你背后的聯系》的讀者應該知道,DeFi1.0遇到的一個問題就是:機構能夠依靠龐大的資金和復雜的算法,準確地狙擊礦池的流動性,導致散戶的收益不斷被擠壓。也就是說,巨鯨成為了DeFi1.0普及道路上的一大障礙。為了解決這一問題,DeFi2.0通過協議自己控制流動性,保證了流動性的穩定,但卻帶來了另一個問題,就是收益的可持續性。律動編者之前在《APY70,000%,被OHM分叉們支配的DeFi2.0》一文中提到,很多DeFi2.0協議為了快速擴充金庫,提供無法長期持續的高APY,由于Token稀釋得過快,一些協議的壽命甚至連一周都到不了。

Gate.io DeFi流動性挖礦賺USDG明日開啟:據官方公告,Gate.io 將于1月19日(明日)中午12:00上線《Gate.io“天天理財”第100期 DeFi流動性挖礦賺USDG》,總額度1000000 USDG,鎖倉期限7天,年化收益率為浮動利率。[2021/1/18 16:26:41]

而DeFi3.0則與2.0相反,采取了緊縮型的Token設計。就拿Multi-ChainCapital來說,無論是買入還是賣出MCC,每筆交易都會產生10%的滑點,其中5%會等額分配給Token的持有者,另外5%則會放入協議金庫以投入Farming或進一步提供流動性。此外,與2.0協議不同,DeFi3.0協議的回購政策是固定的,一般每周回購一次,且被回購的Token也大多是被銷毀。還是以MCC為例,現在該協議回購的Token已經占總流通量的35%,為用戶收益的可持續性提供了相對有力的保障。更重要的是,DeFi3.0項目基本沒有私募,團隊成員也沒有配額,進一步降低了Rug和巨鯨帶來的風險。

ConsenSys研究人員:DeFi攻擊在以太坊2.0上將“更容易擴展”:金色財經報道,ConsenSys研究人員Tanner Hoban和Thomas Borgers表示,隨著期權交易量增加以及其他金融工具被用于惡意攻擊,衍生品可能成為網絡攻擊的首選。他們發現,對Eth 2的攻擊比對Eth 1的攻擊更容易擴展。盡管DeFi在Eth 1上已經存在風險,但Borgers表示,衍生攻擊“只會在Eth 2中繼續擴散,到目前為止還沒有發現Eth 2能夠比Eth 1更好地解決這一問題”。此外,他們在分析中發現向Eth 2過渡期間的風險最大。研究人員表示,通過計算得出,新的權益證明網絡需要質押13.8%的ETH才能獲得“足夠的安全性”。[2020/7/17]

OG與分叉

和DeFi2.0一樣,「farmingasaservice」的概念一出,各種分叉就開始遍地開花。律動編者整理了各公鏈上一些值得關注的DeFi3.0項目。

Multi-ChainCapital——ETH

動態 | DeFi正在推動以太坊的去中心化:在一份由ConsenSys研究人員發布的名為“衡量區塊鏈的去中心性”的文章中,研究人員Everett Muzzy和Mally Anderson試圖量化“以太坊網絡隨時間的去中心性”。在查看了各種鏈上指標后,他們得出結論,由于DeFi熱潮和其他因素,即使在礦工和礦池變得更加集中的情況下,以太坊也變得更加去中心化。(Decrypt)[2019/12/23]

Multi-ChainCapital是「DeFi3.0開創者」,投資策略專注于DeFi生態的跨鏈Farming,其最新的V3策略將90%的資金部署在了Fatom公鏈,由穩定幣、低IL算穩挖礦以及DeFi2.0三個主要領域構成:用流動性高的主流穩定幣在Curve等平臺YieldFarming,APY約7~20%;挖礦FTM及掛鉤FTM的算穩TOMB,獲得的收益再進行復利投資,APY約451%;質押主流DeFi2.0協議,如OlympusDAO、Wonderland、HectorDAO等,APY可達80,000%。而除Multi-ChainCapital外,ReimaginedFinance也是以太坊上值得關注的DeFi3.0項目。

CrossChainCapital——AVAX

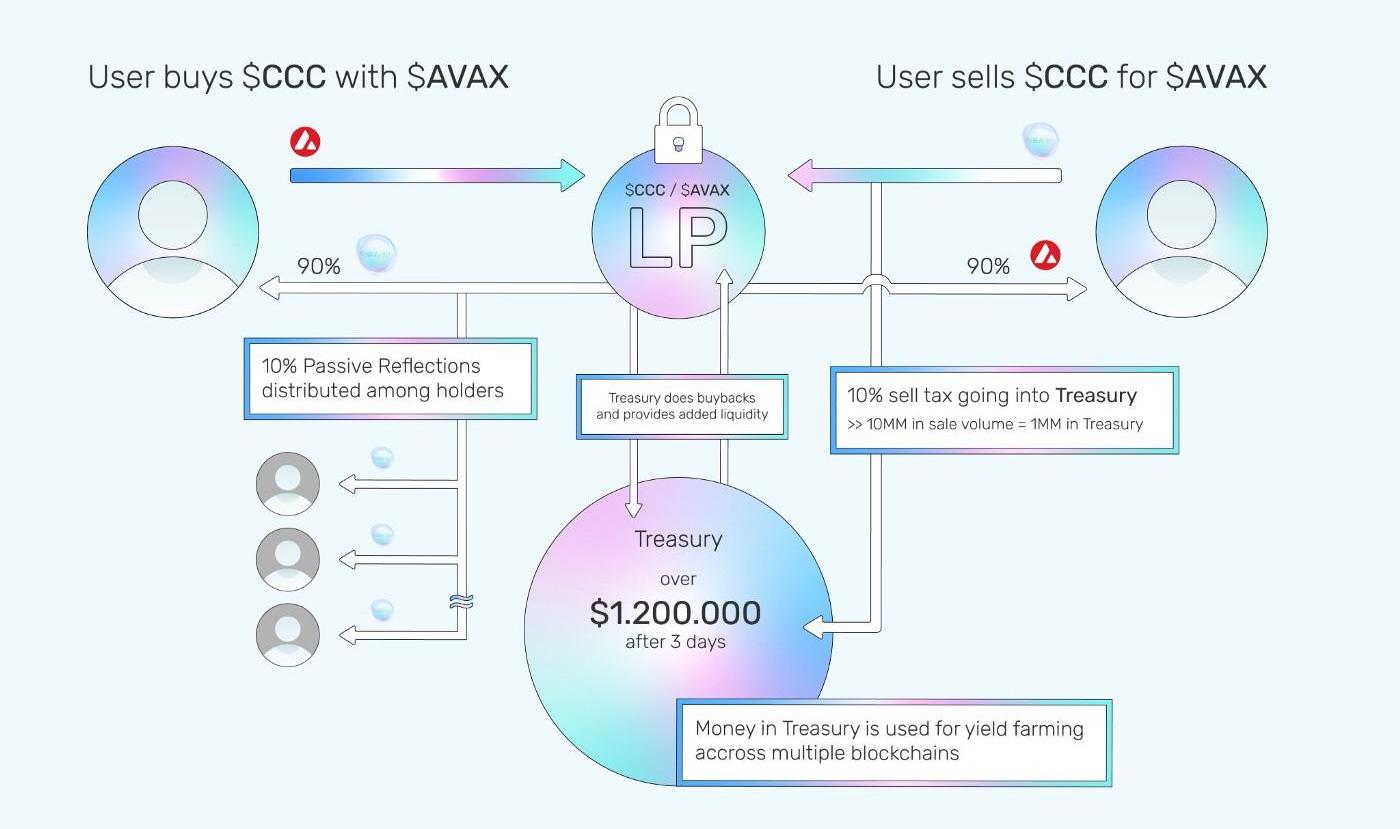

CrossChainCapital是MCC在Avalanche上的分叉,它更像是一個「基金DAO」,嘗試投資和管理各種DeFi以外資產。CCC計劃通過積累藍籌NFT、元宇宙地產、P2E可租賃資產等方式進軍元宇宙以及GameFi領域,并希望對這些領域的營銷、文化和收入產生持久的影響。除此之外,CCC金庫還會用來參與加密領域的私募以及IDO,以提高金庫的收益。

在Token用例方面,CCCToken會被賦予治理這個「基金DAO」的權利,以確保用戶資金的安全和資金管理的透明度。團隊還在開發掛鉤CCCToken的算穩資產,用于打造協議自己的借貸服務,這樣Token持有者就可以在「躺贏」的基礎上獲得更多的收益。另外CCC還打算建立自己的DeFi2.0項目,以此擴充金庫的收入來源。

CrossChainFarming——BSC

CrossChainFarming是BSC上的第一個DeFi3.0項目。利用BSC生態的優勢,CCF除了進行DeFi領域的Farming之外,還會拓展去中心化Token發行及上市、鏈上鏈下安全審計等方面的業務,這些所有的收益都將用于CCFToken的回購和分紅,以提升Token的價值。同時CCF還會建立現貨投資組合,并向Token持有者發放空投。

ScaryChainCapital——FTM

ScaryChainCapital是Fantom上的DeFi3.0項目,旨在推動FTM公鏈生態的建設。SCC希望打造自己的Launchpad,并為Token持有者發放Launchpad上新項目的空投。

EmpireCapitalToken——跨鏈

去中心化跨鏈交易所EmpireDEX的DeFi3.0項目。ECC意圖彌合傳統金融(TradFi)和DeFi世界之間的差距,主要涉及鏈上鏈下的YieldFarming、開發合成股票并包裝為鏈上NFT、部署資本到其他領域技術初創公司以及參與IPO等。

DeFi3.0是未來藍籌還是畫餅充饑?

短短兩個月時間,DeFi3.0就發展成了形式多樣的「金融樂高」游戲,以DeFi為中心輻射至整個加密甚至傳統金融領域,試圖打造出一個活躍的金融生態。但就目前來說,這些美好的敘事還只是愿景,大部分DeFi3.0項目沒有經過時間和市場的檢驗,無論市值還是團隊都無法與當前的主流DeFi項目相提并論。

另外,這些項目的主要收益來源仍然是依靠跨鏈的DeFiFarming,其中就包括尚未成熟的DeFi2.0,加上協議Token的價值只是金庫收益的間接映射,價值的提升依賴于協議的回購政策,使其更容易受市場波動的影響。作為加密領域的投資者,不能被美好敘事蒙蔽雙眼,必須意識到與之伴隨的巨大風險。

Tags:EFIDEFIDEFTOKEdefibox幣有價值嗎一直跌DeFi ForgeDeFiStarterDucato Protocol Token

NFT已經擾亂了投資和藝術世界,因其對創作者和投資者的開創性效用而成為2021年的頭條新聞,并且它們在2022年沒有表現出任何放緩的跡象.

1900/1/1 0:00:00年底了,幣圈各種各樣的鐮刀出來了,都急著撈一筆過肥年。最近明顯感覺一些操盤手瘋狂地收割! 更可怕的是,在幣圈,萬物皆可炒、萬物熱度皆可蹭!就像這兩天有人CX的“hello2022”幣、“craz.

1900/1/1 0:00:00當下大家常聽見很多關于ZKRollup如何被認為是通用智能合同系統未來的談論。而我們不同意——這篇文章解釋了原因.

1900/1/1 0:00:00撰文:WilliamM.Peaster,本文編譯自BanklessNFTX、Universe、Shoyu、Showtime、OpenDAO,現在還有LooksRare.

1900/1/1 0:00:00去年2021年的某個時候,我對自己保證,不再談論或寫關于比特幣內容。我不再談比特幣是出于純粹的憐憫心,何必要再鞭笞一匹將死的老馬?但直到現在,我都沒辦法控制自己.

1900/1/1 0:00:00因篇幅原因,跨年演講會分成上下篇,分兩次發送,本文為上篇!郝景芳:清華大學天體物理研究生,經管學博士,科幻作家,童行書院創始人.

1900/1/1 0:00:00