BTC/HKD+0.03%

BTC/HKD+0.03% ETH/HKD+0.33%

ETH/HKD+0.33% LTC/HKD+0.57%

LTC/HKD+0.57% ADA/HKD-0.96%

ADA/HKD-0.96% SOL/HKD+0.18%

SOL/HKD+0.18% XRP/HKD+0.16%

XRP/HKD+0.16%長期以來,加密市場都有著“四年一個周期”的說法,這一理論背后的依據眾說紛紜,有觀點認為是出于比特幣4年減半的規律,也有觀點認為是每4年一次的美國大選會刺激行情,無論個中緣由為何,2021年加密市場的參與者們都會承認,這一理論再次得到了驗證——和2013與2017年一樣,熱潮再次席卷了整個加密市場,盡管他們背后的運行邏輯并不完全相同。

然而問題在于:如果說2021年的熱潮是2013年和2017年的重現,那么接下來的2022年,會不會是2014和2018年的翻版?參與者們又會做出怎樣的應對方式?

2018年市場回顧

這顯然是一系列會引發警覺的問題。畢竟,2018年的加密市場實在很難給人留下多少正面的記憶。雖然在2018年初的時候,業界對于新一輪周期的開始已經基本達成共識,然而當下行行情開始的時候,加密市場的表現還是遠遠超出了很多人的預期,而這種意外,在當時并不僅僅緣于token回撤的幅度。

要解釋這一點,需要對當時的加密市場進行一個全面的剖析。在以證券為代表的傳統金融市場中,影響市場的因素通常會被歸為三大類:一是基本面。其取決于項目內部的本身發展情況、以及外部的宏觀政策及行業形勢,對標的價格長期走勢影響較大;二是資金面,其取決于投資機構的資金走向,對標的價格的中期走勢有一定影響;三是市場情緒,較多取決于小型機構及個人的投資行為,其特點有一定隨機性,主要影響標的的短期走勢。

在2018年加密市場進入下行周期,尤其是在市場頂點融資的諸多項目進入啟動階段時,影響加密市場的三個層面的要素表現大致如下:

首先,在基本面上,當時加密市場最大的基本面支撐即“區塊鏈”這一概念本身.在googletrend中,“blockchain”的熱度頂點正是出現在2018年初,即便后來的加密周期中也未超越這一趨勢,出于信息不對稱等因素,市場對區塊鏈寄予相當高的期望,并衍生出一系列基于區塊鏈的行業解決方案,然而由于一系列原因,多數項目最終未能落地。

谷歌趨勢:“比特幣”熱度遠不及2017年高點:12月27日,Primitive Ventures 創始合伙人萬卉通過微博放出一張谷歌趨勢上“比特幣”搜索熱度圖,圖片顯示“比特幣”熱度指數為25,剛觸及到2019年的最高點,距離2017年最高點100相去甚遠。萬卉在推特上指出“Asia FOMO”甚至還沒有開始。[2020/12/27 15:48:44]

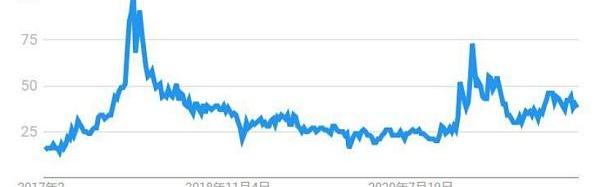

圖表?1??"Blockchain"的Googletrend熱度在2018年1月達到頂峰,此后大量行業解決方案的設想出現

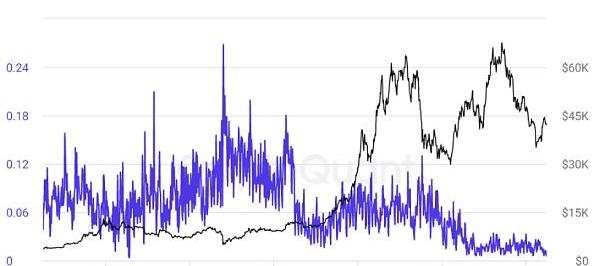

其次,在資金面上,由于2018年時的tokenfund門檻較低,導致整體的專業度不盡人意,遠不如當下的投資機構。而監管的缺位,則使得市場投機行為密集出現。更重要的是,由于2018年一級市場的主要結算單位是ETH與BTC,因此,Tokenfund為了快速參與一級市場,其資金儲備也以ETH與BTC形式存在,而項目方的融資資產也均為BTC和ETH,而且規模不亞于投資機構。這導致其在市場全線下行時為維持項目與機構的正常運營,需持續在市場上拋售手中的主流加密資產,使得當時本就處于下行通道中的加密市場再度受創。這一趨勢幾乎貫穿了整個2018-2020年的整個空頭周期,如圖表2所示,在2019年~2020年間,比特幣的Fundflow指標由于機構正常運轉的需要,始終處于高位,直到行情好轉后才逐漸下降。

圖表?2??比特幣近年來Fundflow變動情況

?數據來源:CryptoQuant

最后,在市場情緒面上,基本面的缺失、機構的投機行為,以及無休市時間的交易規則等因素,均放大了個人投資者的焦慮感,從而進一步增加了市場的不確定性。

動態 | 2019年度中國十大傳媒法事例發布 一項與區塊鏈相關:據中國社會科學網消息,1月4日,“2019年度中國十大傳媒法與娛樂法事例發布會暨學術研討會”在京舉行。會議發布了2019年度中國十大傳媒法事例,其中包括《區塊鏈信息服務管理規定》《兒童個人信息網絡保護規定》《網絡信息內容生態治理規定》三部信息內容管理規章出臺。[2020/1/5]

總體來說,在影響2018年加密市場的幾大個主要要素中,基本面和資金面的表現明顯低于預期,考慮到當時市場的參與者不乏很多傳統行業的精英,因此這一結果更令人感到意外。而這反過來又放大了市場情緒面,三者的疊加,共同促成了2018年加密市場的硬著陸。雖然當時整個市場市值的回撤幅度低于2014年,但考慮到社會當時對區塊鏈技術期望極高,而相關項目的投資性價比又遠低預期,因此市場的悲觀情緒其實并不亞于2014年的上一輪周期。

加密市場市值的回撤,使得投資方手中的資產估值的大幅縮水,于是尋找避險資產便成了當時行業最重要的議題之一,通過對相關資料的回顧與梳理可以發現,當時被認為具備抗周期屬性的賽道,包括而不限于以下幾個方向:

一是礦業,其在2014年的加密下行周期中起到了一定的避險作用,連其上游的礦機銷售量也在市場寒冬期間不減反增,由此衍生了“熊市屯幣/挖礦"的理念。二是交易所,由于交易平臺在產業鏈上處于token的上游,集中度較高,有一定行業話語權,因此被認為有望避開區塊鏈項目經營環節的風險;三是產業區塊鏈。由于沒有token的存在,因此受加密市場行情的影響較小。

以后見之明的角度來看,這三種“避險方式”的運作邏輯其實并不嚴密:礦業和交易所雖然處于token的上游,但在產業鏈聯動的效應下,其在下游面臨沖擊時很難獨善其身,而產業區塊鏈公司多將目標定位在對現有傳統公信機構的替代上,因此推行難度更大。2019和2020年的事實也證明了這一點:礦場很快便因成本倒掛和政策沖擊面臨停機,整個產業鏈受到重創,交易所賽道則是在嚴重過剩后出現大洗牌,至于產業區塊鏈,由于始終沒有找到合理的商業模式,因此最后也多不了了之。總而言之,這三條賽道的“抗周期性”可以說均未達預期。

動態 | XRP在2019年第二季度銷售額將下調近一半:Rippe官方宣布,為了消除用戶對于全球加密貨幣交易所報告數量不準確問題的擔憂,XRP在2019年第二季度銷售額預計將下調一半。Rippe表示希望通過對預期的市場結構和報告標準提出更高的要求,開始提高整個行業的標準。據悉,XRP在2019年第一季度的銷售額約為1.69億美元。[2019/6/5]

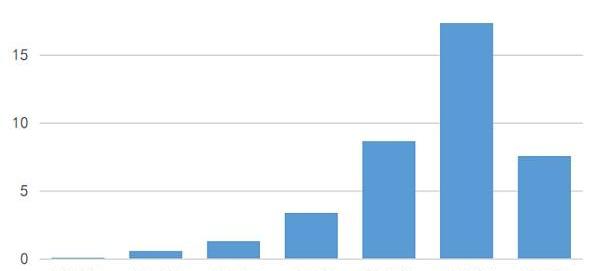

圖表?3?國內區塊鏈硬件市場規模,其在2014年的寒冬中不減反增,但其2019年的數據卻大幅下降

數據來源:2018年前數據來自于比特大陸招股書,2018年后數據源于嘉楠耘智數據估算

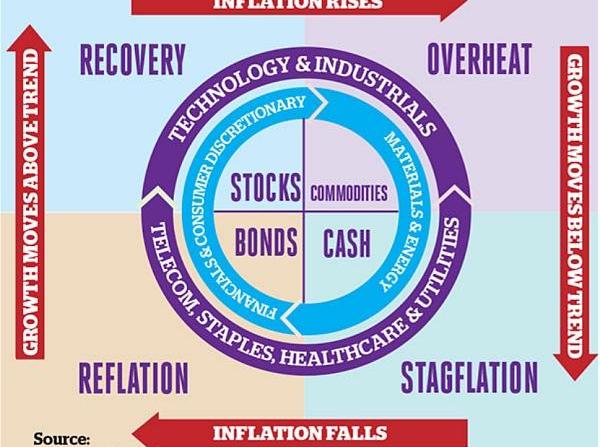

事實上,在2018年后市場寒冬期間,真正起到“避險”作用的賽道運作邏輯現在看來并不復雜,其主要是遵從了金融市場中的“美林時鐘”理論。該理論將經濟發展周期分為“衰退、復蘇、過熱、滯脹”四個階段,而2018-2020年時的加密熊市,可對應美林時鐘的“衰退“階段。按照“美林時鐘“的解釋,與其他階段相比,市場在“衰退期”的風險偏好減弱,投資大宗商品和無股息證券的意向降低,而擁有固定回報率的資產則受到人們青睞,具體來說就是債券>現金>大宗商品;同時股票>大宗商品。

從后來發展的情況來看,在2018年下行周期中得益的項目,都在一定程度上符合了美林時鐘里經濟衰退期的“理想資產”特征,例如去中心化借貸、穩定幣、合約交易所平臺token。這一觀點最直觀的體現、同時也是最有力的佐證之一,就是自2021年中起,上述幾類項目無論是在用戶數量、生態建設、市值管理方面都取得了長足的進步,甚至改變了固化了多年的加密市場格局——以往那些市值排名長期靠前、但缺乏內在邏輯與生態支撐的一些項目,例如XRP、LTC、NEM等,開始將其排名讓位于平臺token、穩定幣、新型DEFI公鏈等更具商業閉環的項目,如此密集的替代在以往的加密市場中是未曾出現過的。

2018年第一季度僅BNB和VET逆勢上漲:據coindesk分析,本季度表現最好的兩種加密貨幣是BNB和VET。據coinmarketcap數據,其中BNB本季度漲幅為28.15%,最高價格達到了22.48美元,目前價格為12.35美元,市值排名為第18。VEN本季度漲幅為3.47%,最高價格達到了9.45美元,目前價格為2.65美元,市值排名為第16。由于黑客從日本交易所Coincheck竊取了價值約4.3億美元的XEM,XEM本季度跌幅高達78.74%,歷史最高價為2.09美元,目前市場價格為0.224美元。[2018/4/3]

圖表?4??美林時鐘示意圖

2022年的市場特征

作為一個發展中的行業,加密市場以往的經驗并不能簡單地平移到現在作為參照。但是,考慮到傳統金融市場相對于加密行業的參考價值確實有局限之處,因此上一輪周期的發展歷史對于目前的市場而言,仍然是為數不多可供參照的資料——尤其是考慮到這是加密行業首次跳脫單一的支付領域,嘗試在其它領域開發應用的一個周期。

要分析在可能到來的下行周期中可能的應對措施,首先仍要對目前的市場特征進行剖析。

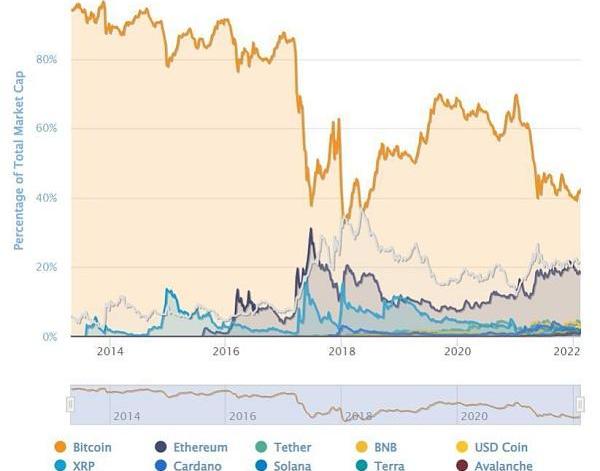

首先,在基本面層面。每次多頭市場的出現,都會以使得外界對于加密市場的基本面出現高估,但從數據來看,相較于上一輪周期,本次市場基本面被高估的程度并不算高。從下圖可知,在2018年DAPP的前景最不明朗之時,比特幣之外項目的市值比例卻達到了史上最高的約66%,而在2021年各類應用落地之時,非比特幣標的比例都未能超出60%的比例,而輿論對于鏈上應用的實用性也多持保守態度,可見本輪行情基本面被高估的程度相較從前并不夸張。

Kyber Network:2018將上線金融衍生品服務并在年中的時候實現跨鏈交易:日前Kyber Network創始人TN Lee接受采訪時表示,Kyber Network將在2019年初上線金融衍生品服務并在年中的時候實現跨鏈交易。[2018/2/3]

圖表?5??比特幣及主流Token市值比例變動情況

?數據來源:Coinmarketcap

其次,資金層面。盡管對投資機構的監管仍然缺位,但與上一輪臨時組建起的各種tokenfund相比,目前加密市場中的機構已經經過了一輪甚至兩輪行情的洗禮,在項目選擇方面積累了更多的經驗,專業能力大幅提升,投資風格得到認可,出現短期投機行為的概率更小。此外,當前一級市場與主流機構資產的主要資產結算單位更多為USDT或法幣現金,而非前幾年的ETH與BTC,抗風險能力更強,在行情下行時因踩踏式拋售導致市場受到影響的可能性不大。

圖表?6??2018、2022主要機構加密行業投資經驗

最后是市場情緒層面。由于市場參與者的分散性、情緒的隱蔽性、以及用量化衡量情緒的難度,目前還較難找出一個明確的數據指標,來判斷當前市場情緒的穩定性相較于2018年有了何種程度的轉變。從定性分析的角度來看,在主要經濟體針對加密資產的相關政策逐漸推出甚至落地之后,重大突發因素對于市場的影響力權重正在降低,而從公開報道的頻率來看,meme情緒影響加密市場的門檻也有所提高,更重要的是,在新一輪行情中,以傳統金融機構為代表的主流機構持有約10%的流通比特幣,在一定程度上起到了穩定市場的作用,這是2018年時的加密市場所無法比擬的。總之,可以有所保留地認為:市場對消息面的敏感閾值正在提高,非理性決策對市場的影響力則有所降低。

展望下行周期

通過上面的比較不難發現,如今的加密市場與4年之前已大不相同。然而,斷言其已經實現了質的轉變恐怕還為時尚早。盡管市場的運行越來越具邏輯性,但其成熟度仍然不高,來自基本面泡沫、機構投機等方面的挑戰依然存在。在即將到來的下行行情,如何尋找抗周期乃至逆周期的資產仍是需要思考的難題。結合上一輪周期中的相關經驗、目前主要機構參與者的布局動作、傳統金融市場的投資者習慣、外加可能的政策預期等因素,預計2022年乃至今后一兩年的市場可能會呈現出以下幾點特征:

主流機構持續布局以及市場優質項目,面對新賽道態度謹慎

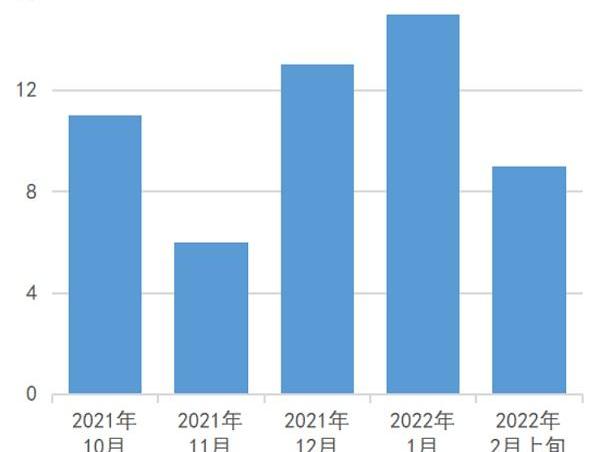

與2018年相比,2022年的加密市場最重要的特征之一在于項目與機構抗風險能力的增強。具體到投資層面,則表現為一級市場項目的生存能力與持續性的提高,從數據上來看,雖然市場下行預期頗高,但市場知名機構每月投資的早期項目數量并未明顯減少,可見相關機構對一級市場的信心仍在。

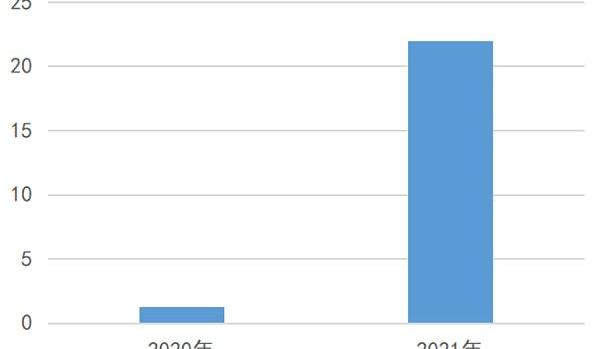

圖表?7??主流機構過去5個月間投資早期項目頻率

數據來源:公開資料梳理

注:圖表中指的“主流機構”,主要為在過去兩年間布局頻率較高,且取得一定回報率的機構,其中包括紅杉、a16z、三箭、Binance、DCG、Paradigm、Multicoin、NGC、Polychain、Alameda、Coinbase、Blockchain、HASHED、Animoca等。

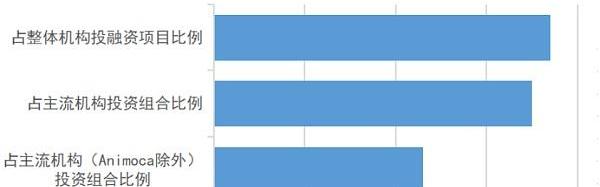

在具體的方向上,與相關主題的輿論熱度契合,包括NFT、DAO、元宇宙在內的各類應用層都成為一級市場的投資新熱點。數據顯示,在過去4個多月的投融資記錄中,“元宇宙&NFT&鏈游”主題的項目占A輪融資比例為21%,卻占據了種子輪融資比例的約47%,可見越來越多的新項目開始植根于這一賽道。

但值得注意的是,包括a16z、Threearrows、Paradigm等主流機構對于這些應用層新領域的參與相對謹慎,在其從2021年四季度至今所投資的早期項目中,“元宇宙&NFT&鏈游”主題占35%,與市場平均水平37%似乎持平,但如果再從中剔除在NFT投資方面力度較大、情況相對特殊的Animoca等機構,這一比例則下降至23%,從中可見知名機構對目前撐起加密市場的“元宇宙&NFT&鏈游”等概念的預期相對較低,而更傾向于投資基礎設施、交易所、DEFI等。

圖表?8???“元宇宙&NFT&鏈游”題材項目在不同機構組合中所占項目數量比例

數據來源:公開資料梳理

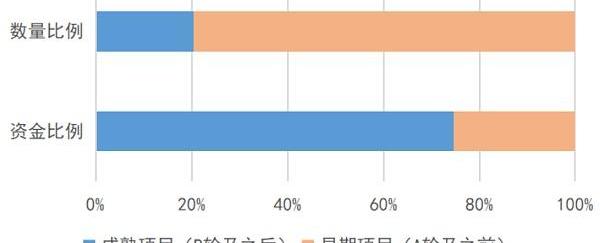

避險方向或分化:大機構追加優質項目后期投資,個人及中小機構仍將趨向類債券及現金資產。

主流機構對于新生概念的相對謹慎,體現出了其在行情下行期間風險偏好的下降。雖然現今項目的質量與抗風險能力都已超出上一輪周期,但市場下行仍然會難以避免地帶來經營風險。觀察主流機構的資金流向可以發現,從2021年四季度至今,相比于新項目市場,這些機構更傾向于在現有的項目上追加投資:數據顯示,在已披露輪次的投融資中,主流機構近8成的交易都是投資A輪之前的早期項目,但其投資B輪之后項目的金額比重卻達到了2/3之多。其中以跨鏈、隱私、擴容、Defi、交易所等較為底層的技術及應用為主。

圖表?9??主流機構近期投資新老項目的數量及金額比例

數據來源:公開資料梳理

對于個人投資者甚至部分中小機構而言,根據傳統金融市場的經驗,在缺乏一級市場優質項目投資入口的情況下,鏈上抵押業務以及穩定幣仍然會是重要的避險標的。此外,據不完全統計,去年四季度以來,知名機構參與的鏈上借貸和穩定幣項目數量達到10個以上,預示著未來相關避險賽道在市場洗牌之下,仍然存在因增量項目參與而發生格局改變的可能性。

市場情緒仍然存在大幅波動的可能性:政策仍是最大潛在風險,DEFI和穩定幣監管或成避險不確定因素。

隨著加密市場基本面預期與實際的差距縮小,項目方的抗風險能力增強,加之資金面上機構質量逐漸提升,情緒面對市場的擾動也將會小于18年,但考慮到加密市場仍處于發展初期,因此受重大突發事件影響導致非理性波動的可能性依然存在。

就目前而言,市場情緒最大的影響因素依然是來自于政策面。雖然主要國家對于比特幣及衍生加密資產的態度已逐漸明晰,但隨著鏈上產品的落地,未來的監管措施將更具針對性,也就是監管會更傾向于某一賽道甚至某一項目,而非加密資產本身。

由于DEFI的快速發展對現有中心化金融機構的沖擊,外加DEFI資金被盜資金量在近兩年快速上升,因此近兩年,政策的監管方向開始逐漸有朝向DEFI及穩定幣等應用方向延伸的趨勢,盡管從理論上講,針對特定賽道的監管政策,帶來更多的是結構性而非系統性風險,但如果在市場低谷期,DEFI和穩定幣領域聚集了較多的避險資金,那么對這些領域的監管政策,很可能會帶來超出預期的市場情緒反應。因此在可預期的時期之內,大幅波動仍然會是加密市場重要的特征之一。

圖表10?2021年DEFI被盜資金數量增速達到1610%,引起了執法機構的注意

數據來源:ZDnet、cryptonews

Tags:區塊鏈比特幣KENTOKE以下哪項不是區塊鏈目前的分類比特幣中國官網app下載安裝Make A Difference Tokenvv3token

什么是Web3.0?它是炒作嗎?它會改變世界嗎?很多人在有人提到Web2.0的時候就說,還會有Web3.0;但目前,全球沒有任何組織或人能夠準確的給出Web3.0的準確定義.

1900/1/1 0:00:00長期以來,電子游戲一直被視為新技術的應用試驗田。無論是家用電腦、智能手機還是虛擬現實硬件產品,游戲的樂趣通常是讓公眾對新技術感興趣的最有效方式之一,在區塊鏈和加密資產方面也是如此.

1900/1/1 0:00:00來源:極客公園,作者鄭玥,轉載請聯系極客君微信geekparker或zhuanzai@geekpark.net。原文:騰訊,邁出元宇宙重要一步成立XR部門,或許是騰訊在元宇宙「由守轉攻」的開始.

1900/1/1 0:00:00加密貨幣在主流采用方面面臨一個主要障礙:用戶旅程復雜,還沒有建立起來,對于剛接觸加密貨幣的人來說,要做最簡單的事情——完全控制自己的數字資產,也不是一件容易或直觀的事情.

1900/1/1 0:00:00頭條 ▌銀保監會:防范以“元宇宙”名義進行的非法集資2月18日消息,銀保監會發布關于防范以“元宇宙”名義進行非法集資的風險提示,具體內容如下:近期,一些不法分子蹭熱點.

1900/1/1 0:00:00全球鷹派央行加息在即,比特幣后市是釜底抽薪,還是逆勢上揚?這是全球投資者最關心的問題。在這種不確定性影響下,2022年2月的第一周并不平靜.

1900/1/1 0:00:00