BTC/HKD-3.96%

BTC/HKD-3.96% ETH/HKD-7.9%

ETH/HKD-7.9% LTC/HKD-7.42%

LTC/HKD-7.42% ADA/HKD-6.66%

ADA/HKD-6.66% SOL/HKD-6.86%

SOL/HKD-6.86% XRP/HKD-4.12%

XRP/HKD-4.12%巨鯨伯克希爾,散戶望塵莫及?

伯克希爾的誕生?

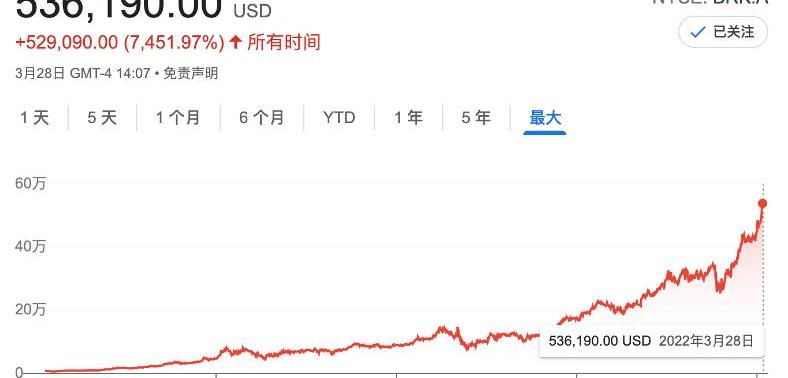

1956年,時年二十六歲的沃倫·巴菲特成立了一家投資合伙企業,以收購中小企業和入股大型企業。1965年,該合伙企業獲得了伯克希爾哈撒韋股份有限公司(BerkshireHathawayInc.)?的控制權,當時這還是一家上市的紡織品制造商。巴菲特的合伙企業迅速解散,并將伯克希爾的股權分配給合伙人。伯克希爾自此開始收購各類業務,涉足保險、制造、金融和傳媒。截至2015年,其投資回報大大超過了道瓊斯工業平均指數或標準普爾500指數等市場基準。從1965年到2015年,道瓊斯指數上漲了18倍,而伯克希爾則增長了12000倍,復合年增長率達到21%,是標普指數的兩倍。?

盡管從合伙企業轉變為有限公司形式,但巴菲特始終在伯克希爾內部保持著合伙人意識。這些精神遺產反映在伯克希爾「股東手冊」陳述的十五條原則中的第一條:「雖然我們的形式是有限公司制,但我們的態度是合伙人制。」?以巴菲特和芒格為中心的這只巨鯨橫掃資本市場,盡管有大批投資者試圖模仿巴菲特的投資理念,但很少有人仿效伯克希爾的企業實踐。在眾多機構投資者的擁簇中伯克希爾一再變得更壯大。

價值投資的優美曲線?

Robinhood第二季度加密收入環比下降18%至3100萬美元:金色財經報道,在線交易平臺Robinhood最新財報顯示,第二季度加密貨幣交易收入為3100萬美元,較第一季度的3800萬美元環比下降18%,第二季度加密貨幣交易收入為3100萬美元,占所有類別交易收入1.93億美元的16%,該收入環比下降7%。

該公司還報告稱托管著1150萬美元的加密資產,與第一季度末持有的金額相同,第二季度總體營收為4.86億美元,高于分析師預期的4.73億美元。

6月份,Robinhood在SEC針對Binance和Coinbase的訴訟中終止了對被歸類為證券的代幣的支持,分別是Cardano (ADA)、Polygon (MATIC) 和 Solana (SOL),該平臺目前支持15種不同加密貨幣的交易。[2023/8/3 16:15:10]

伯克希爾投資的實踐方式充滿著主動性,利用敏感的商業嗅覺主動出擊,時刻保持著發現價值標的職業素養,這讓在投資的過程中總能先人一步碰到好的企業,這其中的企業不乏我們熟悉可口可樂、Apple、美國銀行等等。并且通過「價值」投資最終獲得了相當豐厚的回報。

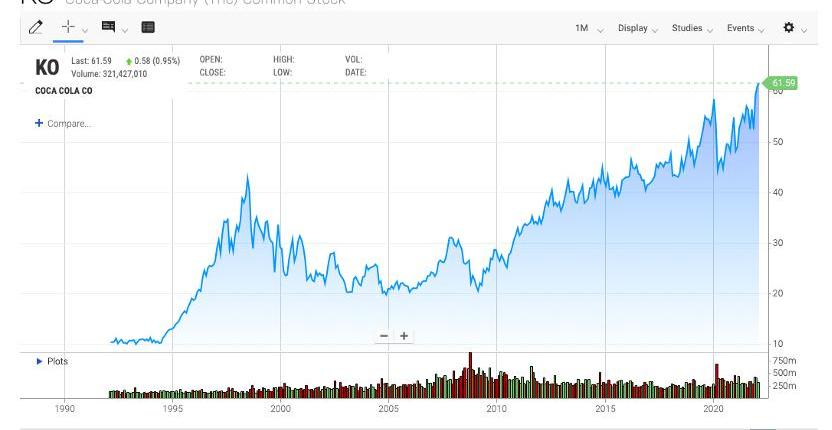

僅僅持有可口可樂的這一項舉措就足以震撼一般投資機構。1988年,巴菲特買入可口可樂股票5.93億美元,1989年,又大幅增持到10.24億美元,1994年繼續增持,總投資達到12.99億美元,此后持股至今,這么多年來絲毫沒有變動。這種大手筆讓人嘆為觀止。當然伯克希爾的每一筆投資都是符合長曲線增長趨勢。

Arkham:空投已于7月8日快照,將于7月18日開放申領:7月10日消息,Arkham官方宣布,ARKM空投已于7月8日快照,將于7月18日開放申領。用戶可通過Arkham平臺邀請儀表板輸入以太坊地址以申領空投,女巫攻擊者賬戶已被標記,將不再有資格申領。[2023/7/11 10:46:56]

散戶們的焦慮?

伯克希爾的戰績或者說巴菲特的魅力讓人們都想用手中的一切籌碼去換取更多籌碼,人們都想賺取更多。但是站在個人立場而言,我們不得不坦言這樣的門檻勢必將我們擋在了門外,伯克希爾即使有再高的投資回報率,也都是進入了機構投資者的口袋,跟散戶確實也不相干!所以個人投資者如何才能選擇一個好的投資方式呢?

灰度基金的新酒舊瓶?

一腳華爾街一腳加密貨幣?

在開始介紹灰度之前,我們首先需要了解一下DigitalCurrencyGroup這家創始人自稱加密世界的伯克希爾?哈撒韋的加密巨鯨。其規模早已突破百億美金,背后有多家傳統資本巨頭的身影,包括萬事達卡、貝恩資本、加拿大帝國商業銀行和紐約人壽保險等。DCG先后在加密行業創下了卓越的戰績,投資了包括全球最大交易平臺Coinbase、元宇宙概念龍頭Decentraland等等,旗下的灰度投資、CoinDesk和Genesis更是尤為出名,今天暫且不談后兩者。

The Open Network基金會啟動一項2500萬美元的基金:金色財經報道,由 Telegram 創建的 Layer 1 區塊鏈 The Open Network (TON) 基金會宣布啟動一項 2500 萬美元的基金,用于建設其生態系統的項目。該項目被稱為“TON 加速器計劃”,將為每個項目投資 50,000 至 250,000 美元,TON 將提供合作和指導資源。

最初的資金接收者池將面向參加最近 TON 黑客馬拉松的項目,側重于孵化DeFi項目。除了具備構建 TON 的先決條件外,項目還必須具備最小可行性產品 (MVP),并需要營銷、業務和技術方面的支持。[2023/5/23 15:19:32]

只進不出單邊上漲?

從運作模式來說,我們可以把灰度的信托基金理解為一只ETF,但其在2014年被SEC查處了,所以從那之后灰度以SEC不會審核通過為由故意停掉了「贖回」功能,再也不爭取,這就導致這個ETF成為了一個以比特幣為首的多只加密貨幣只進不出的一個多幣種加密資金池,而投資人沖進去的數字貨幣沒有任何渠道可以取回,只能拿著灰度給的信托在OTC市場兌現,所以灰度基金的持幣量只會單邊上漲。這也就是為什么灰度信托的價格一直有溢價現象。

無錫發布元宇宙創新發展三年行動計劃,加強元宇宙核心技術攻關:金色財經報道,據江蘇省無錫市工業和信息化局官網,近日,《無錫市元宇宙創新發展三年行動計劃(2023—2025年)》發布,到2025年,力爭將無錫市打造成為元宇宙領域的“元技術”創新高地、“元產業”發展高地、“元作品”創作高地,元宇宙技術創新能力、核心產業規模和應用示范處于國內領先水平,元宇宙成為助推我市數字經濟發展的新引擎。

《行動計劃》明確了重點任務,包括強化元宇宙理論技術創新突破、推動元宇宙生態產業集聚發展、創建元宇宙應用場景示范工程、優化元宇宙創新發展生態環境。[2023/3/16 13:07:43]

散戶依舊無門?

灰度信托截至目前持有共13個幣種,依次都是BTC、ETH、LINK、FIL、MANA等細分賽道的龍頭項目,雖然讓投資者省去了歸零風險的顧慮,但是在可選擇的權力上依然缺少多樣性,雖然灰度是加密貨幣信托,但其過于中心化的管理和巴菲特的伯克希爾是一樣的,與此同時灰度基金的大門也并沒有對個人投資者敞開,如同伯克希爾一樣是機構投資者們的溫床,依舊讓一些個人投資者望而卻步。這種用舊瓶子裝新酒的方式并沒有得到一點改善,所以關于個人投資的方式灰度基金似乎也沒有給到一個比較好的答案!

持有超過1萬枚ETH的地址數量達1個月來最高值:金色財經報道,Glassnode數據顯示,持有超過1萬枚ETH的地址數量達歷史最高值,數值為1193。[2022/11/24 8:04:26]

以DEIFI入局,TokeMak并不理想?

開創新入場方式?

回顧加密市場,DeFi可以說是這輪牛市的一個激發點,Yearn平臺讓BTC的故事重新上演了一遍。時至今日,人們可能喜歡用DeFi1.0、DeFi2.0或者DeFi3.0這些帶有數字級別的詞匯去界定DeFi的發展進程,而這不是最重要的,重要的是DeFi一直在發展,現如今結合DAO的治理方案成為熱門的發展方向之一。

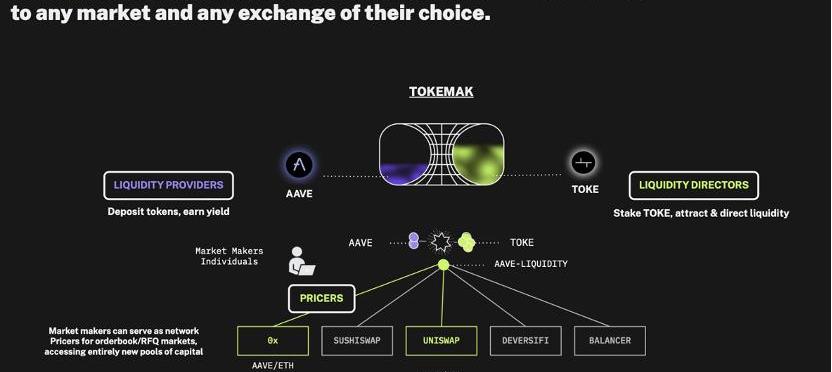

迭代了流動性挖礦的資產儲備池TokeMak首次提出并運用了DAOTODAO的治理模式,TokeMak的運作模式針對每個單一流動性資產創建一個反應堆,反應堆主要由兩個角色組成,流動性提供者和流動性引導者。

以例為證?

舉個例子,以下是TokeMak和AAVE創建的反應堆:

左邊是流動性提供者:將單一資產存入Token反應堆獲得相應的tassets憑證,以確保退出時,可以1:1換回存入的資產。流動性提供期間,反應堆資產對外提供流動性所獲取的非TOKEToken收益,將直接存入Tokemak協議中,由TokemakDAO(Toke持有人組成)進行管理。流動性提供者只獲得Toke獎勵。

右邊是流動性引導者:利用質押的TOKE來控制指定反應堆中流動性資產的去向。他們將自己的TOKE質押到給定的反應堆中,并將該質押權作為投票權,將流動性引導至他們選擇的Dex。

當前這個反應堆可引導的去中心化交易平臺包括Uniswap,Sushiswap,Banlancer,Deversifi。流動性引導者也會獲得Toke獎勵。如此一來無論是從入場方式和可選性上TokeMak極大的給予了投資者們最高的權限,與此同時在收益方式上也讓之前的主動收益轉變成了被動收益,這一步確實除了機構投資者也讓個人投資者看到了一些希望。

缺少支撐?

如果仔細的通過TokeMak整個「投資」步驟來看,不管是流動性提供者還是流動性引導者最終的的收益全部來自于TokeMak的平臺Token,這時候我們就有疑慮了,假設TokeMak的平臺幣不值錢,用戶大量流失,TokeMak就只有被淘汰的結果。如果假設成真,投資者又將何去何存呢?

取百家之長的BlackHoleDAO?

優越的協議機制

BlackHoleDAO在DeFi3.0基礎之上構建了一套全新的標準化模型,BlackHoleDAO?銷毀機制借鑒傳統股票市場拆分與合并原理解決了市場高通脹與通縮之間的不平衡問題。而且在新機制里推出鑒于DAOs的信用借貸服務。可以簡單的理解成一個資產管理公司服務協議,在這個協議里面包含拆分和合并功能,基于協議本身又做了無抵押信用貸服務。我們可以看作是類似于銀行的借貸業務。

無通脹風險?

BlackHoleDAO?同時巧妙的運用了Olympus中的stake和bond原理,并且進行了升級。為了解決Olympus原來的高通脹問題,BlackHoleDAO在確定Token總量的前提下啟用了通縮機制,在被動性收益的同時,讓原先的通脹問題也迎刃而解。

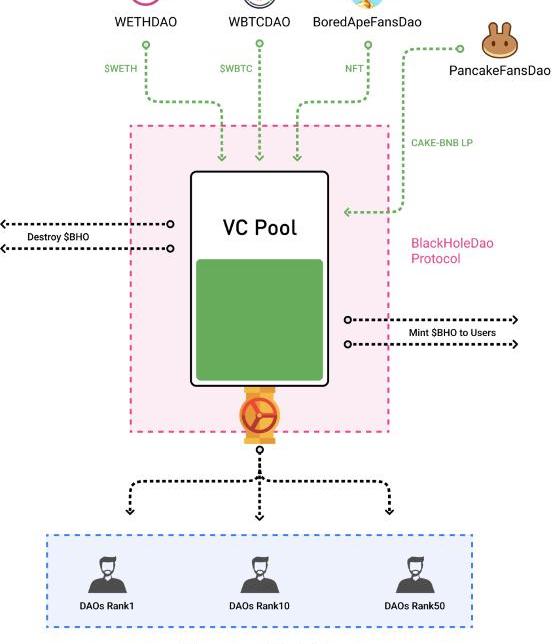

資管DAOs化?

BlackHoleDAOProtocol是由國庫來支撐,其中智能合約銜接了VCPool和DonationPool,VCPool支持多個幣種來投資,其中一部分用于銷毀流動性池中的BHO,另外一部分用于DAOs投資成功之后的信用貸,而DonationPool接受投資機構、DAOs團隊即個人BUSD直接投資,最終按照2倍BUSD進行回報,反過來TransactionFeePool為DonationPool、DAOs社區、BlackHoleReactor提供了運作保障。

BlackHoleDAO最值得一提的VC池,我們可以理解成購買Bond的另一種方式,只是VC池只接受非Stablecoin、NFT、流動性LP等有價值憑證,VC池上線的的Token、NFT、流動性LP,是通過各DAOs社區提案的幣種進行投票,通過就可以上線。

強化支撐性的股票(BHO)?

其中,流動性LP會在在VC池達到一定數量資產之后,將拿出一定比例的不同Token的進行組LP,然后給像Curve、Compound、Aave等這樣的頭部產品提供流動性和LP借貸服務,獲取的收益將全部進入VC池,用來支撐股票(BHO)的流通價值。

能被選入VC池的Token都需要經過DAOs社區的嚴格審核和篩選才可以通過,這樣可防止惡意的行為對潛在的資產造成長尾流失效應,進而避免了股票(BHO)出現縮水和通脹,這里似乎感覺有一種去中心化灰度基金的意思,同時在面對個人投資者時更為友好。優良的沉淀資產勢必會支撐BlackHoleDAOProtocol協議的股票(BHO)走出一個穩步上漲的優美曲線,這是毋庸置疑的。到此,我們似乎清晰的看到了一個能夠滿足多種投資用戶的解決方案。

總結?

BlackHoleDAO更像是去中心化的伯克希爾公司,所有用戶投入數字資產換取BHO,靠資產增值,為BHO提供價值支撐。而數字資產的發展趨勢是高速向上的。BHO匯聚了幾乎所有品類的數字資產,被動式的管理這些資產。

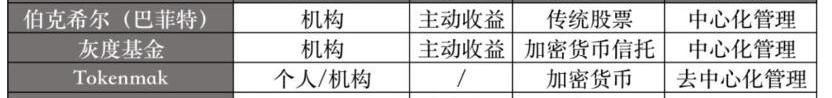

全觀以上4者之間的區別:

對比以上的投資范式,從巴菲特的伯克希爾到灰度基金再到DeFi的投資演化方式可以說是出現了很大的更迭,而這個過程不能忽視的一點就是對于投資用戶的兼容方式越來越包容。

投資方式的發展讓我們能夠給各種用戶提供適合他們自己的投資方案,而起初的主動性收益也逐漸變成了被動性收益,若是今天有人需要我去推薦一個適合他們的投資方式,我想BlackHoleDAO能給你想要的。

原文來源:BlackHoleDAO

Tags:TOKETOKDAOACKRemix TokenAlfa Romeo Racing ORLEN Fan TokenPEPE DAOPACK

3月29日消息,BinanceLabs宣布投資了公鏈項目AptosLabs。Aptos和幣安將在開發、代碼審查、基礎設施建設和黑客馬拉松方面密切合作.

1900/1/1 0:00:00隱私權每個人的基本權利。1993年,埃里克·修斯在其著名的《朋克宣言》開頭變提出:Privacyisnecessaryforanopensocietyintheelectronicage.Pri.

1900/1/1 0:00:00重新思考一個問題:在以社區為本的去中心化元宇宙中,我們應如何更好地建立聲譽機制、認同機制和獎賞機制.

1900/1/1 0:00:00本文通過解析GameFi領域的數據表現及現狀,提出了一套無中心化服務器,完全由智能合約控制的高性能GameFi解決方案.

1900/1/1 0:00:00為什么YugaLabs值40億美元?我算是一個略懂NFT皮毛的玩家,叫得上名字的NFT參與了大半.

1900/1/1 0:00:00隨著區塊鏈的快速發展,許多投資者都紛紛入局一些區塊鏈初創公司。紅杉資本可以說是全球最知名的風險投資機構之一.

1900/1/1 0:00:00