BTC/HKD+0.74%

BTC/HKD+0.74% ETH/HKD+0.84%

ETH/HKD+0.84% LTC/HKD+1.94%

LTC/HKD+1.94% ADA/HKD+1.53%

ADA/HKD+1.53% SOL/HKD+0.66%

SOL/HKD+0.66% XRP/HKD+1.17%

XRP/HKD+1.17%編輯前言:VanEck此前推出了比特幣期貨ETF,但被拒絕了比特幣現貨ETF。本文對比特幣成為儲備貨幣后的想象非常夸張,“使用與黃金相同的M0值,比特幣的隱含價格約為每枚130萬美元。使用全球M2的比特幣隱含價格為每枚480萬美元”。可以在此閱讀它的基本邏輯。類似的論點可參考:ArthurHayes長文:制裁、黃金與比特幣

概述

對俄羅斯的制裁可能已經改變了儲備貨幣的體系。通過這個貨幣視角,我們試圖量化對黃金和比特幣作為潛在儲備資產的影響。

貨幣已經改變。對俄羅斯央行的制裁消除了其美元、歐元和日元儲備。這應該會減少對硬通貨作為儲備資產的需求,同時增加對能夠發揮這些前儲備貨幣原有功能的貨幣的需求。我們相信央行將采取行動,私人個體也將采取行動。為了將當前事件置于背景之下,我們的新興市場債券投資團隊試圖量化新的黃金或比特幣支持的貨幣制度的出現。最終結果是,黃金和比特幣的上升空間可能是巨大的。具體而言,該框架估計黃金價格約為每盎司31,000美元,潛在的比特幣價格約為130萬美元。如果對金融和貨幣系統的更大壓力進行調整,會產生更高的價格。

從貨幣角度看黃金和比特幣的估值框架

NirvanaMeta(宇宙重生)推出DRAGON-NFT(飛龍):據官方消息,NirvanaMeta(宇宙重生)推出DRAGON-NFT(飛龍)每個區總量僅50只飛龍,2022年1月6日21:00開始認購。一個DRAGON-NFT(飛龍)官方價值150000 MNU,DRAGON-NFT(飛龍)在線每分鐘收益 2 MNU,不在線每分鐘收益1.3 MNU。認購人錢包地址必須持有MNU-NFT,創建飛龍NFT后開始即可開始收益到賬,90天后開始衰減,每天衰減前一天產量的1%。[2022/1/5 8:27:38]

我們建立了一個簡單的框架來評估黃金和比特幣的價值。對于黃金,我們將全球貨幣供應量除以全球黃金儲備。貨幣負債除以儲備資產。我們用金衡盎司來表示當前的儲備,我們用當前的匯率來將貨幣基礎負債轉換成美元。我們使用基礎貨幣是因為計量經濟學很好,這是可以理解的,它只是口袋里的流通貨幣和活期存款。

除了“全球”黃金價格外,我們還知道各國央行的黃金持有量,并能夠計算出各個國家的黃金價格。這對于衡量各國貨幣和金融體系面臨的潛在壓力可能很有用。例如,在嚴格的金本位制下,一個國家央行的資產負債表應該產生大約每盎司1900美元的黃金。這將表明,來自他們貨幣體系的潛在壓力并不明顯。我們對M2運行相同的操作,只是為了增強框架。

VanEck推出AVAX和MATIC的ETN產品:12 月 17 日消息,曾推出比特幣期貨 ETF(XBTF)的 VanEck 公司現已推出投資 AVAX 和 MATIC 的 ETN(交易平臺交易票據),代碼分別為 VAVA 和 VPOL。VanEck 的用戶將可通過這兩款產品獲得 AVAX 和 MATIC 敞口。[2021/12/17 7:45:46]

對于比特幣,我們采用了相同的框架。我們計算BTC的“全球”價格,即M0和M2除以數量。我們只計算BTC的價格,而不是所有加密貨幣的價格,因為比特幣的數量是有限制的,而“加密貨幣”的潛在數量是無限的。這是比特幣計算的分母,就像之前計算中的黃金是分母一樣。

黃金和比特幣的極端以及實際價格目標

在黃金或比特幣成為儲備資產的極端情況下,顯然需要對產生的“價格”下調預期,它們只是一個起點。投資者至少應該確定結果的主觀可能性。或者,他們應該為結果選擇一個程度:黃金或比特幣將成為唯一的儲備資產,還是與其他資產共享這種地位?

我們相信,大多數投資者會也應該使用期望值框架來實現這些數字。例如,一個看到黃金有10%的機會成為儲備資產的投資者可能會說,我們的“極端情景”價格31000美元/盎司代表了3100美元/盎司的實際價格目標。他們可能會認為,相對于當前的價格,這是一個有吸引力的上行空間,也可能不會。

Avanti創始人:美國德州加密友好修正案存在缺陷:據Decrypt 3月27日消息,美國懷俄明州區塊鏈委員會創始人、加密銀行Avanti創始人Caitlin Long表示,德克薩斯州提出的對加密友好法律修正案雖然對整個行業來說是積極的,但可能會給比特幣持有者帶來“一場混亂”。Long稱,與懷俄明州不同,德克薩斯州的提議可能存在一個重大缺陷,即它沒有明確說明貸方如何實施對比特幣的留置權。據悉,美國眾議院于3月中旬提出的4474號法案旨在使現有法律適應區塊鏈和數字資產等新興技術。即該法案提議澄清數字貨幣的定義,并根據商業法律對其進行控制。[2021/3/27 19:21:49]

我們的重點是,我們從可能不會發生,或者可能不會完全發生的極端情況開始。然而,它們是啟動量化過程的一種方式,投資者應該根據自己的假設進行調整。

理解新的貨幣范式

一些著名的評論人士表示,由于俄羅斯央行受到制裁,貨幣發生了變化。但到目前為止,輸出的都是散文,我們的目標是一個框架和一些具體的數字。

俄羅斯央行可能會在某種程度上改變他們的儲備組合,以損害美元以及歐元和日元,并增強其他貨幣。美國、歐元區和日本對俄羅斯央行的制裁基本上“消失”了俄羅斯的美元、歐元和日元儲備。因此,一些央行和私人部門將會分散他們的外匯儲備。

VanEck向美國SEC提交數字資產ETF申請:1月22日消息,根據美國證券交易委員會(SEC)最新發布的文件,投資管理公司VanEck計劃推出一款數字資產(Digital Assets )ETF,它“將盡可能密切跟蹤“MVIS?全球數字資產股票指數的價格和收益率表現”。該基金將投資于那些至少有50%收入來自數字資產項目的公司,或開發有可能產生一半收入來自數字資產行業的項目。但應注意的是,“數字資產行業”一詞大體上是一個廣義術語,用于經營數字資產交易所、支付網關、挖礦業務、軟件服務、設備和技術的公司。這很可能意味著,像Coinbase這樣的公司在成功IPO后,有可能被納入該基金。SEC的文件還指出,該基金將投資于資產負債表上持有大量數字資產的公司。這表明,像MicroStrategy這樣持有的數十億美元比特幣的公司可能是其投資組合的一部分。(AMBCrypto)[2021/1/22 16:48:03]

許多新儲備將只是以現有的“新興市場”國家貨幣,如人民幣。相對于央行,私人個體角色目前是該市場更重要的價格制定者。因此,黃金和加密貨幣是我們首要關注的地方。

央行和個人可能會在一個新的范式中看待“貨幣”,我們正試圖弄清楚它的確切含義。換句話說,我們認為市場參與者有必要回答這樣一個問題:如果中國購買3萬億美元的黃金會發生什么?如果人們對法定貨幣失去信任,轉而購買其他貨幣,會發生什么呢?

Vanguard全球首席經濟學家Joe Davis表示:比特幣的價格很可能降到零:Vanguard全球首席經濟學家Joe Davis表示,到目前為止,加密貨幣的價格更多地依賴于對他們最終被采用和使用的猜測。具有諷刺意味的是,投機造成了波動性,削弱了它們作為貨幣的價值。由于現金流缺乏和劇烈的波動,比特幣的投資并不吸引人,認為它的價格很可能降到零。[2018/2/9]

估值框架下,關于黃金價格有何洞見

對于黃金,我們的主要結論是:

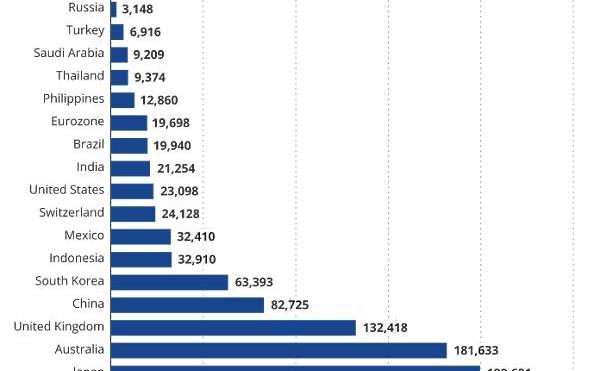

用全球貨幣除以全球黃金儲備得出的黃金隱含“全球”價格,對于黃金持有最多的國家來說,為每盎司3.1萬美元和2.1萬美元。

用全球貨幣除以全球黃金儲備得出的“全球”黃金價格要高得多,大約為每盎司10.5萬美元。

金融危機發生的可能性越大,M2價格就越重要。

M3現在是由美聯儲隱性擔保的,這表明了更大的上行空間。如果美聯儲在未來的危機中被迫更公開地擔保全球M3,那么屆時黃金價格將更加樂觀。但眾所周知,美聯儲和其他機構在全球金融危機爆發前后停止了計算這一數字,這個價格顯然要高得多。

在各個國家的基礎上,日本的數據超出了記錄。它有很多錢,只有很少的黃金。

英國是另一個黃金儲備相對貨幣負債非常低的發達市場。

相對于貨幣負債,中國的黃金儲備似乎也較低。

各國的黃金價格結果可能表明,黃金價格過高的國家可能面臨貨幣貶值壓力。

在一些發達市場國家,貶值壓力很大,比新興市場國家更甚。發達市場國家“印制”自己的儲備貨幣,因此,“儲備”對發達市場來說是一個不同的概念,新興市場必須努力創造外部賬戶盈余,以增加儲備。

俄羅斯真的很有趣。相對于貨幣,它幾乎擁有足夠的黃金來建立一個貨幣局。1999年,在1998年的危機之后,當俄羅斯的外匯儲備與基礎貨幣相等時,買入的機會出現了。

當然,我們需要提醒投資者,根據他們對這種“極端”情景發生的可能性的假設,或者對黃金在任何新的儲備狀態下實現的比例的假設,下調這種“極端”情景下的價格預期。

對于那些關注各國黃金價格計算的人來說,價格存在很大的差異。下面的證據應該不言自明。

估值框架下,關于比特幣價格有何洞見

加密貨幣都受益于這種局面,并與黃金競爭。也許加密貨幣是新的黃金,并將從這種對新的硬貨幣的需求中受益。也許不是,也許兩者都是。我們目前的觀點是,對于央行來說,黃金是最容易考慮和購買的東西,在這個特殊時刻,央行是我們心中的關鍵角色。但私人行為者更為敏捷,對同樣的潛在動機做出反應。

我們對加密貨幣做了同樣的計算。由于加密貨幣的潛在數量是無限的,我們關注的是比特幣,它有2100萬比特幣的供應限制。在這方面,它比其他加密貨幣更接近黃金。那么,全球M0和M2除以比特幣的數量是多少?

-使用與黃金相同的M0值,比特幣的隱含價格約為每枚130萬美元。

-使用全球M2的比特幣隱含價格為每枚480萬美元。

-加密貨幣的上行空間似乎遠高于黃金,盡管黃金是央行更直接的首要選擇。然而,單個參與者可能會更快地采取行動。

-與黃金一樣,我們需要提醒投資者,根據他們對“極端”情況發生的概率的假設,或對比特幣將在任何新的儲備狀態下實現的部分的假設,下調“極端”情況下的價格預期。

為黃金和比特幣估值的起點框架

我們怎么強調都不為過,這是一個幫助我們開始具體化的框架。有很多問題把這些隱含的價格j降下來。最明顯的是要納入一個概率的方案。

還有其他資產可能履行黃金或比特幣的功能,作為儲備資產。房地產等實物資產是黃金或比特幣的另一個明顯的替代品,許多人將其定義為供應有限。也許甚至是無限供應的資產,如股票,也能發揮類似貨幣的功能。也許新興市場貨幣也是如此。

我們只是為任何量化過程提供一個起點。我們框架的精神是啟動一個量化的過程,讓你提煉自己的答案,而不是產生"答案"。

新興市場貨幣/債券可能受益

新興市場貨幣也是一個潛在的受益者。然而,上面的框架并不適合適用于EMFX,所以我們不把它們列入本次討論。

首先,與黃金或比特幣不同,新興市場貨幣受制于潛在的無限供應。此外,我們對新興市場本地貨幣債券有一個正式的投資過程。而且,這個過程并不區分貨幣和利率。從邏輯上講,將貨幣與利率分開是在重復計算通貨膨脹。相對于基本面,我們被高的實際利率所吸引。期間。這就是我們正式分析過程的核心。我們有第二步的分析,以納入非系統性的風險。例如,我們根本沒有持有俄羅斯,因為盡管相對于其基本面而言,實際利率很有吸引力,但我們認為制裁風險太高,影響太大。無論如何,我們認為EMFX是一個潛在的主要受益者,但我們沒有在這里討論它,因為這個框架不適合無限供應的資產。

量化對黃金和比特幣價格的影響

到目前為止,世界還沒有對俄羅斯這樣的主要經濟和金融參與者實施制裁。關于貨幣未來的“故事”很有趣,但如果有人認為這可能是一種新的范式,那么就有必要嘗試量化。這就是我們進行這項工作的目的,對一個朦朧和復雜的問題盡可能具體化。這一重大變化對資產價格的關鍵影響是黃金和比特幣大幅上漲。

近期繼續關注日線能否有效突破站穩上方壓制線,今日點位43250美金,突破站穩后面將有機會再次試探前期多次遇阻的壓力帶,這一帶若能突破,上方月線壓力47500-48500美金.

1900/1/1 0:00:00對于加密資產領域的大多數人來說,資金的流動性十分重要。在Defi項目中有流動性挖礦,為交易對提供流動性就可以獲得Token獎勵,在歐易這類中心化交易所中有賺幣服務,如同定期存款把資產鎖定一定時期.

1900/1/1 0:00:00探究Web3路途中,去中心化的特征尤為明顯。越來越多的市場要素逐漸從中心化掌控者手中剝離,以實現開源且公平的價值分配.

1900/1/1 0:00:00在過去的6個月里,各種各樣的媒體都在努力為“Web3是什么”這個問題提供答案。與此同時,“Web3”受到了強烈的質疑,這些聲音主要來自對加密貨幣整體持根本懷疑態度的人.

1900/1/1 0:00:00記者走訪一線發現,不僅是線下的電腦配件檔口,線上的電商平臺、二手交易平臺的顯卡價格都有所下降。按照電子產品的市場規律,新品上市前,商家會降價清理存貨,減輕庫存壓力和換取現金流.

1900/1/1 0:00:00紐約時報專欄作家EzraKlein曾提出這樣一個觀點:目前的互聯網尤其缺少的是驗證“身份”、“所有權”和“真實性”。正是這些東西使創作者有可能因為他們的作品而獲得報酬.

1900/1/1 0:00:00