BTC/HKD-0.27%

BTC/HKD-0.27% ETH/HKD-0.29%

ETH/HKD-0.29% LTC/HKD-0.56%

LTC/HKD-0.56% ADA/HKD-0.21%

ADA/HKD-0.21% SOL/HKD-0.69%

SOL/HKD-0.69% XRP/HKD-0.12%

XRP/HKD-0.12%2022年3月,美聯儲加息靴子落地,符合市場預期,加密市場宏觀情況改善,行情企穩。3月末,加密市場總市值重回2萬億美元,ETH重新回3500美元上方,市值占比達17.9%。

以太坊目前正處于PoW與PoS合并前的關鍵時期。以太坊在加密市場上市值排名第二,市值長期占比位于17%-22%,對于整個加密市場意義重大。本報告綜合梳理了以太坊Q1數據、應用層概況、歷史發展周期,對以太坊生態概況、應用層發展及趨勢進行觀察,以作參考。

一、以太坊:在TheMerge之前

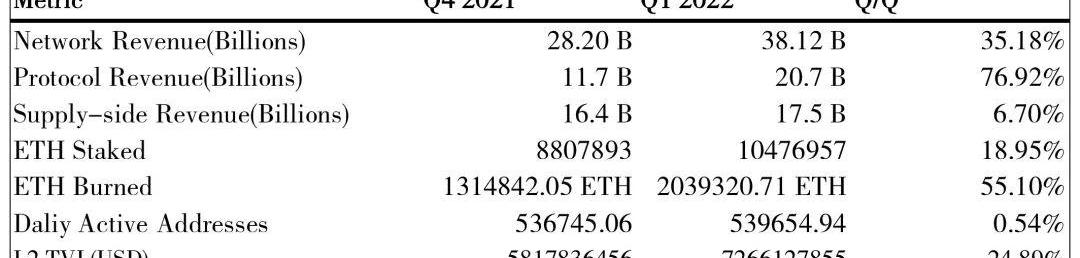

1,以太坊Q1數據概覽

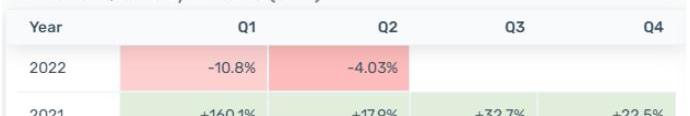

2022年第一季度,以太坊收益回報下跌約-10.8%,三個月的變動幅度分別為-27%、+8.4%、+12.4%,ETH于3月下旬企穩回升,重回3000美元之上。本季度,BTC的市場占比為40%,ETH的市場占比為20.1%,與上個季度保持持平。ETH/BTC匯率自上個季度創下的3年高位后,本季度有所回落,從0.0835降為0.072,ETH在BTC快速下跌時,體現了一定的對沖作用。

(https://cryptorank.io/price/ethereum)

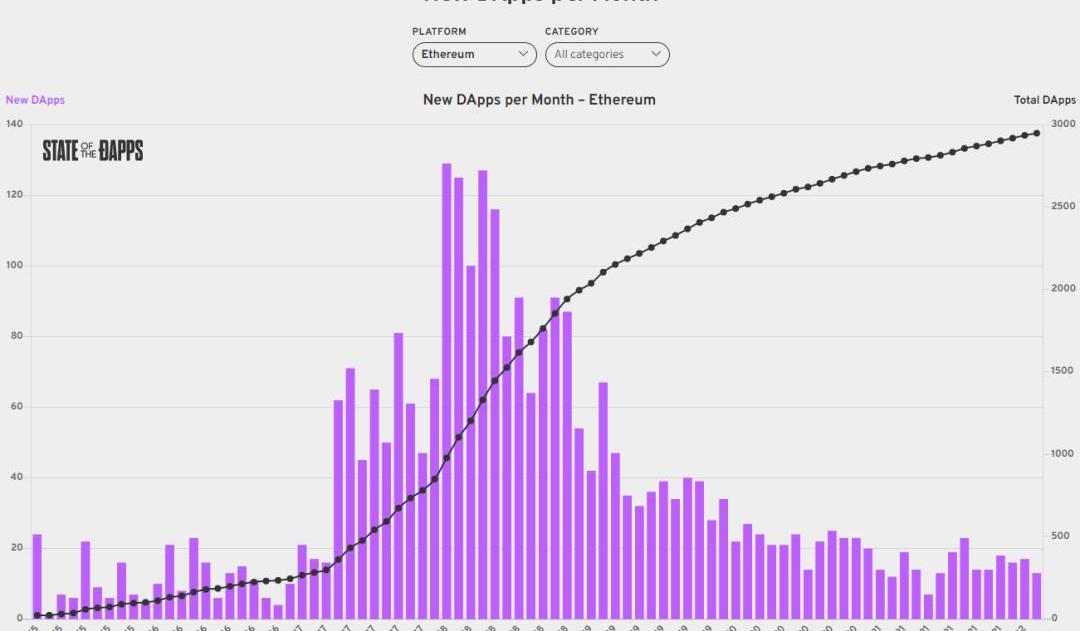

本季度以太坊生態開發平穩進行。據cryptomiso,本季度共有100余位貢獻者提交了115次代碼更新,在代碼更新中排名第40位,活躍開發者。另據stateofthedapps,以太坊生態中穩定運行的DApp數量4011個,智能合約7220余個,本季度新增DApp約46個,與上個季度持平。

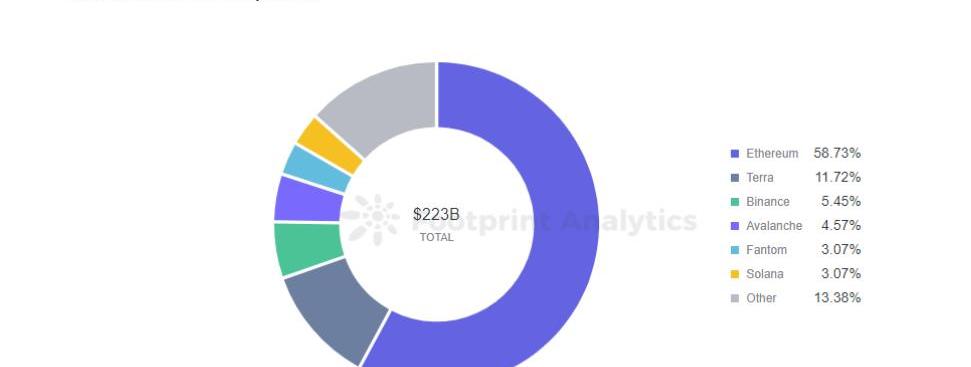

從TVL市場份額來看,以太坊在各大公鏈中占比60.98%,TVL季度增長率為27.18%,遠高于其他公鏈所占份額,但Terra、BSC、Avalanche等公鏈的占比增長速度更快。3月上旬,以太坊網絡TVL出現了55%的歷史新低,多鏈趨勢明顯。

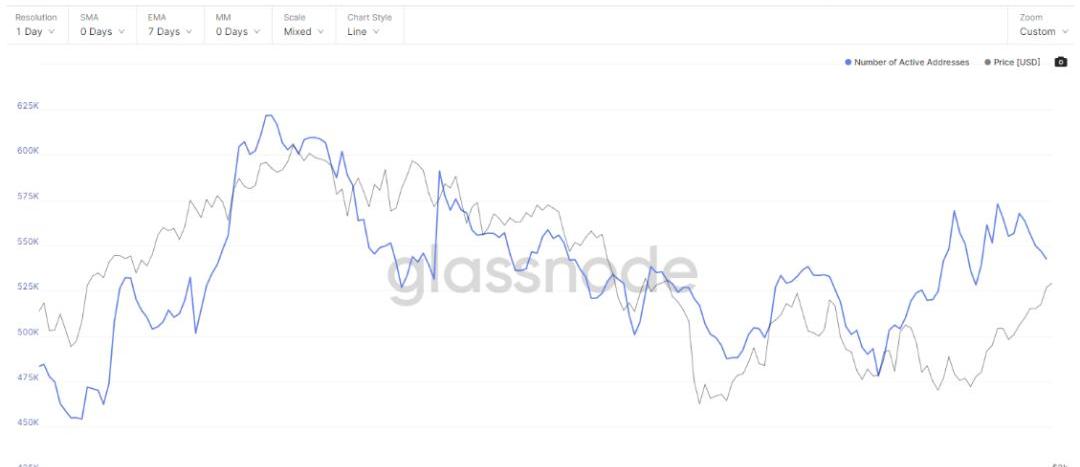

本季度以太坊平均活躍地址數約578732,相比上季度平均602388的數量微降3.92%,3月下旬,以太坊?活躍地址數出現了875201(24小時內)的高點,用戶活躍程度回升。

2,以太坊2.0進展

以太坊目前正處于以太坊2.0進展的關鍵節點。以太坊為實現其世界計算機的遠景,規劃了Frontier、Homestead、Metropolis、Serenity4個發展階段,第四個階段被視為“以太坊2.0”,旨在解決擴展性問題。該階段中,PoW向PoS共識機制的轉變至關重要。

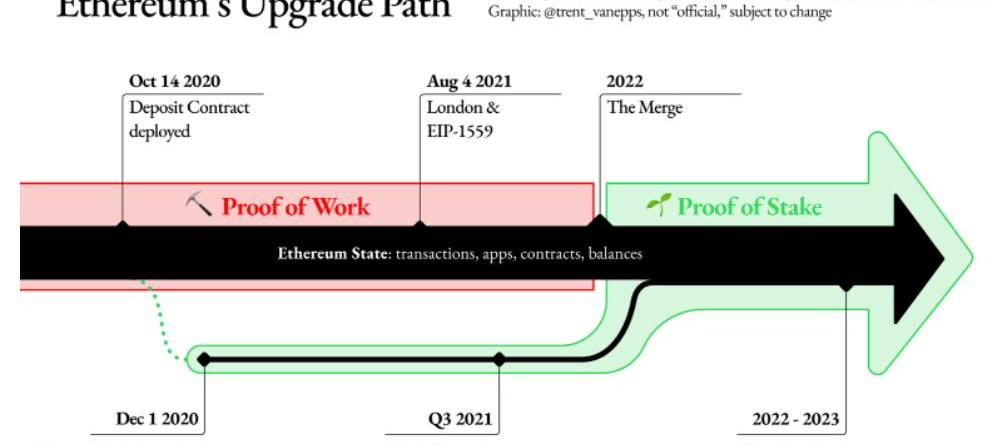

(以太坊線路圖:紅色階段為以太坊1.0網絡,綠色部分為以太坊2.0信標鏈)

以太坊線路圖中,以太坊2.0將分三個階段達成。第一階段的“信標鏈”已于2020年12月完成:信標鏈將原生質押引入以太坊區塊鏈,以太坊由此進入Serenity階段;第二階段即“TheMerge“,第三階段為聚焦于分片技術的“分片鏈”。

和共識層來進行說明,即以太坊最終將由執行層與共識層組成。)

2021年下半年,以太坊1.0的“EIP-1559”升級,以太坊2.0信標鏈的Altair升級,都為第二階段的TheMerge并做出準備。

安全公司:Deribit攻擊者已累計將7499枚ETH轉入Tornado Cash:11月8日消息,據派盾監測數據顯示,Deribit熱錢包攻擊事件黑客已累計將7499枚ETH(約合1180萬美元)通過中間地址(0x3...e2d)轉入Tornado Cash。[2022/11/8 12:30:48]

本季度,市場對于以太坊2.0的信標鏈與以太坊1.0網絡的合并預期加強,市場提前對TheMerge之后以太坊將帶來的通縮做出反應。

官方初步給出的合并參考時間為6月-7月,尚未確定合并具體日期。合并后兩種機制并行,并最終轉向PoS。TheMerge的開啟意味著PoW機制的逐步被舍去,以太坊生態原有礦工群體退出,重塑了通縮貨幣、去中心化質押、顯卡挖礦等賽道。

以太坊2.0能否在順利在Q2發生,取決于TheMerge在Kiln測試網的運行情況。現有ETH2.0進展速度符合社區預期。3月15日,以太坊合并公共測試網Kiln上線,代表已經成功過渡升級到完整的權益證明共識機制。開發者下一步將合并現有的PoW測試網,下一步即為主網。官方數據,截止3月下旬,目前過渡到POS共識機制的以太坊測試網上有超過106000個驗證者,及340萬枚測試網ETH。

以太坊核心開發者的技術討論重點已轉移至TheMerge之后的“TheVerge”階段,預計TheMerge實現難度較小,將相對順利交付。

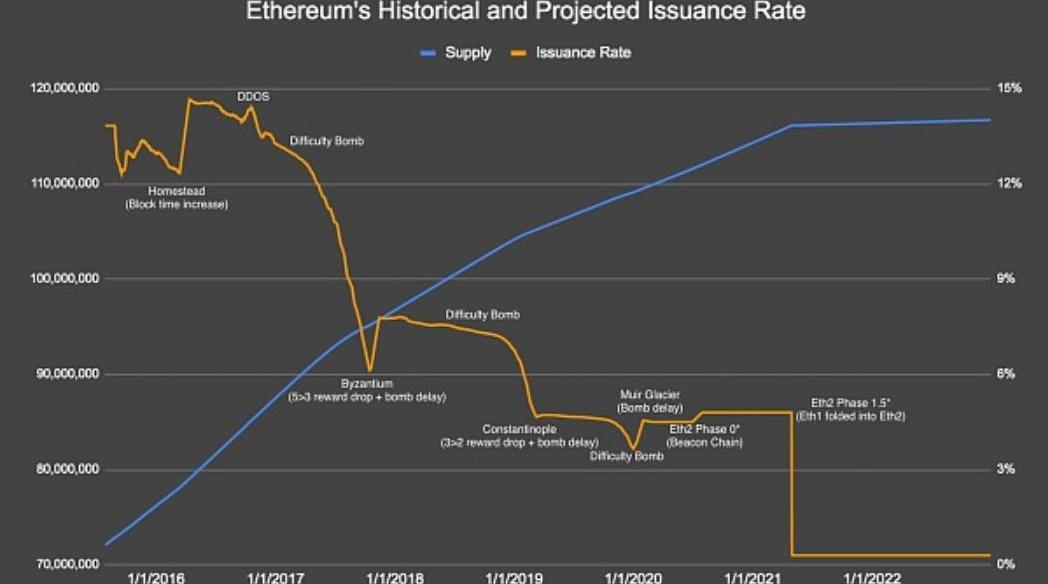

以太坊白皮書中,ETH每年會按照一定比例增加供應,隨著總量增加,新發行量占供應總量的比例會越來越低,基于PoW共識機制下的ETH年發行率約4.2%-4.3%,每日發行量約在1.2萬-1.3萬枚左右。轉向PoS機制后,參考當前PoS信標鏈0.6%的年發行率,ETH每日產出量將在1280-1500左右,下降90%。TheMerge合并成功后,ETH的年發行率將降至0.3%至0.4%,質押行為中,質押者獲取ETH沒有了電費成本,理論上減少了拋售壓力。

(https://ultrasound.money/)

當下的ETH處于通脹狀態,通脹率約3%,ETH每年的燃燒量約為100萬ETH,合并后的ETH每年發行量將為50萬左右。截止三月份,ETH總供應量約1.185億,其中,質押數量達到14.5M,占比12.2%,合約中的ETH供應量為21.6M,占比18.22%。合并發生后,ETH的通縮預期增加。相較于比特幣目前1.73%的通脹率,合并后的ETH的通脹率將比比特幣低4倍。

Ultrasound模擬了TheMerge之后,ETH燃燒量、供給量、發行量的變化:

去年Q3季度,以太坊倫敦升級中的EIP-1559提案調整了手續費機制,增加了ETH基本費用的銷毀,已經減少了ETH的流通量,客觀上為ETH添加了通縮效果。

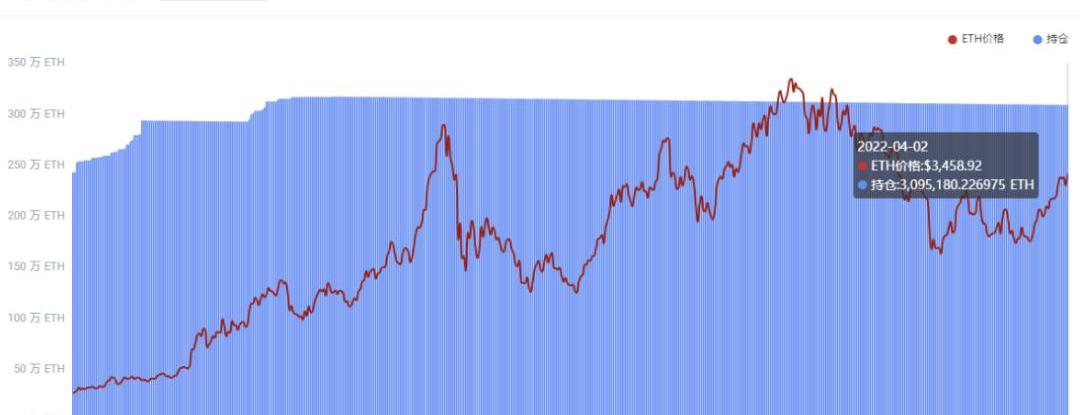

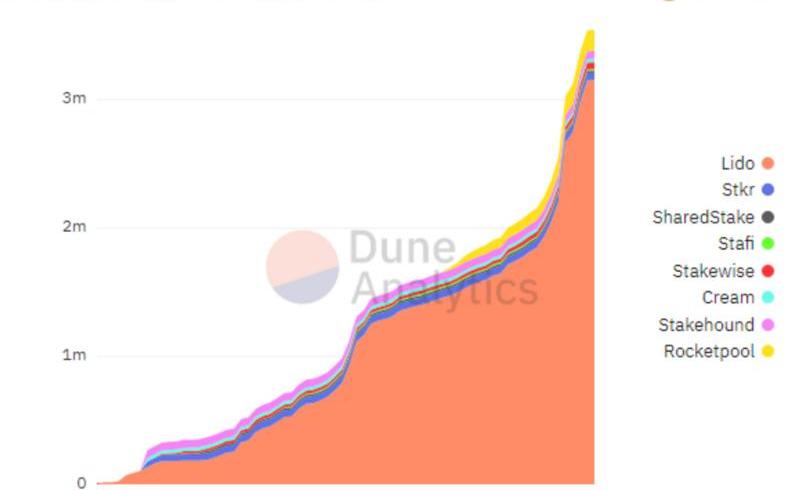

同期,ETH2.0存款合約質押金額持續穩定增加,現在有超過10,000,000ETH的押注,占以太坊當前流通量約9%。其中,66%的資金由交易所和質押服務機構存入,最大的存款量來自Lido,Coinbase,超過了Kraken、Binance等中心化交易所占質押份額,機構化趨勢明顯。

由于在PoS機制下,以太坊中ETH的質押回報率基于被質押的ETH數量而定,預計TheMerge開啟及穩定之后,被質押的ETH規模將再次擴大。這部分ETH將處于鎖定狀態,無法流通。

考慮到以太坊PoS機制后的技術完善與性能提升,開發者需求增加,作為消費品的ETH稀缺性增加。質押中的ETH、燃燒掉的ETH都在增加ETH的稀缺性,TheMerge的到來將更直觀的通過數據展示出這一點。

軟件開發公司COTI將發行Cardano穩定幣Djed:9月27日消息,周日在Cardano峰會上,Cardano創始人Charles Hoskinson和COTI集團首席執行官Shahaf Bar-Geffen宣布, COTI平臺將成為Cardano新穩定幣Djed的官方發行方。[2021/9/27 17:09:18]

3,在TheMerge之前:通縮預期加劇,質押協議受矚

TheMerge之后,ETH將發生的通縮預期在加劇,這種預期是一季度以太坊市值回升的重要邏輯,2022年Q1季度的ETH供需情況相關數據整理如下:

當前的加密市場中,ETH的資產屬性更加復雜。ETH早期白皮書描述其主要價值在于:

加密市場中的貨幣屬性;

Gas消耗;

計息資產;

以太坊2.0引入的質押,讓ETH成為了生態中的“生產資料“,這種屬性最先提升了ETH的稀缺性。在對于TheMerge的于其中,隨著交易所、DeFi協議、錢包及ETH質押服務參與程度加深,市場及社區對于合并后的質押回報上調已有預期,普遍認為“ETH流通量的20-25%”是ETH質押規模的合理范圍。考慮更多的ETH將被鎖定,以及短期內新產生區塊的流通受限,將進一步出現供給受限。

另一方面,DeFi生態繁榮、主流機構入場、公鏈行情爆發,都在強調ETH的“資產“屬性。ETH在DeFi交易中被用作無須信任的抵押品,為市場提供流動性。最高時期,有近1000萬個ETH被鎖定在DeFi中,Q1季度的數據則約為490.7萬個。這些抵押資產在DeFi生態中不可或缺。

機構投資者則將ETH作為價值存儲的手段。灰度的ETH持倉量能夠很好的反映機構的樂觀態度:

多種因素推動ETH的稀缺性增加,在加密市場宏觀行情企穩,但NFT、DeFi等熱點明顯接力不足的情況下,TheMerge作為即將到來的共識機制轉變的重要一步,讓短期內以太坊通縮預期被推至高潮。原有ETH生態關系重構,礦工群體逐步退出后,這種變化催生了新的賽道,有望接力市場熱點:

質押衍生品

質押衍生品代表著將ETH質押并獲得ERC20Token進行正常交易,為ETH供流動性,通常有一定溢價。

中心化質押

中心化質押主要包括ETH2.0Staking服務商。目前,中心化的交易所、礦池、錢包或者托管方均提供ETH2.0Staking服務。這類平臺已經有大量的流動ETH做儲備,可在不增加用戶成本的情況下提供該服務。預計這類平臺今后可對這些服務進行集成,成為重要的業務新增份額。

目前,以Kraken、Binance為代表的交易平臺在托管服務時收取約15%以上的傭金;Coinabse、Midas、SwissBorg、BitcoinSuisseAG等機構托管服務中,對機構用戶的服務傭金也多為15%以上。ETH2.0Staking服務中,Stakefish、P2PValidator、Stakewise等尚未發行通證的服務提供商約收取10%左右的傭金。

區塊鏈風險投資公司Tioga Capital資產管理規模擴大至5000萬美元:金色財經報道,據比利時主權財富基金SRIW區塊鏈風險投資公司Tioga Capital的公告,在獲得比利時主權財富基金 (SWF) 和魯汶大學捐贈基金后,這家總部位于盧森堡的基金的資產管理規模從最初的1600 萬美元擴大至5000萬美元。這所比利時大學的捐贈基金是歐洲第一家直接投資區塊鏈的大學。佛蘭德和布魯塞爾主權財富基金的投資緊隨瓦隆在 2020 年的投資,這是歐洲主權財富基金對區塊鏈技術的第一次直接主權財富基金投資。據悉,Tioga Capital 的重點是區塊鏈基礎設施初創公司和開放金融。(CoinDesk)[2021/8/13 1:52:07]

不過,中心化質押平臺面臨著過于中心化的問題,如在早期出現聯合賄選的可能。

去中心化質押

去中心化質押池中,用戶可將ETH存入某一以太坊智能合約,并收到收據或證明代幣,并獲得合約中應得的質押獎勵分配,用戶余額將隨著時間的推移而調整。據不完全統計,本季度中,ETH2.0?去中心化質押池內ETH數量漲89.52%。

Lido?

Lido是目前市場上質押規模最大的去中心化質押池,允許用戶在不鎖定資產或維護質押基礎設施的情況下獲得質押獎勵。目前Lido占整個ETH2.0質押市場份額的80%以上。Lido采用多鏈擴張戰略,除了ETH,該協議還提供了LUNA、SOL、KSM和MATIC的流動性質押。?Lido歷次融資共獲得1.4億美元左右,主要由a16z、Paradigm主導。

RocketPool?

RocketPool是最早期的以太坊質押協議之一,近期增長速度較快。RocketPool的模型通過要求節點運營者質押RPL代幣,從而使該協議和節點運營者之間的利益一致,并通過自動化加入該網絡的過程來最小化信任假設。該協議專注于以太坊,目前可查的投資人有ConsenSysVentures。

SSV.network

SSV.network是一個完全去中心化的開放式ETH2.0質押網絡,基于SecretSharedValidator(SSV)開發,該平臺為用戶、質押池、大型機構等需要運行以太坊驗證器的人提供開放的基礎設施。?SSV曾獲得以太坊基金會18.8萬美元Grants。此外,其還獲得了Coinbase、Lukka、DCG參投的1000萬美元融資。

GPU顯卡挖礦

原有生態內的礦機商及礦工可能會傾向于尋找新的GPU顯卡挖礦項目,繼續使用GPU顯卡作為算力核心的礦機。

以近期GPU顯卡挖礦項目Aleo為例:

Aleo是近期熱度較高的GPU顯卡挖礦項目,使用零知識密碼學,構建一個隱私性、可擴展性強的底層區塊鏈。Aleo將智能合約執行轉移到鏈下,以支持各種去中心化應用程序,讓應用程序完全私有兼具可擴展性。Aleo礦工無需重新運行每筆交易,只需驗證其正確性。?

Aleo?A輪融資獲2800萬美元,由a16z領投;B輪融資獲得2億美元,由KoraManagementLP和SoftBankVisionFund2牽頭,TigerGlobal、SeaCapital、SamsungNext、SlowVentures、a16z參投。這成為了零知識證明領域規模最大的一輪融資,估值高達14.5億美金。在最近一次測試網活動中,其測試節點超過1萬個。

ETC生態

ETC是以太坊在1,920,000個塊后硬分叉出的分叉幣種,功能與以太坊極其類似。其沿襲了以太坊的原始鏈,并堅持PoW共識不向PoS共識轉變,曾參照比特幣設置挖礦遞減和數量上限機制修改了Token供應政策。

原用于ETH的礦機可直接用于ETC挖礦。在本季度的3月16至3月23日這一周,ETC漲幅高達87.65%,其即將來臨的減產、閑置礦機轉變預期是這次上漲的主要原因。

二、以太坊生態發展情況

1,以太坊周期回顧

ETH白皮書誕生于2013年,是首個區塊鏈智能合約平臺。其市值經歷2013-2014年、2017-2018年、2020-2021年、2021年至今的周期。結合公鏈發展歷史,以太坊的生態發展歷程和生態激勵方式是其他公鏈生態的最佳參考。

Cardano創始人:超過100家公司正從以太坊轉移到Cardano:3月15日消息,Cardano創始人Charles Hoskinson表示,超過100家公司正從以太坊轉移到Cardano。對于DeFi領域,他認為Cardano區塊鏈比當前的DeFi領導者效率高得多。(彭博社)[2021/3/15 18:44:38]

以太坊歷年發展節點與推動因素:

2013年底:以太坊白皮書誕生,以太坊成為首個區塊鏈智能合約平臺。

2014年:非營利性組織以太坊基金會成立。?

2015年:以太坊聯合創始人JosephLubin創立的Consensys首面市場。?

2016年:以太坊硬分叉。以太坊開發團隊分裂。?

2017年:ICO助推以太坊市值突破1000億。?

2018年:技術重點轉向擴容問題,核心協議開發者增多。

2019年:君士坦丁堡升級;?

2020年:以太坊2.0主網存款合約。2021年,以太坊新高;倫敦升級;?

2022年Q2:預計TheMerge將在2022年第二季度交付;

以太坊生態板塊輪動、生態支持變化:

2013-2014年

2013年,加密市場到達了第一次頂峰,這輪加密周期中開發人員和加密創企業倍數級增多,以太坊是其中之一。?

2017-2018年?

2015年底,以太坊提出ERC20標準,最終直接帶來由2017年lCO發行引起的牛市。2017年,智能合約的發行讓區塊鏈技術邊界有所擴展,區塊鏈作為底層技術進入主流視野。這輪行情中,以太坊市值排名第二奠定了基礎,并帶動了其他智能合約平臺及基礎設施板塊估值;ETH生態內,DAPP數量爆發,NFT、鏈游、分叉幣板塊上漲效應明顯,ETH初步成為山寨幣市場的錨定目標。?

2020-2021年?

該周期中,加密貨幣總市值最高達3萬億美元,以太坊網絡的交易量超過3.6萬億美元。以太坊市值占比從2021年初的11%上漲至20%左右。這輪行情中,以太坊生態中的板塊輪動包括?DeFi(DEX、AMM、流動性挖礦、抵押借貸)、NFT、Meme、GameFi、元宇宙等。?

2021年至今?

加密市場小周期中,除了NFT、DeFi熱點的延續,市場對公鏈估值邏輯的重構推升了公鏈上升行情。

以上歷程中,以太坊生態中每輪周期出現的項目都會在熊市中經歷洗牌,僅10%-20%的項目生存并發展壯大,成為下一個周期中的重要藍籌項目、常用基礎設施。

以太坊基金會在這些優質項目的發展中起到了很好的引導與扶持作用,為社區項目提供獎金支持與幫助孵化。基金會同樣會負責對于社區基礎設施、以太坊主要軟件的部分雇傭工作,以及開發者及用戶體驗、市場教育上的費用,但基金會并不控制網絡的技術方向。

基金會每年的預算在3000萬美元規模,其推出的分支機構生態系統支持計劃還能夠額外提供非財務支持,成為了Grants計劃的補充。

以太坊基金會重視開發者資源,是一年一度的開發者大會的主辦方。通過大會宣傳、基金扶持、黑客松活動等方式,一定時間周期內均出現過新項目潮。基金會面向的社區門戶包括官方網站、Reddit、博客、Twitter、Youtube、Facebook等多種渠道,以太坊Reddit分論壇是目前最全面的以太坊論壇,是核心開發者最活躍的地方。

以太坊生態在開發者活躍度上一直占據主導地位。在GitHub中,引用“以太坊”一詞的倉庫數量遠高于其他區塊鏈的數量級。在文檔、基礎設施和其他開發者工具的相對成熟的情況下,以太坊上的開發速度往往高于其他鏈。

經濟援助是以太坊基金會支持生態的主要手段,且能夠引導項目開發者關注特定領域。基金會扶持主題與以太坊生態階段性發展息息相關。例如,其在2018年提出補貼計劃,激勵開發者們為以太坊提供擴容解決方案。

2018年,以太坊基金會資助了DeFi、NFT領域等新興項目,Uniswap這一實驗性項目即在這一年得到了10萬美元的資助;2019年熊市中,以太坊基金會的生態對象主要在于ETH2.0客戶端,ETH1.0升級、Layer2、零知識證明;2020年11月,以太坊基金會推出「以太坊2.0質押社區資助」;上述主題均成為下一輪上升周期中的熱點板塊。

CasperLabs上線測試網 將縮短EVO預售代幣釋放周期:據官方消息,CasperLabs(代幣:CLX)已上線測試網。CasperLabs項目將縮短其在對BitMax交易所用戶進行的“交易所節點輪預售”活動中所出售的CLX代幣釋放周期:從原先計劃的主網上線(預計2020年第三季度實現)90天后起9個月內解鎖完畢,縮短為主網上線90天后起3個月內解鎖完畢。

CasperLabs節點輪預售申購現已對BitMax交易所用戶開放。第一輪申購已圓滿結束。第二輪申購將于北京時間4月1日晚22點截止。更多詳情請見BTMX官網。[2020/4/1]

后期的以太坊基金會消除了官方內部團隊與外部貢獻者之分,內部團隊同樣需要競爭以獲取資源。

另一機構Consensys的支持同樣在以太坊生態及行業資源聚合上提供了很大支持,其業務主要包括以太坊基礎平臺和工具的開發、咨詢、培訓和服務,起到了企業級技術提供商及孵化器的作用,成為以太坊與企業級機構合作互聯的重要一環。

Consensys?在全球性行業標準組織企業以太坊聯盟中同樣作用重大,該推動以太坊相關技術在企業領域的落地,EEA涵蓋了超過3000名全球開發者,覆蓋了全球45個國家,超過300家企業,其中包含因特爾、摩根大通、微軟和IC3等知名機構。在產業結構方面,銀行或金融企業占據約24%,區塊鏈企業占據5%,加密原生項目占17%。均成為了以太坊生態內的優質資源。

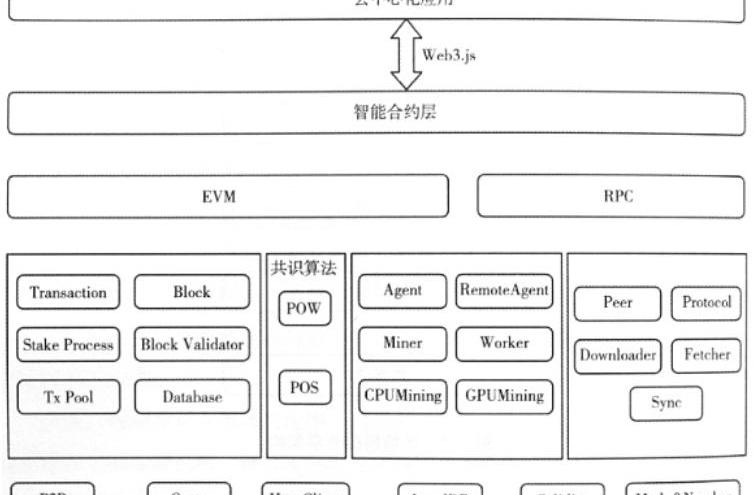

2,以太坊應用層生態

以太坊技術層面采用分層架構。從上至下分別為應用層,合約層,協議層。協議層包含了EVM虛擬機,區塊管理,KV數據庫,共識算法,P2P網絡等基本組件。智能合約層構建了以太坊豐富的DApp生態。

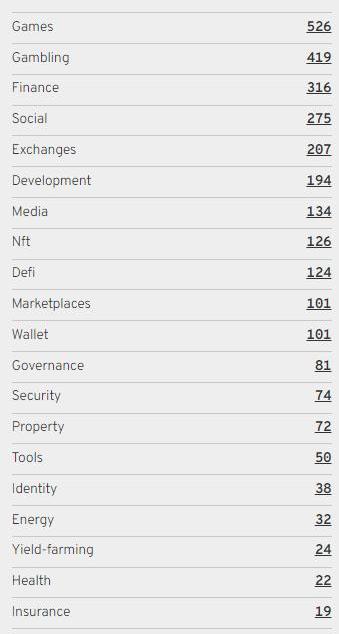

以太坊合約層中的各類智能合約,以應用場景可分為21大類:

(數據來源:stateofthedapps)

DApp依照其功能、性質可以分為多個類別:游戲、金融、開發、交易平臺、存儲、錢包、治理、財產、身份、媒體、NFT、DeFi、社交、安全、能源、健康、保險、存儲。

目前,DApp的去信任、透明性在DeFi這一應用場景中取得了最大的落地。2017年,該板塊最大市值達62.91億美元,隨后一度回撤至9.98億美元。2020年之后,DeFi板塊幾次突破,8月市值首破百億美元;2021年9月,DeFi市值達創下1439.53億美元的歷史新高。目前,DeFi成為了以太坊上最成功的應用場景,據不完全統計,DeFi應用目前所產生的年化營收約45億美元以上,公鏈收益模式明顯,優越流動性讓DeFi生態中用戶和市場互相受益。

NFT板塊是另一個快速增長的板塊,2017年之前的NFT板塊市值長期低于3億美元,到了2021年,NFT總市值已超過400億美元。2022年一季度,以太坊上的NFT日均銷售額在過億美元級別,基于以太坊的NFT交易量占到總NFT交易量的90%。在以太坊的幾次上行周期中,NFT及鏈游都是早期有所爆發的版塊,歷經多次升級,其中,Enjin與Opensea為這種豐富生態的出現提供了巨大推動。

每一輪周期出現的新事物,都是基于上一次技術和市場基礎之上建立,并且Top20的項目會出現數量在50%以上的洗牌。本輪周期中的DeFi藍籌項目,80%以上均基于以太坊,預計下一周期的熱點板塊仍包括鏈游、DeFi及社交板塊。

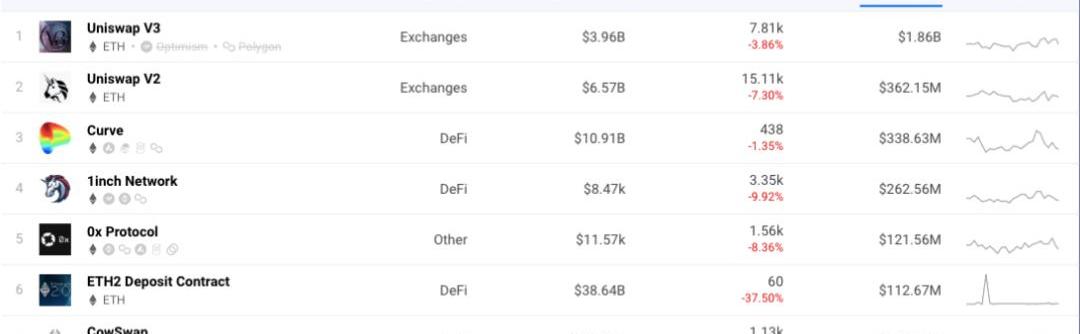

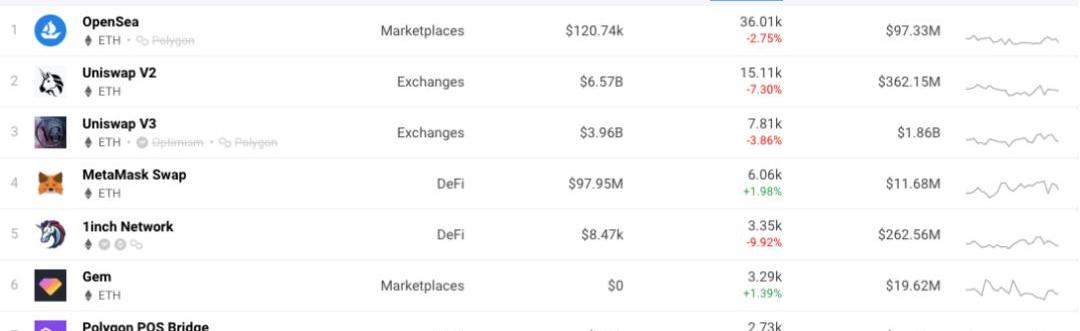

3,生態內前十DAPP?

以太坊生態目前使用量前10的Dapp為:

(數據來源:Dappradar)

用戶量排名前10的Dapp為:

(數據來源:Dappradar)

代表樣本概況:

NFT交易平臺OpenSea

OpenSea是最大NFT交易市場,是以太坊上使用最多的DApp,主要基于以太坊ERC-721標準和Polygon。Opensea提供NFT生成、交易、拍賣等服務。

2018年,OpenSea獲得了YCombinator的種子輪融資,2019年11月,獲得由AnimocaBrands領投的210萬美元融資。2021年3月,OpenSea獲得了A16z領投的2300萬美元的風險投資。2021年7月,OpenSea宣布了另一輪1億美元的融資。2021年9月,OpenSea發布了自己的Android和iOS移動應用程序。2022年1月,OpenSea獲Paradigm和CoatueManagement領投的3億美元的融資,估值上看至133億美元。

去中心化交易平臺Uniswap

中心化交易平臺Uniswap是以太坊上的DeFi藍籌項目之一。Uniswap目前發布了3個版本,第二版本和第三版本是以太坊網絡上第二第三受歡迎的DApp。Uniswap通過智能合約對以太坊區塊鏈上代幣之間進行自動交易,開創了自動化做市商概念。?

Uniswap公司獲得了包括AndreessenHorowitz、ParadigmVentureCapital、UnionSquareVenturesLLC和ParaFi在內的投資。Coinmarketcap數據顯示,2022年一季度,Uniswap的日均交易量在20億美元規模上下。

Polygon?

Polygon誕生于2017年,目前定位于Layer2聚合器,提供多種Layer2解決方案,包括OptimisticRollups、zkRollups和Validium等,。Polygon的擴展解決方案已被400多個Dapp、超過3.5億筆交易和超過150萬用戶采用。?

2022年2月份,Polygon在紅杉印度牽頭的戰略融資中籌集了4.5億美元。

Metamask

MetaMask是一種基于以太坊區塊鏈的軟件錢包,允許用戶通過瀏覽器擴展程序或移動應用程序訪問他們的以太坊錢包。MetaMask由ConsenSysSoftwareInc.于2016年開發,該公司是一家專注于基于以太坊的工具和基礎設施的區塊鏈軟件公司,其最新一輪融資的估值已達65億美元。

截至2022年,MetaMask的瀏覽器擴展每月有超過3000萬活躍用戶。

1inchNetwork

1inchNetwork是一個NFT功能去中心化交易聚合平臺,為流動性提供者尋找最優的DEX交易所,在三個區塊鏈網絡上的多個市場上提供流動性。1inchNetwork的協議通過在多個DEX之間拆分訂單來找到最佳的市場價格,通過機器人及其他算法來提高投資者的DeFi獲利。

1inch早期種子輪由BinanceLabs、,GalaxyDigital參投,融資280萬美元;之后的A輪融資中。1inch獲取了1200萬美金。近期,其B輪融資中的投前估值已達到22.5億美元。

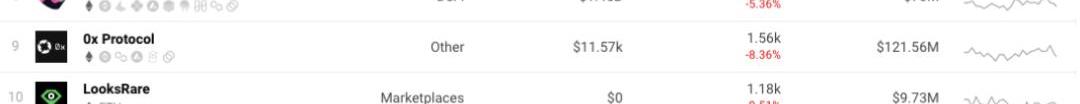

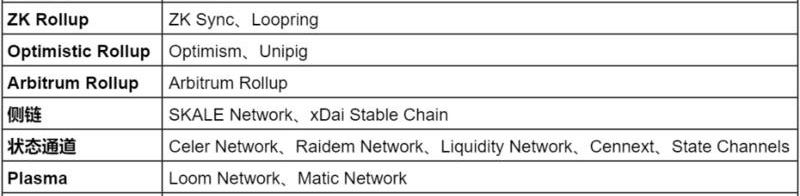

4,L2生態概況

通過L2BEAT數據發現,截至3月3日,以太坊Layer2上總鎖倉量為73.99億美元,這個數據已經超過了大多數公鏈。Layer2是以太坊另一個重要生態。2021年9月,以太坊L2的日交易處理量超過比特幣。

Layer2是一種擴容解決方案,旨在提升區塊鏈的運轉效率,同時降低成本。Layer2具有單獨的執行層、并運行在L1(以太坊)之上。Layer2通過在鏈外運行計算來大規模地減少區塊鏈上的數據處理。目前主要的擴容技術為:狀態通道、側鏈、Plasma、OptimisticRollup、ZKRollup、Validium。相對成熟的Rollup是主流的擴容方式。

在DeFi爆發之后,眾多Layer2項目積極與DEX及DeFi類項目合作,以降低交易成本、提高用戶體驗。

L2Beat數據中,突出顯示了Rollups目前的市場領先地位,該類技術占總市場價值的70%,其中Arbitrum以41億美元排名第一。采用ZK-Rollup的L2應用dYdX以9.86億美元市值占比第二。隨著NFT市場ImmutableX、NFT游戲Sorare的采用,Validium的采用也在增多。

以Arbitrum生態為例,Arbitrum先發優勢明顯,早期上線即有UniswapV3、Aave、Curve、MakerDAO等74個項目參與,后續加入其生態的項目增速較快,包括GMX、Dopex、Tracer、Premia、UmamiFinance、Swapr、Cap等生態內項目,鎖倉量均在2000萬美元以上。目前Arbitrum的網絡交易量穩步上升。

三、基金會扶持方向

以太坊基金會近期對于市場的扶持方向主要在于Web3.0、元宇宙等方向。主要從近期的活動、賽事、黑客松、資助對象進行觀察。

去年Q2,以太坊基金對40個生態系統項目提供了779.4萬美元的資助,主要在于市場教育、零知識證明、Layer2等方向;在Q3與Q4,以太坊基金會合計資助1382萬美元,熱點項包括DAODrops、ZeroMEV、L2BEAT、EthStaker等。Q4期間,以太坊基金會還推出了客戶端激勵計劃,符合計劃資格的客戶端團隊包括Besu、Erigon、Go-ethereum(geth)、Lighthouse、Lodestar(50%stake)、Nethermind、Nimbus、Prysm、Teku。

2022年3月上旬,以太坊基金會生態系統支持團隊宣布了75萬美元規模的的學術研究資助計劃,旨在推動以太坊、區塊鏈、密碼學、零知識證明等相關領域的學術研究;3月中旬,EthereumRio2022賽事的主題基于了元宇宙、數字貨幣和Web3.0。

在3月結束的以太坊元宇宙黑客松BuildQuest中,元宇宙游戲Parcels、NFT怪物卡牌游戲ClashOfCards、NFT卡牌游戲OllieVerse、NFT群聊平臺NiftyGuilds、NFTMMORPG游戲ShakeShock、90年代風格RPG游戲ShatteredRealm、地理位置NFT收集游戲GeoNFT、3DNFT生成器NF3D、閑置NFT銷毀與碳中和應用NFTbonfire、元宇宙音樂空間MetaverseMusic。

以太坊基金會即將到來的黑客松將是2022年4月22日舉辦的“ETHAmsterdam”,主題在于協助全球開發人員、推動Web3生態系統發展的優質應用和項目,預計Web3.0生態將受到更多關注。

四、發展趨勢與風險

長期以來,以太坊體系在歐美法律框架內發展,DeFi、NFT、美元穩定幣等生態繁榮。以太坊長期承擔為整個加密領域提供最安全的底層技術的責任。在TheMerge之后,短期內預計通縮數據向好,給后續區塊鏈性能的提升帶來更多信心。短期內以太坊生態的下一個發展重點將在于PoS共識機制下的底層安全性與成熟度的提高,以及下一階段的分片技術的發展。

ETH充當了無須信任的抵押品資產,是DeFi協議中必需的底層資產。以太坊作為領先的結算層,其在區塊鏈生態系統中貨幣流通價值穩固。隨著GameFi游戲、元宇宙、Web3.0帶來的拓展,以及以太坊Layer2對大規模的用戶群體的承載,以太坊與其他生態之間的交流互通極為必要。?

這也是眾多其他生態希望承接以太坊溢出的思路:例如,L2方向上,Polygon生態的早期積累,很大程度上受益于與以太坊社區的緊密合作,讓以太坊頭部項目快速部署在Polygon鏈上。

L1公鏈NEAR就采用了“親以太坊”策略:通過EVM的兼容性降低了復制現有代碼的難度;Solana和Algorand通過通過跨鏈橋和穩定幣提供商合作,同樣降低了開發者在其區塊鏈上啟動開發的門檻,上述機構與Circle合作,將USDC引入其的生態系統。

目前,以太坊的區塊鏈的開發活動依然活躍,但BSC、Solana等成功案例在變多,隨著跨鏈橋的安全性及性能的進一步成熟,預計跨鏈橋將成為區塊鏈重要的基礎設施。

在L1平臺中,公鏈Flow的成功極具代表性,相比以太坊,Flow?更快地滿足了NFT垂直應用領域的某些開發需求。除了Flow的應用場景之外,仍有大量差異化、垂直化的應用場景存在需要,區塊鏈市場的應用層正迎來高增長階段。

以太坊轉向PoS機制,代表著公鏈正在對應用層的爆發進行準備。DeFi金融領域成為以太坊的落地場景之后,基于其“世界計算機”的愿景,以太坊需要提升性能以適應更多應用場景。預計未來3至5年,應用層中出現更多的需求細化與場景細分,以太坊仍將DAPP和開發者上與其他鏈長期競爭。

需要注意的風險點在于:

PoW轉PoS進展不達預期。

PoS共識機制下,礦工及持幣人身份合并,生態中缺少一個博弈群體之后,對生態內產生的影響仍需時間驗證。

多鏈趨勢下,以太坊網絡上的總鎖倉價值份額有所稀釋。

長期以來,以太坊生態內部及以太坊質押節點的中心化問題受到社區討論。

DeFi借貸池連環清償、爆倉擠兌流動性風險。2020年3月12日,加密貨幣市場整體暴跌。以太坊作為DeFi協議中的底層資產,在面臨價格短時快速波動時,出現了爆發流動性擠兌的風險。

以太坊創始人VitalikButerin個人對以太坊生態的影響力極大。個人言論及立場可能對生態帶來影響。

本報告由CabinVC撰寫,與TinTin聯合發布。

Tags:以太坊ETHEFINFT以太坊交易所清算Fomo Ethdefi幣有哪些WIZARD Vault (NFTX)

2022年4月7日,區塊鏈互操作性協議CelerNetwork宣布與Flow建立合作伙伴關系。Flow作為一個開發體驗友好的區塊鏈,旨在支持下一代游戲、應用和為其提供動力的數字資產.

1900/1/1 0:00:00數十家公司正在利用周三至周六舉行的Bitcoin2022會議作為一個場所,并向行業內外分享公告。紐約市和硅谷在2021年的區塊鏈初創企業融資方面繼續領先,分別為65億美元和39億美元.

1900/1/1 0:00:004月10日,歐科云鏈鏈上大師《OKLinkInsights|2022Q1加密行業報告》,正式出爐!該報告,從加密行業的宏觀市場概況、主流公鏈發展現狀以及行業熱門板塊最新進展等維度.

1900/1/1 0:00:00在加密貨幣市場,巨鯨是指持有大量特定代幣的對象——個人、機構和交易所。例如,當談到比特幣時,巨鯨一般是指持有1000個或更多比特幣的賬戶.

1900/1/1 0:00:00文章作者為WilliamM.Peaster,發布在banklessNFT生態系統正在經歷一個快速增長的時期。世界的風景一直在變化,這種不斷的變化往往會導致NFT趨勢迅速出現.

1900/1/1 0:00:002022清華五道口全球金融論壇16日開幕。本次論壇以“行穩致遠,金融助力高質量發展”為主題,具體將圍繞“雙碳”目標下的綠色金融發展、基礎設施建設與REITs探索實踐、全球經濟治理與金融合作開放、.

1900/1/1 0:00:00