BTC/HKD+0.96%

BTC/HKD+0.96% ETH/HKD+0.75%

ETH/HKD+0.75% LTC/HKD+0.13%

LTC/HKD+0.13% ADA/HKD+1.7%

ADA/HKD+1.7% SOL/HKD+4.3%

SOL/HKD+4.3% XRP/HKD+1.14%

XRP/HKD+1.14%原文:Staking,peggingandotherstuff

我提前為大量的錯誤道歉。在開始之前,我想做出適當的說明。

首先,這些都不是金融投資建議,因為我沒有資格提供金融投資的建議,實際上我并不勝任做任何事情。它們只是我個人想法,不是我雇主的想法,因為我沒有雇主——可能是因為我缺乏資格吧。

其次,我之前幫助構建了Lido,它是本文中的一個主題。我現在沒有為Lido工作了,當然也不是代表Lido來寫這篇文章。之前確實為Liao撰寫過文章。我已經不在Liao工作一年多了。我甚至懶得把這個帖子給那些在Liao工作的人看——主要是因為如果他們發現了一些錯誤,我也懶得去修改這個帖子。

最后——我有一些LDO,也有一些ETH,還有一些stETH。所以很有可能我是非常帶有偏見的,對這個話題的看法很糟糕,你可以忽略我的這些看法。但我確實努力來做到盡可能公正,因為當你找到正確的答案時,這篇文章就成功了,而不是在互聯網上向很多人重復著錯誤答案。盡管如此,我還是個無可救藥的人,因此還是會有許多缺陷。

Cobie,請你慢點,Lido是什么?

這是我在2020年10月發表的關于Lido應該是什么的博客文章:Lido的介紹。

簡而言之,它是一種?ETH質押的協調協議。它是一個質押池,你質押ETH它給你代幣化的ETH。

你質押1個ETH,Lido會返給你1個stETH。你的ETH通過Lido從一組節點運營商選擇一個驗證者來質押。ETH獲得質押獎勵,你的stETH余額會自動更改以匹配該信標鏈余額。

在ETH開發人員最終推出合并和隨之而來的分叉后,stETH將能夠“解除質押”并且可以贖回底層的?ETH。

由于以太坊把他們的質押設計得有點奇怪,并且隨著信標鏈于2020年底推出,Lido變得非常受歡迎。對于用戶來說,這是質押ETH最普遍的方式。

金色晚報 | 1月19日晚間重要動態一覽:12:00-21:00關鍵詞:央行、工信部、百度超級鏈、經濟合作組織、比特幣?

1. 央行“貿易金融開發平臺關鍵技術研發與應用示范項目”獲批立項。

2. 海南省企業境外投資特點:高技術企業積極“走出去”布局區塊鏈技術發展。

3. 區塊鏈數字內容版權存證系統正式在封面新聞APP上線。

4. 工信部:5G區塊鏈等前沿技術將賦予軟件業發展動能。

5. 吉宏股份:對深圳吉鏈區塊鏈技術有限公司增資4500萬元

6. 百度超級鏈通過輕量級節點實現1億廣告數據上鏈

7. 前騰訊網技術總監加盟中裝建設 負責區塊鏈整體戰略規劃與運營。

8.經濟合作組織(OECD)組建 “高級專家小組” 包含區塊鏈行業專家。

9.慢霧:Electrum“更新釣魚”盜幣攻擊補充預警

10.比特幣日內劇烈震蕩,最高漲至9198USDT,最低跌至8520USDT。[2020/1/19]

理解了嗎?好吧,繼續。

stETH“掛鉤”?

在stETH生命周期的大部分時間里,它與ETH的交易比例足夠接近1:1。

stETH生命周期的前幾個月非常不穩定,每個stETH的價格從0.92到1.02ETH不等。隨著流動性的增加,stETH/ETH交易對會隨著時間的推移變得越來越無趣。

后來?UST發生“脫鉤”,Luna崩潰,stETH受到一些傳染性打擊。從那以后,以太坊的價格下跌了大約50%——事實上,最近十周以太坊一直在下跌。

可能因為是歷史上價格最接近的交易對,人們錯誤地認為?stETH是與ETH“掛鉤”。當然,這不是真的。

金色晨訊 | 美聯儲:穩定幣危機或破壞全球金融;Libra測試網已有7個部署節點:1.美聯儲:穩定幣危機或破壞全球金融;

2.阿里巴巴發言人:承包商雇傭的分包商與Lolli促成營銷項目,阿里巴巴不知情;

3.中興通訊總裁:引用區塊鏈等新技術讓網絡更加安全;

4.?FinCEN主任:美國將在加密貨幣領域嚴格執行AML法律;

5.Libra測試網已有7個部署節點 ,記錄超51000筆交易;

6.Bitfinex將提交動議以期撤銷針對其的集體訴訟;

7.微博限制發布同時帶有“區塊鏈”和“炒幣”字眼的微博;

8.BBC:俄羅斯FSB與WEX上失蹤的4.5億美元加密貨幣有關;

9.中國印鈔行業利用區塊鏈技術推出防偽解決方案;

10.全球加密貨幣總市值逼近2300億美元關口;

11.BitMEX Research:檢測到BCH上一個無效區塊 硬分叉已經產生;

12.澎湃新聞:上海互金整治辦牽頭開展對轄內虛擬貨幣交易所排摸整治;

13.印度政府推遲推出加密貨幣法案;

14.嘉楠路演PPT曝光:李佳軒張楠賡分別持股15.2%和15% 發行區間9到11美元;

15.中國平安計劃打造區塊鏈生態系統平臺;

16.內蒙古“虛擬貨幣”挖礦聯合檢查重點在“逃稅漏稅”而非清除礦場。[2019/11/16]

stETH不與ETH掛鉤,也不需要以1:1的比例與ETH交易以使Lido運作。stETH根據質押ETH的需求/流動性以市場價格進行交易,而不是簡單的掛鉤。

Lido并不是唯一的流動性質押協議。看看其他較少使用且流動性較低的質押衍生品,可以清楚地表明,1:1的流動性質押市場不是人們所期望的。

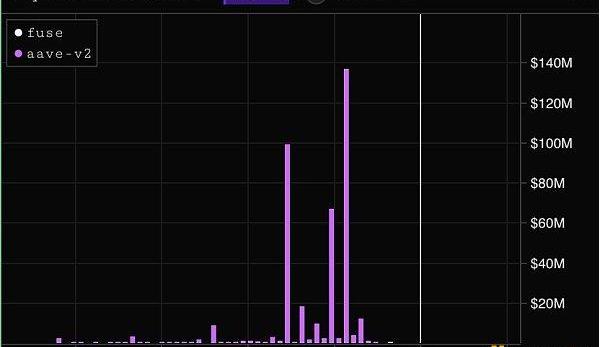

Binance的BETH:

金色晨訊 | 德國內閣和央行就CBDC問題進行密切溝通:1.BTC算力創歷史新高。

2.德國內閣和央行就CBDC問題進行密切溝通。

3.V神:現在不是提高gas limit的最佳時機,建議在伊斯坦布爾硬分叉時進行。

4.歐盟競爭事務專員:歐盟委員會已經向市場發送有關Libra的調查問卷。

5.目前比特幣礦工的總營收已超過140億美元。

6.印度黑錢特別調查組:政府沒必要對加密貨幣進行監管,一刀切是唯一選擇。

7.韓國互聯網巨頭Kakao正在開發4個加密錢包 其中一個類似于三星區塊鏈錢包。

8.ETH、ADA和DASH等有超過80%的地址處于虧損狀態。

9.Elwood Asset Management將推出10億美元的機構加密對沖基金。[2019/8/31]

Ankr的AETHC:

這兩種質押衍生品的工作方式與Lido類似。Ankr比Lido早一點推出,Binance的BETH是在幾個月后推出的。所以它們存在的時間大致相同。

正如你所看到的,在他們的生命周期中,基本上都沒有進行過“掛鉤”交易。BETH價格?曾跌至0.85ETH。AEHC價格曾跌至0.80ETH。

質押衍生品不是穩定幣,甚至不是“算法穩定幣”。有些人將它們描述為更類似于Greyscale的GBTC,或類似于一個未來交付日期未知的期貨市場。我也不太了解這些比較。從根本上說,它是鎖定抵押品的代幣化所有權。交易價格應該低于其鎖定底層資產的價格。

贖回、套利和給質押的ETH定價

通過在Lido質押,你可以用1ETH立即創造?1stETH。

因此,stETH的交易價格永遠不應超過1ETH。如果stETH在任何時候以1.10ETH的價格交易,交易者可以簡單地用1ETH鑄造1stETH,并以1.10ETH的價格出售——他們可以重復此操作以輕松獲利,直到平價恢復。

分析 | 金色盤面:XRP短線連續下跌 破位后或將再探底:金色盤面綜合分析:XRP短線出現連續下跌,已跌破布林中軌,關注布林下軌0.3363支撐力度,破位則可能再次探底。[2018/8/9]

這種即時套利機會目前是單向的。

在合并和在eth2上可以交易之后,才能贖回ETH流動質押代幣。

合并何時發生,任何人都只能猜測。如果讓我來猜,我認為可能會在今年10月,但它很可能也會推遲到年底或明年年初。合并后,狀態轉換的分叉也需要等待一段時間。誰也不知道這需要多長時間,可能是合并后的6個月。

當然,一次可以解除質押的ETH數量是有限制的。如果通過任何方法質押的每一個ETH都同時被解除質押,那么解除質押隊列可能需要一年多的時間。。

完成所有這些之后,流動性質押代幣將在兩個方向都有套利機會。交易者可以用0.9ETH購買1stETH,并且將1stETH兌換為1ETH,然后重復。

盡管如此,即使這條套利路線是在活躍的牛市外打開,流動性質押代幣的價格仍可能低于1:1。公平價格可能取決于買家想要獲得百分之多少的收益與贖回/解除抵押期間持有的風險——在此期間,賣家將權衡等待解除質押期對自身的影響?vs.立即出售的折扣。

現在,缺乏當前贖回路徑導致流動性折扣。

在牛市中,對ETH的需求很高。以小額折扣購買stETH很有吸引力,因為交易者可以將低于1ETH的價格購買stETH作為賺取額外ETH的方式。此外,牛市中對流動性的需求較低。因為投資者樂于持有他們能產生收益的資產,所以stETH的拋售壓力較小。

然而,在熊市中,對ETH的需求消失了,對流動性的渴望迅速顯現。尤其是對典型的反身性很強的資產,長期需求大幅下降。越來越多的人想要退出他們質押的ETH頭寸,長期鎖定資產比短期的ETH頭寸更沒有吸引力。

金色財經數據播報 比特幣算力大跌10.87%:根據bitinfocharts數據顯示,比特幣算力目前為30.533Ehash/s,24小時算力下跌10.87%;以太坊算力出現上漲,目前為273.642Thash/s,24小時算力上漲0.65%;萊特幣算力目前為327.165Thash/s,24小時算力漲幅達4.12%;比特幣現金算力目前為3.846Ehash/s,24小時算力跌幅達到7.35%。[2018/5/24]

stETH對ETH的折扣取決于現有stETH的持有者需要多少流動性,和以折扣價購買這種質押ETH衍生品的需求有多大。

一些較大的鯨魚最近通過退出stETH來表達他們對流動性的需求。

當然,還有其他一些因素。折扣定價已包括智能合約風險、治理風險、信標鏈風險,“合并會發生?”風險等。雖然這些風險比買方/賣方需求的變量更“恒定”,但人們評估其重要性的方式可能會隨著市場恐懼的變化而改變。

宏觀流動性偏好似乎仍然是最大的變量,而關于合并的情緒到目前為止不像主要因素。

被逼賣家

雖然許多人把注意力集中在stETH價格上,這很可能是由于USTptsd,但我認為stETH有可能是另一個故事。

現在,StETH討論中可能最值得注意的因素是:誰是被逼賣家?

似乎有幾組賣家:

1.?杠桿質押者

2.?需要處理贖回存款的實體

第一組鏈上可識別。

杠桿質押者

交易者使用Aave來“杠桿-質押”ETH。交易看起來像這樣:

1.?購買ETH

2.?將ETH質押為stETH

3.?將新的stETH存入Aave

4.?用此存款借入ETH

5.?將借用的ETH質押為stETH

6.?重復

像Instadapp這樣的產品將這種交易變成了一個“金庫”,吸引了大量的存款進入杠桿式的?stETH頭寸。

除非交易者能夠為這些頭寸提供更多抵押品,否則他們會存在鏈上清算的風險。同時,給這些頭寸去杠桿化需要將stETH換成?ETH,這有助于stETH的定價。

如果觸發他們的清算價格,這些被逼賣家可能會導致stETH價格大幅下跌,進而觸發更低的清算價格。

CeFi存款/取款

第二組有點不透明。

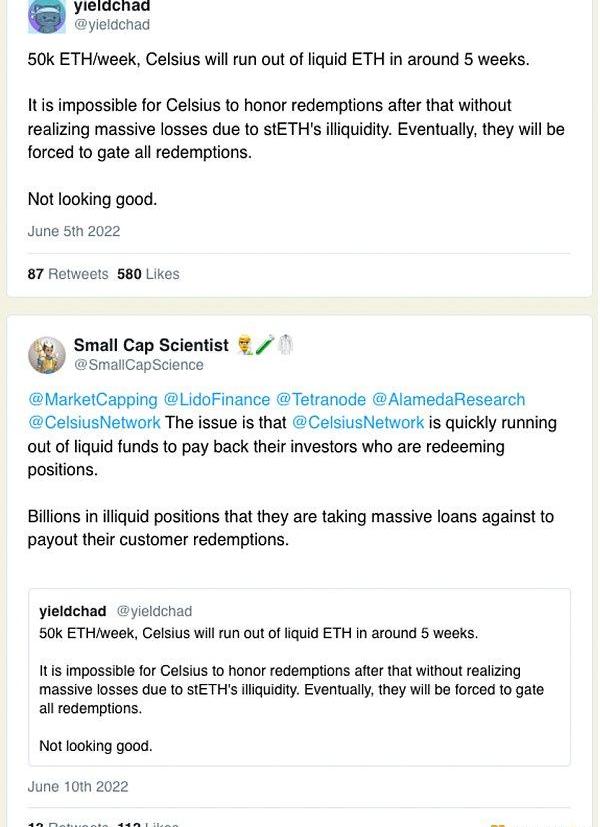

有傳言和鏈上研究表明,像Celsius這樣的實體存在所謂的流動性問題。當然,由于Celsius是一家“CeFi”公司,我們并不能真正了解他們的金融狀況或財務管理戰略。

因此,這完全是推測性的,不可能真正知道Celsius內部發生了什么。

但研究人員推測,目前用戶取款的速度很快超過了Celsius擁有的流動資金。

也有人猜測Celsius在DeFi上的損失。據稱,Celsius在StakeHound、Badger以及可能在Luna/UST損失了資金。

這種研究說法似乎是:

Celsius據說動用客戶存款進行DeFi流動性挖礦,以提供收益。他們可能在漏洞中損失了一些資金,此外,他們還質押了大量ETH。這種質押的ETH缺乏流動性,可能持續6個月,也可能僅僅一年多一點。

而對于Celsius來說,因為它們的頭寸規模大于stETH可用的流動性,所以即使是流動性質押也是非流動性的。

為了恢復用戶取款的流動性,如果Celsius被逼賣出stETH,這可能是觸發清算瀑布的事件。事實上,甚至對這種事件的恐懼也可能成為觸發因素。

同樣,這是推測性的。我們確實不知道Celsius的實際財務狀況是什么樣,他們可以使用哪些工具,他們有哪些客戶負債等等。

雖然Celsius似乎不太可能完全失去客戶資金,但理論上Celsius似乎有可能最終出現用戶要求取款的情況,但Celsius已將這些資產鎖定在信標鏈上,解鎖日期似乎可以在以后不斷延期。

Celsius如何處理這種假設情況可能很重要。如果他們針對這些質押資產籌集債務以償還客戶,那可能只是推遲了他們成為被逼賣家的時間,并使事情最終變得更糟。

那么,到底誰會是受害者?

我不會假裝知道stETH價格未來會發生什么。

相反,我會嘗試了解在最壞的情況下誰是受害者:想象一下,Celsius?fud是準確的,而鏈上杠桿質押者無法發布抵押品,等等。

誰會倒霉?

Celsius和Celsius儲戶顯然是受害者——要么Celsius無法在合并前為每個人處理取款,要么最終通過低價出售,在合并前處理由取款而造成相當大的損失。

賣出stETH頭寸,以挽回面子并保持一定的公眾信心。)

杠桿收益農場的質押者顯然也會倒霉,就好像他們的頭寸被清算一樣。

并且任何想要在信標鏈狀態轉換之前退出stETH頭寸的人也會感到不便:如果交易者或投資者今天質押ETH,并且需要在3周或3個月內退出,它顯然不能保證stETH/ETH的價格與它們的入場價格相同。

在所有合并等活動結束后,計劃通過在信標鏈上解除質押來退出的非杠桿stETH持有者是可以保證價格相同的,因為每個stETH在信標鏈上都有一個1:1對應的ETH。

是否保證1:1贖回?

當以太坊合并后可以解除質押時,1stETH、1BETH、1ETHC等都可以兌換為1ETH。所以,如果你今天有10個stETH,當以太坊開發者最終合并以太坊時,你可以拿回10個ETH。

但是——有什么能阻止這成為現實呢?有兩個主要的事情:

1.?懲罰——如果你今天有10個stETH,并且Lido驗證者經過了一些懲罰,那么這種損失會在stETH持有者之間進行平均。stETH通過獎勵向上變基,通過懲罰向下變基。通過某種懲罰事件,10stETH可能變成9.5stETH。我認為這對Ankr來說是一樣的。RocketPool要求驗證者發布額外的抵押品,所以這里有所不同。

2.?嚴重的協議bug——如果Lido、RocketPool、Ankr或任何其供應商有嚴重的協議bug,那么這也可能對他們的流動質押代幣的贖回產生影響。

這兩件事都是有可能的,因為它們一直都有發生過。但在信標鏈上,懲罰很少見,而且我認為大多數流動性質押協議都有精心策劃的驗證者集。

當然,協議也經過了廣泛的審計——但我確信defi漏洞對審計協議的ptsd,對你有多強烈,對我就有多強烈。

雖然這些都是非常真實的風險,但在我看來,兩者都不太可能——而且它們的風險并沒有隨著時間的推移而增加或減少。

還有一些較小的風險,例如Eth2交付風險和治理風險。但同樣,它們并沒有實質性地增加或減少。

無論如何,除了這些風險之外,無論當時stETH/ETH的市場匯率如何,當能在以太坊上解除質押時,來自任何流動性質押協議的1個流動性質押“ETH”都可以兌換為1個ETH。

走向狀態轉換

對于那些愿意接受智能合約和驗證者風險的人來說,這種情況提供了一個有趣的機會:交易者為了套利贖回,他們愿意持有stETH多長時間,他們又會以什么價格進入?

隨著信標鏈上的合并和狀態轉換越來越近,套利可能會變得更具吸引力。由于贖回時間的縮短,感知的價格風險可能會更小——但它仍將在很大程度上取決于交易者對美元價格的市場情緒。

作者:Cobie

譯者:0xOak

流動性質押衍生品(LiquidStakingDerivatives,以下簡稱LSD),比如Lido或其他類似的協議,是一個形成卡特爾化的層面,當它們超過關鍵的共識閾值時.

1900/1/1 0:00:00“某省清理整頓各類交易場所工作小組關于召開NFT領域風險提醒會的通知”在網絡上不脛而走,這對于NFT行業及二級市場意味著什么,對于“監管”機關如何引導“有刺的”新興行業發展,且聽颯姐分解.

1900/1/1 0:00:007:00-12:00關鍵詞:迪麗熱巴、Terra、Binance.US、adidasOriginals1.迪麗熱巴在百度希壤推出首例元宇宙生日應援秀;2.成都鏈安:fomo-dao項目遭受攻擊.

1900/1/1 0:00:005月30日是Chainlink在以太坊主網上線三周年的日子。自從主網上線以來,Chainlink在全球開發者、研究者、貢獻者、數據提供商、節點運營商以及社區成員的幫助下,已經發展成了Web3世界.

1900/1/1 0:00:00開源軟件一直被大多數人誤解?為?"免費的公共物品",而這是由那些善意的程序員慷慨地呈現給你的,他們要么沒有商業思維,要么對利他主義有著極端的偏好.

1900/1/1 0:00:00從市場數據來看,短期內,加密下跌的趨勢和影響仍在持續。據區塊鏈分析公司Glassnode最新數據顯示,BTC錢包增長和活躍實體均出現停滯.

1900/1/1 0:00:00