BTC/HKD+1.36%

BTC/HKD+1.36% ETH/HKD+2.33%

ETH/HKD+2.33% LTC/HKD-0.12%

LTC/HKD-0.12% ADA/HKD+1.82%

ADA/HKD+1.82% SOL/HKD+4.09%

SOL/HKD+4.09% XRP/HKD+3.26%

XRP/HKD+3.26%疫情、戰爭、通脹,不利因素的疊加使得許多大類資產的價格在過去半年中上躥下跳。相信不少人和我一樣,在過去的一段時間并不快樂.

但既然我們經歷了,就得有些takeaway。

這篇文章旨在分享我對宏觀分析、美聯儲以及清算問題的一些看法。

預期的自我實現與自我加強

在金融的領域,關于技術分析和基本面分析究竟誰更有效的爭論從來沒有停歇:

技術分析被指責是無意義的數據統計與挖掘;

基本面分析則是朝令夕改的騎墻派,同一套輸入可以得出迥然不同的結果。

實際上,數據和分析結果本身對市場沒有任何影響,真正將這一切轉化為實際的市場影響的還是人:

當部分市場參與者相信價格下穿MA5將遇到阻力時,其中一部分人將想法轉化為了買入的操作,另一部分人為了等待反彈暫緩賣出決策,預期中MA5的支撐作用就變成了現實;

當部分市場參與者認為高企的CPI最終將由美聯儲通過加息的方式解決,提前賣出資產回籠流動性進而完成去杠桿的舉動將避免后續被迫以更高成本的再融資支撐杠桿水平,資產的價格也就因為賣出這一行為而下跌。

Animoca Brands CEO:北美加密企業家在嚴峻的宏觀經濟和監管條件下面臨挑戰:金色財經報道,Animoca Brands首席執行官Yat Siu在多倫多舉行的Collision會議中表示,目前全球加密風投領域一直處于不平衡狀態,Web3初創公司在中東和亞洲蓬勃發展,而北美的加密貨幣企業家在嚴峻的宏觀經濟和監管條件下面臨挑戰。他說:“顯然,估值已經下降,但進入該領域的開發者數量、部署的智能合約數量、人數仍在增加。總的來說,我們非常看好。關于加密貨幣風險投資,當你去中東、亞洲時,他們非常活躍,但如果你從北美的角度思考,這可能聽起來很糟糕,監管造成了很多恐懼,因為人們不知道發生了什么”。

根據PitchBook最近發布的2023年第一季度加密貨幣報告,加密貨幣公司在353輪投資中籌集了26億美元。交易金額環比下降11%。[2023/7/1 22:11:49]

這就是預期的自我實現,而在幾次成功的操作后,市場參與者們對自己分析框架的信任度將不斷加強、更多地基于分析結果做出投資決策,進而預期便完成了自我加強。

富達分析師:隨著加息周期接近尾聲,比特幣等資產在宏觀方面出現積極勢頭:金色財經報道,在比特幣經歷了一個月的上漲后,大投資者正再次涉足加密貨幣領域。富達數字資產公司的分析師寫道,如果通脹峰值目前確實已經過去,那么隨著以通脹為重點的加息周期接近尾聲,長期利率可能會走低。這可能標志著比特幣等資產在宏觀方面出現積極勢頭。據加密貨幣投資公司稱,加密貨幣交易量也在增長,平均每周交易量增長11%,這表明交易員在經歷了幾個月的活動低迷后正在回歸。[2023/2/9 11:55:48]

此外,隨著幣圈中越來越多的參與者關注美聯儲的舉動,并將這一因素作為自己決策的參考之一時,美聯儲的舉動對幣圈的影響也將隨之提升。

美聯儲的DualMandate

“股市/幣市都已經跌成這樣了,美聯儲為什么還不救市?”

隨著市場的下行,越來越多的投資者站在自己的視角,期盼著資本市場能夠倒逼美聯儲減緩加息及縮表的進程,然而,為了更好地理解美聯儲乃至大部分監管的舉動,我們可以嘗試thinkintheirshoes。

聲音 | 煙臺大學法學院教授:區塊鏈等數字計算技術統一于機器智能的宏觀維度:據法治周末消息,煙臺大學法學院教授于海防表示,計算機、網絡、虛擬現實、大數據、云計算、物聯網、區塊鏈、人工智能等數字計算技術雖各有不同,但統一于機器智能的宏觀維度。大數據、云計算與區塊鏈等技術在21世紀初的發展也促生出諸多法律問題。[2019/7/24]

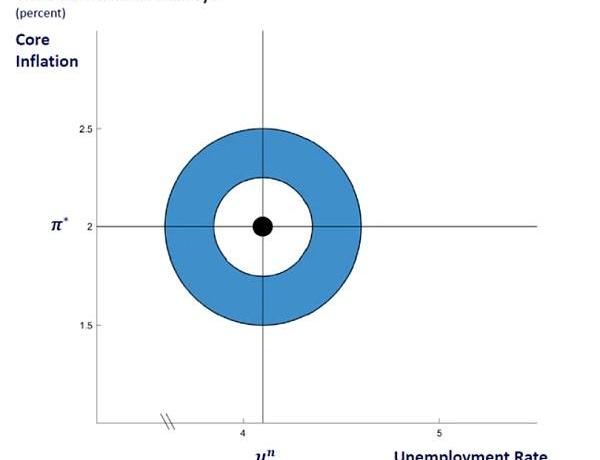

在此引用芝加哥聯邦儲備銀行的一段話與一張圖介紹美聯儲的DualMandate,即穩定物價與保障充分就業:

Ourtwogoalsof?pricestability?and?maximumsustainableemployment?areknowncollectivelyasthe"dualmandate."TheFederalReserve'sFederalOpenMarketCommittee(FOMC),whichsetsU.S.monetarypolicy,hastranslatedthesebroadconceptsintospecificlonger-rungoalsandstrategies.

聲音 | Tom Lee:熊市期間,拖累比特幣的宏觀因素正在緩解:據CCN消息,3月17日,Fundstrat Global Advisors聯合創始人Tom Lee發推表示,加密冬季期間拖累比特幣的“逆風”正在緩解。舉例看來,“風險資產加上美元不再飆升等宏觀因素是BTC的逆風。”此外,其表示,新興市場的走低在過去幾個月里“拉低”比特幣。比特幣的表現與新興市場的表現之間的相關性尚未建立。針對其言論,推特網友評論消極,稱其已失去信譽。[2019/3/18]

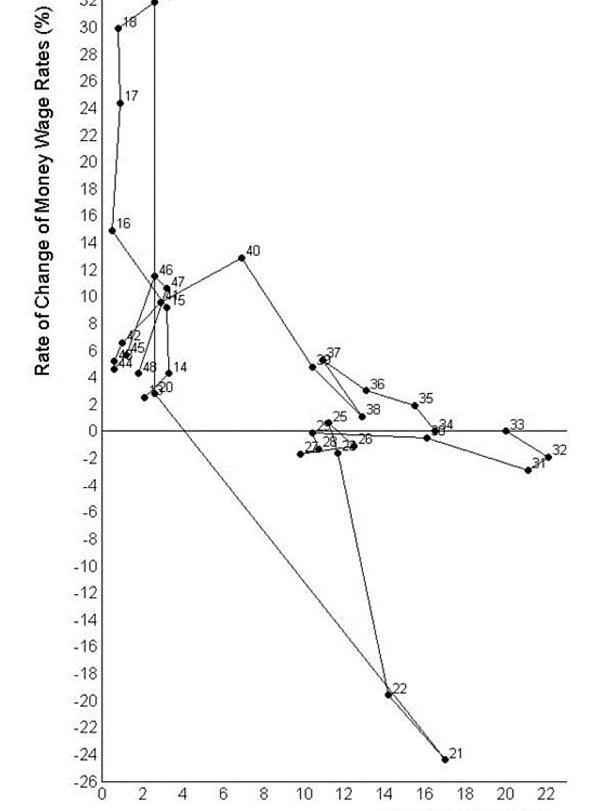

經濟學中有一條著名的菲利普斯曲線,描繪的是通貨膨脹與失業率的關系:

從圖中可以看出,整體而言,通貨膨脹率與失業率存在交替關系:通貨膨脹率高時,失業率低;通貨膨脹率低時,失業率高。

聲音 | 中國社會科學院副院長:數字資產急需“對表”宏觀經濟和政策環境:在第三屆中經金融科技高峰論壇上,中國社會科學院副院長高培勇在談到如何看待當前經濟形勢的變化和股市波動乃至數字資產的沉浮時,認為當下最急需做的一件事情就是“對表”,即要對準宏觀經濟與政策環境的表。[2018/7/4]

因此,當美聯儲面臨40年來最高的通脹水平以及尚可的就業環境時,我們沒有太多理由懷疑其壓制通脹的決心。

“遲鈍”的美聯儲

whybehindthecurve?

另一個近期能聽到比較多的聲音是質疑美聯儲為什么不能早點加息,將通脹扼殺在搖籃之中?

關于這一點,我傾向于認為美聯儲可能看到了更多的債務危機的苗頭。自2008年金融危機以來,美國經歷了非常長的低息甚至無息的周期。

極低的融資成本鼓勵私人部門和政府部門快速擴張自己的資產負債表,整個經濟體內積累了大量的債務。

常規的債務解決方法就是努力工作,以更多的實際產出換回貨幣用于償付債務。然而,基于當前的國際宏觀形勢以及美國國內經濟狀況的需求也許并沒有那么強烈,因此需要結合其他手段消解債務——也就是通脹。

在債務危機面前,通脹的一個正面作用,就是以固定利率抹去債務的實際價值。

假設我們以3%的名義利率借入資金,且市場的通脹率是8%時,那么資金提供方收回的是更不值錢的錢。因此,在經濟增長空間有限的前提下,長期的溫和通脹是解決債務危機的一條潛在路徑。

清算——加密世界的達摩克里斯之劍

資本是逐利的。

“一旦有適當的利潤,資本就膽大起來。如果有10%的利潤,它就保證到處被使用;有20%的利潤,它就活躍起來;有50%的利潤,它就鋌而走險;為了100%的利潤,它就敢踐踏一切人間法律;有300%的利潤,它就敢犯任何罪行,甚至冒絞首的危險。”

隨著DeFi的發展,加密資產在現實世界杠桿的基礎上,疊加了一層新的杠桿。

根據OKLink的統計數據,在過去的一年中鏈上借貸在TVL中的占比在三成左右,考慮到像3ac這樣的機構,可以通過8%的收益承諾借入資金,并投資于20%的“穩定幣挖礦”項目,部分機構乃至整個幣圈的杠桿規模也許超乎我們的想象。

更可怕的是,清算的過程也是自我加強的。

當越來越的人擔憂清算的后果時,市場就陷入了“反向懦夫博弈”的境地:越早將流動性從市場中抽出的人將成功挽回更多的資產,而市場中流動性的減少也將使得后來者變現成本更高。

受傷的比特幣

盛世買古董,亂世買黃金,下行周期,你更愿意持有比特幣還是其他幣?

相信大部分人會選擇在持有比特幣、以太坊等共識經過長期檢驗的數字貨幣。

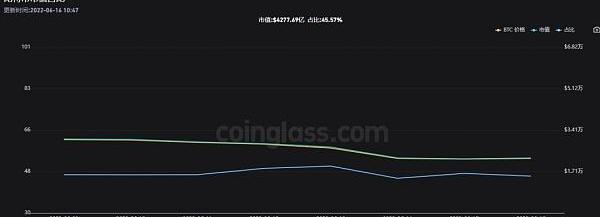

然而,在過去一段時間中,比特幣市值的占比卻在穩步下降。

這又是為什么呢?

實際上,在清算過程中,優先被處置的資產往往不是你最想處置的資產。

雖然有點反直覺,但是可以通過下面的例子更好地理解。

假如一家機構的資產負債表由40億的資產與30億的負債構成,其中,資產部分包含20億的資產A以及20億的資產B,為了降低杠桿存在以下兩種選擇:

1)出售10億資產A,由于流動性好,marketimpact也許只有10%,回籠資金約9億,資產負債率由75%降至70%左右;

2)出售10億資產B,由于流動性差且市場處于恐慌的狀態中,可能面臨40%的marketimpact,最終僅回籠6億的現金,資產負債率不降反升,由75%升至80%。

寫在最后

看完以上的內容,你也許會對區塊鏈世界后續的市場表現乃至底層邏輯都更加悲觀,然而,我覺得大可不必:

1)作為過去十年中真正意義上具備革新性的發明以及未來十年最有潛力的增量市場,區塊鏈本身具備非常大的潛力;

2)區塊鏈也許將完整經歷自誕生以來的第一個完整信貸周期,隨著市場成熟度的增加,也許賺錢會變得更難,但虧錢尤其是被騙錢也會變得更難;

3)當以太坊價格以及gas大幅下降后,將更多的應用場景引入區塊鏈或將成為現實,這對下一個殺手級應用而言是一次絕佳的機會。

我對自己的希望是,在下個周期的起點之前補齊更多的短板、建立更好的認知,同時也希望在這個過程中,能夠伴隨大家一同成長。

Thatisahardlesson,butwewilllearn.

原文鏈接:

https://mirror.xyz/0x694Caa08443443478bb70dC96b35F650147D41A9/kV35jvtplQJ3k7pb5VWBQimI3L0azHGlQUPlkuKMLfA

本文作者:b1taz

Twitter:@b1taz

核心觀點 如同操作系統,公鏈(和L2)最大的壁壘是網絡效應,以太坊依然會保持壟斷地位具備正統性性能又遠高于以太坊的L2很可能會引起以太坊項目的大規模遷移L2的競爭要素是生態資源,L2性能.

1900/1/1 0:00:00區塊鏈網絡上生長出DeFi、NFT之后,Web3.0開始變得具象,加密錢包成為區別于Web2.0,的重要基建,它是通往基于區塊鏈搭建的Web3.0世界的主要入口.

1900/1/1 0:00:00原文作者:A16z合伙人ChrisDixon最近有很多關于長期金融衰退的可能性的討論,讓人回想起2008年。2008年對許多人來說是一段艱難的時期.

1900/1/1 0:00:00近日,據公開訴訟文件顯示,Binance.US遭集體訴訟,被指控在Terra事件中誤導投資者。該訴訟由美國律師事務所RocheFreedmanLLP提起,指控Binance.US過度宣傳Terr.

1900/1/1 0:00:00盡管比特幣在6月20日凌晨反彈至2萬美元,但它領導的加密資產市場已然無法從下跌中逆轉,9000億美元的加密資產總市值已經較于去年11月高點縮水了三分之二.

1900/1/1 0:00:00作者:@shivsakhujaDeFi起步于2018年,蟄伏一年之后在2019年嶄露頭角,成為公認的DeFi元年.

1900/1/1 0:00:00