BTC/HKD+2.6%

BTC/HKD+2.6% ETH/HKD+2.41%

ETH/HKD+2.41% LTC/HKD+3.43%

LTC/HKD+3.43% ADA/HKD+4.68%

ADA/HKD+4.68% SOL/HKD+3.95%

SOL/HKD+3.95% XRP/HKD+4.14%

XRP/HKD+4.14%當少數人控制了非常龐大的治理代幣,DAO還能否為所有參與者的最佳集體利益決策是值得質疑的。

撰文:Chainalysis

編譯:Aididiao

去中心化自治組織是Web3時代的主要組織運行模式。基于互聯網和區塊鏈技術的DAO為企業、項目和社區提供一種獨特的民主化管理結構,其中的任何成員都可以通過購買治理代幣進行決策投票,進而參與治理。

DAO的工作方式概括起來:

DAO創始人創建治理代幣;

將治理代幣分發給用戶、支持者和其他利益相關者;

每個治理代幣對應于一定數量的投票權,治理代幣可以在二級市場進行買賣。

雖然這個過程被認為是去中心化的一種方式,但數據表明DAO所有權高度集中化。

治理代幣集中化程度

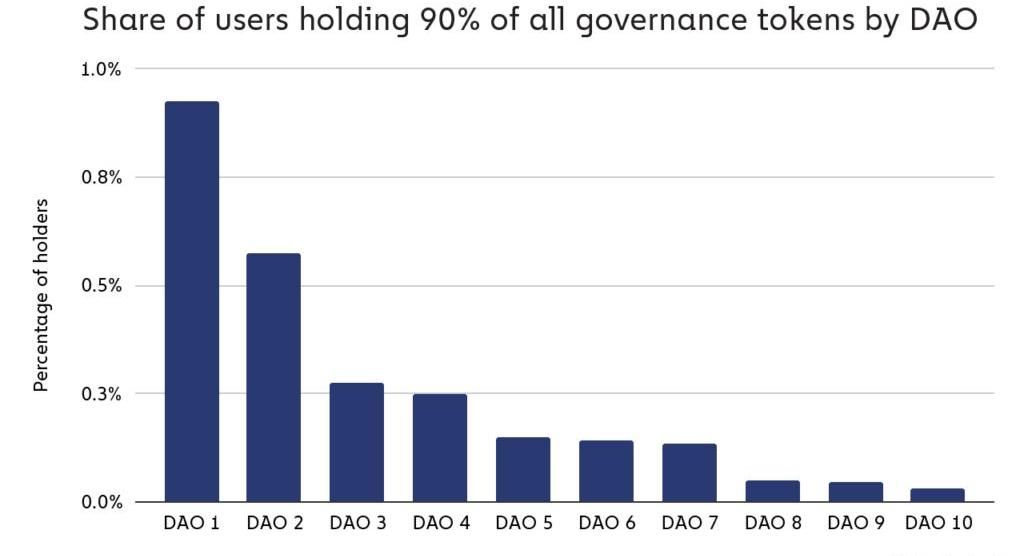

通過分析十個DAO治理代幣的分布,我們發現在幾個主要DAO中,不到1%的持有者擁有90%的投票權。

DAO中持有90%治理代幣的用戶占比

治理代幣高度集中分布對DAO治理影響非常大,如果只有一小部分前1%的持有者發起投票,理論上他們的決策權將超過剩下的99%。小額投資者可能無法對提案過程做出有意義的貢獻。

BNB Chain上項目VPANDA DAO發生Rug Pull:金色財經報道,據SharkTeam鏈上分析平臺ChainAegis安全監測顯示:BNB Chain上項目VPANDA DAO發生Rug Pull,被盜資金約26.5萬枚BUSD,轉入地址0x33d2a493cea00918b02239604b94ad906d6eaf65。[2023/6/20 21:48:39]

高度集中對DAO治理的影響

對于治理代幣持有者來說,有三個關鍵的治理步驟。投票很簡單,任何持有者都可以做到,但是創建提案和提案通過并非所有的持有者都可以做到。

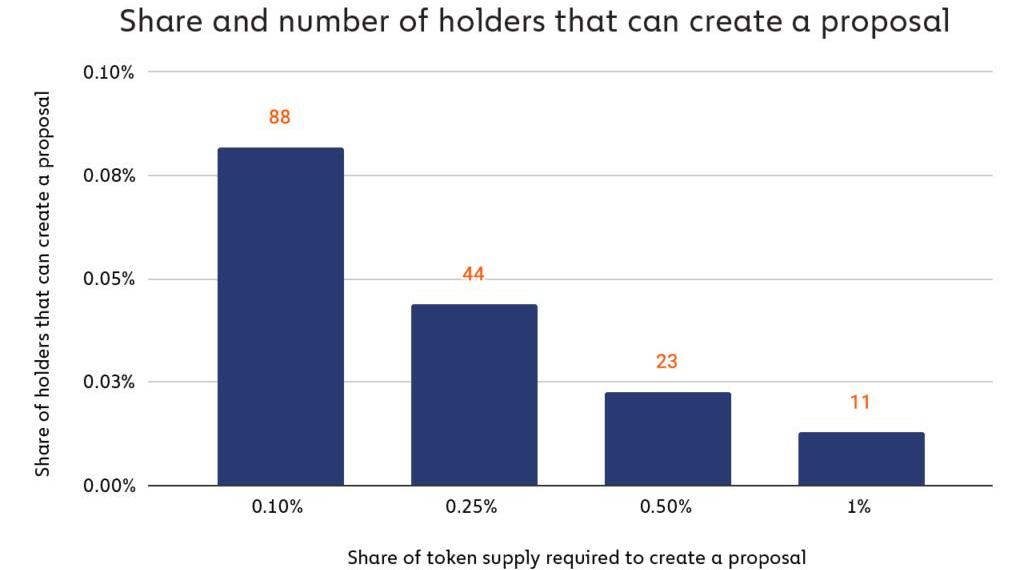

根據這十個DAO提案要求,可以發現:

用戶必須持有代幣供應量的0.1%到1%才能創建提案。

用戶必須持有代幣供應量的1%到4%才能讓提案獲得通過。

以此為標準,我們發現在這十個DAO的持有者中,只有千分之一到萬分之一擁有足夠的代幣來創建提案。

DAO中能夠創建提案的持有者數量和占比

如果太多的持有者可以創建提案,平均提案的質量可能會下降,并且DAO可能會充斥著治理垃圾。但如果能創建提案的人太少,社區成員可能會質疑「去中心化治理」的真實性。

Omnichain永續合約DEX Level Finance在Arbitrum上線:金色財經報道,Omnichain永續合約DEX Level Finance在官方社交媒體宣布已在Arbitrum上線,項目財庫將提供初始流動性,用戶可進行比特幣、以太坊和ARB的杠桿交易,此外Level Finance還將于6月21日啟動針對lyLVL持有者、交易者和流動性提供者的激勵,并且在接下來的幾周內推出其余Omnichain功能。[2023/6/17 21:44:07]

在涉及個人單獨創建提案時,萬分之一到三千分之一的持有者有足夠的代幣能夠完成是合理的。

過度集中的投票權可能導致決策過程與構建web3的去中心化原則相矛盾。

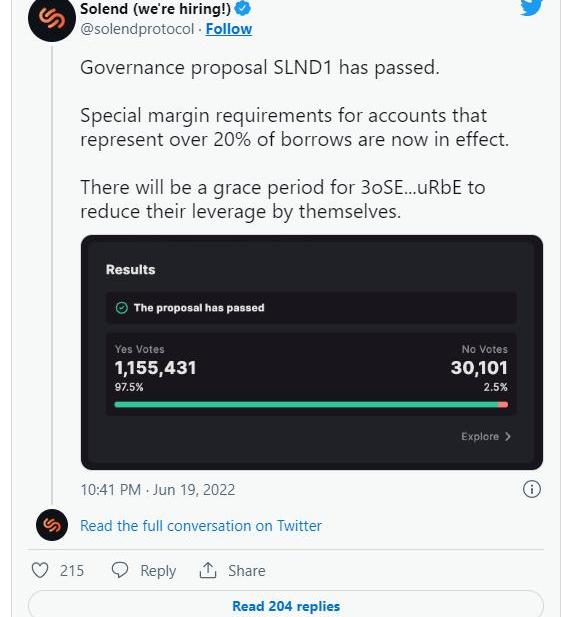

例如,今年6月,管理基于Solana的借貸協議Solend的DAO面臨這樣一個問題:如果Sol的價格進一步下跌,該協議的最大鯨魚用戶將面臨追加保證金,可能導致Solend資不抵債,將有價值約2000萬美元的Sol代幣被拋售,進而導致資產價格暴跌,整個Solana生態系統遭受重創。DAO呼吁發起投票以控制鯨魚用戶的賬戶,希望能夠通過OTC交易,而非在公開市場清算其頭寸。

全部對話

該提案輕松獲得通過,超過110萬張「Yes」票對3萬張「NO」票。但是,其中超過100萬張選票來自一個擁有大量治理代幣的用戶。?如果沒有普通參與者的投票,該提案將因為參與率低于1%而無法通過。

Blockchain Monster Hunt完成 380 萬美元融資,Animoca Brands 領投:據官方消息,Blockchain Monster Hunt(BCMH)團隊已于本周初完成了 380 萬美元的融資,用于推廣第一個存在于多個區塊鏈上的 NFT 游戲。本輪融資由 Animoca Brands、SkyVision Capital、 ChainBoost領投,Polygon Venture、GD10、Delta Blockchain Fund、MorningStar、EverseCapital等參投。

BCMH是一個完全在區塊鏈上運行的多鏈游戲,玩家可以在多個鏈上玩游戲,并鼓勵它們之間進行交互。游戲最初在以太坊、BSC 和 Polygon 上運行,團隊將在后續版本中逐步擴展到其他 EVM 以及非 EVM 鏈。[2021/9/30 17:17:17]

這一情況引發了加密貨幣社區的強烈反對,許多人質疑平臺聲稱自己是去中心化的,但是卻為少數人的利益服務,違背用戶的意愿來控制用戶的資金。雖然SolendDAO后來再次投票否決了該提案,但是當少數持有人控制了非常龐大的治理代幣份額時,DAO是否能夠為所有參與者的最佳集體利益行事將會引起質疑。

DAO究竟是如何治理的?

不同的DAO,實際治理過程差別非常大,這里用實際的案例來說明,我們從Uniswap開始。

示例:Uniswap治理

Riot Blockchain已收到1000臺螞蟻礦機S19 Pro:金色財經報道,Riot Blockchain已從比特大陸收到1000臺螞蟻礦機S19 Pro,這是三個訂單中的第一部分。Riot Blockchain累計從比特大陸購買了3040臺S19和S19 Pro礦機。這1000臺S19 Pro礦機已開始部署,預計將于7月17日完成部署。Riot Blockchain預計,在全面部署后,其總算力容量將約為1.45 EH/s。[2020/7/17]

任何持有Uniswap治理代幣UNI的人都是該DAO的成員。他們可以用自己的地址,或者將投票權委托給他人的地址,公開他們的建議或者提交自己的提案來參與治理。提案內容千差萬別,例如最近的提案,是否資助一項捐款計劃;是否整合一個新的區塊鏈及是否降低治理提案提交門檻等。

在提交適當的提案之前,必須通過前兩個階段:意愿檢查和共識檢查。

意愿檢查明確社區是否有足夠的意愿來改變現狀。期限為兩天,門檻是2.5萬UNI贊成票。

共識檢查圍繞潛在提案建立正式討論。期限為五天,門檻是5萬UNI贊成票。

如果兩項檢查都通過,則可以對官方治理提案進行投票。然后,將會有一個為期7天的審議期,在這期間,社區成員可以在治理論壇上討論該提案的優點。審議期結束后,如果至少有4000萬票贊成票,反對票占少數,則該提案通過,并將在之后的兩天時間內確定頒布。

Argo Blockchain 6月共挖出180枚比特幣:倫敦上市礦企Argo Blockchain PLC表示,已償還去年的一筆債務,只剩下今年最近購買750臺比特大陸Z11礦機相關的債務。

在6月份,Argo挖出180枚比特幣,而5月份為252枚,6月份的挖礦收入為141萬英鎊,高于5月份的193萬英鎊。與此同時,該公司的月平均挖礦利潤率約為27%,而前一個月為34%。Argo表示,開采的比特幣數量和利潤減少的主要原因是6月份是減半后的第一個月,月中挖礦難度增加,以及對更具成本效益的挖礦方式進行調整。該公司還報告稱,根據其資產管理戰略,截至6月底,該公司持有118枚比特幣,而其總挖礦能力目前基于18000臺礦機,比2019年底增加244%。(Proactiveinvestors)[2020/7/7]

示例:DreamDAO治理

并非所有的DAO都跟Uniswap一樣的治理過程,但大多數都是在類似的基礎之上運行的,比如Snapshot的投票系統和Discord聊天服務器。DreamDAO也不例外,盡管它的愿景和治理過程是獨一無二的。

DreamDAO是由501(c)(3)慈善機構CivicsUnplugged創建的,旨在為全球的Z世代提供培訓、資金和社區,幫助Z世代青年使用Web3來改變過去的一些習慣和思維,從而適應未來。

SkywalkerZ的持有者運營DAO社區,SkywalkerZNFT既可以作為治理代幣,也可以向該計劃捐款的人提供籌款激勵。當捐贈者購買SkywalkerZNFT,他們可以將投票權轉移給以后的Z世代青年使用,Z世代青年無需購買NFT就可以在DAO中獲得投票權。NFT的購買者可以申請加入DAO并成為投票成員,或者可以將其留給他們贊助的Z世代學生,無論哪種方式,NFT都是屬于購買者的。

通過贈與NFT投票權的方式,可以消除Z世代參與DAO治理過程的財務障礙,讓他們沉浸在Web3中,并積極的使用區塊鏈技術。

DAO在哪里最常見且資金充足?

DAO將成為web3的重要組織運行模式,他們管理:

DeFi協議:Uniswap($UNI)和Sushi($SUSHI)等。

社交俱樂部:FriendsWithBenefits($FWB)和BoredApeYachtClub($APE)等。

資助機構:Gitcoin($GTC)和SeedClub($CLUB)等。

游戲公會:GoodGamesGuild($GGG)和YieldGuildGames($YGG)等。

NFT生成器:Nouns。

風險投資基金:MetaCartel和OrangeDAO等。

慈善機構:BigGreenDAO和DreamDAO等。

鏈游:Decentraland($MANA)和Sandbox($SAND)等。

更多。

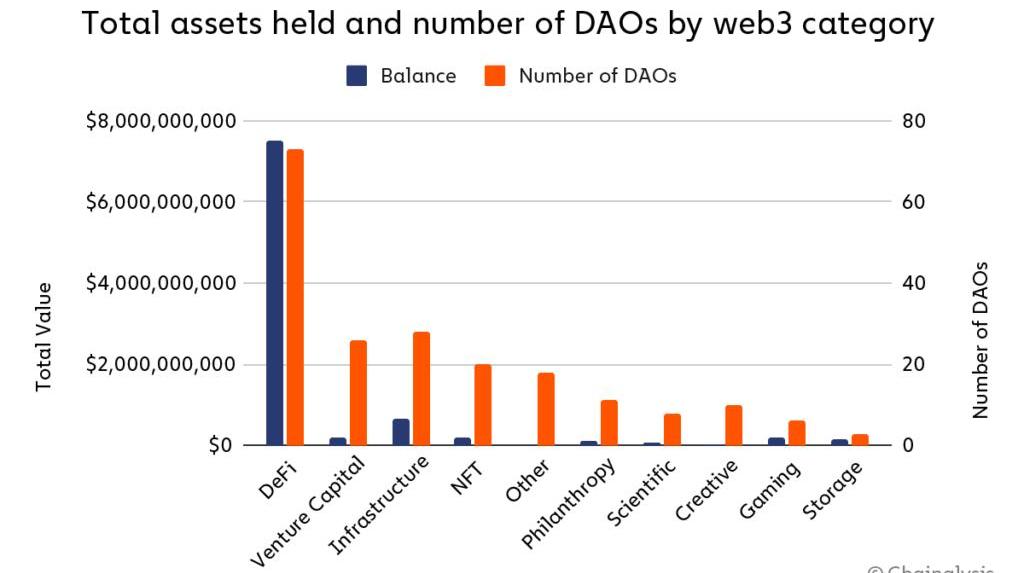

但就用戶量和資金規模而言,DeFi類型的DAO占所有DAO國庫價值的83%,占所有DAO數量的33%,具有巨大的領先優勢。

各種DAO的資產占比和數量占比

專注于風險投資、基礎設施和NFT的DAO也有較大占比,這表明DAO對投資者、開發人員和藝術家都具有吸引力。但是他們的鏈上資產價值相對較小。

不同種類的DAO界限是模糊的。游戲DAO通常與NFT有關,風險投資基金DAO通常為DeFi提供資金,而基礎設施DAO支持上述所有類別。

資金管理:DAO持有哪些資產?

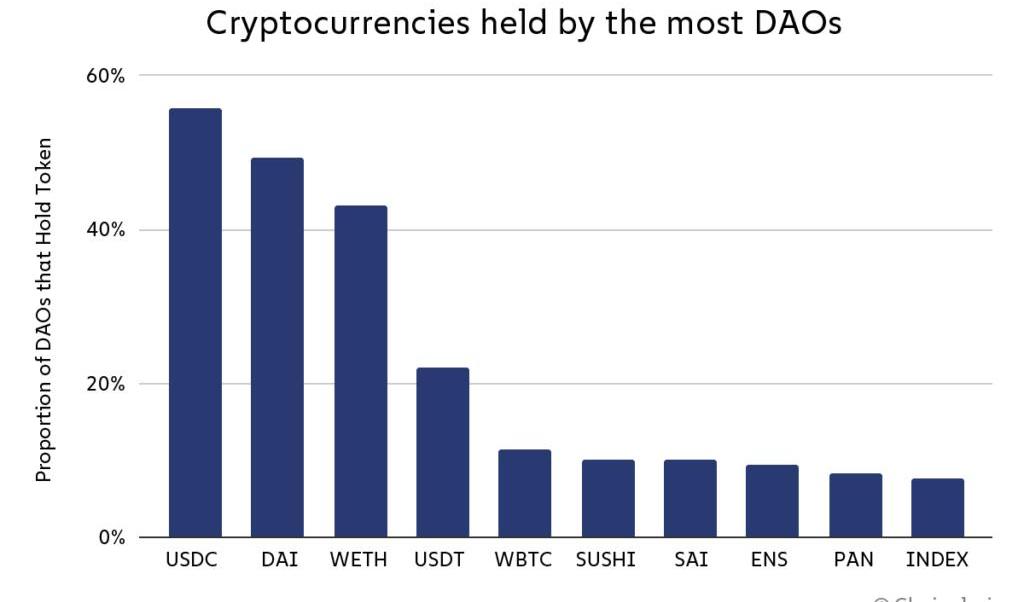

盡管DAO的類型和規模各不相同,但大多數鏈上國庫都持有類似的加密貨幣。其中最常持有的加密貨幣是穩定幣USDC,在分析的197個DAO中,超過一半持有USDC穩定幣。

DAO最常持有的加密貨幣

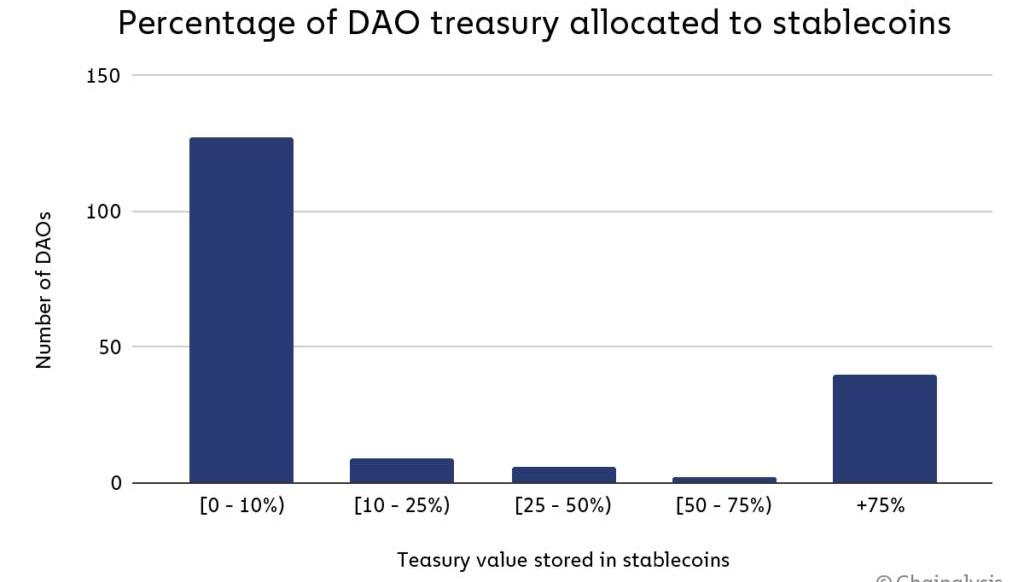

DAO國庫持有的穩定幣很少占據國庫價值的大部分,平均只有23%的資產是穩定幣。在我們研究的DAO中,85%的DAO國庫只有單一資產組成。

國庫穩定幣占比不同的DAO數量分布

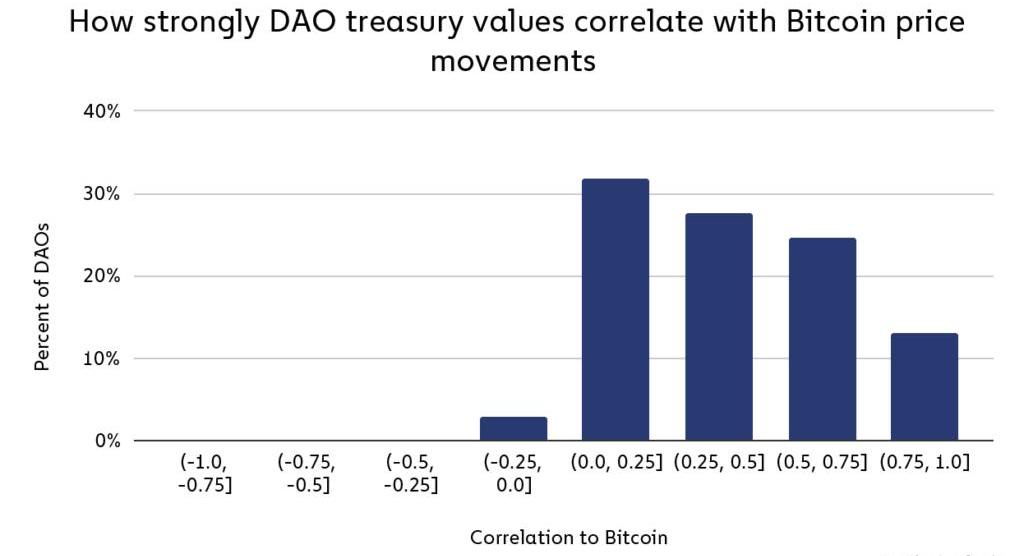

鏈上國庫價值的波動性大致與比特幣一樣。假設DAO當前持有的資產是他們過去一年的歷史投資組合,我們發現:

資產超過100萬美元的DAO平均年化波動率為82%,而比特幣為69%。

資產超過100萬美元的DAO在過去一年中的平均最大回撤幅度為51%,而比特幣的回撤幅度為72%。

DAO國庫價值也與比特幣價格走勢密切相關。38%的鏈上DAO國債與比特幣的相關性在0.5到1.0之間。

DAO國庫與BTC價格的相關性分布圖

規模較小的DAO資金管理最有趣的領域之一是并購(M&A)。并購允許DAO進入其他相關領域,而無需再開發內部工具。隨著DAO模型的成熟,DAO并購將變得更加普遍。

到目前為止,DAO能夠使用的金融工具和相關法律法規相當有限。例如可能由于其不確定的法律地位,很少有DAO使用貸款或信貸。隨著DAO模式的成熟,我們可能會看到更加標準化的法規、管理策略和實踐成果。

誰為DAO做出了貢獻?

雖然我們沒有收集有關DAO參與者的統計數據,但是我們可以通過鏈上數據了解有關DAO貢獻者的一些信息。

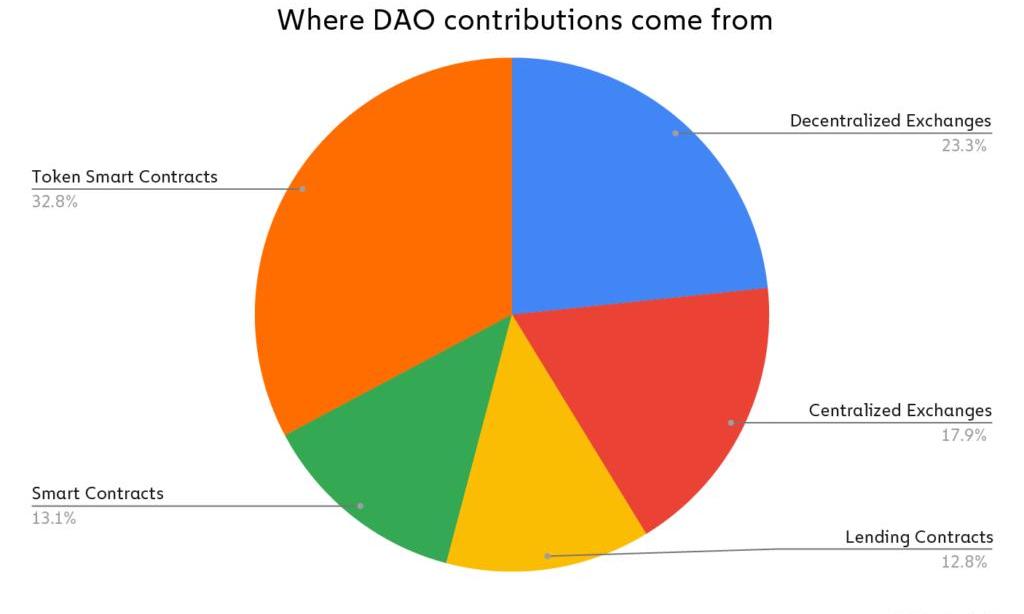

代幣智能合約=項目特定的ERC-20或第1層代幣合約

正如所料,DAO參與者是加密貨幣服務的高級用戶。DAO國庫資金中只有17.9%來自中心化服務,其余82.1%來自去中心化服務。這表明大多數DAO貢獻者也使用了DeFi平臺來托管他們的加密貨幣。

DAO的未來

隨著DAO不斷發展,幫助DAO成長和治理的專業化工具及團隊已經出現。Superdao簡化了DAO的創建;Snapshot簡化了治理;CoinCenter在國會上倡導發展DAO。我們期待著DAO在未來可以完成什么、將變成什么以及它們將在多大程度上實現去中心化。

Tags:DAOAINHAICHAMEGADAOIndexChainccpchschainBrickchain FInance

北京時間2022年6月23日19:06:46,CertiK審計團隊監測到Harmony鏈和以太坊之間的跨鏈橋經歷了多次惡意攻擊.

1900/1/1 0:00:00隨著元宇宙概念逐漸展開,各消費品牌擁抱元宇宙的速度比你想象的要快,文中作者列舉了足夠多的實踐例子,讓你了解現今大型消費品公司與元宇宙碰撞的各種火花,到底是運營推廣手段還是盈利手段,抑或二者兼有.

1900/1/1 0:00:00金色財經報道,北京時間昨日晚間,美聯儲舉行了新會議,會議后有多項相關新聞,金色財經整理如下: 美聯儲消息: 1.?美聯儲FOMC經濟預期顯示美聯儲預計在2024年開始降息.

1900/1/1 0:00:00研究公司FSInsight在一份研究加密貨幣對沖基金ThreeArrowCapital(3AC)內爆影響的報告中表示,最近幾周,加密行業被一種“老式的?Madoff?式龐氏騙局”拖垮.

1900/1/1 0:00:00Chainlink旨在為智能合約和Web2系統提供一系列豐富的去中心化服務,創造圍繞加密事實運行的世界.

1900/1/1 0:00:006月16日晚間,國際幣圈KOL黃立成遭到知名KOLZachXBT長文分析爆料,其懷疑麻吉大哥與超過10個割韭菜項目有關聯,并提出其所搜集到的證據.

1900/1/1 0:00:00